BTC/HKD+2.23%

BTC/HKD+2.23% ETH/HKD+2.89%

ETH/HKD+2.89% LTC/HKD+4.97%

LTC/HKD+4.97% ADA/HKD+5.09%

ADA/HKD+5.09% SOL/HKD+4.69%

SOL/HKD+4.69% XRP/HKD+3.03%

XRP/HKD+3.03%當你持有的穩定幣面臨脫鉤風險,該如何操作?孫哥拿USDC換DAI這個咋一看無用的操作背后有何邏輯?

從主流去中心化穩定幣、中心化穩定幣再到持幣對沖等多種方案,本文將結合底層邏輯、實際數據和案例,為你帶來最全面的穩定幣脫鉤緊急逃生指南。

去中心化穩定幣

緊急逃生的核心目的在于以最低的成本降低風險,為接下來的操作和判斷提供時間窗口。所以除了要考慮長期邏輯外,更重要的是其短期要能掛鉤住,所以接下來我們將根據掛鉤機制的不同來分類說明。

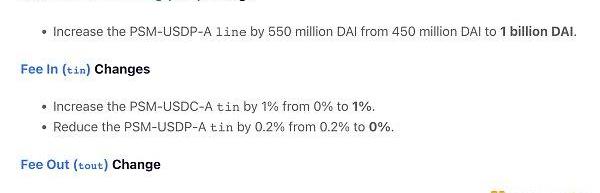

A.PSM?通過支持直接與其他穩定幣兌換來掛鉤,比如DAI支持1:?1兌USDC/USDP

那么既然都是1:?1兌換,孫哥為什么把USDC換成DAI?其實還是有好處的

PSM額度是有上限的,到達上限后就變成了單向轉換,即只能DAI→USDC,不能USDC→DAI,單向轉換下就成了DAI>=USDC

如果最終USDC是只能以0.98這種價格換回美元的話,makerDAO為了re-peg可能把這部分債務吃掉

Tether、Circle等穩定幣發行商2022年以來已花費超100萬美元用來游說立法者:金色財經報道,自2022年初以來,包括Tether、Circle 和其他公司在內的穩定幣發行商已花費超過100萬美元在國會山游說立法者。最近,隨著推出與美元掛鉤的數字資產監管的壓力越來越大,穩定幣已成為華盛頓特區關注的焦點。

Tether邀請了Michael Jason Lee的律師事務所進行游說工作,這是一家與兩黨都有聯系的咨詢公司。據公共利益媒體 ProPublica 稱,自 2022 年初以來,Tether 已花費約 60 萬美元,其中每季度花費 12 萬美元用于游說美國參議院和眾議院。而Circle于2021年底開始與戰略咨詢公司Invariant合作進行游說工作,此后至少已花費560,000美元,該公司的季度游說預算目前為100,000美元。[2023/5/19 15:13:26]

如果情況惡化出現了市場崩潰,觸發借款人大規模還款、清算,那么需要買回?DAI?來還債,從而推升DAI的價格

也就是說短期而言,這基本是個穩賺不賠的買賣,而且能夠容下大資金,所以自然得到了孫哥親睞。實際上3/11makerDAO便通過了緊急提案增加USDC→DAI的費用,并且由于?PSM-USDC?達到上限,DAI在短時間內也相對USDC有過約2%的溢價。此條逃生路線并不能完全脫離USDC的影響,主要好處在資金容量大,短期確定性強。

掌柜調查署 | Cook Finance CTO:穩定幣指數基金的推出對普通投資者擁抱加密貨幣有至關重要的作用:在今日舉行的《掌柜調查署|掌柜調查署|?解讀雪崩鏈上去中心化指數基金產品》直播中,針對“穩定幣指數基金策略是個嶄新的賽道,是什么原因讓庫克決定打造出目前雪崩鏈上唯一一個指數基金產品呢?”的問題,Cook Finance CTO Cage表示,傳統金融中,指數基金產品是讓投資理財進入主流人群的重要工具,我們認為,加密市場中,穩定幣指數基金的推出對普通投資者擁抱加密貨幣有至關重要的作用。初級投資者沒有時間也沒有專業知識去閱讀幾百篇白皮書并從中選擇好的資產標的。大部分加密貨幣投資人都聽說過DeFi,也知道DeFi挖礦能獲取非常高的被動年化收益,但DeFi參與門欄較高,投資者需要具備足夠的專業知識才能從幾百種DeFi協議中選取收益高,安全性強的項目來參與。庫克希望通過挖礦指數基金來幫助不同背景的投資者輕松地參與到DeFi挖礦中來。[2021/12/22 7:56:41]

算法穩定幣今日平均跌幅為0.28%:金色財經行情顯示,算法穩定幣今日平均跌幅為0.28%。8個幣種中6個上漲,2個下跌,其中領漲幣種為:ONS(+2.16%)、BAGS(+1.21%)、FRAX(+0.87%)。領跌幣種為:LUNA(-5.39%)、BAC(-1.16%)、MITH(-1.01%)。[2021/4/10 20:05:47]

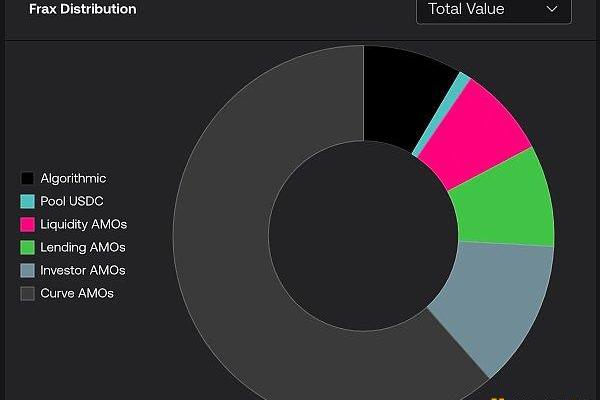

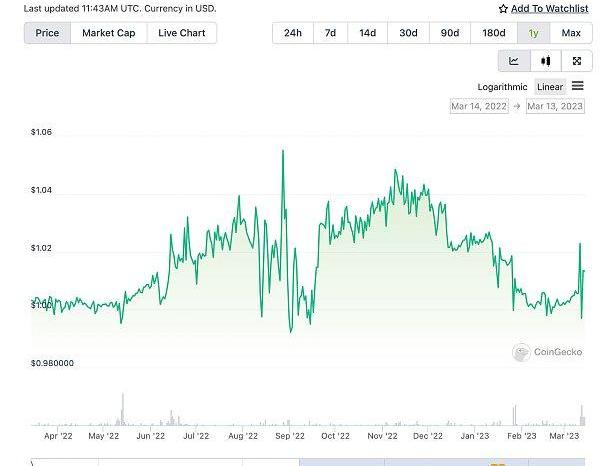

B.AMO:公開市場價格干預,比如FRAX/crvUSD等

比如FRAX其底層資產大部分為CurveAMO,即CurveFRAX/USDCLP等資產。在?FRAX<1的時候從FRAX/USDC池中取出FRAX,也就是變相的買入FRAX就可以支撐幣價;FRAX>1的時候增發FRAX注入,變相賣FRAX壓制幣價。

為什么這次FRAX也de-peg了?因為說到底還是依賴外部資產來掛鉤,USDCde-peg了,那作為儲備的FRAX/USDC又何來支撐。所以在UST出事的時候FRAX沒事,但如果AMO底層相關的USDC/USDT/DAI出問題了,那么FRAX就也免不了被影響。

穩定幣TUSD正式上線雪崩協議Avalanche:據最新消息,高度合規透明的穩定幣TUSD現已發行雪崩協議Avalanche版本。AVA Labs總裁 John Wu對此表示:“穩定幣TUSD的到來對雪崩協議Avalanche來說至關重要。” 穩定幣TUSD作為高度合規透明的美元穩定幣,將為雪崩協議Avalanche生態帶來大量的穩定幣流動性。 此外,由于該協議具有企業級協作性、高度可擴展性等特點,新版本發行后,穩定幣TUSD也將更適用于高頻交易以及其他對延遲度要求更高的區塊鏈場景。[2021/3/2 18:08:06]

所以使用AMO機制的穩定幣逃生,需要確定的是AMO底層資產有沒有問題,適合非常清楚該幣種內部情況的人。

C.債務/抵押品定價兌換:Luna/UST的雙向轉換,LUSD→ETH的單向轉換

LUSD是超額抵押穩定幣,抵押物僅支持ETH,主打一個純字。

報告:比特幣正在從穩定幣市場吸引大量資金流入:Glassnode發布的一份每周研究報告顯示,比特幣正在吸引穩定幣市場的大量資金流入。報告指出,錨定美元的穩定幣凈供應量飆升,超過了比特幣。對此類穩定幣的需求正在上升,交易員和投資者可以利用新的穩定幣存儲庫為比特幣市場注入資金。這些穩定幣資金往往會改善加密貨幣市場的流動性,交易員們使用它們來購買或出售加密貨幣,而不需要銀行機構參與,并在交易高度波動時期尋求穩定。

報告得出的結論是,穩定幣市場中的資金越多,比特幣在短時間內啟動新一輪價格上漲的可能性就越大。(Bitcoinist)[2020/7/14]

LUSD從發布以來從未長期顯著<1,反而頻頻??1?,這是為何呢?因為其規定1LUSD可以按$?1的價格支付一定費率后換回作為抵押物的ETH。是的,跟UST按$?1換Luna很像,不過ETH是沒法直接按$?1換LUSD?的。這樣在LUSD<$?1*的時候便有了非常確定的套利空間,加上抵押物為純ETH風險相對較低,借款人也不太期望價格進一步下降,及時展開套利便?peg?住了。

至于為什么經常大于1,這是因為在ETH價格下跌時不少被迫買回LUSD還債推升價格。你可以說這時候有人借出LUSD然后賣掉是可以套利的,但什么時候LUSD價格會下去呢?這筆利潤落袋的時間可沒有定數,加上熊市清算風險大,自然也就成了長期溢價的情況。上限是多少?由于LUSD極限抵押率為110%?,就是可以用價值$?110的?ETH借出100LUSD,如果LUSD>$?1.1,那么確定的即時套利機會就出現了,所以上限就是$?1.1?。

所以對于中小額資金而言,如果能以<=?1的價格買入LUSD,是一個較為不錯的逃生方案。當然要是撞上極端行情搞出一堆壞賬來那也是沒辦法,只能說相對來說LUSD已經算是一個不錯的選擇了。

D.隨緣掛鉤:簡單來說就是有掛鉤邏輯但是不強

比如MIM等沒有PSM的超額抵押穩定幣,其原理就是價格低于$?1的時候借款人可以便宜買入MIM還款然后提取質押物實現套利。

是的,道理沒錯,但如果借款人覺得你這幣還會繼續跌或者暫時也不會漲上去呢?由于MIM抵押物支持許多復雜產品,比如CurveLP/GLP等,風險更大,熊市下信心不足自然也就處于長期脫鉤狀態了。

這條路之前DAI已經走過,被證明是無法掛鉤住的。考慮到目前大多數此類產品為了和DAI/LUSD做出差異化和增加應用場景,普遍增加了較多風險較高的抵押物,不太適合緊急逃生,容易跳到另一個坑里。

中心化穩定幣

中心化穩定幣依賴美元儲備資產來掛鉤美元,因此應當從儲備資產上來著手分析。儲備資產安全性從高到低為:國債=國債逆回購>現金>低質量資產。另外債券有到期時間的概念,簡單來講就是到期時間越短流動性越好。

根據下方兩條推文對BUSD/USDC/USDT底層資產的分析,可知綜合安全性和流動性來看BUSD>USDC>USDT。不過USDT也有久經檢驗以及“不透明”帶來的好處,而BUSD則成了美國監管機構的眼中釘。

此外比較小眾的還有USDP/GUSD等,原理也是一致的,這次他們在聲明對硅谷銀行沒有敞口后,風險自然就小些了。不過必須注意的是銀行大面積出問題必然影響中心化穩定幣,這次沒問題不代表下次沒問題。

在現在的情況下,國債和逆回購占比更大的還是更靠譜些。如果還愿意持有美元資產的話,短期美債的風險建議不必過度考慮,因為這是美元資產中最高安全級的了,考慮這個話還是換回人民幣比較妥當。

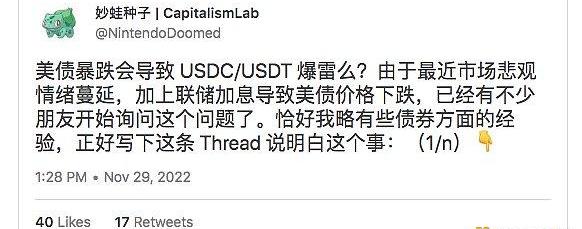

推文鏈接:https://twitter.com/NintendoDoomed/status/1597583155946323968??s=?20?

推文鏈接:https://twitter.com/NintendoDoomed/status/1625076182550208512??s=?20?

持幣+做空對沖

買入1?ETH現貨然后合約開空1?ETH,看上去很好但問題在于:

你需要信任這個交易所,交易所身家不少都在穩定幣上,Solana上的UXD曾經就在perpdexMango上持sol空?sol,結果Mango不幸遭遇黑客攻擊…

如果你空的是ETH/USDT交易對,那么本質上你就是持有USDT,空ETH/BUSD就是持有BUSD,最終又繞回來了。

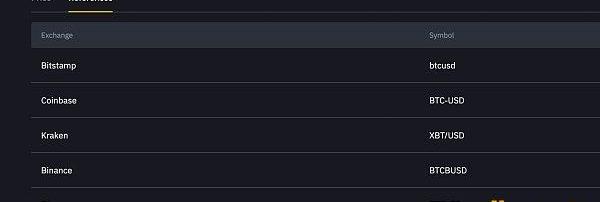

不過如果是幣本位合約的話,比如幣安這種?Index?是從真USD交易對中取的價格,看上去是個可行的方案。

需要注意的是幣本位合約面值為美元,就是說你沒法做空1BTC,只能做空價值$?10000的?BTC,價格波動大的情況下無法保持完全對沖。此外幣本位合約大家一般都不太熟悉,建議實操驗證后再大動作。

總結

從本文上述列舉的方案中你可以結合自身情況找出最適合自己的逃生路徑,但是在幣圈內的任何間接持有美元都是承擔了額外風險的方案,最安全的持有美元資產的方式必然是買美債,正確姿勢是什么可以參見下方推文喵。如果你是錢比較多的合格投資者,也可以來找妙蛙種子,我的朋友皮卡丘可以給你提供幣圈專屬高質量美債服務喵。

推文鏈接:https://capitalismlab.substack.com/p/5?b?4??r=?1?ly?7?b?3&utm_campaign=post&utm_medium=web

作者:川越牛熊 本次硅谷銀行和瑞士信貸的根源是加息縮表引起的,但媒體少有報道瑞士信貸巨額虧損的原因,本文我們嘗試從債券現貨和衍生品交易角度扒一扒硅谷銀行和瑞士信貸暴雷的異同和關聯.

1900/1/1 0:00:00作者:畢良寰 引言 近日,美國最大加密友好銀行SilvergateBank客戶逃離疊加監管質疑,美國監管一面提醒流動性風險,一面忙于處罰.

1900/1/1 0:00:00過去24小時,市場出現了不少新的熱門幣種和話題,或許它們就是下一個市場焦點 總結來說 1.熱門幣種方面: RIO:一個數字和現實世界資產的Web3生態系統,測試網已經上線.

1900/1/1 0:00:00作者:FrancesCoppola編譯:比推BitpushNewsMaryLiu加密銀行業務一團糟,FTX交易所的暴雷導致兩家受美國監管的銀行遭受破壞性擠兌.

1900/1/1 0:00:00文章來源:Bankless 翻譯:金色財經 不,你的眼睛沒有欺騙你。這不是一場演習。終于,ARB來了.

1900/1/1 0:00:00讓物質生活變的更好有兩種方式:掙更多的錢,或消費品變的更便宜。2年前OpenAI的創始人Sam在《萬物摩爾定律》中設想了即將到來的AI革命將會引發的生產力以及消費價格的巨大變化.

1900/1/1 0:00:00