BTC/HKD-1.97%

BTC/HKD-1.97% ETH/HKD-4.3%

ETH/HKD-4.3% LTC/HKD-1.9%

LTC/HKD-1.9% ADA/HKD-4.03%

ADA/HKD-4.03% SOL/HKD-1.44%

SOL/HKD-1.44% XRP/HKD-5.17%

XRP/HKD-5.17%即使宏觀環境變得更加令人擔憂,比特幣仍在攀升。

最新的崩潰始于硅谷銀行的倒閉,此后已蔓延至全球其他機構。為了應對本次的銀行危機,中央銀行和政府做了他們一直在做的事情:印鈔以維持系統運轉。

自危機開始以來,美聯儲的資產負債表增長了近3000億美元,抵消了他們自2022年3月以來實施量化緊縮6000億美元的近一半。

過去,幾乎沒有人能逃脫這個美元系統,也許你可以買一些黃金,然后試著把它埋在后院。值得慶幸的是,加密貨幣讓我們更容易應對這場危機。自2023年銀行業危機開始以來,在比特幣的帶動下,加密資產正在飆升。

過去幾周比特幣的大幅上漲對加密貨幣持有者來說是件好事,但其影響遠比兩位數的百分比漲幅重要。

這次反彈有可能永遠改變人們對加密貨幣的看法。為何如此?讓我們通過探索自SVB倒閉以來市場的反應來找出答案,這樣我們就可以評估它如何影響比特幣現在和未來。

債券市場

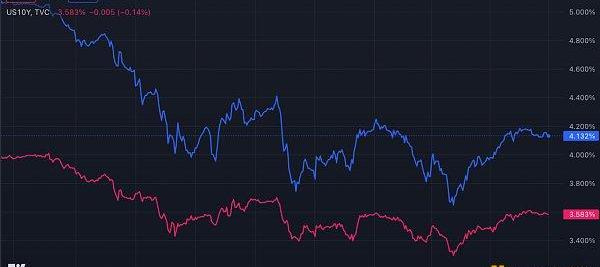

債券市場在過去幾周經歷了巨大的波動,自危機開始以來價格飆升而收益率暴跌。

比特幣主導地位超50%,系2021年4月首次:金色財經報道,比特幣市值已超過加密貨幣總市值的一半,據TradingView數據顯示,比特幣的主導地位在 2021 年 11 月左右跌至 39.9% 的底部,當時因為FTX崩盤,但之后比特幣市場主導地位一直呈上升趨勢,從 3 月中旬的 43.5% 躍升至 47.7%,之后比特幣市場主導地位又在6 月初出現了一次急劇上升,從 47.4% 上升到六月第一周收盤時的 49.1%,然后在現在升至50.06%。(cryptoslate)[2023/6/20 21:50:20]

兩年期國債的收益率從3月9日的5.1%急劇下降到3月21日的4.1%?。兩年期國債是「美聯儲風向標」,因為它是中央銀行在短期內將如何行動來改變聯邦基金利率的最佳預測指標。自SVB倒閉以來,十年期國債也暴跌,自11月9日以來從4.0%降至3.6%?。

美國兩年期和十年期國債收益率3/9-3/21-來源:TradingView

收益率下降可能是由于多種因素造成的。其一是由于「避險」,投資者購買國債是因為它們風險更低,美國政府不太可能違約。此舉也可能受到投資者的推動,投資者搶在美聯儲可能暫停或轉向之前進行操作。盡管正如我們今天發現的那樣,加息尚未完全結束。

哥倫比亞發出警告,稱加密貨幣騙局“比特幣時代”借該國總統之名實施欺詐計劃:9月3日消息,哥倫比亞已發出警告,稱欺詐者向社交媒體用戶推廣比特幣騙局網站。據“哥倫比亞檢查”報道,哥倫比亞總統伊萬?杜克(Ivan Duque)“批準”了有關啟動一個與比特幣相關的假投資系統“比特幣時代”的“聲明”。該網站引用了智能警察中心的一份聲明,稱比特幣投資機會將“緩解由冠狀病大流行引發的經濟危機”。該帖子稱,總統簽署了本世紀最大的一筆交易,市民們很快就可以通過加密貨幣產生收入。(cointelegraph)[2020/9/3]

股票

自危機開始以來,股票市場經歷了劇烈波動。

標準普爾500指數和納斯達克指數在3月8日至13日期間分別下跌4.3%和4.7%?,原因是圍繞區域銀行健康狀況和潛在蔓延的擔憂情緒高漲。然而在政府對SVB和Signature進行干預后,指數已從跌勢中恢復過來,自3月13日上午以來,標準普爾指數上漲4.9%?,納斯達克指數上漲7.8%?。

動態 | 比特幣全網未確認交易達到4196筆:根據BTC.com數據顯示,當前BTC全網算力為48.24EH/s,全網難度為6.07T,收益0.00004143BTC/T/天,全網未確認交易筆數達到4196。24 小時交易速率2.96交易/秒。據CoinMarketCap數據,BTC全網報價4044美元,24h下幅0.13%。[2019/3/20]

標準普爾和納斯達克3/9-3/21-來源:TradingView

盡管區域銀行等個別行業繼續遭受重創,但政府將防止進一步恐慌蔓延的措施以及上述美聯儲降息預期的提振,指數可能會停止下跌。納斯達克指數相對于標準普爾指數的出色表現可能是由于投資者紛紛涌向安全的大型科技股,自3月13日觸底以來,蘋果、微軟、谷歌和Meta等公司的股價都出現了飆升。

貴金屬

自銀行業危機爆發以來,貴金屬一直在飆升。自3月9日以來,黃金上漲了11.5%?,而白銀在此期間也上漲了7.0%?。

黃金和白銀3/9-3/21-來源:TradingView

聲音 | 喬治梅森大學教授:比特幣面臨生死存亡的關鍵時刻:據CCN消息,喬治梅森大學(George Mason University)教授Cowen在彭博社發表的一篇專欄文章中寫道,加密價格崩盤可能對市場有利。Cowen認為,在所有的加密貨幣事件中,都存在一些積極因素或負面因素,我們正處于加密貨幣必須證明其社會價值的地步,比特幣可能面臨著“生存或是死亡”的關鍵時刻。[2018/11/9]

與美國國債一樣,黃金的上漲可能是由于避險。與債券和股票不同,黃金和貴金屬對于法定貨幣體系的崩潰能夠起到對沖作用,因為它們是非主權的,不依賴于任何一個國家或貨幣制度,也不由任何國家或貨幣制度發行。

加密貨幣

自銀行業危機爆發以來,加密貨幣市場已經走高。自3月9日以來,BTC飆升29.4%?,ETH飆升16.4%?,加密市場在此期間增加了2630億美元的價值。

BTC和ETH3月9日至21日-來源:TradingView

盡管在3月9日至10日期間BTC和ETH在「穩定幣恐慌」期間分別下跌了10.1%和10.6%?,但這是因為市場對于Circle在SVB的33億美元存款無法取出而導致USDC脫鉤的恐慌。

聲音 | 比特幣傳道者Andreas Antonopoulos:比特幣ETF將增加波動性:科技企業家、比特幣傳道者Andreas Antonopoulos警告稱,備受期待的加密交易所交易基金(ETF)將使大量新資金源源不斷地涌入市場。他認為,這實際上可能增加波動性,同時降低個人控制能力。[2018/8/23]

自SVB倒閉以來,主流加密貨幣尤其是比特幣,其主導地位從43.6%上升到47.3%?,其上漲的原因與黃金相同,加密貨幣正在充當避風港。

BTC優勢-來源:TradingView

此外與上述其他資產類別一樣,在美聯儲緊縮周期即將結束的預期下,加密貨幣也可能在美聯儲暫停加息或轉向之前趨勢出現反轉。比特幣等加密資產對流動性更加敏感,這種資產似乎正在嗅出美聯儲資產負債表的大幅增加,以及在SVB之后發生的美元隱性貶值。

游戲為什么發生了變化

比特幣的游戲規則已經改變,盡管懷疑論者認為BTC屬于風險資產,但在數十年來最大的銀行恐慌期間,BTC反而充當了避風港。事實上,自危機爆發以來,它的表現優于每一個主要資產類別。

在銀行業陷入危機的同時,比特幣飆升,并成為防止法定系統崩潰的最佳保護。從理論上講,比特幣表現如此強勁的原因是有道理的,因為它具有避風港和價值存儲的所有屬性。如上所述,比特幣是一種非主權資產,比黃金更稀缺、更便攜、更難獲取。

然而,我們還沒有真正看到這在實踐中發揮作用。相反加密貨幣經常被貼上「高貝塔納斯達克」的標簽,由于兩者之間具有很強的歷史正相關性,這個標簽在某種程度上是有道理的。?

BTC和納斯達克的相關性——來源:TheBlock

簡單來看這種比較從來沒有多大意義。盡管比特幣和納斯達克指數都與技術有關,但比特幣是一種貨幣資產,它不是一家公司,也不產生現金流。盡管如此,在SVB之前,它們的相關性尚未顯著減弱。

BTC與黃金和納斯達克的相關性-?TheBlock

正如我們所看到的,自危機開始以來,BTC與納斯達克之間的相關性已經發生改變,而BTC與黃金之間的相關性卻有所加強。當然這可能只是一個小樣本,但考慮到過去幾周發生的事件的嚴重性,這種價格走勢不容忽視。這似乎表明比特幣正在從一種技術游戲轉變為真正的數字黃金。

這是對比特幣的看法和交易方式的重大轉變。無論是加密世界原住民、傳統金融機構、散戶投資者還是民族國家,投資者現在將越來越多地將比特幣視為避風港,而不是純粹的投機工具。

比特幣不僅可以防止機構失靈,還可以作為其持有人的對沖工具,以防止由于貨幣供應量大幅增加而導致的貨幣貶值,例如我們自創建銀行定期資助計劃BTFP以來所看到的情況。投資者在此次危機期間因持有BTC而獲得收益,這增加了他們在下一次危機中采取類似行為的可能性。

BTC會達到100萬美元嗎?

與往常一樣,比特幣的反彈激發了社區的活力,一些業內知名人士也做出了大膽的價格預測。這些觀點中最熱門的來自BalajiSrinivasan和ArthurHayes等行業重量級人物。他們認為由于美聯儲無限印鈔導致美元貶值,BTC將達到100萬美元。

預測的不同之處在于時間范圍。雖然Hayes預測我們將在未來幾年內看到七位數的BTC,但Balaji認為它可能在未來90天內達到100萬美元。

Balaji的呼吁足以讓任何人感到焦慮,無論他們是加密貨幣持有者還是法幣持有者,因為美元如果在90天內出現惡性通貨膨脹,將導致整個世界發生嚴重動蕩。

無論時間表是否會被證明是正確的,貨幣體系都在崩潰,它是一棵從未從全球金融危機中恢復過來,并繼續靠印鈔支撐的枯木。

隨著每一次緊急行動、救助和印制美元,貨幣體系的脆弱性就會變得更加明顯,就好像是所有的道路都通向無休止的印鈔。然而,中央銀行并沒有根治病因,只是繼續把危機延續到未來,以延長它們不可避免的消亡。

我同意Balaji觀點的一個方面是無論何時到來,惡性通貨膨脹的發生速度非常快。Balaji認為,由于世界的數字化以及我們傳輸信息和價值的速度,美元相對于比特幣的崩潰將以令人難以置信的速度發生。這是有道理的,正如我們多年來在加密貨幣和現在的傳統金融中看到的那樣,在互聯網時代,人們可能會以極快的速度對貨幣和金融機構失去信心。

在此期間,這種惡性通貨膨脹的說法很可能被夸大了。但是,在過去幾周發生的事件之后,我比以往任何時候都更有信心,加密貨幣將成長為代表投資者更重要的避險資產。

原文作者:Bankless

原文編譯:aididiaojp.eth,ForesightNews

來源:星球日報

作者:0xFishyloaopher,Web3.comVentures;翻譯:金色財經0xnaitive 關鍵要點 ●?“Multi-dipstaking”是指在單一質押本金上賺取多倍收益●?L.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:480.28億美元 DeFi總市值及前十代幣數據來源:coingecko2、過去24小時去中心化交易所的交易量24.

1900/1/1 0:00:00來源:?BNBchain?forum??作者:ArnoB 編譯:Katie辜 為了防止不“落后”于快速增長的L2解決方案,BSC?驗證者應該認識到重新評估其當前交易費用結構的緊迫性.

1900/1/1 0:00:00金色財經報道,Arbitrum就一項為新成立的去中心化自治組織(DAO)引入管理機構的提案進行了投票.

1900/1/1 0:00:00作者:黑米,白澤研究院 一個新興領域正在Web3中興起——DeWi,即去中心化無線。通過建立基于區塊鏈技術的激勵機制,借助“大眾的力量”或網絡運營商提供熱點,用戶以無需信任、無需許可和可編程的方.

1900/1/1 0:00:00來源:21tech 作者:李強 編輯:張偉賢盧陶然 圖源:圖蟲 繼狙擊印度首富之后,做空“新星”興登堡研究又將狩獵目標轉向Twitter創始人JackDorsey旗下的支付公司Block.

1900/1/1 0:00:00