BTC/HKD-0.9%

BTC/HKD-0.9% ETH/HKD-0.73%

ETH/HKD-0.73% LTC/HKD-0.38%

LTC/HKD-0.38% ADA/HKD-1.53%

ADA/HKD-1.53% SOL/HKD-2.72%

SOL/HKD-2.72% XRP/HKD-0.21%

XRP/HKD-0.21%

對游走于灰色地帶的加密領域而言,出入金是不得不提起的話題。在近月來制度紅利催生的香港熱點下,圈內人最關注的無外乎是出入金,劍指出入金背后,則是合規牌照。

牌照是稀缺的產物,在法制時代,牌照意味著可從事某項活動的許可,也意味著所有權與分配權,加密領域尤其如此。對大型交易所而言,可預見的未來無疑是合規,非合規的生意亦可在某些真空地帶存在,但也會日漸式微。在此背景下,全球牌照已成為大型項目品牌宣傳與實力展現的關鍵要素。

出入金是什么?對應牌照又有何關系?何以成為加密領域扼住命運的咽喉?

01

出入金與牌照要求

在闡述之前,先對加密領域的出入金概念進行明晰,出入金,顧名思義,等價物的交換通道,這里的等價物是以各大國家的法定貨幣而言,以法幣換取加密貨幣則為入金,加密貨幣兌換出法幣即為出金。簡單的幾個字在實際操作中卻困難重重,出于對外匯穩定的保護,幾乎全球所有國家對于資金流入與流出都有嚴格的規定與監管。對于加密領域而言,由于多數國家不認可其價值屬性,濫用兌換甚至可帶來洗錢甚至危害金融穩定的刑事風險,例如印度就禁止加密貨幣與法幣兌換。

從法律來看,由于加密的創新性,其屬性難以界定,多數國家尚未具備全面的監管框架,因此出入金監管總體分為兩大類,一類側重支付與貨幣的流通許可,即匯款許可牌照,另一類則是有專列的虛擬資產服務商牌照。長期而言,主流國家的專列牌照會成為趨勢。無論哪一類牌照,反洗錢規則AML與身份認證KYC都是必須項。

美國:

由于分州而治,匯款許可的審查主體為美國財政部下設的金融犯罪執法局。若需申請該牌照,原則上,項目主體應在公司設立180天內向FinCEN注冊成為貨幣服務商,然后在運營州申請匯款許可牌照,申請采取注冊許可制,周期較長,且每兩年需要復檢。

該牌照可申請的主體范圍包括國際匯款、外匯兌換、貨幣交易/轉移、ICO發行、提供預付項目、簽發旅行支票等等,可以認為與貨幣服務相關的機構都涵蓋其中。由于加密貨幣在商品與證券屬性的爭議,監管主體后續會加入美國商品期貨貿易委員會以及美國證監會,這也是當下美國監管界最為關注的議題,商品相比證券監管手段要更為寬松。

知情人士:Brevan Howard旗下加密基金已籌集超10億美元機構資金:金色財經消息,四位知情人士透露,全球對沖基金巨頭Brevan Howard推出了加密對沖基金,已從機構投資者那里籌集了超過10億美元資金。另一位消息人士稱,即使Terra穩定幣UST、Celsius和Voyager等加密借貸平臺的破產讓整個加密市場陷入衰退,該基金的早期表現已經擊敗了競爭對手,其混合工具“Brevan Howard數字資產多策略基金”從成立到6月底僅損失了4%到5%。消息稱,基金仍對外部資本開放,其有限合伙人包括一些世界上最大和最成熟的對沖基金投資者,包括專門支持傳統金融的行業巨頭。[2022/8/5 12:03:05]

歐盟/英國:

相比于其他國家,歐盟在加密領域的監管位于前列,早在2020年9月,歐盟委員會就提出了一項針對加密資產市場的草案,簡稱MiCA提案,2022年6月,歐盟理事會和歐洲議會首次將加密資產、加密資產發行人和加密資產服務提供商納入MiCA監管框架,這也是加密資產首個全面完整的、具有規范性的整體監管框架,也意味著加密的主流化趨勢。今年4月,MiCA正式投票通過,將于2024年開始正式生效。

在歐盟,加密項目需注冊虛擬資產服務商牌照,加密貨幣交易金額超過1000歐元就會面臨虛擬資產服務提供商的盡職調查。英國目前也延續此一牌照,由英國金融行為監管局負責監管。

值得一提的是,歐盟單個地區國家牌照可實現全歐盟通用,因此波蘭、立陶宛等易拿證地區備受追捧,尤其是立陶宛,作為全歐盟最開放的加密友好國,立陶宛牌照最快可在1月內獲得,并且牌照無期限,最低授權資本僅為2500歐元,財務成本較低,對本地人員結構也并無要求。在此背景下,大型交易所紛紛駐足,火必、Bitget、幣安等均持有立陶宛VASP牌照。

迪拜:

2022年3月9日,阿聯酋副總統兼總理簽署了首個監管迪拜虛擬資產的法律虛擬資產法,迪拜虛擬資產監管局將在酋長國的特別開發區和自由區擁有執法權,主要負責監管和監督虛擬資產發行和相關披露流程。近日,迪拜虛擬資產監管局發布《2023年虛擬資產及相關活動條例》,在VARA的制度下,七項獲得許可的增值服務包括咨詢、經紀交易商、托管、兌換、借貸、支付和匯款,以及增值服務管理和投資服務。

灰度的加密貨幣資產管理規模達到近520億美元:灰度昨日宣布,該公司管理的加密資產(AUM)的總價值已達到近520億美元。根據灰度官方推特顯示,目前,該公司管理的加密資產總額約為518億美元。灰度擁有65萬個比特幣,總價值超過370億美元,同時還擁有超過300萬個以太坊,價值超過110億美元。(Finance Magnates)[2021/5/7 21:35:08]

目前VARA正處于MVP階段,在迪拜從事加密資產項目,需申請基于MVP框架的虛擬資產服務商牌照,可認為該監管正在探索中,納入牌照并非完全經營活動許可,僅是可以允許持牌進行MVP市場運作,該點與ADGM阿布扎比全球市場一致,ADGM合規虛擬資產牌照的申請也劃分為原則批準、最終批準以及運營啟動。

新加坡:

依據新加坡現有法律,加密貨幣在新加坡被劃分為三類,分別是實用型代幣、證券型代幣、支付型代幣。對于支付型代幣,根據2020年1月生效的《支付服務法》,在新加坡提供數字支付代幣服務DPTS,包括提供數字支付代幣的賬戶和錢包、買賣、兌換或交易數字支付代幣以及跨境匯款和轉賬服務,均要申請DPT經營權,細分交易額與業務范圍又包含以下三類:貨幣兌換牌照、標準支付機構牌照以及大型支付機構牌照。該牌照申請難度相對較高,近年來對于加密領域審慎態度尤為嚴重,但新加坡對于DPT經營權有無限期的豁免期,無牌照也可先行實現運營。

對于證券型代幣,從事該等虛擬資產活動的主體則需要遵守《證券與期貨法》和《金融顧問法》的規定獲取相關牌照,中介行為也被納入其中。在涉及到發行證券性質的代幣時,發行方需要獲得資本市場服務牌照;在涉及到交易證券性質的代幣時,交易平臺獲得受認證的資本市場運作者牌照;在涉及到提供代幣相關的財務咨詢服務時,該公司需要獲得財務顧問牌照。

實用性代幣目前仍處于監管的真空地帶,符合反洗錢、反恐融資等嚴格規定即可運行。

中國香港:

香港法例與新加坡頗為類似,加密貨幣也被劃分為證券型代幣以及非證券型代幣。證券型代幣監管主體為證監會,沿用傳統的香港金融牌照制度,主要以中心化平臺為主體,且針對專業投資者提供服務。在香港12類、十大金融牌照中,根據現行的監管框架,與加密貨幣相關的交易平臺、基金和資金管理平臺相關的牌照主要包括第1號、第4號、第7號和第9號監管牌照。在香港提供或積極推廣證券型代幣交易服務的虛擬資產交易平臺需要獲得香港證監會頒發的第1類受監管業務及第7類受監管業務牌照。

76%的加密礦工使用可再生能源挖礦:劍橋大學一份新的報告顯示,76%的加密礦工使用可再生能源挖礦。BTC、ETH、BCH等POW共識的加密貨幣中,消耗的能源中的39%為可再生能源。之前該大學的報告顯示,挖礦消耗的總能源中只有28%來自可再生能源。除此之外,報告顯示62%的礦工使用水電,分別有38%、36%的礦工使用煤炭和天然氣能源挖礦。亞太地區礦工貢獻比特幣77%算力,使用的可再生能源最少。煤炭能源是亞太地區常見能源,為礦工提供的電力幾乎和水電一樣多。拉丁美洲沒有礦工使用煤炭能源。北美占比特幣算力8%,63%能源來自可再生能源。(cointelegraph)[2020/10/1]

隨著《2022年打擊洗錢及恐怖分子資金籌集條例草案》獲立法會通過,在香港提供或積極推廣非證券型代幣交易服務的中心化虛擬資產交易平臺在2023年6月1日起也需獲得證監會頒發的虛擬資產服務提供商牌照。

目前,僅OSL及Hashkey兩家同時持有1、7號牌照的虛擬資產交易平臺,根據要求,這兩家也需要在此向證監會申請VASP牌照。

可以看出,在香港合法經營虛擬貨幣需申請雙重牌照,為簡化申請要求,根據2月的咨詢文件,香港證監會有意將1、7號牌照及VASP牌照通過同一申請流程實現同時申領。

除以上幾大地區而言,出于避稅與成本考慮,直布羅陀、百慕大、愛沙尼亞、開曼等地區也成為了眾多交易所的牌照申領地,在此并不一一贅述。

02

出入金主要參與者與商業模式

在滿足牌照許可后,項目方或交易所可在符合標準的情況下實現加密貨幣與法幣之間的兌換,但僅從終端用戶而言,出入金的兌換仍需依托載體完成,其中也會產生手續費、匯率差等多項疊加費用,通常而言,出金要遠比入金途徑少,例如入金可用電匯、ACH、信用卡、第三方支付,而出金多常見于電匯或ACH轉賬。

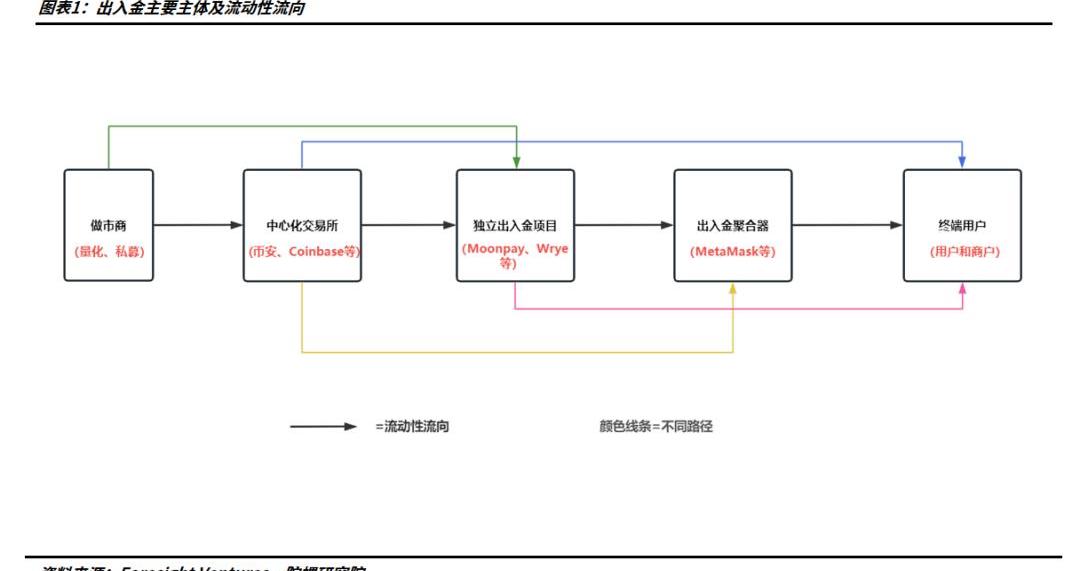

此處援引ForesightVentures梳理的出入金項目闡述主要參與者與商業模式。在整個出入金流程中,涉及的主要角色為5類,流動性從左到右依次遞減,流動性途徑較多,但最終流入終端用戶群。最左側為做市商,較為著名的做市商一般為具備強大資源背景的經紀公司、對沖基金與私人企業,通過雙邊報價提供市場流動性,GSR、Alphatheat、Citadel等量化公司均為其中的典型代表,此前FTX中陷入崩潰的Almeda也曾屬于之中的著名代表。同時,交易所通常也會雇用做市商為其市場提供交易深度。做市商之后即為交易所、獨立出入金項目、聚合器,最后到達商戶與散戶。

聲音 | The Block研究總監:1月份市場情緒巨變導致加密貨幣走勢逆轉:金色財經報道,The Block研究總監Larry Cermak連發數條推文稱,在加密領域中,一切都是由情緒驅動的。我認為1月份的市場情緒發生了巨大變化,幾乎所有宏觀指標都逐月上升,并且大多數都達到了6個月高點:1、合法現貨交易量從398.3億美元增加到675.3億美元,增長了70%,創5個月新高;2、一月份比特幣交易量激增55%,是近8個月來的首次增長;3、加密貨幣交易所訪問量從7980萬增加到9430萬,是自去年4月以來首次增加;4、調整后的結算金額與去年12月相比增長了19.7%;5、芝商所的每日平均交易量增加了144%,未平倉頭寸現在接近12月底的三倍。總體而言,市場因此呈現出逆轉的跡象,這種情況不會經常發生,上次是去年四月。[2020/2/8]

從出入金商業運作來看,第一大類主體為中心化交易所,交易所天然具備牌照優勢,費率較低,支持幣種多樣,也是生態中最為龐大的流動性提供方,散戶可自由在此其中通過托管錢包進行出入金,商戶則多以API和SDK部署實現交易與轉賬。此處需要注意,若采用自托管錢包轉賬會收取相應的區塊鏈網絡費用。

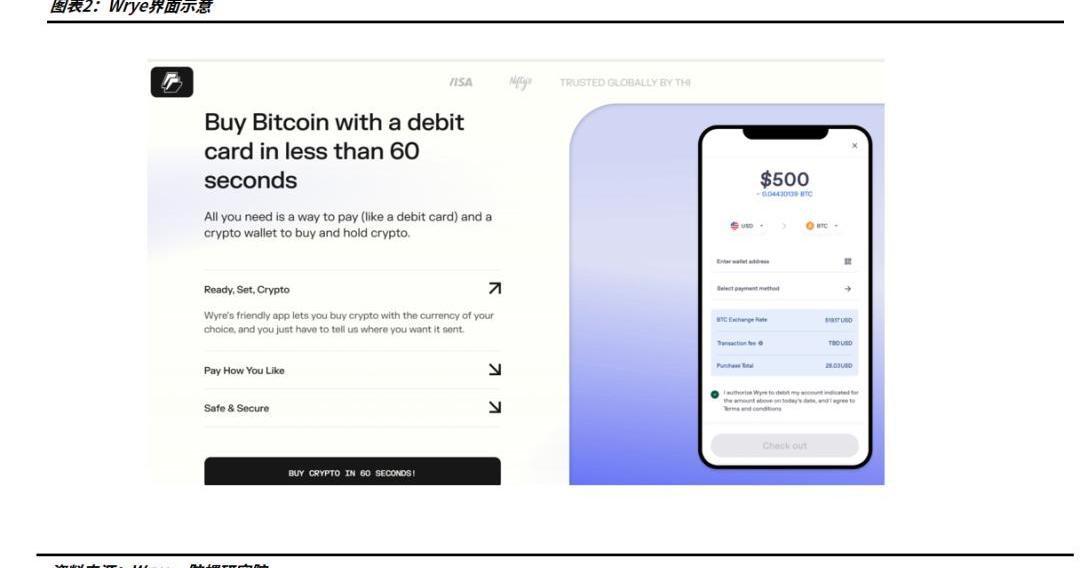

第二類為獨立出入金項目,該種類型項目由于規模相對較小,因此業務更為垂直化,多只提供法幣出入金,聚焦單一領域使用,易上手且隱私性更強。但由于流動性來源的差異,且客戶大多需要提供自托管錢包地址,該類型項目費率相比中心化交易所更高,疊加了中間商費用與網絡費。

第三類為出入金聚合器,該種類別本質上僅為信息中介,通過聚合多個交易所與獨立出入金項目撮合交易實現流動性分潤。

第四類為加密ATM機,作為實體機器,運營與維護成本更高,因此兌換手續費也高企,部分甚至可達到20%,多僅支持現金,相比此前不提供出金服務,目前很多ATM機已可實現法幣提取,同時匿名性與隱私性強,多無KYC環節。

動態 | 2019年加密貨幣市場值得關注的4大趨勢:據福布斯刊文,2019年加密貨幣市場值得關注的4大趨勢:1.安全代幣的到來;2.另類資產類別的興起——從加密貨幣轉向數字資產;3.分布式生態系統平臺和新商業模式的創建;4.真正的贏家——混合模式。[2018/12/12]

第五類為加密貨幣借記卡,該借記卡相當于中心化交易所下放的二級賬戶,作為中心化交易所的客戶服務之一,使用類似于銀行儲蓄卡,只是出入金環節中涉及加密的環節由中心化交易所負責,法幣的支付處理則由支付網絡提供商負責。與儲蓄卡類似,使用前卡片中需預先存放加密貨幣。

第六大類為加密信用卡,流程與日常使用的信用卡也并無太大差別,但可獲取加密貨幣的返現,類似于信用卡返現積分,此處僅支持法幣返現成加密貨幣,發行商可從中賺取匯率差額,該種信用卡日常使用較為少見。

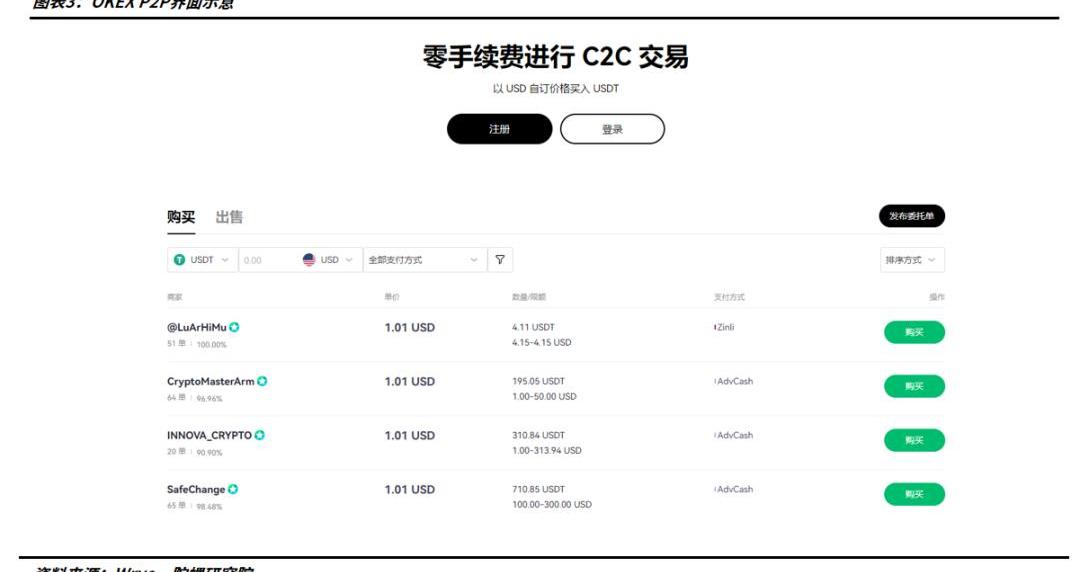

最后一類是場外交易,也是詐騙的高發區域,場外交易的主要目的是去除中間商賺差價,直接撮合買家與賣家,細分為兩大類,OTC柜臺與P2P交易。OTC柜臺也有本金柜臺與代理柜臺之分,常見于主流中心化交易所中,信任機制也基于此構建,柜臺不收取額外費用,但通過報價形式實現多流動性撮合賺取機會空間,對于買家而言,交易價格波動較少,多服務于資金量級大的機構與散戶。通常柜臺有平臺信任隱形背書,但P2P交易除第三方托管商引入外,完全由私人撮合以逃避高額中間費用,用戶間的私下交易就是典型的P2P,但由于信任機制的不完善,信息不對等頻發,風險較高。

盡管出入金方式多種多樣,但由于各大國家間的差異化規定,市場仍有非合規出入金的生存空間,洗錢、逃稅等各種手段在此其中屢見不鮮。同時,部分區域禁止的國家要實現出入金兌換更是難上加難,例如要實現加密貨幣兌換成人民幣,除使用OTC等匿名性強的工具外,通常需先通過其他法幣兌換,再通過法幣兌換的形式提取,這中間也存在卡片凍結的風險。

另一方面,即使交易所等大型機構通過各種手段獲取出入金牌照,但出于合規成本與監管風險的考慮,多數主流銀行并不愿為該類用戶提供服務,尤其是在硅谷、SignatureBank與Slivergate接管后,幣安美國子公司一度傳出難以尋求可接受客戶現金存放銀行的傳言。對此,已有部分中間商開始承接此業務,通過存款對象轉變完成間接性銀行業務。

03

典型交易所牌照獲取情況

從牌照獲取手段而言,由于本土化合規成本高昂,機構與交易所除自身組建團隊申請外,也會考慮本土戰略合作、直接收購等方式,就目前來看,Coinbase、幣安占據牌照第一梯隊,而其他交易所也正積極尋求牌照擴張,獲取更大市場。

幣安:

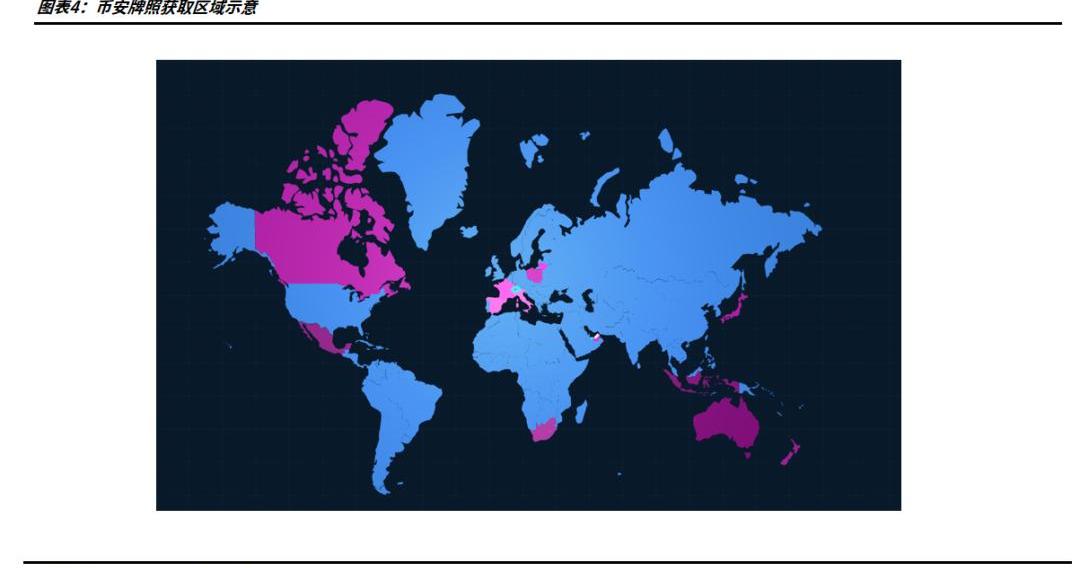

作為交易所的龍頭老大,幣安在合規方向上研究深入,也是交易所中牌照獲取最全的交易所之一,其牌照遍布歐洲、中東、亞太平洋、美洲、非洲等五大領域,共獲取18大牌照。從策略看,幣安也更多側重于相對偏遠地區的中小國家,嘗試在當地以分公司或子公司的形式構建交易所分部,另一方面,幣安并未公布其總部地址,盡管此前傳言在馬耳他和阿聯酋,但其金蟬脫殼的表現也讓美國監管方怨言頗深,同時幣安并未完全獲取美國本地的合規交易牌照,也因此在近段時間引起了SEC的矚目。

Coinbase:

作為在美國上市的首家中心化交易所,Coinbase在合規方向上持續處于領先地位,不僅構建占據公司約20%的專業合規團隊,在牌照獲取上也愿意付出高額成本。除了向FinCEN申請注冊MSB牌照之外,該機構還向開展業務的各州申請獲得了貨幣兌換業務經營許可證或同等資質,據披露,其已經在美國52個州內的38個州獲得電子貨幣、貨幣轉賬支票交易、支付工具銷售牌照,在紐約州也獲得了申請難度高企的BitLicense牌照。

從官網信息來看,Coinbase可支持全球106個國家使用,遍布北美、南美、歐洲、亞太平洋、非洲以及中東,近期,根據博客文章,該公司已獲得百慕大金融管理局頒發的牌照,正在為離岸衍生品交易平臺做準備。但值得注意的是,由于地區差異性,即使有相關牌照,可實現的功能也有所差異,例如在某些洲不支持代幣直接交換。

Kraken:

牌照獲取方面,Kraken并未大范圍撒網,主要集中于北美、歐洲、中東等主要地區,牌照也以常規為主。在北美,Kraken在美國與加拿大均已注冊成為MSB;歐洲則主要以英國為主,成功在金融行為監管局注冊的加密資產公司,并在意大利獲取VASP牌照;值得注意的是,在阿布扎比全球市場,Kraken根據金融服務監管局的金融服務許可在當地開展數字資產托管和運營多邊交易設施的監管活動。

OKEX:

老牌的華人交易所OKEX并未在官網披露所獲得的牌照信息,但在近年來其發布的宣傳稿件中,美國MBS、菲律賓政府虛擬貨幣交易所經營牌照、日本數字貨幣交易平臺從業許可牌照,其在巴哈馬、杜拜也有相關牌照。

KuCoin:

總部在新加坡,一度被譽為小幣安的KuCoin,全球用戶達2000萬人,然而在官網并未查詢到牌照信息,但在去年7月財聯社發布的一篇文章中披露KuCoin已獲得立陶宛、瑞士、捷克、波蘭、澳大利亞、薩爾瓦多六地的相關牌照,讓人玩味的是馬來西亞證券委員會與加拿大安大略省證券委員會都曾對KuCoin采取行動,理由分別是未進行注冊與授權運營以及不配合調查。

火必:

火必另辟蹊蹺,牌照主要集中在避稅地區,注重小而精,在直布羅陀、英屬維爾京群島均有業務牌照,歐洲也聚焦于加密友好地區立陶宛,在迪拜、澳大利亞也實現了交易所運營,而美國與南美則主要以可匯款尚未MBS以及的同等牌照為主。

04

結語

無論是出入金還是牌照,在實際操作中,都遠非文字描述般簡單,尤其是在組成復雜的地區,因此可以看到多數交易所傾向于易得性強的小國,例如立陶宛基本成為交易所在歐洲的牌照必需地,而愛沙尼亞在增強其反洗錢規定后近400家加密公司自愿關閉或被撤銷授權。

另一方面,對于交易所或是大型機構而言,即使成功取得牌照,后續運營與維護成本也相當高昂,在此背景下,也不乏有機構放棄牌照的申領。在新聞中,某某交易所非法運營屢見不鮮,幣安、bitfinex、Coinbase等大所都曾陷入其中。對應在出入金中,由于合規性弱,尤其體現資金安全保障程度低,交易所跑路、詐騙、收到黑錢等情況比比皆是。

隨著行業合規化的加強,該種情況也已日漸好轉,但對散戶而言,黑暗森林法則在這個圈子同樣適用,保持懷疑、持續驗證,才有可能在虎狼環伺的加密領域長久生存下去。

參考文獻:

ForesightVentures:入坑第一站,加密法幣出入金商業模式盤點

中泰證券:另類交易所—Coinbase有多強?

財聯社:加密貨幣交易所的寒冬已至—交易量、估值融資雙雙下滑

君合香港:香港證監會就虛擬資產交易平臺牌照申請要求展開咨詢

各大交易所官網及公開資料。

陀螺財經的聯系方式

商務合作|投稿:

小黃

芒果

Ning

A.市場觀點 一、宏觀流動性 貨幣流動性改善。美國?4?月?CPI?通脹弱于前值和預期,市場抹去?6?月加息預期,押注最早可能在?9?月轉向放松政策.

1900/1/1 0:00:00原文:CoinMarketCap&NFTGO?譯:金色財經 目錄 主要觀點 第1章市場概述 1.1NFT市場的過山車式波動1.2NFT市場和洗錢交易的現狀 第2章微觀趨勢和流動性 2.

1900/1/1 0:00:00?殘酷的存量競爭帶來了競爭焦點和經營邏輯的變化,電商江湖的老炮和新秀都紛紛行動起來。「求變」,也是整個電商行業的2023關鍵詞.

1900/1/1 0:00:00巴比特訊,11月9日,紐約市下一任市長EricAdams在推特上表示,支持CityCoin的NYCcoin計劃,并希望依靠技術和創新來推動城市的發展.

1900/1/1 0:00:00原Facebook數字貨幣Libra負責人、現FacebookFinancial金融業務負責人及Novi錢包負責人DavidMarcus在推特上發文,疑似抨擊加密貨幣行業炫富現象.

1900/1/1 0:00:00在幣圈,有一類奇葩的虛擬代幣項目頗受追捧,人們通常叫它“土狗”。這些項目一般團隊匿名,沒啥技術含量,強調草根文化,甚至會明說“代幣沒有價值”.

1900/1/1 0:00:00