BTC/HKD+2.37%

BTC/HKD+2.37% ETH/HKD+3.15%

ETH/HKD+3.15% LTC/HKD+1.95%

LTC/HKD+1.95% ADA/HKD+3.47%

ADA/HKD+3.47% SOL/HKD+2.07%

SOL/HKD+2.07% XRP/HKD+2.48%

XRP/HKD+2.48%

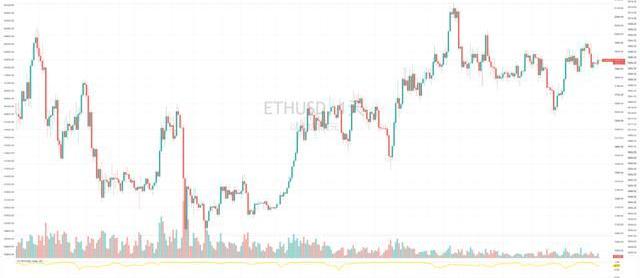

最近的行情就像我們從一周前開始預判的一樣,在沒有新的敘事,也沒有新的利空數據前,更多的投資者既舍不得買,也舍不得賣。雖然看上去像是再說廢話,但是當前的環境卻就是這樣。更多在26,000美金左右抄底的投資者在繼續等待BlackRock能夠通過的信息,而即便是短期不能通過,但因為有盈利在身,所以還是能抗一些,而高位FOMO的小伙伴也是同樣,雖然可能被套了,但是虧損仍然在可以承受的范圍,再加上不斷的被PUA說牛市來了,下車就上不了了,所以也在持有。

而該買的,該抄底的也都買好了,本身就準備觀望的現在也還在依然觀望,由此就形成了一個脆弱的平衡,宏觀對于整體風險市場的影響目前都不大,CPI,PPI,申請失業金所博弈的都是七月美聯儲是不是加息,雖然很多小伙伴認為美聯儲100%加息了,市場也已經預期了美聯儲的加息,所以即便真的加息市場反應也不是很大,但實際上從六月鮑威爾宣布是暫停而不是跳過的時候,博弈就已經開始了。所以現在最好的方案就是等著并且逢低開始逐漸建倉,倉位的控制需要非常的謹慎。

機構分析:美聯儲會議紀要未給出美元進一步上漲的理由:2月23日消息,三菱日聯外匯分析師Lee Hardman在一份報告中稱,周三美聯儲的會議紀要顯示,多數官員傾向于小幅加息25個基點,但沒有提供進一步提振美元的措施,不過美元仍有望繼續表現良好。在近期美國短期收益率上漲的支持下,美元短期內應該會繼續在更堅實的基礎上交易,但美聯儲隔夜沒有提供新的催化劑來引發進一步上行。他表示,美元在亞洲交易時段溫和走軟,尤其是相對于風險較高的大宗商品相關貨幣。[2023/2/23 12:25:02]

這里提供一個我個人的思路,將可投入的資金分為100份,其中BTC每下降1,000美金投入5份,這五份中我的個人標準是60%,30%和10%。60%的資金用來買BTC和ETH,配比按照自己的規劃,這就是類似于定投類的資產,用來配置低收益率但高確定性的資產,在沒有到大周期前幾乎不考慮退出。說人話就是更多的資金在BTC和ETH上,雖然即便是上漲的空間有限,到10萬美金也就是漲三倍,但是會非常的穩,適用于較大的資金拿到最安全的收益。

其次的30%用來投資增值類資產,主要是以優質Launchpad交易所為主,其中主要就是BNB和OKB,前者目前幾乎是每個月兩次的頻率,一次挖礦一次投入。后者則有著不錯的收益率。兩個都是在送錢,而且兩者都是全球名列前矛的交易所,當牛市到來的時候大概率都不會讓投資者失望。所以逢低配置既可以增加IDO的收益,也可以博弈減半大周期后金本位的增值,按照歷史數據兩者都能跑贏BTC和ETH的漲幅。尤其是IDO的收益也可以按照一定的比例進行平臺幣的兌換,增加幣本位的數量。

美聯儲2月加息25BP的概率為99.7%:金色財經報道,據CME“美聯儲觀察”:美聯儲2月加息25個基點至4.50%-4.75%區間的概率為99.7%,加息50個基點的概率為0.3%;到3月累計加息25個基點的概率為18.8%,累計加息50個基點的概率為81.0%,累計加息75個基點的概率為0.3%。[2023/1/23 11:26:34]

最后的10%其實就是用來“博弈”了,主要就是購買一些潛力賽道頭部的ALT,來博弈高收益,所以買的數量比較少,但因為ALT非常容易控盤,暴漲暴跌的可能性都很大,所以少量資金的配置來博弈更大的收入可能,就像是買彩票一樣,但中獎的概率卻比彩票要高出不少,當然最后10%的資金配置并不是只買一種ALT,可以分散配置多個不同的賽道頭部項目,最好都是CMC排名前100的項目,多少會有些保證,而且也有足夠的上漲空間,當然有些小伙伴喜歡布局一些新的潛力幣也沒有問題,重點其實歷史已經教導我們多次,熊市的時候拿更多的優質幣,牛市的時候才能換更多的錢。

而這些投資里,我是不會用完100%的資金的,也就是說我個人是不看好BTC能跌倒10,000美金或者更低,實際上是否可以測試FTX倒閉后的16,000美金都會非常的難。除非是幣市在發生更惡性的爆雷,否則新低的可能性并不大,個人預期在抄底的過程中能使用掉60%左右的資金已經是不錯了,這就意味著BTC的價格會來到18,000美金左右,那么剩余的資金我會分成兩份,第一份是在BTC跌破20,000美金以后加大BTC和ETH的投入,而另一部分則是等確定的牛市到來后去追高用。

美聯儲主席鮑威爾:加息還有一段路要走:金色財經報道,美聯儲主席鮑威爾表示,加息50個基點仍然算很大;加息還有一段路要走;之后的貨幣政策決定將取決于將公布的整體數據;將繼續逐次會議上做出決定;歷史教訓強烈警告不要過早放松政策,將堅持到任務完成為止;加息速度不再是最重要的問題,利率的最終水平更重要。2月加息的規模將取決于接下來的數據;需要將利率維持在峰值,直到美聯儲真正確信通脹正在持續下降;美聯儲對2023年的利率預測代表峰值利率。預計明年通脹將大幅下降,但年初的起跳點會較高,在確信通脹率向2%靠攏之前不會降息;到目前為止,10月和11月的通脹數據確實顯示出價格壓力減輕,不過需更多證據才能確信通脹正在下降。[2022/12/15 21:45:34]

當然這些僅僅是我個人的方案,并不代表一定要這么執行,按照個人的投資理念去配置就行了,其中需要說的是我經常會聽到很多小伙伴說資金的本金不多,押注在BTC和ETH的話未來可能的收益太低了,要么就是想要加高杠桿,要么就是去抄底ALT,但其實這種風險都是蠻大的,很容易就喪失了本金,如果實在認為BTC和ETH收益太低的話,優質的平臺幣也是不錯的選擇,在熊市先考慮活下去才能在牛市活的更好,都熬不過熊市的話,牛市漲多少都和你沒關系了。

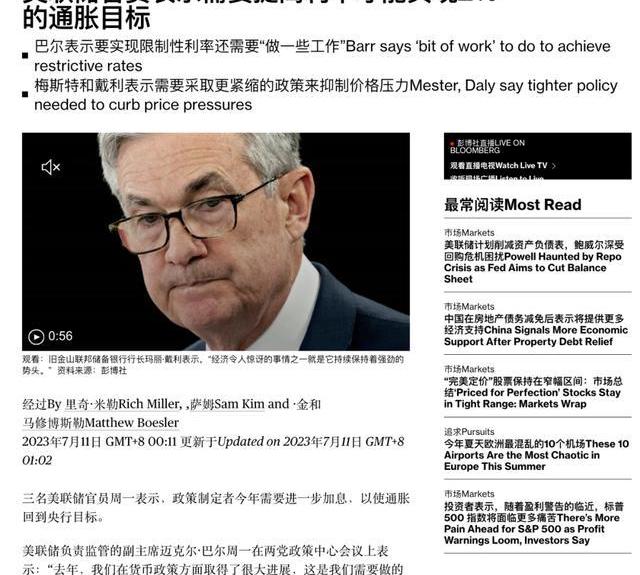

昨天晚上有三名美聯儲的官員發表了講話,三人都對于美聯儲應該繼續加息給出了正面的回答,不過其中只有巴爾有本次的投票權,另外的梅斯特和戴利分別是2025和2024年的票委,但三者給出的答復都是一致的,都認為在2023年美聯儲要維持加息的節湊才能將通脹控制到2%以內,所以講話后CME預測七月美聯儲會加息的概率上升到了將近95%,這也意味著本月的宏觀數據幾乎不會影響美聯儲繼續加息的決定,而本身就對宏觀數據敏感度降低的幣市,可能受到的影響會更低。

美聯儲主席鮑威爾:加密資產更像黃金而不是美元:美聯儲主席鮑威爾稱,加密資產更像黃金而不是美元,加密資產具有很大的波動性和投機性,加密資產更多的是用于投機,而不是作為支付手段,全球穩定幣的監管尚不到位。(金十)[2021/3/22 19:08:18]

七月會發布美股第二季度的財報,雖然科技股和幣市的相關性降低到了已經可以忽略不計的狀態,但股市上漲仍然會帶動投資者的投資熱情,仍然會有溢出資金會考慮到幣市,即便少但必然還會有,而如果整體風險市場都陷入一潭死水的話,本來就流動性緊缺的幣市會更加的麻煩。尤其是財報季帶來的漲跌一般在段時間內都會無視宏觀情緒,所以短線的小伙伴可以多關注一下。而對于實際的幣市來說,近期除了申請BTC的現貨ETF可以期待以外,其它的敘事目前還看不到。

另外就是想來大家都知道了渣打銀行最新對于BTC價格的預估,認為到2024年底,BTC的價格能達到12萬美元一枚,而在2023年年底,BTC的價格目標是5萬美金一枚。這種話看看就好,別當真,畢竟就是渣打銀行自己都沒有當真。而渣打銀行的分析師之所以給出這個價格是因為考慮到礦工的盈利情況,在減半的時候因為礦工的盈利增加,所以就會更少的賣出手中的籌碼,而減少BTC的流通,從而提高BTC的價格。這種分析乍一看可能還挺迷惑的,實際上減半并不代表礦工的盈利就必然增加。畢竟挖礦成本不變的情況下,產出減少了。

美聯儲布拉德:2021年、2022年的通脹率可能會比過去更高:美聯儲布拉德表示:2021年、2022年的通脹率可能會比過去更高,美聯儲對不急于對通脹采取先發制人的措施。[2021/3/6 18:19:49]

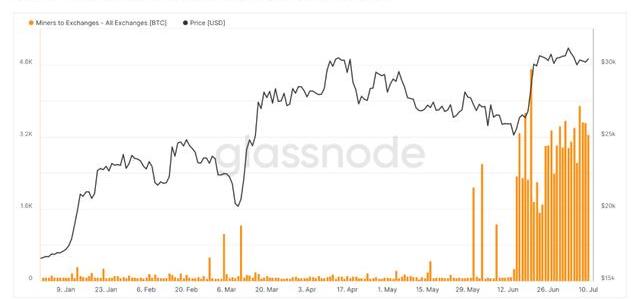

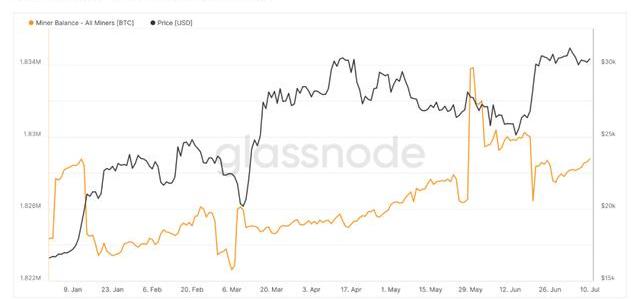

不過其中有一條說的幾乎是正確的,渣打銀行的分析師說最近一段時間礦工出售了100%的新挖出BTC,這個100%雖然夸張了一些,但確實從數據中可以看到從六月中旬開始礦工轉移到交易所的BTC數量就有了增加的趨勢,一直到今天都保持著每天超過3,000枚轉入到交易所的數量,不知道是不是和季度結算有關系,但這些確實并不是挖出的所有BTC,畢竟我們從同期礦工持倉BTC的數據可以看到,持有的BTC數量仍然是持續上升的,到目前礦工總持有的BTC在183萬枚左右。僅低于所有交易所持倉BTC40余萬枚而已,所以相對來說,礦工的出貨量并不算很大。因此短期對于BTC價格的影響還是有限的。

前邊分享了一些我個人對于投資的分類,其中的一項重點就是Launchpad,而如果對于launchpad進行就是價格的評估,就是非常重要的環節,這里我也有一些個人小小的看法。首選需要考慮在最前邊的就是項目的估值,估值根據項目的最大代幣供應量計算FDV,可以了解項目是否處于高估或低估的階段。特別是項目剛上市時,流通供應量和流動性很低,價格容易被操控,使較少資金便能支撐很高的FDV。看到高的FDV,伴隨著很低的市值/FDV比率,便能得知當前幣價是不可延續的,因為隨著更多代幣線性釋放/解鎖,流通量會變得更多,維持原有價格的成本也會越來越高,最后承受不住時,很可能就會迎來一波暴跌。

而新上市的項目中,最大代幣供應量不是變量,最好能夠先和類似或等同賽道的項目進行對比,當項目剛剛開始交易而大漲時,是否能夠維持在這個價格水平,如果和對比項目差不多的話,就要考慮價格下浮的可能,而配合極低的市值/FDV比率,更可得知龐大的FDV背后如果沒有足夠流通量反映其真實的價值,那么是否追高就要看個人的風險偏好了。除了估值以外,還有業務面的考量。除了價格,還要看業務收入及其增長空間,最直接的是看其協議收入,但有些協議計算起來并不容易,所以也有估值相對于TVL和其他數據的比率作為衡量業務基準,如DeFi協議的TVL若不低,業務一般不會太差。

受當前市場敘事追捧的項目,市場對它們期望一定會很高,比如前一段時間的LSD,這種以當下敘事為主的項目,不論增長速度或潛力有多好,當敘事或者是熱點結束后,下行風險很大,這些項目即便沒有明顯的業務倒退,但關注度下降,FOMO的情緒就是下降。2020年DeFi就可以和現在對比,那時DeFi項目相對早期,不穩定性很高,但市場敘事使得價格和估值大幅上漲,即使現在的藍籌項目盡管比當年表現更好,也不見得會中期內回到當年的高價位。

估值=業務+市場預期/敘事:項目越早期,業務數據越少,市場預期影響相對較大,下行風險也相對較高。

案例一:Maverick在0.5美元時,其FDV已和頭部項目PancakeSwap非常相近,但從用戶數據、交易量、TVL等觀察,兩者有一定的差距,用戶這時買入時,需要考慮更高的下行風險。

案例二:SUI剛上市時就有了100億+美元的FDV,但此時市值小于10億美元,果然,當市場熱度減退,預期下降后,SUI不斷向下走以消化賣壓的同時,更高的流通量帶來了更高效的市場價格發現,于是便不斷下跌。

不過需要注意一點,跟launchpad不同,launchpool沒有買入成本,這點來看還算是挺良心了。

所以綜合來說,目前的幣市情況并不理想,雖然BTC和ETH的價格最近半年已經上漲了超過80%,但隨著市場上監管的日益加重,對于幣市的流動性和購買力都造成了極大的打擊,很多的小伙伴之前都在問我對于這次減半大周期后BTC價位的看法,從目前來看,如果監管沒有獲得改善,做市商也沒有回流,那么即便是資金量有所提升,甚至是美聯儲開始放水,但價格的上漲很有可能無法維持較高的倍數,可能也無法維持價格高位的時間更久,當然肯定會好于現在,但能好多少,就要看政策的偏移了,而如果可以在大周期前通過BTC的現貨ETF,或者是共和黨最新的加密貨幣法案草案,那么對于資本推動都會有很大的幫助。

Tags:BTCETHALTBTCs是不是黃了btc錢包官網btc短線交易騙局ETH錢包地址ETH挖礦app下載Etherael指什么寓意ALT價格ALT幣

顧客在意大利羅馬的一處超市購物。新華社記者金馬夢妮攝近日,歐盟委員會如期公布數字歐元立法提案,希望減少歐洲零售支付市場的碎片化,同時促進競爭,這預示著數字歐元時代即將到來.

1900/1/1 0:00:00QQ飛車×瑪莎拉蒂聯動正式開啟!7月29日年中盛典,車手們當天登錄游戲即可領取永久A車瑪莎拉蒂MC20,是不是十分期待啦?同時,還有專屬活動重磅來襲.

1900/1/1 0:00:00目前國際干線客機市場,好比一群孩子在玩過家家:小空幾乎壟斷了場地,小伙伴們每次都得去他家玩;大波則壟斷了玩具,游戲中的所有用具都是他提供的.

1900/1/1 0:00:00引言 荷蘭是全球最大的光刻機產業鏈掌控者,擁有世界頂級的ASML光刻機制造商。中荷兩國的貿易總額去年達到了8684億人民幣,其中中國從荷蘭進口的貿易總額高達835億元.

1900/1/1 0:00:00雖然我不知道下一輪牛市具體什么時候會到來,但我知道,在牛市到來之前,有些項目你需要現在就開始積極參與的。熊市積累、牛市獲利,這是我的一個不變的投資法則.

1900/1/1 0:00:00據新華社,記者11日從中國工商銀行(阿根廷)股份有限公司(工銀阿根廷)了解到,該行當天成功開立了首個人民幣銀行賬戶.

1900/1/1 0:00:00