BTC/HKD-1.05%

BTC/HKD-1.05% ETH/HKD-2.83%

ETH/HKD-2.83% LTC/HKD-4.87%

LTC/HKD-4.87% ADA/HKD-2.76%

ADA/HKD-2.76% SOL/HKD-3.65%

SOL/HKD-3.65% XRP/HKD-2.29%

XRP/HKD-2.29%要想推動牛市,DEX會扮演越來越重要的角色。

雖然Compound、Maker以及Synthetix在目前DeFi的市值位居前列,但DEX有希望后來居上。如果Uniswap、Curve可以通過代幣衡量市值,不會低于前者,Balancer也有可能后來趕上。

相對于借貸,流動性挖礦更適合DEX場景。在DEX上提供流動性,可以為交易者帶來更低的滑點,更好的用戶體驗。而在借貸場景,使用流動性挖礦,它很容易掩蓋用戶的真實借貸需求,當潮水退去,流動性挖礦激勵退去,真實的借貸需求會顯露出來。

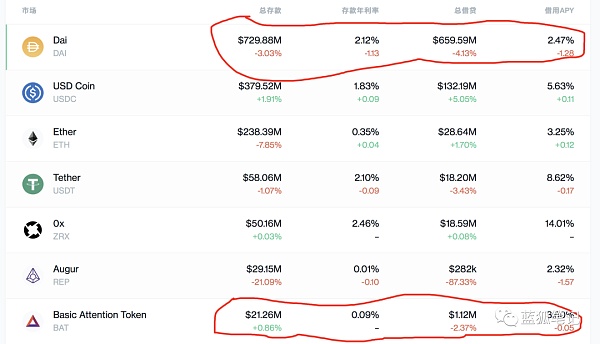

很現實的例子就是BAT,其總借貸量(總存款+總借貸)曾超過6億美元,高居所有貨幣市場第一,不過在Compound調整挖礦規則之后,短短幾天內其借貸總量暴跌至僅有2100多萬美元,下降超28倍;而之前DAI的總借貸量不到1億美元,短短幾天內飆升至超過13億美元。

(Source:Compound)

(Source:Compound)

去中心化交易平臺PancakeSwap已擴展至zkSync Era網絡:7月27日消息,去中心化交易平臺PancakeSwap已于周四擴展至zkSync Era網絡。此舉符合 PancakeSwap 擴大用戶群和??增加協議收入的計劃。PancakeSwap 推出后,將提供代幣互換和流動性配置功能,交易費用為交易價值的 0.01%。[2023/7/27 16:02:52]

假想一下,如果失去COMP的代幣激勵,還會剩下多少真實的借貸量?資金如放牧逐水草而居,哪里收益高,就流向哪里。這本身無可厚非,不過它掩蓋了市場的真實需求。由于COMP的獎勵時間很長,所以,它還有足夠的時間來進行市場需求的培育,這為Compound贏得了時間。

此外,在加密生態中,是交易拉動借貸的發展,而不是借貸拉動交易,尤其是杠桿交易拉動了借貸需求。借貸是強需求,不過交易比借貸需求更剛更強,頻次更高。從整體的角度看,借貸的價值捕獲低于交易所。衍生品方面也非常重要,不過更重要的是衍生品的交易,這也是DEX可以發揮優勢的地方。

IMF總裁:鑒于加密貨幣的去中心化性質禁止加密貨幣存在實際障礙:金色財經報道,12月15日,國際貨幣基金組織 (IMF) 總裁 Gita Gopinath 發表了她對加密貨幣狀況的看法。IMF總裁表示,事實證明,數字貨幣對新興市場構成挑戰,需要制定嚴格的法規。然而,她承認禁止加密貨幣不是國際貨幣基金組織的選擇。她說,鑒于加密貨幣的去中心化性質,禁止加密貨幣存在實際障礙。Gopinath 還提到了資本流入和外匯方面的其他挑戰。因此,她呼吁采取協調一致的方法來監管它們。談論為什么它不是禁止數字資產的實用方法。Gopinath表示,我認為加密貨幣對新興市場來說是一個特殊的挑戰。與發達經濟體相比,加密貨幣似乎對新興市場更具吸引力。然而,新興市場有匯率控制、資本流動控制,而加密貨幣可能會對此產生影響。(coingape)[2021/12/16 7:43:04]

最后從中心化加密交易所的業務看,加密交易所是目前的絕對巨無霸和超級價值捕獲者。借貸跟交易需求量差距較大,加密交易所對市場變化影響關鍵。DEX會發揮越來越重要的作用。

UMIEX去中心化交易所平臺通證Bumi 99.99%永久銷毀:據官方消息,Bumi宣布發布代幣BUMI,發行總量 1000萬億,99.99%永久銷毀,實際發行量為1000億。

據悉,BUMI幣是由Bumi依托于UMI ExBank“數字經濟賦能實體”的金融服務平臺和區塊鏈3.0底層公鏈技術打造出自動化立體回圈生態幣,通過提供一個基礎設施來支持虛擬與真實的連接,也被稱為CHART,它包括一個DeFi技術開發的財產所有權分布式賬本,可以通過NFT描述每個利益證書的協議,以及一個跨鏈的用戶交互點對點網絡。持有BUMI相當于持有UMIEX去中心化交易所的股權,擁有參與投票治理,分紅等權益。[2021/6/13 23:33:32]

流動性挖礦是DEX有機會搶占CEX份額的關鍵一步

從Compound和Balancer開啟流動性挖礦以來,DeFi上鎖定的資產,不到一個月時間,從10億美元漲至超過20億美元,其中絕大部分都是由流動性挖礦貢獻的,要知道這段時間ETH價格不升略降。

慢霧科技啟富:去中心化錢包安全核心在于私鑰、助記詞的存儲及加密:11月6日消息,慢霧科技合伙人啟富在做客《HyperPay焦點》欄目時提及:去中心化錢包的安全涉及到很多方面,最核心的是對私鑰、助記詞的存儲及加密。用戶在選擇錢包時盡量選擇國際知名、一流的錢包,同時注意看錢包App的代碼是否開源、代碼是否經過安全審計、團隊內是否有CSO或安全負責人,這些都可能影響到錢包不斷迭代、升級過程中的安全是否有保障。同時,作為用戶一定要從錢包的官網下載App,避免誤入釣魚網站下載到被植入了后門的錢包App。[2020/11/6 11:51:30]

(一個月內DeFi鎖定資產從10美元增長至20多億美元,Source:DEFIPULSE)

流動性挖礦為DEX騰飛打下了最重要的基礎。DEX的真正發展來自于Uniswap的實踐,但從流動性和深度來說,跟CEX差距很大,在缺乏流動性和深度的情況下,DEX無法成為普通用戶的選擇,也無法從根本上挑戰CEX。

QuickCash亞太區副總裁:安全,透明,去中心化是穩定幣發展的根基:6月30日下午3:00,中幣“新基建,新機遇”暨七周年云峰會論壇六順利在中幣熱聊群展開。

在分享QC的未來發展時,QuickCash亞太區副總裁Neaco表示:“在穩定幣中,安全,透明,去中心化是最重要的,這是穩定幣長期發展的根基。QC未來會積極上線全球更多的交易所,將過去與交易所成功的合作模式擴展到更多語言地區,聯合各大小交易所推出更具當地競爭力的理財計劃及本地化運營活動,使Qcash(QC)能夠成為客戶手上最方便最普及化的穩定幣。”[2020/6/30]

但現在,為什么有機會挑戰了?雖然DEX無論從交易量還是用戶數都遠遠不及CEX,但DEX正在動搖CEX的根基,其最重要的原因之一就是DEX的流動性和深度正在加強。

而推動DEX流動性和深度增強的是流動性挖礦,流動性挖礦通過代幣激勵讓任何人都可以參與做市,即便存在“無常損失”的可能,也會通過代幣獎勵進行補償。即便是“無常損失”,類似于Bancor V2這樣的方案也在探索解決。

由于兌換池資金的增加,導致有些代幣在DEX兌換比CEX兌換的滑點更低,流動性更好,兌換池的模式跟CEX的訂單簿模式相比,有它體驗上的優勢。

比如在Curve上進行數十萬美元穩定幣的兌換,其滑點可能比某些CEX要低。隨著DEX流動性的增加,隨著更多用戶意識到DEX上兌換的好處。DEX滑點比CEX低的現象會越來越多。這樣,DEX會一點點地蠶食CEX的份額。

當然,DEX要想真正擊敗CEX,在較長時間內都不可能。CEX上的交易代幣對非常豐富,還可以當作中心化錢包使用,有很好的深度,更適合當前普通用戶體驗,它在很長時間內都會是加密交易的主要場所。但事情正在發生變化,之前DEX想要挑戰CEX,這是不可想像的事情,而現在正在成為現實。

將流動性挖礦比做黑洞,更多是一種MEME迷因,實際上它并不是黑洞,它無法虹吸一切,因為它主要吸引大戶、鯨魚與以及機構的資金,其中也包括來自CEX上的用戶資金,但大多數普通投資者是無法進入的,雖然它是無須許可的,但對于小額資金來說,考慮到gas費用,算上潛在的高風險,其實鎖定資金的收益也不算太高。

(關于流動性挖礦的黑洞效應MEME,來自加密社區)

(關于流動性挖礦的黑洞效應MEME,來自加密社區)

即便是為Balancer、Curve、Uniswap、Bancor、Thorchain等提供流動性的是少數鯨魚或機構,只要對于普通交易用戶來說,能夠順利交易自己想要的代幣,且滑點低,流動性好,DEX就有可能從實質上成為CEX的對手。流動性挖礦足以成為DEX的第一推動力,推動它脫離“地球”引力,推向它直面CEX的強大。

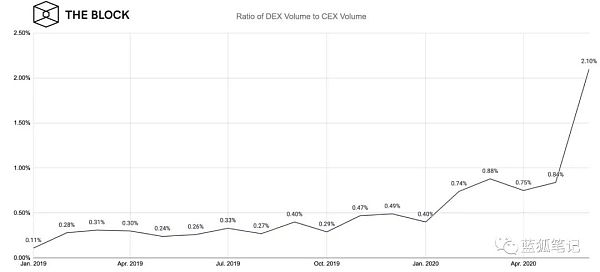

DEX的交易量從無足輕重到如今超過CEX的2%

從交易量來看,DEX已經超過CEX比例的2%,這是一個非常重要的突破。DEX雖然很小,但已經聚集了足夠的流動性。這個流動性能夠帶來良好的用戶交易體驗,加上用戶可以自由掌握代幣的流向,一旦習慣了DEX的交易,用戶可能反而不習慣CEX的交易體驗。2%只是開始。

(DEX的交易量占CEX的比例,Source:THEBLOCK)

(DEX的交易量占CEX的比例,Source:THEBLOCK)

DEX上幣無須許可,它在沖擊CEX的上幣費模式

通過DEX上市,可以讓長尾項目節省資金。目前Uniswap上有很多長尾項目上市,這些項目之前是無法在CEX上進行交易的。不過需要注意的是,目前魚龍混雜,也上去了很多垃圾項目。Uniswap正在著手準備對項目代幣進行風險警示等解決方案。

Uniswap上代幣池是50%:50%的比例,相對來說,雖然上市的資金不高(提供流動性),但還是需要一些前置資金,而Balancer可以自由設置代幣池比例,可以進一步降低項目形成流動性的成本。這意味著,更多的長尾項目可以通過Balancer實現在DEX上市,形成價格發現等。

牛市本身的形成需要大量資金和參與者的進入。只有機構和少數核心用戶的參與是無法形成真正牛市的,真正的牛市必須是眾人拾柴火焰高。(藍狐筆記:當前正在看這篇文章的絕大多數用戶都是核心用戶,敏感且知道機會在哪里,但僅有核心用戶是不夠的)

這兩天SLP和Dogecoin的大幅上漲充分說明了這一點,一個是4Chain社區的推動,一個國外tiktok社區年輕人的推動,而社交媒體的推動,它需要DEX來落定。而Uniswap暫時就承擔了這一任務。

(SLP通過Uniswap實現交易,Source:Uniswap)

(SLP通過Uniswap實現交易,Source:Coingecko)

DEX有機會助推新牛市的主要原因在于它的無須許可,在于它較少的前期資金要求。這導致很多中小項目也有機會低成本上市。不過這里會存在很多的投機或欺騙行為,魚龍混雜,真假難辨,需要大家謹慎小心。這也是去中心化早期出現的不利之處。不過,這里可能會有極小部分的價值項目會脫穎而出,尤其是被低估的草根團隊和草根項目,它會順勢起來,就像Uniswap只依靠幾十萬美元的資金資助發展起來一樣。

CEX依然會在未來牛市中發揮重要作用,正如它在上一輪牛市中發揮的作用一樣,但在未來一輪牛市中,DEX也會逐漸獲得一席之地。

從加密投資的角度,DEX賽道是DeFi領域最重要的賽道之一,從其中挑選出未來最大概率成長的DEX項目,是加密投資中重點之一。

Tags:DEXCEXSWAPUniswapAscendEXcex幣價格uniswap幣排行uniswapwallet教程

有史以來第一次,USDC 加密資產創造者 CENTRE Consortium 凍結用戶賬戶余額(值得一提的是,到目前為止另一個美元錨定穩定幣 USDT 已經凍結了 22 個地址).

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00最近 DeFi 概念風靡區塊鏈世界,拉動了大量 DeFi 項目市值的暴漲。而作為所有 DeFi 項目都離不開的預言機,也迎來了大漲.

1900/1/1 0:00:00在Unitize大會演講時,Coin Metrics研究員Lucas Nuzzi提出,交易所反擊黑客的一種方式是從線上平臺租借挖礦算力.

1900/1/1 0:00:00疫情之下,合作共贏,依托于歐科云鏈集團的全球區塊鏈產業布局, 歐科云鏈OKLink 現推出 “起源計劃”——OKLink 生態戰略伙伴營,旨在探索“區塊鏈+“模式,拓展區塊鏈多元化應用場景.

1900/1/1 0:00:00據報道,英國加密貨幣交易所Cashaa被黑客竊取了超過336個比特幣。Cashaa已停止了所有加密貨幣交易,但是,初步看來用戶并未受到此次黑客攻擊的影響.

1900/1/1 0:00:00