BTC/HKD-0.59%

BTC/HKD-0.59% ETH/HKD-1.24%

ETH/HKD-1.24% LTC/HKD-1.01%

LTC/HKD-1.01% ADA/HKD-1.72%

ADA/HKD-1.72% SOL/HKD-1.91%

SOL/HKD-1.91% XRP/HKD-2.29%

XRP/HKD-2.29%細胞基因療法:千帆競發,引領生物醫藥新浪潮

CGT療法引領生物醫藥新浪潮

細胞和基因療法是目前生物醫藥領域最具前景的發展方向。細胞治療是指應用人自體或異體來源的細胞經體外操作后輸入人體,用于疾病治療的過程。體外操作包括但不限于分離、純化、培養、擴增、活化、細胞系的建立、凍存復蘇等。基因治療是指通過基因添加,基因修正,基因沉默等方式修飾個體基因的表達或修復異常基因,達到治愈疾病目的的療法。基因治療主要可分為以病為載體的基因替代和非病載體的基因編輯。本文中僅討論經過基因改造的細胞療法及基因替代療法。

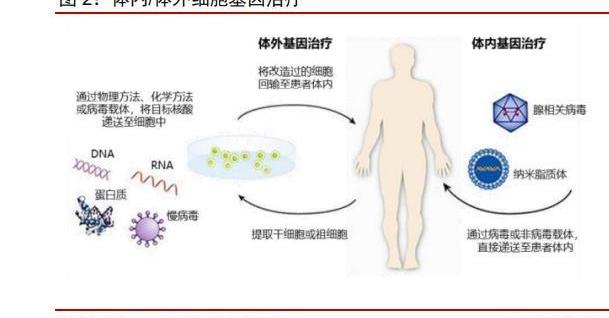

CGT療法是繼小分子、大分子靶向療法之后的新一代精準療法,引領生物制藥的新一輪浪潮。傳統藥物往往作用于蛋白,而基因治療則直接作用于DNA,在根源上治療疾病。根據作用類型的不同,我們主要可將CGT分為兩大類——體內治療和體外治療:

體外治療:借助整合型病載體在體外條件下將基因導入前體細胞或干細胞基因組,伴隨細胞分裂將基因傳遞至子代細胞,再將細胞回輸至體內。體外治療的代表為細胞療法。

體內治療:借助質粒、病載體將功能基因或健康基因轉入至宿主細胞內,實現相關基因的持續表達。常用載體包括腺相關病、腺病,非病載體包括脂質體等。體內治療的代表為基因療法。

“細胞基因治療”引領的第四次制藥工業新浪潮已至。制藥工業歷經四次浪潮:①確定的藥物活性成分,未知的分子靶點→②一個靶點一個藥→③重組蛋白/單抗生物藥→④多特異性藥物+細胞基因治療。進入21世紀的第二個十年后,新一代生物技術層出不窮。每個新的技術路徑經歷“概念驗證”→“技術改進以克服重大挑戰”→“適應癥擴展和重磅炸彈藥物的激增”→“進一步改進擴展到更多領域”的不同階段,不同程度地顛覆了以往的傳統治療手段,也獲得了商業成功。而在基因編輯技術得到革命性突破后,也讓與基因工程密不可分的CGT走上了時代舞臺。

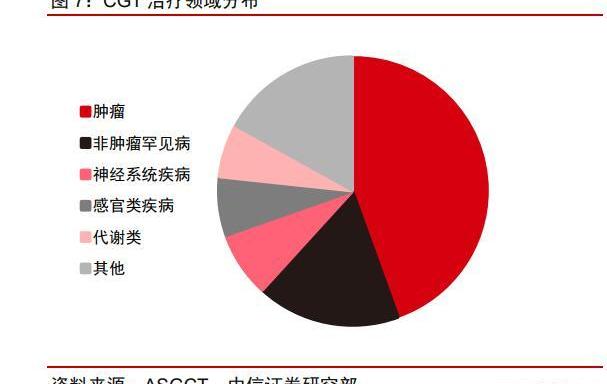

目前CGT治療領域以腫瘤和罕見病為主,逐漸向其他疾病領域拓展。根據ASGCT統計,截至2022Q3,全球在研CGT管線中體外治療占73%,其中CAR-T約占體外治療的49%。CAR-T療法的主要治療領域為腫瘤。而在所有的在研管線中,針對腫瘤的產品約占到44%,排名第一。排名第二的則為非腫瘤罕見病。CGT療法目前仍處于萌芽階段。根據Insight數據庫,截至2023年1月6日,全球僅有19款CGT療法產品在主流市場上市,其中僅2022年便上市7款。市場正處于爆發式發展階段,潛力巨大。

CGT療法方興未艾,即將迎來高速增長期

全球CGT市場快速擴容,上下游企業有望共同受益。根據Frost&Sullivan預測,全球CGT療法的市場規模有望在2025年達到305.4億美元,對應2020-2025年CAGR高達71.2%,預計中國市場到2025年達到178.9億元,對應2020-2025年CAGR達到276.0%。終端需求的高速增長將帶動上游“賣水人”一同受益。目前CGT產品主要在2017年后獲批,行業仍處于萌芽期。細胞基因治療作為新一代生物技術革命產物,終端市場有望快速增長,衍生出充足的CGT產品研發生產需求,為CDMO企業發展提供廣闊空間。

CGT行業內投融資景氣度高,并購&合作交易頻繁

2015年以來,全球基因治療行業加快發展,行業融資不斷升溫。風險投資、私募投資、IPO十分活躍。特別在2017年以后,隨著腺相關病藥物Luxturna和2款CAR-T藥物Kymriah和Yescarta的上市,基因治療行業迅猛發展,行業融資總額從2017年的約75億美元大幅增長至2021年的227億美元。2022年,基因治療領域在行業總體投融資中的占比從7%上升至17%。行業內并購交易頻繁,大藥企傾向于通過并購或合作交易入場:2017年,Gliead以119億美元的價格收購KitePharma;2018年,BMS斥資55億美金收購Juno。行業內合作交易同樣活躍,Bigpharma也通過戰略合作等方式進入CGT領域。禮來、羅氏、諾華等均通過收購/交易等方式進入CGT領域。

CGT賽道千帆競發,研發熱情高漲

研發熱情高漲,全球CGT研發管線快速增長,約占到全球管線的10%。CGT概念在上世紀80年代左右出現,經過漫長的發展、積累、失敗、驗證,在基因技術趨于成熟后迎來爆發。根據ASGCT的統計,截止2022Q3,全球在研CGT管線達到2031個,呈逐季度上升趨勢。而根據PharmaIntelligence2022年度報告,預計全球2022年在研的藥物約為20109個。CGT療法已占到全球在研管線的約10%。CGT以10%的管線占比得到了23%的投融資,可見該領域受資本熱捧的程度。目前CGT治療大部分處于早期,70%以上的CGT管線在臨床前階段,進入臨床后期或申報階段項目較少。CGT領域整體處于萌芽階段,后續管線動力充沛。

Aave投票通過并執行“向AIP提案者返還gas消耗”的提案:7月10日消息,Aave社區已通過并執行了一項關于”向受認可的AIP提案者返還gas消耗”的提案。該提案認為,隨著以太坊gas費的不斷上漲,社區代表的鏈上治理成本也在成比例增加,因此建議向那些受認可的AIP治理提案的發起者返還gas費用。[2023/7/10 10:45:54]

產品上市迎來井噴期,商業化有望實現快速增長

以基因療法為代表的新一代精準醫療快速興起,對以小分子和大分子藥物為主的創新藥市場起到了重要的補充、迭代和開拓作用。近年來,諾華、安進、百時美施貴寶、吉利德等跨國新藥研發巨頭通過自研或收購方式,廣泛布局基因治療,其獲得FDA和EMA批準上市的基因治療藥物持續增加,覆蓋適應癥不斷拓展,部分重要藥物已納入美國、英國、日本等多個發達國家的醫保體系。細胞基因治療產品有望誕生下一個百億美元級的“重磅炸彈”。2017年可以稱為CGT療法商業化元年。隨著CGT療法的臨床前景逐步凸顯,以及CRISPR基因編輯等技術的運用,細胞和基因療法的熱度只增不減。2021年,兩款CAR-T療法在中國相繼獲批上市,標志著中國的血液瘤患者正式邁入細胞治療時代,而基因療法目前在國內進度相對較為緩慢。

CDMO有望助力CGT突破工藝瓶頸,拓寬市場邊界

細胞基因治療擁有眾多優點,但可及性是目前最大問題之一,主要由以下幾個因素導致:

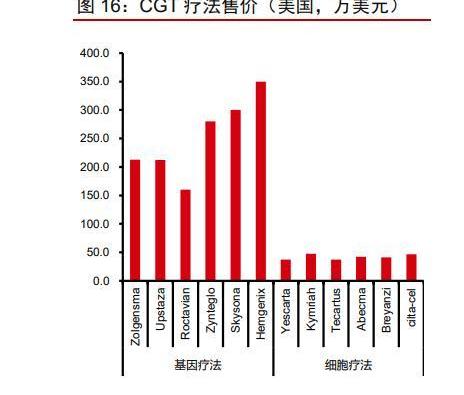

成本高居不下導致治療費用高昂:基因療法因主要用于治療罕見病,患者人數較少,故定價極高。而細胞療法產品僅生產成本就在8-10萬美元左右,終端價格則高達40萬美元。雖然各個公司均有推出針對基因或細胞療法的分期付款或按療效付款政策,但定價依舊高過絕大多數傳統藥物。

自體工藝導致制備周期長:以諾華的Kymriah為例,從采集患者T細胞到回輸的處理時間在3周左右。而接受CAR-T療法的病人往往病情較重,常規療法已經失效,過長的制備周期可能導致期間疾病進程發生變化。

目前可治療疾病領域相對較少,可受益患者有限:目前細胞療法的適應癥主要為部分血液瘤,基因療法主要適應癥為特定基因突變導致的遺傳性罕見病。有限的治療領域也讓可以從該療法中受益的患者人數受到了限制。

我們認為目前CGT有三大潛在突破方向:

定制化通用化:通用型CAR-T可采用健康供體的T細胞,可進行大規模生產。可使得細胞療法成為即用型藥物,并可使成本降低為現在的約1/10,從而降低CAR-T藥物售價。是目前細胞療法最有希望突破的方向。目前異體通用型CAR-T面臨最大的問題是免疫排斥和持久性。目前主要以iPSC和敲除TCR等手段克服。目前AllogeneTherapeutics公司的產品進度最快,已進入臨床II期。

血液瘤實體瘤:若細胞療法能拓展到實體瘤領域,潛在的受益人群將大幅增加。根據WHO的統計,每年新發血液瘤患者僅占癌癥總新發患者的6%-7%,絕大部分患者罹患實體瘤。但細胞療法對于實體瘤的攻克依然挑戰重重:1)腫瘤微環境更為復雜;2)缺乏特異性抗原;3)存在免疫抑制,傳統CAR-T治療效果不佳。且絕大部分實體瘤已有療效較好且更為經濟的前線藥物選擇,細胞療法面臨更大的競爭。目前CAR-T對于實體瘤領域的探索集中在肝癌、胃癌、腸癌等領域,且已有較為積極的I期臨床數據讀出,目前進度最快的產品處于II期。

罕見病常見病:目前基因療法以治療罕見病為主,每個適應癥能治療的患者十分有限。而藥企為了收回研發成本,往往將罕見病用藥定極高的價格。而在基因療法走向常見病領域后,基因療法的價格有望明顯下降,終端市場空間也將打開天花板。但目前基因療法治療常見病的靶點探索尚不明確,且大部分常見病領域競爭極為激烈,基因療法需要拿出更令人信服的臨床表現。目前在研基因療法的適應癥有腫瘤、糖尿病、高血脂等,根據相關公司公告,已有項目進入臨床III期。

CDMO企業將賦能下游企業實現突破:

開發端:與下游企業共同開發新型CGT技術,提供工藝設計及優化服務,解決目前細胞療法在工藝端遇到的瓶頸,降低生產成本。

生產端:若CGT實現突破,終端患者人數將迎來數倍甚至數十倍的增長,CDMO企業提供GMP生產、檢測服務,助力下游企業推廣藥品,惠及更多患者。

CGTCDMO:踏浪前行,賦能下游企業同成長

行業概覽:2025年有望出現營收超百億元龍頭公司,病生產能力成為關鍵

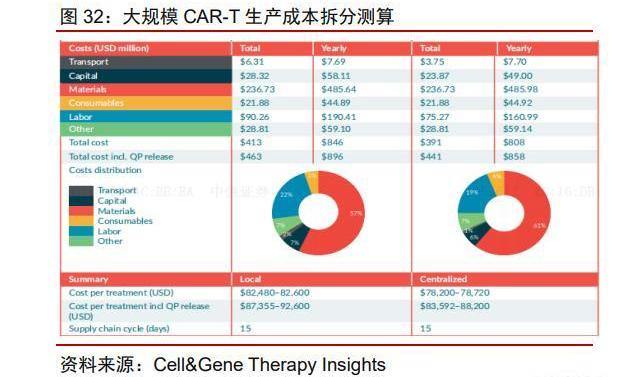

CGT大規模生產成本拆分:病載體和細胞制備環節占據最多比例。通過參考AdrianaGLopes等人發表于Cell&GeneTherapyInsights的《Costanalysisofvein-to-veinCART-celltherapy:automatedmanufacturingandsupplychain》,ASGCT和ARM的季度/半年度報告以及業內各公司財報,我們對CAR-T大規模生產情景下的各流程成本進行了拆分——根據我們估算,大規模自體CAR-T的生產成本在8-10萬美元左右,而CAR-T的終端售價在35萬-40萬美元,若實現大規模生產后對應的毛利率有可能達到75%-80%。其中:

上游儀器設備與土地廠房的折舊費用約占生產成本的10%;根據藥明生基官網披露,CAR-T生產中,慢病成本約占生產成本的50%。我們預計:質粒約占其中的20%。質粒、病環節約占總生產成本的10%,40%。細胞生產環節約占15%。細胞療法是保質期相對較短的“活藥物”,且工藝流程復雜,對產品的質控質檢提出了極高的要求,QA/QC環節在成本中約占10%,而CDMO企業的其他服務約占成本的5%;藥企則在冷鏈運輸、銷售等環節承擔剩余約10%的成本。

某巨鯨地址8小時前將150萬枚USDC兌換成1.2萬億枚PEPE:6月7日消息,據Spot On Chain監測,大約8小時前,某巨鯨地址以0.0000012美元的均價將150萬枚USDC換成了1.2萬億枚PEPE。

據悉,該地址于20天前創建(5月17日),且到目前為止只交易了PEPE,此前曾通過中間錢包0x24b從幣安收到USDC。[2023/6/7 21:21:03]

我們認為,目前降低成本是CGT工藝優化的主要目標。病載體作為壁壘最高、成本最高的關鍵生產環節,其生產能力也將成為判斷CDMO競爭力的重要指標。CGT工藝流程復雜,環環相扣,兼具質粒、病、細胞開發生產能力以及下游檢測、質控能力的一站式CDMO平臺將顯著提高客戶黏性,從而形成項目的良性導流。同時,由于細胞療法的終端產品為“活細胞”,對生產設施的在地性要求更高,布局國際化產能的企業也將在細胞生產業務占據優勢。

基于各生產環節的拆分,我們推算出了不同環節的潛在市場空間。我們基于如下假設:

根據EvaluatePharma預測,2025年全球細胞療法市場將達到175億美元。我們假設90%市場份額為經基因編輯的細胞療法,則對應市場為157.5億美元;假設每劑細胞療法售價為35萬美元,對應約有4.5萬名患者接受了經基因編輯的細胞療法;

根據ASGCT報告,截至2022Q4,全球約有388個經基因編輯的細胞療法項目處于臨床中。由于目前大量項目仍處于臨床前階段,我們預計未來每年處于臨床中的項目增加10%,到2025年達到516個。其中I期/II期/III期臨床占比分別為50%/40%/10%;

根據ClincialTrials數據,我們綜合考慮了細胞療法開展多個臨床的可能性和不同階段臨床試驗入組患者的平均人數及耗時,我們假設每個細胞療法I期臨床約耗時一年,共入組30名患者;II期臨床約耗時兩年,共入組70名患者;III期臨床約耗時5年,共入組200名患者。根據以上假設,我們預計2025年接受經基因編輯的細胞療法臨床試驗的患者約為1.7萬名。

到2025年,全球約需6.2萬劑細胞療法。假設每劑細胞療法對應病成本約為35萬*25%*40%=3.5萬美元。則2025年細胞療法對應的病工藝市場約為21.7億美元。

基因療法生產端市場測算:

由于治療領域的不同,基因療法分為局部給藥和全身性給藥。局部給藥的基因療法對應的AAV劑量較小,所需病量較低,暫時不納入計算;全身性給藥的基因療法所需AAV劑量大,對應患者人群更廣,市場更為廣闊。故僅計算全身性給藥基因療法對于病載體的需求。

根據CellandGeneTherapyInsights對AAV生產參數的假設,生產一劑AAV所需成本約為10.4萬美元,我們假設毛利約為55%,則一劑AAV報價約為23萬美元;

EvaluatePharma預測,2025年全球基因療法市場將達到124億美元。假設基因療法的價格為220萬美元/劑,對應約有5600名患者接受基因療法治療;

根據ASGCT報告,截至2022年Q4,全球約有144個基因療法項目處于臨床中。根據Insight數據,約60%的基因療法需要全身性給藥,對應約86個項目,假設其中90%項目使用AAV作為遞送載體。由于目前大量項目仍處于臨床前階段,我們預計未來每年處于臨床中的項目增加10%,2025年達到131個。其中I期/II期/III期臨床占比分別為50%/40%/10%;

根據ClincialTrials數據,綜合考慮了基因療法不同階段臨床試驗入組患者的平均人數及耗時,我們假設每個基因療法I期臨床約耗時一年,共入組15名患者;II期臨床約耗時兩年,共入組30名患者;III期臨床約耗時3年,共入組120名患者。對應接受以AAV作為載體的基因療法臨床試驗的患者約為2100名。

2025年全球約需要7700劑基于AAV的基因療法,對應約17.8億美元病工藝市場。

質粒市場約為病市場的20%,2025年達到7.7億美元。

外包率:Catalent在年報中預測CGT領域外包率將達到67%,以此為基礎對各生產環節的外包率進行假設。質粒市場最為成熟,大部分企業傾向于購買質粒現貨,假設外包率為80%;病工藝最為復雜,且產能緊張,假設外包率為70%;藥企更傾向于自己完成最后一步的細胞生產,假設外包率為30%。

市占率:根據各公司財報,2020年CGT領域龍頭市占率在20-25%之間。我們認為CGT領域對于CDMO的一體化、國際化要求更高,龍頭優勢更為明顯。預測2025年龍頭市占率約為20%。

開發端收入:參考大分子龍頭藥明生物2016-2020年臨床前及臨床后項目收入占比:2020年以前藥明生物開發端占比高于生產端。我們認為在行業處于早期階段時,開發端項目收入將高于生產端。因此我們預計2025年開發端市場約為40億美元,略高于生產端市場。

綜上,可得:細胞生產對應CMO市場約為2.7億美元,病生產27.7億美元,質粒生產6.2億美元,約合37億美元;D端市場空間略高于M端市場空間,約為40億美元。假設頭部企業市占率達到20%,則營收在15.4億美元左右;參考藥明生物凈利率,假設凈利率為25%,凈利約為3.9億美元。我們認為2025年CGTCDMO龍頭的收入有望突破100億元人民幣。

數據:比特幣過去7天平均交易量達近1個月最高水平:6月4日消息,據Glassnode Alerts數據監測,比特幣過去7天平均交易量剛剛達到近1個月的最高水平,為75,347.78美元。[2023/6/5 21:15:11]

CGTCDMO:高壁壘高成本的生產工藝帶來上游高成長空間

載體開發為CGTCXO獨有的服務內容:和傳統藥物CRO相比,基因治療CRO除同樣提供藥理藥效學研究、藥代動力學研究、理學研究和臨床研究階段的相關服務外,還包括:1、目的基因的篩選、確認與功能研究;2、針對目的基因的模型構建;3、載體選擇和構建。基因治療CDMO提供臨床前研究階段、臨床研究階段、商業化生產階段的工藝開發和生產服務以及產品檢測與質量控制服務。

CGT的生產成本占銷售額比例更高,上游企業市場空間潛力明顯增加。細胞療法的產品毛利顯著低于傳統藥物。以國內幾個代表性公司為例,小分子藥物毛利率在90%左右,大分子藥物毛利率在80%左右。國內CAR-T產品即使售價較高,但毛利依然偏低。目前美國市場CAR-T療法的毛利率在~75%左右。毛利率偏低主要是由于CGT產品生產成本占比較高。從化學合成的小分子類新藥→重組蛋白/單抗類新藥→細胞基因治療,隨著全球醫藥市場銷售中新分子模式的迭代提升,生產成本占比在不斷增加。“/銷售額”的占比在不斷提升,從個位數占比提升到10%-20%,驅動上游產業鏈目標市場空間潛力明顯增加。

CGTCXO市場前景廣闊,市場快速擴容。根據Frost&Sullivan數據,全球CGTCDMO2020-2025年CAGR為35%,增長迅速,預計在2025年全球CGTCDMO市場將達到78.6億美元;中國市場增速更高,2020-2025年CAGR為51.6%,將在2025年突破百億規模;與之相比,全球生物藥CDMO2020-2025年的CAGR在19%左右,CGTCDMO增速顯著更高。市場競爭格局尚未定型,后起之秀仍有機會。海外兩大傳統CDMO龍頭目前暫時處于領先地位,但并未形成明顯的壟斷格局。細胞基因治療正處于技術快速迭代階段,新興CDMO企業有機會通過細分領域切入市場。

CGTCDMO外包率更高,黏性更強,主要有以下幾個原因:

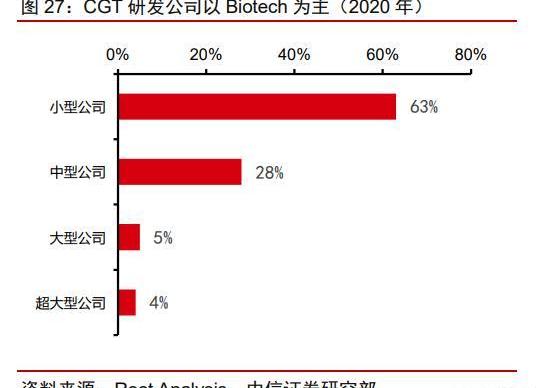

根據RootsAnalysis數據,CGT主要管線掌握在中小型企業手中,而這些企業的外包意愿相對更高。從藥企規模來看,大藥企的管線占比僅4%,91%的管線都掌握在biotech企業手上,而中小型制藥企業由于人力財力物力都十分有限,對外包服務的依賴程度極高。根據Frost&Sullivan的統計,CGT藥物所需的前期投入顯著高于傳統藥物,更催生出這類企業對于外包服務的需求。

根據CRB調查,擁有自有生產設施的CGT療法企業僅占約20%。CRB在2020年完成了對150家CGT治療企業的調查,結果顯示擁有自有生產能力的企業僅占到約20%,大部分企業需要在開發或生產環節選擇CDMO進行外包。在同時開展異體和自體療法的企業中,外包意愿高達84%。

成本壓力促使CGT企業進行外包,工藝開發成為行業痛點。CGT藥物前期研發及生產投入更高。CGT藥物的研發難度高,前期投入的費用更大,與CDMO合作可以節約成本。根據Frost&Sullivan的測算,CGT藥物研發所需的資金投入約為傳統藥物的1.2-1.5倍。對于資金較為緊張的中小型企業,較高的投入意味著更高的風險。而將部分環節外包給更具經驗的CDMO企業,可以在節約成本的同時,提高項目的成功率。

企業普遍認為工藝開發和自動化生產為行業難點:基因治療藥物的工藝開發難度大,控制復雜。根據CRB的調查顯示,CGT研發企業普遍認為商業化生產方面最大的挑戰來自于工藝。工藝的開發與優化及生產自動化是目前制約CGT大規模生產的原因之一,而CDMO企業有解決工藝上的難題的天然動力,并以豐富的經驗助力CGT療法企業終端擴容。

CGT療法的獨特性使得在岸服務屬性相對較強:由于CGT療法使用的是“活”藥物,在進出口方面有所限制,終端藥物在岸生產的屬性相對較強。這使得海外產品想要在中國上市時必須尋找國內的企業合作進行在岸生產,一方面助力了國內CGTCDMO的蓬勃發展,而另一方面同時布局全球產能的CDMO企業也更具優勢。

載體開發與生產是目前的行業瓶頸:CGT療法研發生產主要包括三個環節:1)質粒生產;2)病載體生產;3)細胞制備。細胞和基因療法的工藝路線有所不同,但都涉及到基因遞送環節。而病則是目前主流用于承載基因的載體。病載體的制備工藝難度大、花費高,是目前行業面臨的主要瓶頸。

CAR-T生產工藝詳解:病載體高壁壘、高成本

全自動化自體CAR-T療法中原材料占比約為60%。根據AdrianaGLopes等人發表于Cell&GeneTherapyInsights的文章中預測,假設一次性供給5000名患者,根據目前的CAR-T生產工藝進行成本拆分;其中原料占據最大部分。在大規模生產時,設備及廠房的成本大幅度下降,僅占總成本的~12%。異體CAR-T生產中載體和細胞制備環節成本占比更高。Jenkins等人發表于BiochemicalEngineeringJournal上的論文中曾測算了不同生產流程下對于異體CAR-T成本的拆分,可以看到當CAR-T的可及性再上一個臺階時,成本便可大幅度下降。載體和細胞制備環節的成本占比顯著上升,最高可達到~80%。

OKB突破45美元:金色財經報道,行情顯示,OKB突破45美元,現報45.01美元,日內漲幅達到3.07%,行情波動較大,請做好風險控制。[2023/2/8 11:53:47]

質粒:下游應用廣闊的關鍵原材料

質粒是一種環狀雙鏈DNA分子,被廣泛應用于重組DNA技術中。質粒是存在于細胞中,游離于染色體之外的DNA分子,并可以隨著細胞分裂而進行復制。不同于染色體DNA,包含幾乎所有的遺傳信息,質粒分子通常非常小,并只包含了在某些特定情況下有用的額外基因序列。質粒最常見于細菌當中,工業上常以大腸桿菌發酵的方式來進行質粒的大規模生產。質粒被廣泛應用于重組DNA技術中,是基因工程最常見的載體,大小從1-400kb不等。

質粒下游應用場景廣泛,是mRNA、病載體生產的關鍵原料。質粒作為基因工程的重要載體,下游應用場景廣泛,如作為原料應用于病載體的構建,mRNA疫苗的生產等領域,以及作為終端基因載體應用于DNA疫苗、裸質粒基因治療等領域。任何規模的細胞和基因療法研究都需要質粒DNA制造。質粒的GMP生產技術已經較為成熟,大部分下游廠家會選擇直接購買現貨質粒,外包率預估為CGT的生產環節中最高。GMP級別的質粒大規模生產流程主要包括質粒構建、種子庫構建、發酵與收獲、下游純化、無菌灌裝等流程。大腸桿菌發酵純化工藝在工業上已十分成熟,主要壁壘來自于基因合成技術的積累以及在上游客戶的品牌認知。

根據我們的測算,質粒最大的下游應用市場為病制備,其次為mRNA疫苗。根據PrecedenceResearch的預測,全球質粒制造市場將在2025年達到7.9億美元,2023年將達到21.6億美元,對應2025-2030年期間CAGR約為22.2%。而根據PublicCitizen對新冠mRNA疫苗的拆分測算,質粒僅占mRNA疫苗生產成本的4%。而根據我們此前在2022年7月29日發布的《醫藥行業mRNA產業鏈深度報告—第三代核酸疫苗技術顛覆性創新,開拓千億藍海市場》中的預測,mRNA疫苗全球市場規模將在2025年達到281億美元。

綜上,根據我們的測算,2025年mRNA疫苗相關質粒市場約為1.7-1.8億美元,約占質粒市場的20%。

測算方法一:根據終端市場及質粒成本占比推算質粒市場規模。核心假設如下:1)參考Moderna披露的新冠疫苗毛利,我們假設未來新冠相關mRNA疫苗的毛利率約為85%;非新冠疫苗毛利水平更高,約為90%;2)根據OurWorldinData統計的2022年2月份-2023年2月份的全球新冠疫苗分發數,在過去的一年中mRNA新冠疫苗約在歐洲接種了1億劑。隨著新冠病的不斷變異,我們認為新冠疫苗加強針的接種將成為常態化。我們假設常態下每年新冠mRNA疫苗的需求量在5億劑左右;3)參考Pfizer及Moderna疫苗的政府采購價,假設未來新冠mRNA疫苗價格約為20美元/支。

推算過程:新冠疫苗對應質粒生產市場:20美元/支*5億支*20%生產成本*4%質粒的成本占比≈0.6億美元;非新冠疫苗對應質粒生產市場:281億美元市場規模*10%生產成本*4%質粒的成本占比≈1.12億美元。

測算方法二:根據GMP級質粒價格及mRNA疫苗生產流程驗證市場規模。核心假設如下:1)根據Pall發表于Cell&GeneTherapyInsights上的文章中可知,GMP級別的質粒DNA價格約為10萬美元/克;2)在mRNA生產中,質粒作為DNA模板,在酶催化下轉錄為目標mRNA。假設1μg質粒在酶催化后能得到約100μg的mRNA;3)根據Cytiva的生產工藝手冊,mRNA酶法加帽生產工藝最終收率約為48%。假設mRNA生產下游純化效率為50%;4)假設每劑新冠疫苗的mRNA劑量約為65μg。。

推算過程:新冠疫苗所需質粒DNA:5億支*65μg/支/50%純化效率/100≈650g;對應質粒生產市場:650g*10萬美元/克=0.65億美元。

病載體:LV和AAV將成為主流,預計產能將供不應求

目前慢病和AAV是病載體中的主流。目前病載體是臨床試驗的主流載體,超過2/3的臨床試驗選用了病作為載體,而目前在基因治療領域使用最廣泛的病載體包括逆轉錄病和慢病、腺病以及腺相關病等載體;其中慢病主要用于體外治療,AAV主要用于體內治療。根據JosephRininger等人發表的《CapacityAnalysisforViralVectorManufacturing:IsThereEnough?》,在2020年第一季度,病載體需求已超過CDMO的生產能力;目前全球病載體供不應求。吉利德、諾華、BMS都曾在電話會議中提到旗下的CAR-T藥物受制于病產能瓶頸,無法滿足患者需求。

理想的基因治療載體應滿足:①靶向特異性;②高度穩定;③性低、安全性高;④有利于基因的高效轉運和長期表達;⑤包裝容量大;⑥易生產制備。逆轉錄病載體RV、慢病載體LV由于能整合進宿主細胞基因組這一特性,常用于體外CGT將目的基因導入造血干細胞或T細胞中,實現基因的長期表達;而腺相關病載體AAV和腺病載體AdV由于感染過程溫和、表達長效等優勢,常用于體內CGT,避免外源基因隨機插入致癌的風險。綜上,我們判斷:慢病和腺相關病將成為未來細胞基因治療中載體的首選,而具有這兩種載體生產能力,尤其是具有專利/專有技術平臺的CDMO企業將具有顯著的競爭優勢。

孫宇晨:穩定幣USDD將是第一個支持以太坊分叉的穩定幣:8月9日消息,波場創始人孫宇晨在CoinDesk TV的 \"First Mover \"節目中表示,穩定幣USDD將是第一個支持以太坊分叉的穩定幣,USDD成為 EthereumPOW生態系統中的第一個穩定幣。交易所Poloniex已經表示將率先支持 Ethereum POW 的本地貨幣,孫補充說,至少據他所知,沒有其他穩定幣發行人支持 EthereumPOW,“當每個人都在合并后使用以太坊工作量證明時,我們都希望成為第一個解決方案,”他在 CoinDesk TV 上說。(Coindesk)[2022/8/9 12:11:05]

病生產載體生產流程拆解:目前工藝尚不成熟,生產成本極高,新一代技術突破有望降本增效

病載體的生產是CGT生產的最大難點,技術壁壘極高,同時也是CGT生產中成本最高的一環。目前,病載體的生產無論在上游的載體構建還是下游的分離純化都存在難點,這也導致了載體的制備周期較長。病載體產能目前存在瓶頸,是目前CGT實現大規模生產的主要障礙。病載體的工藝優化及產能提升將加速終端產品的放量。

上游工藝難點:病生產效率過低

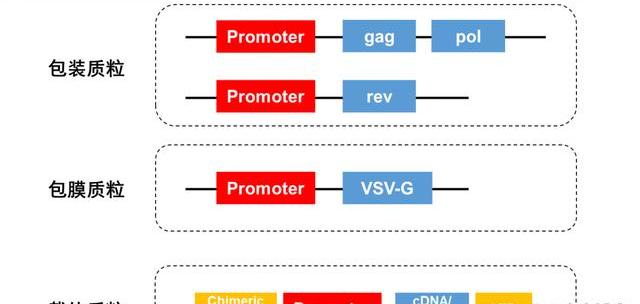

目前主流病載體的主要生產方式均基于多質粒共轉染系統。轉染是將外源遺傳物質導入真核細胞的過程。為了避免有復制能力的病產生,在構建病載體時一般將病基因組分裝于幾個質粒中,再對細胞進行共轉染,最后獲得只有一次感染能力而無復制能力的病載體顆粒。

以目前主流用于生產慢病的四質粒共轉染系統為例:

包裝質粒:含有CMV啟動子,控制gag,pol,rev基因的表達;

包膜質粒:含有表達水泡性口炎病糖蛋白基因的序列,這個基因用于代替原病的env基因,這個基因的產物,可以提高病的宿主范圍;

載體質粒:其中含有病LTR以及研究人員所感興趣的基因序列結構;

與三質粒系統相比,第一個變化是將rev基因放在一個單獨的表達質粒上,新增一個質粒更增加了系統的安全性。第二個變化是將tat基因去除,并在載體質粒上增添了與異源啟動子融合的嵌合5'LTR,以啟動載體質粒的表達。這個體系意外產生活性病的可能被大大降低。

質粒轉染分為瞬時轉染與穩定轉染。目前的質粒共轉染均屬于瞬時轉染生產技術,而穩定轉染則有望成為未來大規模生產采用的工藝。瞬時轉染:瞬時轉染的外源基因并不會整合進宿主的染色體DNA,而是單獨存在于核內。瞬時轉染后在轉染的24-96小時內就能收獲細胞,在短時間內獲得目標基因的表達產物。但隨著細胞不斷分裂,外源基因會丟失。需要重復購買GMP級別質粒以進行長期病生產。目前,通過對一些常用細胞細胞的懸浮培養,已可以實現瞬時轉染對病的大規模生產,節省了時間和成本。穩定轉染:外源基因將會和宿主染色體DNA整合,不會隨著細胞的傳代而消失,可長期穩定表達目的基因。如大規模蛋白合成、長期藥理學研究、基因治療研究等往往會用到穩定轉染。優點是減少了成本,但前期需要大量的投入和時間,且工藝更為復雜。所用的轉染質粒需要帶有一定的抗性,以便于后續克隆株的篩選,但對GMP級別質粒的用量預計將大大減少。

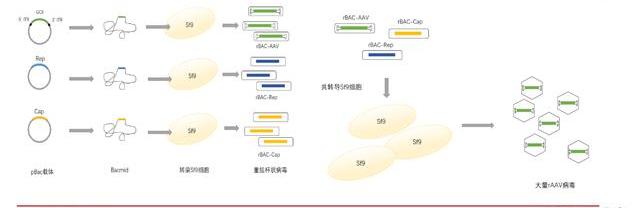

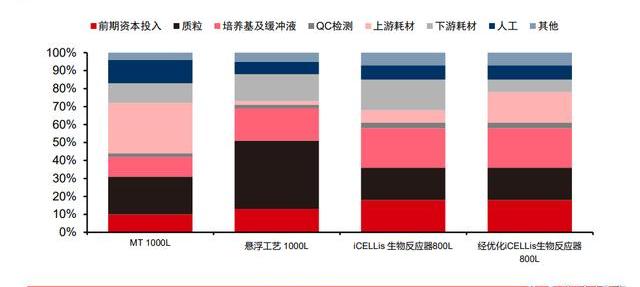

目前工藝下AAV產量提升潛力相對有限,可能無法支持大規模商業化項目放量。以Bioinsight披露的基于當前工藝的AAV生產效率來看,200L懸浮工藝每批次生產的AAV滴度約為4*1015vg。而根據Penaud-Budloo對不同AAV生產工藝的統計,目前AAV下游往往收率小于30%。以Zolgensma為例,推薦注射劑量為1.1*1014vg/kg。由于接受Zolgensma治療的患者是2歲以下的SMA患兒,預計體重在10kg左右,單劑就需要1.1*1015vgAAV。這也意味著傳統工藝使用200L反應器每批次的AAV產量僅夠供1-2位SMA患者使用。傳統工藝在AAV生產上產量提升潛力相對有限,而隨著更多基因治療產品的上市,已有產能可能將無法支持更大規模的AAV生產。業界亟需全新的AAV生產工藝。

Bac-AAV工藝有望替代質粒轉染體系工藝。通過質粒轉染生產病的工藝需要耗費昂貴的GMP級別質粒與轉染試劑,且在懸浮細胞系中表現并不穩定,已逐漸難以滿足大規模臨床試驗所需要的高劑量要求。為了實現更大規模、更安全的AAV生產,目前已開發出通過重組桿狀病感染Sf9昆蟲細胞來生產AAV的工藝。Sf9細胞更小,可以高密度懸浮培養,AAV生產效率更高。而桿狀病一般不會感染哺乳動物細胞,安全系數較高。結合Sf9細胞可以大量表達重組蛋白的特點,使用含有rAAV基因組以及rAAVRep/Cap基因的昆蟲桿狀病轉導Sf9細胞,讓AAV在Sf9細胞中組裝,最終達到大規模生產AAV的目的。Bac-AAV體系工藝更復雜,目前仍存在挑戰。桿狀病表達系統生產重組AAV可以實現大規模的生產,但生成重組AAV需要多個步驟,包括克隆目的基因至桿狀病轉移載體、從轉移載體制備重組桿粒、桿粒轉染并使用重組桿狀病共轉導昆蟲細胞等,這些步驟相對于傳統的三質粒轉染法生產AAV具有更高的技術復雜性、花費時間更長且產出的AAV活性不佳,因此該系統仍然存在挑戰。

下游工藝難點:收率過低

用于基因治療的GMP級AAV需要直接注射入人體,對純度要求極高。AAV的生產需要嚴格監測,嚴格執行質量控制參數,以符合臨床安全性和有效性。在AAV載體生產過程中,產品質量同質性、載體純度和批次一致性是質控的重要方面,除了確保AAV載體的滴度、產量和生物活性外,最重要的是提高AAV載體的純度。研發人員面臨的主要挑戰源自AAV載體本身,例如空的AAV衣殼,基因治療產品純化過程中必須將其最小化。有缺陷的AAV載體可能引起嚴重的副反應,但純化存在較大難度。由于AAV衣殼由60個衣殼蛋白組裝而成,具有確定的形狀結構。但組成AAV衣殼構建模塊的三種蛋白在細胞內的比例可能會因影響而致波動較大,而且特定的衣殼蛋白的翻譯后修飾可能會有所差異。這些復雜性促進了形成缺陷病的概率。空衣殼或包裝不完全的衣殼可與完整衣殼競爭以感染患者的細胞。給藥劑量中非活性病的衣殼的量越大,患者為達到治療效果所需的藥物總劑量就越高。給藥劑量越高,發生嚴重副反應的風險越高。但在分子層面上,這些雜質與活性AAV的衣殼完全相同,給下游的工藝純化帶來了不小的難度。

目前對于去除rAAV載體中的空病顆粒主要是在病純化過程中實現的,策略依賴于rAAV載體和空病顆粒的物理性質差異:

密度梯度離心法:最為傳統的AAV純化技術。空病顆粒和含有部分DNA的病顆粒在較低的密度區間聚集,因此借助碘克沙醇或氯化銫經過多次密度梯度離心后,可以很容易將空病顆粒與rAAV載體分離,DGC法目前適用于所有血清型的純化,但是因生產工藝很難放大,低通量等缺點阻礙了其在工業中的應用。離子交換層析法:rAAV載體的等電點會比空病顆粒略低,因此借助IEC法可以將空病顆粒去除。IEC法目前在某些血清型載體中去除空殼效果不錯,然而對于不同血清型的rAAV載體可能需要建立不同的純化方法。另外任何影響載體電荷的因素,如血清型、載體設計或轉基因插入的長度,都可能需要重新優化純化條件。

成本極高:以AAV生產為例

根據Bioinsight披露的生產參數,以優化后的800LiCELLis生物反應器生產參數為例,每批次產出AAV滴度約為7.5*1015vg,約需使用1.2g質粒。質粒約占AAV生產成本的20%,則每批次AAV成本在約為60萬美元。SMA患兒每次需注射約1.1*1015vgAAV,則所需的生產成本約為8.8萬美元/劑。

重點關注:一體化/國際化,具備優勢專利工藝技術的CGTCDMO平臺

CGTCDMO核心競爭力對比我們認為,CGTCDMO行業具備競爭優勢企業的三大特征:

擁有病載體開發或生產專利技術平臺:病載體的生產和開發是CGT療法的最大難點和痛點,同時也在生產成本中占據了最大的比重。有能力開發出更優效病載體和可降低病載體生產成本的公司將具有顯著的競爭優勢。而目前病載體處于供不應求狀態,同樣亟需可大規模穩定供應病載體的CDMO企業。建議關注擁有慢病/腺相關病相關開發或生產專利技術平臺的企業。

提供一站式服務的CDMO平臺:CGT工藝流程復雜,步驟繁多。根據FDA的規定,CGT在申報IND時就必須確定生產工藝,生產工藝的變更均須申報驗證,這使得下游企業與CDMO企業的黏性進一步增強,而具有質粒—病—細胞開發與生產的一站式全能力平臺更受青睞。而對于尚處在萌芽階段的CGT療法來說,開發能力的重要性甚至要強于大規模生產能力。建議關注具有優秀開發及生產能力的一站式CDMO平臺。

擁有全球產能布局:GCT療法不同于小分子/大分子藥物,對于在地生產的需求更加強烈。通過對海外企業的復盤我們發現,海外CDMO企業已開始CGT產能的全球布局產能,從而更好服務不同市場的需求。這在一方面使得中國CDMO企業受益,海外產品在國內上市時需要尋求境內產能;另一方面,則對國內CDMO企業的海外產能布局提出了更高的要求,只有在歐美擁有產能的企業才能更快拓展更大的市場。建議關注已前瞻性布局全球產能的企業。

CGTCDMO企業對比:海外龍頭占據一定先發優勢,國內企業有望后來居上

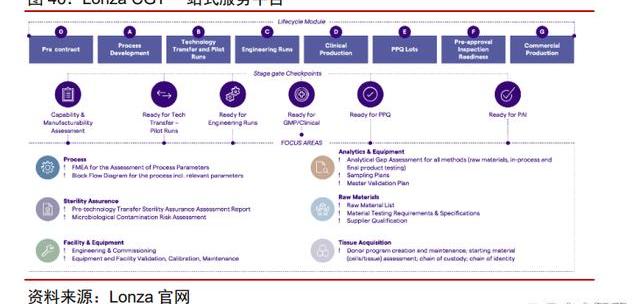

Lonza:一站式CGTCDMO平臺,全球化產能布局

Lonza是全球生物藥CDMO領域龍頭,布局CGT領域多年,已打造一站式CGTCDMO平臺。Lonza業務能力涵蓋質粒至細胞生產,并且擁有完備的分析檢測能力。公司擁有全球最大的CGT制造工廠,并且在全球多地建有研發/生產設施。Lonza已在CGT領域深耕20多年,擁有豐富的項目經驗。截止2021年年報,已完成了超過200個工藝開發項目。目前擁有超過15個CGT臨床III期及商業化項目。2021年LonzaCGTCDMO收入達到6.53億美元,我們判斷全球市占率在~25%左右,2021年全球CGTCDMO市場約為22.3億美元)。同時,Lonza在外泌體、iPSC等新興技術領域也進行的前瞻性布局。

藥明生基:全球化布局CTDMO,TESSA技術有望確立領先優勢

藥明生基成立于2017年,已在中美英三地建設研發生產服務平臺。藥明生基最早在美國費城開始搭建CGTCTDMO能力,在美國已搭建起病/細胞生產能力以及測試服務的能力。上海工藝研發基地總面積約600平方米,業務范圍包括商務拓展和工藝開發;無錫基因載體和細胞產品研發生產基地總面積13000m2,主要提供包括質粒DNA、病載體產品和細胞療法產品的工藝開發和GMP生產服務。根據其公告,藥明生基未來將在臨港建設CGT基地。藥明生基在手客戶管線充沛,通過測試項目導流項目進入CDMO管線。藥明生基2022年半年報顯示,已有4個CGT項目處于BLA階段。

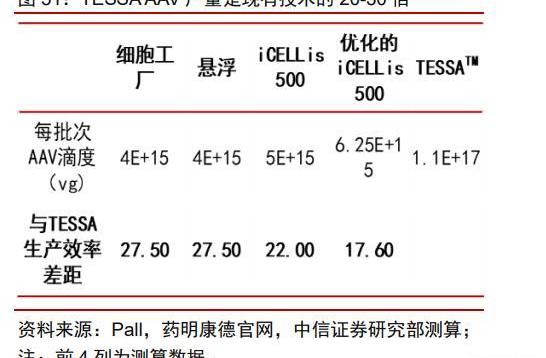

藥明生基業務范圍涵蓋病載體研究開發以及質粒、病載體和細胞療法臨床和商業化GMP生產。依托于母公司藥明康德的客戶資源和一體化優勢,公司在CGT外包端到端業務方面競爭力突出。公司核心技術平臺TESSA產率更高,成本更低:公司在2021年完成收購OXGENE后獲得了TESSA技術——該技術為無質粒AAV生產系統,與現有技術路線差異明顯,我們預計未來可大幅度提高產量——與現有技術相比,TESSA可在同等反應體積下將產量提高20-30倍。由于不需要GMP級別的質粒,TESSA對起始物料的需求更低。

金斯瑞蓬勃生物:國內質粒生產龍頭,具備國際一流競爭力

蓬勃生物為金斯瑞旗下的CGTCDMO業務板塊。在CGT領域,金斯瑞蓬勃生物是國內擁有最為豐富項目開發與供應經驗的CDMO之一。截止2022年,公司已擁有60+國際CMC項目經驗,24個中美日韓荷IND申報成功項目,200+全球臨床生產批次經驗。蓬勃生物的主要優勢在于質粒:2018年投入使用1200平米質粒車間用于臨床前及早期臨床樣本生產,2021年公司將新擴增6400平米質粒車間用于臨床樣本和商業化生產;2023-2024年,公司將在鎮江、新澤西等地快速擴建質粒、病、mRNAcGMP生產基地。。質粒產品出口限制較小,蓬勃生物已有部分海外質粒訂單。

金斯瑞逐步布局慢病及AAV生產領域。金斯瑞已擁有4條病生產線,包括貼壁和懸浮系統。慢病方面,公司擁有自主研發的懸浮細胞系PowerSTM-239T,擁有商業化授權;相比貼壁系統,基于該細胞系的慢病產量可提高4-5倍每TU市場價可降低50-60%,并可靈活放大至200L;T細胞轉導效率也優于商品化細胞系水平。AAV方面,公司采用了傳統的三質粒瞬轉系統,可進行多種血清型的工藝開發,并擁有相關的GMP生產經驗。

蓬勃生物受市場青睞,完成C輪融資后估值約為15億美元。根據母公司金斯瑞生物科技發布的公告,2023年1月17日,蓬勃生物完成約2.2億美金的C輪融資,投后估值約為15億美元。本次融資是2022年下半年至今國內最大規模的CDMO產業融資,由多支活躍在生物醫藥投資領域前沿的投資機構參與。本輪融資由君聯資本領投,老股東高瓴投資再次參與本輪融資,金斯瑞也在此輪投資中注資約3000萬美金。

和元生物:核心平臺+技術集群,持續賦能基因治療

和元生物擁有七大核心技術平臺以及兩大技術集群。和元生物專注于為基因治療的基礎研究提供基因治療載體研制、基因功能研究、藥物靶點及藥效研究等CRO服務,為基因藥物的研發提供工藝開發及測試、IND-CMC藥學研究、臨床樣品GMP生產等CDMO服務。目前公司擁有15000+平米的研發及GMP生產平臺,正在建設臨港的大規模生產基地,產能擴建后為業績快速增長提供保障;CRO+CDMO團隊規模超過600人。

持續開發LV和AAV能力,保持業內領先競爭力。公司在載體開發及載體工藝方面大力投入,提升自身在載體方面的技術優勢。公司擁有AAVneo載體發現平臺,通過篩選可獲得新的高靶向性AAV載體,持續推進中。公司大力推動產能建設。和元智造精準醫療產業基地項目,計劃分二期建設投入運行,項目總投資15億元,建成達產后可實現基因治療CDMO/CMO業務收入超過15億元。臨港基地目前按計劃推進中,一期規劃建設11條載體生產線和12條細胞生產線,公司預計2023年初試運行;預計到2025年,公司將擁有26條載體生產線+14條細胞生產線。

博騰生物:新興的端對端一站式CGTCDMO平臺

博騰生物作為新興的CGTCDMO,已建立起全流程服務能力。博騰生物成立于2018年12月,立足于蘇州工業園區,以博騰股份為依托,搭建了質粒、細胞治療、基因治療、溶瘤病、核酸治療及活菌療法等CDMO平臺,提供從建庫,工藝方法及分析方法開發,cGMP生產到制劑灌裝的端到端服務,貫穿早期研究、研究者發起的臨床、新藥臨床試驗申請、注冊臨床試驗到商業化生產的不同藥物階段,幫助客戶加快藥物研發與上市進程。公司目前仍處于發展早期,2021年收入1387萬元。截至2022H1,在手項目達到56個,在手訂單約2.5億元。2022年成功幫助兩個細胞治療藥物獲批IND。

博騰生物已在蘇州建成CDMO產業化基地,已擁有10條病+10條細胞生產線。此前,博騰生物4000平方米的研發與生產基地已在穩健運營,可滿足臨床前到臨床Ⅰ期的生產需求。2022年12月,博騰生物的CDMO產業化基地投入使用。該基地擁有10條GMP病載體生產線、10條GMP獨立細胞治療生產線以及上百個潔凈車間,全面支持客戶項目,加快CGT療法從研發邁向商業化生產的步伐。產能完成擴建后,博騰生物的業務開展將駛入“快車道”。

精選報告來源:。

2021年5月,全國二級建造師執業資格考試開考前,相關試題泄露,并在網上被傳播、販賣。試卷內容幾經轉手,層層分包銷售,甚至有一位宿遷的考生花費200元就買到了試題及答案.

1900/1/1 0:00:00隨著三月份數字貨幣價格曲線的上揚,比特幣的持續躍升,更多加密貨幣也呈現出了水漲船高的態勢,其中尤以新興數字加密貨幣ShibL關注度呼聲最高,作為一款一級市場meme類型的加密貨幣.

1900/1/1 0:00:00ATM是現代人生活中非常常見的一個詞匯,它是自動柜員機的縮寫。自動柜員機是一種自動化設備,可以為用戶提供存款、取款、轉賬、查詢余額等銀行業務服務。下面我們來詳細介紹一下ATM的相關內容.

1900/1/1 0:00:00網絡出版監管的實施對人民和社會具有重要的實際意義。一方面,它有助于維護互聯網信息安全和公共利益,防止網絡出版物傳播虛假信息、穢、暴力恐怖、反動言論等違法違規內容.

1900/1/1 0:00:00隨著對數字收藏品的興趣被藍籌NFT系列的副本點燃,比特幣序號的數量已超過550,000。鑄造比特幣Ordinals銘文的每日交易費用在周四創下9.28BTC的歷史新高,約為257,460美元.

1900/1/1 0:00:00幾個領先的DeFi和CeFi加密貨幣借貸平臺的概述,以及誰提供最好的加密貨幣利率。2023年3月4日更新.

1900/1/1 0:00:00