BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD-0.35%

LTC/HKD-0.35% ADA/HKD+0.12%

ADA/HKD+0.12% SOL/HKD+0%

SOL/HKD+0% XRP/HKD-0.34%

XRP/HKD-0.34%本文來自bankless,作者是ChapmanCrypto總裁BenGiove。

DeFi的競爭格局正處于不斷變化的狀態。

貨幣樂高的無需許可和可組合的性質,創造了永無止境的創新,這使得參與者變得興奮之外,也帶來另外的一面,比如無法完全跟上,而情況也變得越來越復雜。

最近,主要的收益協議YearnFinance和新來者ConvexFinance之間,為了鎖定Curve的CRV代幣而進行的競爭),充分展示了這一點。

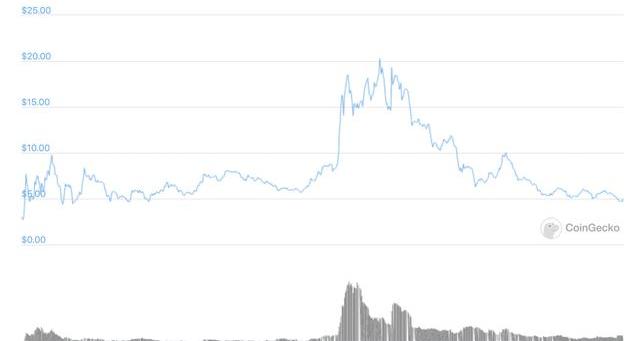

Convex的飛速增長,以及CRV代幣價格上漲78%,引發了關于其是否是“Yearn殺手”的討論。然而,就像加密領域中幾乎所有的東西一樣,答案并不是那么清晰,揭露真相需要一些挖掘。

因此,讓我們弄清楚這三個協議之間到底發生了什么。

Curve101

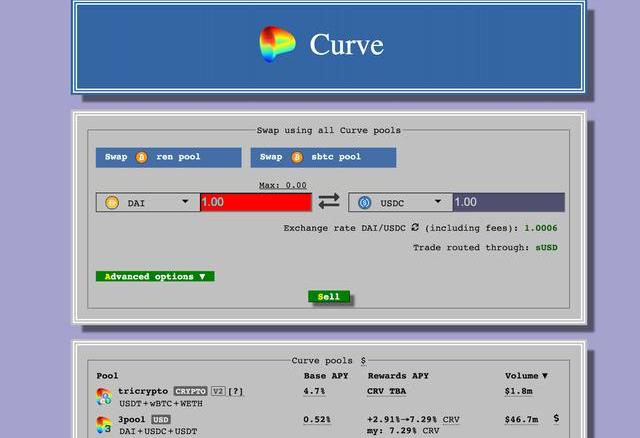

Curve是DeFi領域最大的去中心化交易所之一,其鎖定的資產已超過了100億美元,在以太坊和Polygon網絡上,Curve部署的應用每日可實現數億美元的交易量。

最近,Curve團隊還發布了允許在波動性資產之間創建交易池的CurveV2,而該協議最初是針對“同類資產”之間的低滑點交易進行優化。

Curve的流行歸因于幾個不同的因素。一是流動性提供者的無常損失風險最小化了。

推特CEO轉發文章為中本聰慶生:4月5日,推特CEO 杰克·多西(Jack Dorsey)轉發文章為中本聰“慶生”,文章封面大大的“6102”映入眼簾。資料顯示,為了在大蕭條時期有效推動美國的經濟復蘇,88年前的今天,前美國總統羅斯福簽署并公布了政府法案6102(Executive Order 6102)。該法案將公民對黃金的私人所有權定義為非法,導致美國民眾迅速將其黃金以當時的官方價格20.67美元賣給政府,幫助美聯儲完成大規模采購黃金的計劃。

P2P基礎論壇資料顯示,政府強制執行6102法案的當天恰好是比特幣創始人中本聰(Satoshi Nakamoto)的注冊生日。并且,中本聰還選擇了1975年作為注冊生日的年份,這一年也恰恰是6102法案被廢除的那一年。[2021/4/6 19:49:54]

第二個原因,就是Curve的收益率,除了從每筆交易中獲得0.02%的收益,以及從貨幣市場累積貸款利息的資金池,LP還可以獲得收益農耕獎勵。

每一個Curve池都可以獲得CRV代幣發行激勵,由于Curve和Synthetix、Alchemix和Lido等其他項目的合作,一些池子甚至以這些協議的原生代幣的形式在費用和CRV的基礎上支付額外的獎勵。

基于當前價格、流動性、交易量,降低無常損失以及超過40%的年化收益率這些因素,Curve以一種風險最小化的方式為流動性農民提供了可觀的回報,因此成為了流動性熱點。

CRV和veCRV

Curve收益率如此之高的一個重要原因,正是CRV獨特的代幣經濟。

盡管它可以像任何其他資產一樣持有,但代幣持有者可以鎖定他們的CRV以獲取資產的全部收益。而所謂鎖定,是將CRV代幣放在Curve合約內一段時間以接收投票托管CRV(veCRV)的過程。

ETC官推轉發投票,或考慮將挖礦算法更改為SHA3:Ethereum Classic官方推特賬戶轉發推特網友程序員Kimi Sian所發起的有關更改ETC挖礦算法的投票,并提問稱,你是否支持將挖礦算法更改為SHA3?[2020/8/14]

需要注意的是,這個過程是不可逆的,這意味著一旦你將CRV轉換成為veCRV,那么在鎖定期結束之前,你都無法換回你的基礎資產,此外,veCRV也是不可轉讓的。

為了激勵更長時間的鎖定,你將收到的veCRV數量,是與你決定鎖定CRV的時間成正比的。例如,對于你決定鎖定4年的每一個CRV,你將收到1個veCRV,對于鎖定兩年的每個CRV,你將收到0.50個veCRV,對于鎖定一年的每個CRV,你將收到0.25個veCRV,對于鎖定一個月的CRV,你將收到0.02個veCRV。

而在鎖定后,veCRV持有人就擁有了以下這些權利:

治理權協議交易費的50%提升CRV獎勵雖然前兩個是相對直接的,最后一點卻需要一些解釋。對于流動性提供者來說,“Boosts”就是作為CRV獎勵的一個倍數,這可能是非常有利可圖的,因為它最多能增加2.5倍的CRV獎勵。

值得注意的是,Boosts并非是一成不變的:根據持有的veCRV數量和池子中的流動性,每個LP的“Boosts”提升幅度各不相同。

這種提升形成了Yearn和Convex之間“沖突”的關鍵:兩種協議都試圖獲得盡可能多的CRV,以便為veCRV鎖定CRV,從而為存儲用戶贏得最大可能的提升倍數。

央行官微轉發3.15系列文章 提醒公眾警惕虛擬貨幣陷阱:3月22日,中國人民銀行官微轉發3.15金融消費權益保護系列文章第8篇,提醒公眾警惕陷入虛擬貨幣陷阱。此外,文章還提到,避免陷入虛擬貨幣陷阱需牢記4點:提高防范意識,切勿盲目跟風,慧眼甄別亂象,第一時間舉報。[2020/3/22]

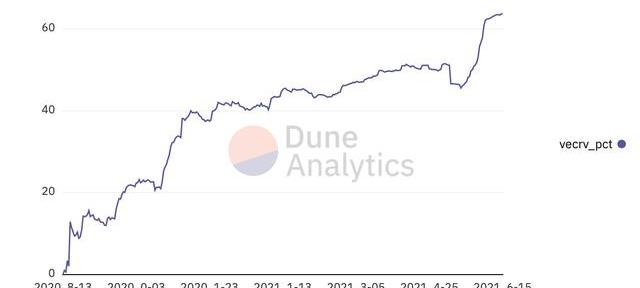

這是導致CRV鎖定數量突然大幅增加的驅動因素,目前超過63%的CRV供應已停止流通。

讓我們深入到每個協議的框架下,看看它們是如何工作的,并理解它們的同與不同。

Yearn和Backscratcher

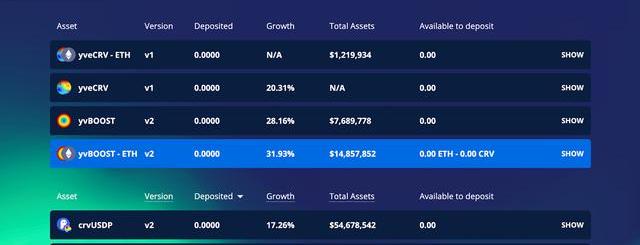

Yearn擁有超過50億美元的TVL,其目前是DeFi領域最大的收益協議,Yearn的金庫是該領域最受歡迎和最有用的產品之一,用戶可以在這里存放代幣,然后Yearn將為其開發和部署不同的收益優化策略。

而Yearn主要的收益來源之一就是Curve,其46個V2金庫中有41個是采用了某種涉及CRV獎勵的策略。記住,boost需要鎖定CRV,這意味著Yearn必須有某種方式將CRV導入Curve協議的手中。

這就是“backscratcher金庫”發揮作用的地方。

有了backscratcher,用戶可以存放CRV以將其轉換為yveCRV,yveCRV表示veCRV的代幣化版本。兩種代幣的功能相同:yveCRV持有人仍將獲得50%的Curve交易費用。

然而,yveCRV還允許持有人在不失去流動性的情況下獲得鎖定CRV的好處,因為它是能在SushiSwap上交易的。backscratcher還通過鑄造或購買更多yveCRV,將從Curve賺取的交易費用重新投入到金庫中,從而自動復合收益。

動態 | 孫宇晨轉發“以太坊是垃圾幣”推特,疑似抨擊V神:比特幣開發者Udi Wertheimer發推稱,以太坊是迄今為止最具代表性的垃圾幣。他們創造了“最大化主義”(maximalism)這個詞,但Consensys正積極正積極地付錢給人們散布仇恨和錯誤信息。西方媒體為什么要給他們通行證,我無法理解。波場創始人孫宇晨隨后轉發了這條推特,疑似抨擊V神。據悉,以太坊創始人V神昨日曾在推特批評波場,稱其不誠實限制人才發展。[2020/2/8]

backscratcher的好處很明顯:它為存儲用戶提供了更高的資本效率、收益率以及流動性。

Yearn還利用backscratcher中的CRV來提高其他金庫中存儲用戶的獎勵。這方面的一個例子是CurveLP代幣的金庫,存儲用戶可以在其中賺取標準的交易費用,以及提高的CRV獎勵。這也提高了資金效率和用戶的收益率,因為他們可以獲得這些獎勵,而不必自己擁有和鎖定CRV。

此外,從這些金庫中獲得的CRV的10%會被放回到backscratcher中,并被鎖定以持續維持和增加boosts倍數。

總結一下:

Yearn通過存款到backscratcher來大量儲備CRV;這個backscratcher是用來為Yearn的其他金庫提高CRV獎勵倍數的;所有金庫中10%的CRV獎勵都會存入到這個backscratcher;Yearn的目標很明確:積累盡可能多的CRV,以實現所有金庫的最高收益提升。

聲音 | 寶二爺轉發Suprateek Bose關于BTC的推特,評論稱拿住幣等10年:寶二爺(郭洪才)在微博轉發Suprateek Bose推特圖片,并評論稱“拿住幣,等10年。”此前,Suprateek Bose發推列舉2012-2018年比特幣低點,并表示比特幣幾乎每年都在增長,光是這一點就證明無論價格如何、堅持不賣的人正在增加。[2019/1/4]

此前,Yearn在積累CRV的過程中幾乎沒有遇到任何競爭。

而在最近,ConvexFinance的出現打破了這個局面。

Convex101

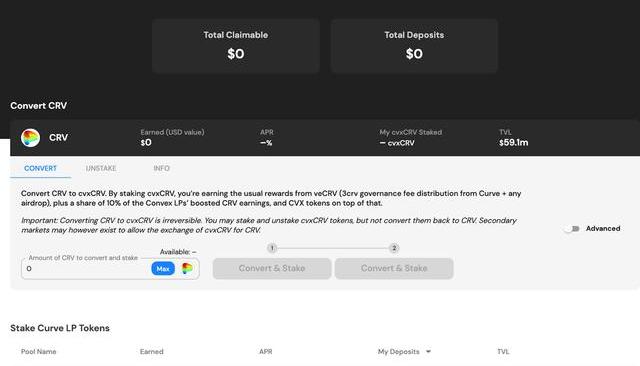

Convex是一種旨在幫助Curve流動性提供者和CRV持有者最大化其收益率的協議。盡管該項目的推出時間還不到一個月,但它已經吸引了很多關t注,目前該協議鎖定的資產值已超過了34億美元。

與Yearn一樣,Convex為CRV持有人提供了將其持有的資產轉換為veCRV的代幣化版本cvxCRV的能力。

用戶可以通過質押cvxCRV來賺取Curve交易費用、提升CRV獎勵倍數、使用LP金庫績效費的收益以及CVX獎勵進行支付。CVX也可以質押在平臺上,為用戶贏得更多的cvxCRV。

除了收益農耕獎勵之外,cvxCRV的持有人還可以獲得流動性,因為cvxCRV可通過SushiSwap等交易所進行交易。

與Yearn一樣,在cvxCRV金庫鎖定的CRV被用于提高CurveLP的金庫獎勵。在這種情況下,用戶可以質押他們的代幣與CVX獎勵,以提升CRV獎勵。類似于Yearn,這提高了資本效率,最大限度地提高了LP的收益率,因為他們可以在不需要持有和鎖定CRV的情況下獲得提升回報。

而Convex和Yearn之間有三個關鍵區別:

在Convex上,用戶將不得不手動將他們的獎勵重新投資到不同的金庫中來復合收益,而Yearn是自動完成的。Convex的費用較低,其會收取16%的利潤費,而Yearn則是在收取20%的利潤費的基礎上,再收取2%的管理費用。在Convex上,用戶還可以挖取CVX。這就是Convex在近期迅速增長的原因,與Yearn一樣,它也為LP和CRV持有人在資本效率、收益率和流動性方面提供了類似的提高,并帶來了額外的CVX代幣回報。

那么,Convex真的是Yearn殺手嗎?

上面,我們了解了這兩個協議的工作原理,現在讓我們嘗試將所有部分放在一起。

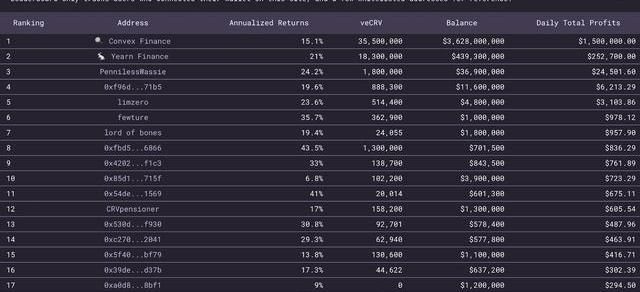

正如我們之前所討論的,當前已經有63%的CRV供應已鎖定成veCRV,在2.12億個veCRV當中,持有數量最多的兩個實體分別是Convex以及Yearn

乍一看,由于Convex在veCRV數量方面占有著巨大優勢,其應該會獲得更高的收益以及提升倍數。然而,更深入的觀察表明,事實并非如此。

我們可以看到,盡管Yearn擁有的veCRV代幣較少且總收益較少,但其能夠產生更高的回報率,年化收益率能夠達到21%,而Convexs只有12.7%。這可能歸因于不同Curve池子之間提升的分散性。請記住:boost倍數取決于持有的veCRV數量以及池子中的流動性。

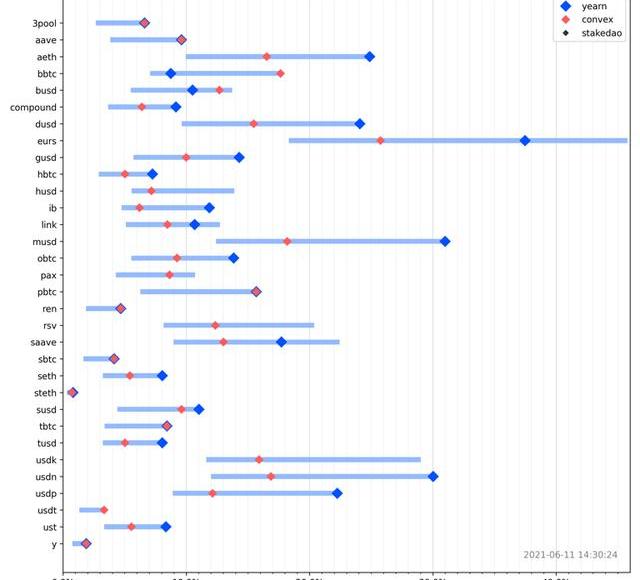

從上圖中我們可以看出,Yearn在大多數不同的池子中都有boost提升,因此在APY方面具有優勢。這創造了一個有趣的情況,Convex金庫因為有CVX獎勵,其整體的APY更高,而Yearn則為存款人提供了更好的CRV回報。

需要考慮的一個有趣因素是,這兩個協議在Curve上的治理能力。

眾所周知,veCRV持有者可以決定CRV通脹獎勵在不同池子中的分配。由于Convex現在擁有最多的選票,他們將能夠在新發行的CRV的方向上擁有相當大的發言權。我們可以看到一個場景,其中Convex投票將CRV分配給最大化其boost倍數的池子,而弱化Yearn的提升倍數。

當你在閱讀本文時,或許已經有早期測試在進行當中,就在昨天,Curve團隊提出了一項提議,要求從alUSD池子中移除CRV獎勵。

由于Alchemix的收益來自于Yearn金庫,而后者又從耕種CRV中獲得了部分收益,因此很有意思的是,Yearn可觀的質押部分是否最終會成為這次投票的決定性因素。

目前還不完全清楚CRV通脹的重新分配是否會損害Yearn的競爭地位,因為任何增加Convex金庫的助推力也會使Yearn受益。

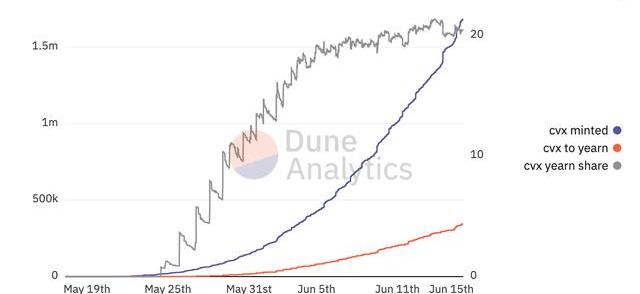

這是因為,Convex的鎖倉值有很大一部分來自于Yearn,目前有33個YearnCurveLP金庫正在使用將資金存入Convex的策略。事實上,在已分配的CVX獎勵當中,Yearn目前占到了20%以上。

Yearn獲得的CVX獎勵數量與CVX的價格之間也存在明顯的聯系。雖然這可能與市場的狀況有關,但隨著Yearn份額的增加,CVX代幣的價格出現了下降,這表明Yearn的大量CVX收獲給其代幣價格帶來了相當大的下行壓力。

所有這些因素表明,這些協議既是互補的,又是競爭的。Yearn受益于Convex鎖定CRV,因為它提高了存款人的收益率,而Yearn鎖定CRV也對Convex有利,因為更高的Yearn收益率會導致Yearn存款增加,因此ConvexTVL也會增加。

結論

與大部分DeFi一樣,貨幣樂高模糊了朋友與敵人之間的界限。雖然Convex可能被貼上了“Yearn殺手”的標簽,但很明顯,這兩個協議都會因為“大鎖定”而受益。

除了這兩種協議的用戶之外,整件事還有一個非常明顯的受益者:CRV持有者。隨著越來越多的CRV繼續被鎖定,其代幣會變得越來越稀缺,潛在的供應沖擊正在逼近。

本頻道僅取公開渠道信息大家參考:絕不可作為決策和投資建議!留言區其他人推薦你高收益投資絕不可信!

頻道學習目的,無商業用途,不商業合作,不推薦任何項目!

部分內容借鑒的網絡素材與轉載分享,如果不慎侵權,請私信告知,將迅速刪除。

本報訊空余的房產用于出租本是一件好事,但谷城居民占先生碰上的“租客”,卻騙了他幾十萬元。23日,記者獲悉,谷城在秦皇島市將涉嫌幫助網絡犯罪活動罪的李某抓捕歸案。占先生家有一套閑置的房屋.

1900/1/1 0:00:00來源:防騙大數據 狗狗幣在北京時間9日晚間的時候,突然閃崩了。頻頻為狗狗幣“代言”的馬斯克,這次把狗狗幣“帶”進了溝里.

1900/1/1 0:00:00數字人民幣時代,銀行機具廠商究竟要撤退還是向前?6月16日,北京商報記者在北京地區走訪銀行網點時注意到,部分銀行網點ATM機已啟用數字人民幣存取現功能.

1900/1/1 0:00:00近日,虛擬貨幣市場迎來了大震蕩。5月19日晚7點,虛擬貨幣全線暴跌。Coindesk數據顯示,比特幣價格在16分鐘內從3.4萬美元跌至3.1萬美元,全天跌幅近30%;以太坊跌破2000美元,跌超.

1900/1/1 0:00:00前段時間鑼鼓喧天的幣圈突然熄火了。5月以來,不管是主流的比特幣、以太幣,還是非主流的狗狗幣、shi幣全部大跳水,幾十萬人瞬間爆倉,各大數字貨幣交易所一度宕機,百億資金在頃刻間化為烏有,而這種血崩.

1900/1/1 0:00:00來源:字母榜 炒幣者極度深寒:不止涼了,還凍上了 炒幣的巨大風險,正從幣圈向外蔓延,加速侵蝕炒幣客的金融信用,甚至危及正常生活.

1900/1/1 0:00:00