BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+2.27%

ETH/HKD+2.27% LTC/HKD+2.87%

LTC/HKD+2.87% ADA/HKD+2.22%

ADA/HKD+2.22% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+0.63%

XRP/HKD+0.63%

文|棘輪比薩

現在,幣圈的哪個概念版塊最受人關注?答案不是公鏈,不是平臺幣,而是DeFi。

近三個月來,DeFi項目MakerDAO的代幣MKR,最高漲幅達到了124%。

6月15日才剛剛發幣的Compound,其代幣COMP發行價僅18美元,但最高價卻一度突破300美元,漲幅高達1700%。

從知名度到流量,發幣讓DeFi項目收獲頗豐。但DeFi市值是否已被高估?在未來,高漲的幣價會不會反噬DeFi?

這些問題,只能留給時間來解答。

01DeFi發幣潮

在剛剛過去的這個6月,DeFi項目紛紛掀起了發幣浪潮。

在洶涌浪潮中,Compound的代幣COMP可謂獨領風騷。

6月15日,COMP幣正式上線,并啟用了“借貸即挖礦”的分發獎勵機制。

玩家只要在Compound上參與借貸,就可以獲得COMP。

以太坊DeFi協議5月收入創歷史新高:金色財經報道,根據The Block匯編的數據,基于以太坊的去中心化金融(DeFi)協議在5月份的收入創造了歷史新高,超過3.7億美元。5月收入排名第一的是Uniswap,收入達1.539億美元,占DeFi協議總收入的41.4%。Sushiswap的份額排名第二,達20.3%,第三是Aave,達16.6%。[2021/6/2 23:03:21]

COMP一經推出,就立刻受到熱捧,幣價漲幅一度達到316美元。此后,COMP幣價開始回落,但目前幣價仍有212美元,較上線價格上漲1077%。

COMP幣價大漲,也直接帶動了Compound的業務量。DeBank數據顯示,目前Compound的資金規模已突破10億美元大關。短短兩周內,其資產規模上漲了7倍。

與此同時,COMP的推出,還刺激了整個DeFi生態的增長。DeFiPulse數據顯示,在COMP上線后的7日內,有超過5億美元的資金注入了各類DeFi協議,平均每天超過7800萬美元。

在Compound之外,6月1日,去中心化交易所Balancer上線了自己的治理代幣BAL。

它推出了“流動性挖礦”的機制,玩家在平臺上存入數字資產,為平臺提供流動性,就可以獲得BAL作為挖礦獎勵。

火幣礦池丁元:DeFi收益類產品分為白盒產品和黑盒產品:9月21日,火幣大學DeFi區塊鏈精英實訓營正式開課,火幣礦池POS總監丁元以《DeFi收益類產品與流動性挖礦》為主題進行分享。

丁元表示,DeFi收益類產品可以分為白盒產品和黑盒產品。白盒產品底層策略透明,挖礦產物不變,包括有損型(借貸挖礦等)和無損型(流動性挖礦等),黑盒產品底層策略不透明/復雜,包括機槍池Vault等。[2020/9/21]

6月23日,BAL開放提幣交易。交易所數據顯示,其起始價格為6.95美元,當日一度上漲到21.6美元,當前價格為10.19美元。

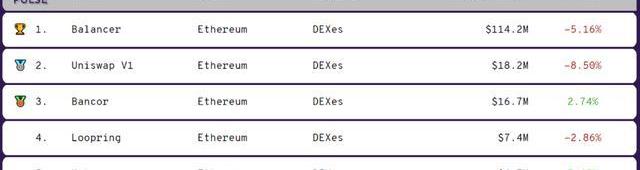

DeFiPulse數據顯示,Balancer鎖倉量在最近一月內大漲1280%,已超越Uniswap,成為第一大去中心化交易所。

DeFiPulse去中心化交易所鎖倉量排名6月22日,DeFi項目DMM也發行了其治理代幣DMG,1570萬枚DMG被售出。

DMM是一個以現實資產抵押作為背書,提供USDC、DAI與ETH的DeFi借貸平臺。在公開發行DMG后,DMM從中獲利680萬美元。

幣贏CoinW將于8月24日12:00在DeFi專區上線SPA:據官方消息,幣贏CoinW將于8月24日12:00在DeFi專區上線SPA/USDT交易對,并開啟“充值送SPA,-0.1%Maker費率\"活動;據悉,Sperax區塊鏈,由北美密碼學家發起,基于自主研發的新一代區塊鏈共識協議\"BDLS共識協議\"設計,Sperax在真實互聯網環境中,做到了安全、高效。[2020/8/24]

在巨大的利益面前,DeFi項目的發幣潮還將繼續。

02原因

DeFi項目紛紛發幣,這是為什么?

數字文藝復興基金會董事總經理曹寅對一本區塊鏈表示,可能是因為需要給投資人一個交代。

例如,Compound發的幣有23.96%都分配給了投資人;而Balancer也有25%的代幣歸投資人、創始團隊與開發者所有。

此外,他認為,DeFi項目發幣,可以提升項目的流動性,讓項目實現冷啟動。

“無論是Compound還是Balancer,都通過發幣獲得了用戶與業務的雙重增長。”他稱。

DeFi項目dForce的社區負責人張棨彰對一本區塊鏈表示,DeFi發幣潮出現的原因,是大家認為DeFi已經成為風口,由此可以獲得更充裕的現金流。

當前DeFi協議鎖定資產總價值為78.20億美元:金色財經報道,據DeBank數據顯示,當前以太坊DeFi協議鎖定資產總價值為78.20億美元,鎖定資產排名前五的分別為:Maker以14億美元排在首位、Aave鎖定資產總價值13億美元、Curve鎖定資產總價值11億美元、Synthetix鎖定資產總價值7.97億美元、Compound鎖定資產總價值為7.96億美元。

注:總鎖倉量(TVL)是衡量一個DeFi項目使用規模時最重要的指標,通過計算所有鎖定在該項目智能合約中的ETH及各類ERC-20代幣的總價值(美元)之和而得到。[2020/8/21]

“如果錯過了這個風口,團隊的現金流就會差很多。”他表示。

而像dYdX這樣有穩定現金流的DeFi項目,在他看來,不一定需要發幣。

dYdX是一個主打杠桿交易的去中心化交易所,提供杠桿交易與活期存款業務。

今年3月,dYdX開始收取手續費,玩家每筆交易需要向平臺支付0.05%-0.5%的手續費。

DeBank數據顯示,dYdX的最新24小時交易量為248萬美元。如果它能實現每天500萬美元的交易量,就能獲得一年180萬美元的手續費收入。

IOST成立百萬美元“諾亞預言機”專項基金,重點扶持預言機等DeFi項目:據IOST官方消息,今日,IOST基金會正式宣布成立百萬美元“諾亞預言機”專項基金,用于孵化優質DeFi項目。作為去中心化協議和區塊鏈外部數據之間的橋梁,預言機是DeFi生態中必不可少的部分。因此,“諾亞預言機”基金在全面助力IOST DeFi生態發展的同時,將重點扶持IOST鏈上的預言機類DeFi項目。IOST一直致力于打造一個開發者友好、用戶0門檻的的全球化DeFi生態,為全球用戶提供優質的DeFi服務。此次成立DeFi專項扶持基金,IOST旨在秉持專業負責的態度,不斷發現更多具備潛力的DeFi項目。[2020/8/10]

“這意味著光靠手續費,就能養活一支小團隊了。”張棨彰稱。

而網錄科技副總裁李尼則表示,DeFi發幣潮的出現,會促使更多項目盡快發幣。

“目前來看,DeFi的應用場景還不是很豐富,項目同質化非常嚴重。”他表示。

以抵押借貸應用為例,目前,僅在以太坊平臺,就有若干個與Compound類似的DeFi項目,用智能合約做數字貨幣借貸。

“這就會讓DeFi發幣產生先發效應。”李尼稱,“前期發幣的項目會倍受追捧,但后期發幣的項目則很難復制神話。”

多位從業者指出,大多數DeFi項目,可能最終都會發幣。

“像dYdX做到行業龍頭地位,一年的收入不過幾百萬美金。而Compound通過發幣,兩周時間就做到了23億美元的估值。”張棨彰說。

與此同時,業界人士也指出,與ICO相比,DeFi發幣潮出現了明顯的進步。

“DeFi項目發幣,可以被理解成是繼ICO之后的新階段。”李尼說,“現在的DeFi項目是先做產品、再發幣,比ICO進步了一大步。當年ICO靠一本白皮書就圈錢的模式已經破滅了。”

但新的問題又來了:發幣之后的DeFi項目,撐得起來那么高的估值嗎?

03未來

業界仍然普遍認為,DeFi代幣大多欠缺價值捕獲機制。

MakerDAO、Compound發行的MKR、COMP等代幣,大多被稱作“治理代幣”。持有這些代幣,玩家可以擁有項目的治理權,如參與項目投票等,但代幣本身并不能為玩家帶來分紅。

“產生這種現象的原因,首先是監管。如果代幣加入了分紅功能,就很容易被美國SEC認定為證券并叫停。”曹寅說,“此外,價值捕獲機制也十分考驗團隊水平,例如FCoin的FT最終就以崩盤告終。”

“不敢做”“不能做”,成為了許多DeFi代幣對價值捕獲態度謹慎的原因。

許多從業者指出,DeFi目前的市值存在虛高。

曹寅表示,傳統意義上的市值指標,即“當前幣價×發行總量”的算法,并不適合評估COMP、BAL等剛剛發幣的DeFi項目——這些項目當前發行的數量有限,還沒有進行充分地交易。

他指出,應該使用“實現市值”來評估它們的真實市值。而實現市值的計算方式,則是計算一個項目歷史上所有幣的最新成交價格之和。

例如,某項目發幣1000個。第一天,A按照1塊錢的幣價買走50個;第二天,B按照10塊錢的幣價買走100個;剩下的850個尚未流入市場。如果按照傳統市值計算,該項目市值高達1萬元,而其實現市值僅有1050元。

顯然,實現市值更能表現出投資者付出的真實成本。

“COMP、BAL等項目的實現市值,遠遠小于市值。”曹寅說。

區塊鏈研究員孫原也表示,目前DeFi市場被嚴重高估。

他類比股票市場的市盈率指標,提出了“市存率”的概念,即市值與存款總量的比值,并以此評估DeFi的溢價。

例如,截至2019年末,工商銀行存款總量為22.98萬億元,市值為2.1萬億元。其存款總量是市值的10.94倍,市存率為0.09。

而DeFiPause及DeFiMarketCap數據顯示,目前DeFi市場的總鎖倉量為16.2億美元,總市值卻高達61億美元,市存率為3.76。

也就是說,DeFi的溢價是工商銀行的41.8倍。“顯然過高了。”孫原說。

在這樣的情況之下,DeFi發行的幣,未來會如何?

張棨彰認為,從現金流的角度看,Compound是有泡沫的,其現金流遠遠無法支撐起23億美金的估值。

然而,Compound的泡沫還在繼續變大。“第一個原因是DeFi很火,有資金愿意炒作DeFi;第二個原因是項目方希望持有更多的代幣,可能會回購COMP。”他說。

張棨彰指出,長期來看,如果Compound沒有給代幣持有人帶來足夠多的價值,這個泡沫肯定會破。

“對于DeFi項目而言,發幣就是一把雙刃劍。”李尼說。

DeFi代幣會重復ICO的命運嗎?人們難免提出這個質疑。

6月18日,有用戶詢問Compound創始人Robert:“早在2018年,中國交易所FCoin就提出了‘XX即挖礦’的概念。但FCoin最終跑路、幣價歸零。如果COMP的幣價一直在跌,你會怎么辦?”

他的回答是,即使沒有COMP,Compound協議也能正常工作。“因此,幣價下跌對我來說不是問題。”

但對他來說,發幣成本是0,而投資者掏出的,則是真金白銀。

你有多久沒見到過哈利波特相關的內容了?我印象中已經好幾年了吧。最后一次看到社交媒體上有很多人在討論哈利波特的內容,還是幾年前的《哈利波特與死亡圣器》吧? 時間一晃很多年過去了,我也是查詢了一下才.

1900/1/1 0:00:00資金盤在整個過程中并沒有新的價值產生,承諾的高回報不過是把新投資人錢當作投資回報兌付給了老投資人;由于沒有造血功能,本質是資金的轉移,俗話叫“拆東墻補西墻”,也就是大家熟知的“龐氏騙局”.

1900/1/1 0:00:00來源:巴比特 據庫幣KuCoin交易所消息,庫幣現已上線支持波卡DOT主網資產映射服務,凡是持有DOT資產的用戶可在庫幣完成映射操作。映射完畢后即可在儲蓄賬戶顯示DOT資產.

1900/1/1 0:00:00熱度很高的EOS全能型Defi項目DFS昨天晚上突然公布了挖礦規則,并且定于明天7月20號開挖,時間非常緊迫,因此為了潛在參與者能有更多的時間做好準備,我決定今天提前發文,今晚9點不再更文.

1900/1/1 0:00:00“章丘鐵鍋很好用,我家里就在用,省油,炒出來的菜也香。”面對直播鏡頭,第一次化身“主播”的邊祥為并不怯場,而是熟練地介紹起來.

1900/1/1 0:00:00最近一有時間,我就回去翻翻EOS的貼吧,看看在EOS上面都有哪些吐槽,同時也可以為自己療療傷,畢竟心被傷透了,但又不愿意割肉離場,就只能去找一些志同道合的朋友安慰下自己了.

1900/1/1 0:00:00