BTC/HKD+3.62%

BTC/HKD+3.62% ETH/HKD+4.38%

ETH/HKD+4.38% LTC/HKD+6.36%

LTC/HKD+6.36% ADA/HKD+5.57%

ADA/HKD+5.57% SOL/HKD+3.13%

SOL/HKD+3.13% XRP/HKD+3.88%

XRP/HKD+3.88%摘要:覆巢之下焉有完卵。暴跌行情下,持幣者首當其沖,交易所故障頻出、加密礦機開機即虧損。一次全球性的沖擊,打亂了去中心化行業的節奏,潛在風險逐漸浮出水面。

圖片來源&視覺中國

2020年2月,比特幣一度重回10000萬美元,“減半行情”一時成為熱點,而“減半將看漲幾十倍”的觀點更是讓幣圈投資者充滿期待。但在距離比特幣減半僅剩兩個月的時間里,人們卻發現所謂的“減半”原來是比特幣價格減半、個人資產減半。

北京時間3月12日晚到13日早間,比特幣驟然暴跌,連續跌破7000、6000、5000美元口,24小時跌幅高達40%。加密數字貨幣市場一天內縮水745億美元,哀鴻遍野。

整個市場就像被撕開了一個大的口子,24小時內,全網爆倉超過32億美元,持幣投資人成為直接受害者,交易所系統宕機,加密礦機開機即虧損,杠桿借貸項目排隊爆倉。

疾風暴雨之后,行業內積攢下來的問題,在這一刻全部暴露在強光之下。如果再來一次沖擊,他們能不能抗得住?但是可以預見的是,行情所帶來的“次生災害”還將在接下來的半年甚至更久持續蔓延,這個“不成熟”的市場似乎難在短期內恢復元氣。

USDT或面臨擠兌危機

“領頭羊”比特幣暴跌,其他幣種也無法避免的隨之下行,跌幅均近30%。ETH一度跌破90美元,LTC跌破25美元,皆創2018年12月以來新低。

“這次黑天鵝事件,導致比特幣暴跌,自我炒幣以來只有兩次見過比特幣1小時跌20個點,上一次是2020年3月12號,那次我印象深刻,讓我至今難忘,仿佛就在昨天。”在3月12日之后,這句戲謔的話在網絡上廣為流傳。

數字貨幣大跳水,投資者避險情緒濃厚,紛紛將比特幣等數字貨幣換成穩定幣,USDT溢價率一度高達14.29%,創歷史新高。

據WhaleAlert監測數據顯示,北京時間3月13日01:27,USDT的發行方Tether新鑄印鈔6000萬枚USDT。

Curve發起支持WETH抵押鑄造crvUSD的社區投票:6月19日消息,Curve社區發起部署債務上限為2億枚crvUSD的WETH市場的鏈上投票,該投票將于北京時間6月26日16:44:35結束。[2023/6/19 21:47:18]

Bitfinex首席技術官PaoloArdoino回應稱,這是“庫存補充”。他說道:“這是一筆已授權但未發行的交易,這意味著該金額將用作下一次發行請求的庫存。此后,北京時間凌晨03:27,Tether再次新增印鈔3000萬枚USDT。

對于此次行情的大幅波動風險,OKEx首席戰略官徐坤在參加鏈得得“不得了”對話時指出,USDT的擠兌潮風險有可能發生。

她進一步解釋說道:第一,昨天晚上其實已經出現了個別平臺的OTC市場無法劃轉的情況,或者可能說,很多人都在通過ERC20上進行USDT的劃轉,昨天以太坊也出現了擁堵的情況,這是第一個接下來可能遇到的風險;

第二點,其實很多用戶還沒有意識到USDT的安全性。對比合規穩定幣,在一系列的風險、擠兌潮發生之后,可能對于USDT有更嚴重的風險。

她提示大家,在持有USDT的層面上,建議持有1:1錨定美金的合規穩定幣,或者是先把USDT換成法幣。

極端行情下,交易所故障頻出

不管是極端利好行情還是這次的比特幣遭“血洗”事件,對交易所來說都是一場巨大的考驗。毫無意外,這次交易所在面對短時流量的放量沖擊時,依舊出現了網絡擁堵甚至宕機問題。

“在極端行情下,對于交易所是一個非常大的考驗。當晚OKEx確實短暫出現了短時間的卡頓,針對昨天的卡頓事件及時增加了服務器,在今天早上六點多到七點左右極端行情下,OKEx整體的應該體驗是沒有任何問題的。”OKEx首席戰略官徐坤在鏈得得“不得了”對話中談到。

她表示,從昨天的數據來看,OKEx每秒的訂單量是平時的50倍,流量沖擊尤為明顯。

據網絡圖片及鏈得得獨家獲取的用戶截圖顯示,12日晚間,火幣、OKEx及幣安均出現系統故障,部分功能短時無法操作。

孫宇晨地址將4260萬枚BUSD和3630萬枚TUSD轉至幣安:10月24日消息,派盾(PeckShield)監測顯示,標記為Justin Sun Deposit的地址0x6...2db將4260萬枚BUSD和3630萬枚TUSD轉移至幣安。[2022/10/24 16:36:59]

用戶火幣界面截圖

幣安被指平臺暫停出金、場外平臺延遲發幣、部分用戶稱被其強行平倉;火幣場外平臺經歷短暫故障、無法交易;OKEx期權原定于2020年3月12日20:00進行的系統維護計劃,也因行情波動,升級計劃向后延遲。13日早間,幣安ETH合約現插針再遭用戶吐槽。

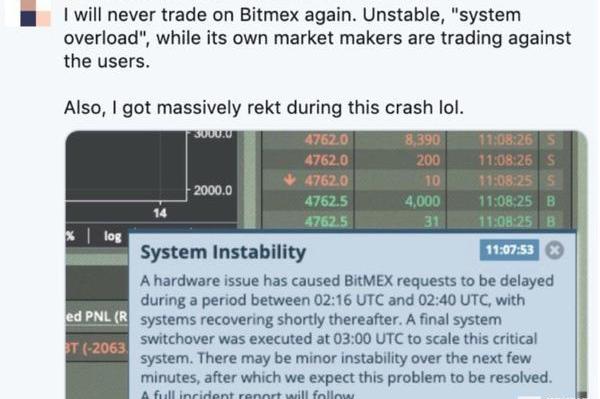

此外,BitMEX在13日早間出現短時宕機。有交易員吐槽,再也不會用BitMEX。

用戶吐槽BitMEX

故障發生后,幣安創始人兼CEO趙長鵬發推將本次加密貨幣市場的集體跳水為“大屠殺日”。趙長鵬稱,幣安平臺的系統負荷能力已比此前所有巔峰期高出五倍。幣安每秒處理信息14.65萬,單個源的市場數據推送每秒可達30GB。幣安的周邊系統出現了一些小故障,但沒有大問題。

根據數據顯示,幣安全天流入13549.53BTC,流出21482.54BTC,凈流出7933BTC,幣安熱錢包一度由于階段性用戶大量提幣出現僅剩22枚比特幣的少有場面。

據Tokenview鏈上數據監測,3月12日,比特幣鏈上轉賬總額為246.78萬BTC,鏈上轉賬筆數為33.36萬筆,較前日分別上升40.96%和15.16%;受行情波動影響,單日交易所充提幣金額均超過10萬BTC,為近期最高位。

數字貨幣行情的巨大波動傷及到交易所的“身體”。對于擁有行業內最好的風控體系和硬件服務能力的頭部交易所來說,巨大的訂單讓他們短時出現了“吃不消”的情況。大量的中小型交易所是否能抗住這波沖擊?

Sui生態域名服務SuiNS完成pre-seed輪融資,具體金額暫未披露:10月14日消息,Sui生態域名服務Sui Name Service(SuiNS)完成pre-seed輪融資,Mysten Labs參投,具體金額暫未披露。

MVP DApp預計11月在Sui上發布,用戶將能夠體驗功能并提供反饋,屆時會建立機制和激勵框架來阻止或消除域名搶注者,并且沒有白名單或優惠待遇。同時團隊正在建立一個拍賣合約,允許任何人同時參與域名注冊拍賣,此外SuiNS團隊將與既定協議和主要企業合作,以確保商標和已知實體(以太坊、Solana等)在平臺上保留域名。[2022/10/14 14:27:28]

“在FCoin暴雷事件之后,我就把幣從xx交易所提出來了”,一位數字貨幣投資者告訴鏈得得,小交易所的問題太多了,會不會跑路不說,系統能力難以處理復雜的交易,一旦出現這種突發行情,你連系統都進不去,還談什么交易和提現。

他補充說道,經歷這輪行情之后,交易所市場將加快洗牌節奏,一些交易所的“頭部效應”將日益凸顯,抗風險能力差的小交易所將會陸續關門。

加密礦業暴雷,老礦機瀕臨絕境

受比特幣瀑布式下跌影響,加密礦業同樣在遭遇了一場前所未有的挑戰。

“幣價暴跌對礦業的影響可以分為短中長三個時間段來看,短期最大的影響是交電費,中期會致使大量的老礦機關機,導致難度下調,從而新礦機收益得到提升。而長期影響是對今年的礦場選用及新機器采購。”RawpoolCMO黃猛在接受鏈得得采訪時表示。

在比特幣暴跌不久后,魚池官方微博發布消息稱,截止3月12日19:30,多款主流礦機已達關機幣價。

根據幣印官網提供的礦機收益排行榜看,以當前幣價5000美元和0.38元/kWh的電價成本計,單位算力功耗超過65W/T的礦機收益已全部為負,比如占有全網算力達40%的螞蟻S9已經全線進入關機價,總共處于關機價格的礦機達到了38種型號。

澳大利亞便利店和加油站品牌OTR旗下175個站點支持加密支付:8月18日消息,澳大利亞便利店和加油站品牌On The Run(OTR)已在維多利亞、南澳大利亞和西澳大利亞的所有175個加油站和便利店支持加密支付。這是OTR與加密交易所Crypto.com和支付系統提供商DataMesh之間合作的一部分。Crypto.com為OTR的商戶提供了支付結算層,Datamesh則為其提供了銷售點終端。

除了175家商店之外,OTR的母公司Peregrine Corp還打算將加密支付服務推廣到澳大利亞另外250個零售站點,例如Subway、Oporto和Krispy Kreme。(Cointelegraph)[2022/8/18 12:33:35]

而比特大陸、神馬等廠商的高性能新代礦機S17、M21S等也在以幾毛錢到幾塊錢的微利在運作,在幣價觸達4000美元時全部入不敷出。

目前,全網還有兩百萬臺左右的螞蟻S9系列礦機在線挖礦,這部分礦機已經非常老舊,螞蟻s9礦機即使在本輪行情未下行時,挖礦收益的電費占比就一直在90%以上,每天盈利微乎其微。

S9的設計是比特幣礦機的奇跡,成為了比特幣礦機中生產最多的礦機,生命周期三年多,被稱為機皇。當2020年比特幣第三次減半之后,“老邁”的S9將陸續退出歷史舞臺。但可以預見的是,在本輪行情的巨大沖擊下,S9的命運終曲或將提前上演。

對礦工而言,這次幣價的暴跌對他們是一次致命的打擊,尤其是對于高杠桿挖礦的礦工,他們現金流緊張,有些礦工每月至少要支付上千萬的電費,不排除未來這部分礦工會通過“賣幣”對市場形成新一輪拋壓。

此外,礦工群體的不同導致抗風險能力也有差別。如果將電價控制在很低的水平,那么礦工和礦場在幣價進一步下跌的時候還能抵抗一段時間。對機構類礦工來說,他們會有一定量的儲備法幣資金,用來對抗幣價下跌帶來的風險。

黃猛認為,業內同行的繳納電費周期是十五天,如果連續十五到二十天,幣價穩定在關機幣價,會帶來更嚴重的礦難,導致的結構性影響不敢想象。

此外,比特幣昨日出現了“整整一小時未出新快的情況”,通常比特幣平均出塊時間約為10分鐘一塊。造成出塊暫停的原因暫時還不清楚。1小時后,由OKEx礦池爆塊后,在12分鐘內接連爆出4個區塊。

CME比特幣期貨持倉周報:未平倉總量升至12242張:金色財經消息,據KingData監控,CFTC 6月8日至6月14日,CME比特幣期貨持倉周報顯示:

未平倉總量自10,990張上升至12,242張。

機構多頭頭寸7,968張,空頭頭寸9,504張,多空持倉比例1:1.2,機構多空力量均衡,整體偏向看空;

大戶多頭頭寸2,090張,空頭頭寸398張,多空持倉比例5.2:1,大戶顯著偏向看漲;

散戶多頭頭寸1,008張,空頭頭寸1,122張,多空持倉比例1:1.1,散戶多空力量相對均衡,略微偏向看空。[2022/6/20 4:40:52]

3月12日,比特幣曾出現“1個小時未出塊”現象

針對“比特幣出塊時間長達1小時”一事,幣印朱砝通過微博表示,比特幣1小時沒有新區塊很常見的,完全是隨機事件,通俗說就是運氣,跟算力減少幾乎就沒有半毛錢關系。比特幣平均10分鐘一個區塊,那說的是長期統計值。按個別人的邏輯,如果1小時只出了一個塊,比平時少了5個區塊,那就是算力暴跌了5/6嗎?如果1小時出了12個塊,那是算力暴漲了100%嗎?我們看到現在出塊又正常了,所以這是這些算力又漲回來了嗎?

而幣印礦池表示,這種情況在597273這一區塊高度上也曾出現過,本次打包延遲的原因,或為大量老礦機關機下架而導致全網算力短時下跌所致。數據顯示,最近1天比特幣的平均算力為107.25EH/s,相較于最近7日的平均算力,跌幅6.8%。以螞蟻S9的算力13.5T計,近日關機的S9可達60萬臺。

目前比特幣網絡的區塊產出間隔已恢復正常,比特幣全網安全未造成較大影響。

杠桿高企,DeFi排隊爆倉

“高杠桿、高杠桿、高杠桿”,虧損嚴重的投資者直接將矛頭指向了加密數字貨幣市場杠桿高企的現象。

數字貨幣市場發展至今,一直以高波動率為大家所熟知,從2015年年初到2017年年末,比特幣從200美元漲到20000美元,兩年時間直接翻了100倍。但是在進入漫長的熊市后,投機者放棄了低波動率的現貨交易,通過加杠桿的方式參與期貨合約投資,“你行情波動不足3%,我杠桿增加到500倍,也就意味著,現貨每波動1%,期貨就可以把收益損失擴大500倍。”

在此環境下,圍繞比特幣等主流數字貨幣的對賭投資產品層出不窮,諸如現貨杠桿交易、去DeFi中的中心化借貸、期貨、期權等。

加密數字貨幣礦工和投資者押注比特幣減半后的上漲行情,“自2月以來,數字貨幣市場上的杠桿率便幾乎走到了頂部,各大借貸工具、平臺上的穩定幣利率飆升,保守估計僅可見的平臺數據加起來就至少有10億美元以上的數字貨幣成為質押品,暗示杠桿資金已經悉數進場。”幣安研究院方面告訴鏈得得。

根據Bloomberg報道,場外借貸這個市場最大的玩家GenesisCapital的貸款規模在2019年第4季度已經超過了15億美元,整個借貸市場的規模超過50億美元,包括BlockFi、Bitgo、Babel、Matrixport、RenrenBit在內的場外借貸巨頭每一家的在貸余額都是數億美金量級。

BlockVC發文寫道,這些貸款的主要流向就是對賭比特幣減半行情的礦工,用于礦機的購買和日常運營的費用。數字資產發行環節的礦機廠商們此前已經在2019年預售了價值超過200億元的礦機期貨,礦工們的杠桿率已然高企。此外,DeFi的存量市場規模也已經高達數億美元。

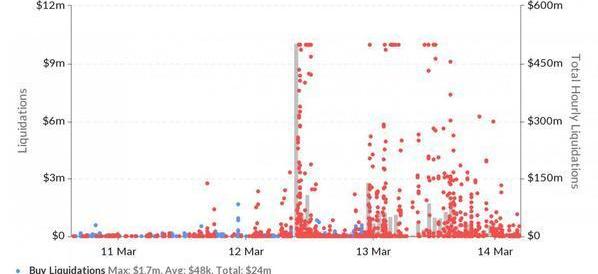

12-13日間,全網累計期貨爆倉量達到39.39億美元,BitMEX多頭爆倉量在3月12日達到8.63億美元,創年內新高。大幅爆倉導致比特幣合約持倉量降低38%,多頭慘遭血洗。

BitMEX爆倉量;來源:skew.com

據DeBank數據顯示,3月12日,DeFi產品的當日清算量達到了有史以來的最高峰,共計2327萬美元,其中MakerDao的清算量占比最高,1021萬美元。Compound清算額達到620萬美元,dYdX清算額為449萬美元。

DeFiPulse顯示,以太坊上DeFi的全網總鎖定價值在過去7日內從10億美元下跌至目前的約6億美元,其24小時內跌幅創下33%的歷史新高。包括MakerDAO和Compound在內的去中心化抵押借貸平臺均發生了大規模清算,清算量分別超過1000萬美元和600萬美元。

DeFi全網清算;來源:DeBank

在市場本就缺乏新進資金的情況下,一旦出現連續下跌的趨勢,連環爆倉的反饋會加劇市場的下跌幅度。BlockVC表示,本次黑天鵝事件充分反映了DeFi的風險值得重新審視,原因在于:如果中心化金融系統發生市場崩潰時,去中心化金融系統將由于網絡擁堵和預言機數據更新緩慢等原因的拖累下將引發大規模的“排隊爆倉,無法及時清算”現象,從而可能間接擴大投資者的虧損程度。

由于大部分DeFi產品部署在以太坊網絡上,在ETH的價格同步暴跌和爆倉的雙重壓力下,導致以太坊網絡嚴重擁堵,gas費短時飆升。

據DAppTotal.com數據顯示,受行情暴跌的影響,最近兩天,以太坊Gas消耗再度呈現了高度飽和的狀態,03月12日,以太坊網絡Gas利用率占可承載總量的93.73%,以太坊網絡Gas消耗量價值總計5,112個ETH,較03月11日的587個ETH增加了8倍。

DAppTotal數據分析師認為,由于行情劇烈波動,導致ETH及ERC20代幣的恐慌性提現需求增加,使得以太坊網絡出現擁堵狀況,用戶主動抬高Gas費以加快轉賬效率,進而使得Gas日交易費用陡增。據悉,Gas日交易費用歷史峰值5,862個ETH,還是Fomo3D火爆時創造的。

重新正視比特幣

隨著全球恐慌情緒的擴大和蔓延,比特幣在全球金融危機影響下,其“避險”屬性似乎已被證明并不靠譜。

OKEx首席戰略官徐坤告訴鏈得得App,比特幣避險的邏輯是錯的。

“2008年的全球金融危機爆發半年之后,比特幣才誕生,所以從避險屬性來看,他雖然誕生的時間點是在上一個金融危機爆發之后,但是他本身是沒有經歷過承擔避險這件事。2010年之后,才開始逐漸有了這樣一個交易市場,其他的加密資產就更晚于比特幣了。對于整個市場來說,這一次全球金融海嘯事件發生,對于比特幣也是再次的考驗。”徐坤進一步解釋稱。

OKExResearch的首席研究員William更是表示,比特幣就不是避險資產。“衡量一個資產是否屬于避險資產應該看波動率,顯然比特幣的波動率冠絕全球,絕不能成為避險資產。而現在,在疫情這個黑天鵝的沖擊下,資本市場恐慌加劇,投資者開始現金為王,市場流動性開始出現異常緊缺,比特幣這種高風險資產的資金會從中抽走以尋求更安全、流動性更好的資產。”

實則,在正常情況下比特幣的周期相對獨立,和其他資產的相關性很弱,確實具有一定的避險屬性。但此次疫情下全球金融市場陷入了嚴重的恐慌,現金流在當前階段可能會決定機構的生死存亡,投資基金的拋售很可能是導致此次比特幣大幅下跌的重要原因之一。

幣價已然減半,真正的“減半”來臨又是否能挽救頹勢?

區塊鏈數據分析公司CoinMetric曾發布報告稱:“雖然歷史較短和不頻繁的區塊獎勵減少讓我們無法得出強有力的結論,但從有限的歷史記錄中來看,區塊獎勵減少對價格的影響是相當大的。正因為如此,即將到來的區塊獎勵減少常常被認為是看好該資產未來價格上漲的一個理由。”

而隨著行業的不斷發展,雖然“供需論”可以解釋一部分的走勢,但是目前的市場有更多復雜的因素,例如:鏈上數據、監管環境、技術進程等給這個市場帶來了哪些影響,都需要更深入的分析。

MorganCreekDigital聯合創始人AnthonyPompliano發推特稱:“世界上最富有的500人在星期四的股市暴跌中損失了超過3300億美元的凈資產,這比整個加密市場的市值還要高,替代金融體系才剛剛起步。“洗去行業泡沫,仍處在起步階段的數字貨幣市場將走向何方,時間將給出答案。

來源:鈦媒體

Tags:比特幣數字貨幣USDT比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢十大數字貨幣交易所排名數字貨幣交易所官方網址數字貨幣詐騙案例視頻USDT幣USDT價格

袋鼠、考拉、悉尼歌劇院、陽光沙灘...這或許是多數人對于澳大利亞的第一印象,但可能罕有人知,澳大利亞除了是得天獨厚的自然物種寶庫,還是全球物聯網產品滲透率最高的國家之一.

1900/1/1 0:00:00來源|鳳凰WEEKLY(ID:phoenixweekly)在所有的新聞熱點下面,金句可能會遲到,但絕對不會缺席。下面這句你一定很熟悉:“雪崩的時候,沒有一片雪花是無辜的.

1900/1/1 0:00:00Billions項目組 最近幾天,羅永浩又火了一把。3月19日,羅永浩宣布要做電商直播,6小時內就收到上千封合作郵件。不過,很多人并不看好羅永浩能吃得了電商直播這口飯.

1900/1/1 0:00:00還記得中本聰在比特幣創世區塊中留下的那句話嗎?“TheTimes03/Jan/2009Chancelloronbrinkofsecondbailoutforbanks.”(2009年1月3日.

1900/1/1 0:00:00中國工程院院士程京團隊研發的快速檢測新型冠狀病恒溫擴增核酸分析系統,可在1.5小時內完成包括新冠病在內的6種呼吸道感染高發病的快速篩查.

1900/1/1 0:00:00目的:研究市面上加密貨幣的市場走勢,幫助決策投資。摘要:本報告使用DataFocus系統,數據記錄了CoinMarketCap上列出的所有加密貨幣的所有歷史每日價格的相關信息,案例主要從幣種、價.

1900/1/1 0:00:00