BTC/HKD-0.69%

BTC/HKD-0.69% ETH/HKD-1.32%

ETH/HKD-1.32% LTC/HKD-1.21%

LTC/HKD-1.21% ADA/HKD-1.91%

ADA/HKD-1.91% SOL/HKD-1.88%

SOL/HKD-1.88% XRP/HKD-2.31%

XRP/HKD-2.31%

文|棘輪

最近數字貨幣領域最火的一個詞,就是DeFi。

這到底是一個什么商業模式?DeFi從業者天天喊著要革傳統金融的命,這是否有可能性?

實際上,DeFi并不神秘,其背后核心的邏輯,就是抵押數字貨幣借貸。

在抵押貸領域,這個模式一點都不陌生。

比如,抵押房子、車子,我們都能從銀行借到錢。

從這么一個并不神秘的模式,卻衍生出了數字貨幣領域的“央行”“銀行”,還有交易所和穩定幣。

這些玩家,正在創造出一套獨立的金融體系,它已開始向傳統金融滲透。

此時,行業開始不得不開始關注這個領域,并探究其中玩家背后的野心。

本文為一本區塊鏈關于DeFi和開放金融系列報道的第一篇。

前100萬枚鑄造的crvUSD由sfrxETH提供抵押支持:5月4日消息,加密研究員 Winter Soldier 發推表示,完成鑄造的前 100 萬枚 Curve 原生穩定幣 crvUSD 由 Frax Finance 旗下以太坊流動性質押產品 sfrxETH 提供抵押支持。此外 DefiLlama 數據顯示,截至發文時 crvUSD 的 TVL 約 182 萬美元。

注,crvUSD 具有與 MakerDAO 穩定幣 DAI 類似的功能,采用加密資產超額抵押,用戶能夠通過在儲備金中以加密貨幣貸款的形式存入多余的抵押品來鑄造穩定幣。[2023/5/4 14:42:01]

01抵押數字貨幣

在金融領域,抵押貸是一個非常常見的金融產品。

我們可以抵押房子、車子,甚至是貨物,以此來借款。

抵押貸一直被視為相對安全的金融借貸,因為一旦借款人還不上錢,金融機構就可以將抵押物出售。

比如,借款人抵押了一套市價100萬的房子,貸出來60萬;如果借款人還不上錢了,銀行就會將房子拍賣,售價只要高于60萬就不虧,賣得更貴還能賺。

加密借貸平臺Nexo宣布支持APE作為借貸抵押品:3月29日,加密借貸平臺Nexo宣布在該平臺可通過持有支持APE獲取收益,同時支持APE作為借貸的抵押品。

Nexo聯合創始人 Antoni Trenchev 表示,APE 作為一種新推出的加密貨幣,可以讓持有者擁有虛擬土地和資源,也可以在互操作元宇宙游戲中創造資產。(Blockworks)[2022/3/29 14:25:26]

最近幾年,在數字貨幣領域,也出現了一種新的模式:抵押數字貨幣借貸。

用戶如果想借走100美元,需要將至少價值150美元的ETH轉到平臺內,此后,系統會自動放款。

對比傳統的抵押貸款模式,在運營成本上,數字貨幣抵押還有獨特的優勢。

比如抵押房子,平臺需要審核借款人是否是房產的真實所有者,以及對房產價格進行評估。

一旦借款人無力還款,平臺還需要付出人力與時間成本,拍賣房產。

抵押車子同樣如此,金融方還得找個車庫來存車,后期也得估價拍賣。

Aave新添加YFI作為資產抵押:據官方消息,Aave新添加YFI作為資產抵押。[2020/8/28]

這些傳統金融的抵押流程很長,成本頗高。

作為數字貨幣借貸平臺,則無需面對這些問題。

當價值150美元的ETH要跌破100美元的時候,平臺就會將幣賣掉。

這么來看,平臺壓根就不會虧本,這個模式也幾乎沒啥風控。

這些數字貨幣借貸平臺靠什么賺錢?

和其他金融模式一樣,靠利息。目前,行業的年化利率為9.5%。相比之下,螞蟻借唄的年化利率在10%到18%之間。

目前,這個模式最核心的玩家,叫MakerDAO。

其創始人魯恩曾透露,MakerDAO通過借貸服務一年獲利1200萬美元,而其成本,僅有20萬美元。

在人類數千年的借貸發展史上,這樣低成本的借貸模式,還是第一次出現。如今,MakerDAO的放款金額,已超過8000萬美元。

直播|曉曉 >抵押貸款你了解多少:金色財經 · 直播主辦的《 幣圈 “后浪” 仙女直播周》第10期,本期由58COIN TOP天團組成,15:00正在直播中,本期“后浪”仙女58TOP女團腿長擔當 曉曉將在直播間分享“抵押貸款你了解多少”,請掃碼移步收聽![2020/7/30]

以MakerDAO為中心,DeFi的浪潮,慢慢涌現……

02DeFi爆發

在借貸市場形成以后,DeFi又會形成怎樣的市場?

在MakerDAO平臺,大家抵押數字貨幣之后,無法直接獲得法幣,而是會獲得一個和美元錨定的穩定幣Dai。

很多人可能會問,為什么MakerDAO不直接給用戶法幣,而是要創造另一個數字貨幣?

實際上,MakerDAO的野心很大,他們想做數字貨幣領域的“央行”,發行一種被廣泛使用的貨幣。

他們發行了Dai后,很多人就開始針對Dai做衍生項目,比如理財。

以Compound為例。在這一平臺,用戶可以存入自己的各類數字貨幣,如ETH、Dai,獲得利息。

觀點:USDT仍無真正對手 更強監管下加密抵押穩定幣解決方案或更受歡迎:LongHash發布分析文章表示,目前Tether ( USDT ) 在穩定幣的市場上并沒有遇到真正的競爭對手。數據顯示,當前市場上有近80億美元的USDT ,而市值第二的穩定幣USDC 供應量僅約7.5億美元。Tether一直都處在輿論的中心。一些人質疑Tether背后的公司是否真的有足夠的儲備金支持該穩定幣,一些學者認為它可能被用來操縱整個BTC市場,其他人則對此表示質疑。現實是,當人們嘗試擺脫加密貨幣的波動性時,他們最需要的依舊Tether,其他穩定幣在需求量方面始終難以望其項背。文章指出,一方面網絡效應是Tether成功的一個因素,但另一方面該穩定幣還有另一個關鍵優勢。相較于市場上的其他穩定幣,USDT似乎更不容易被監管機構和立法者接受。實際上,令Tether受益頗多的另一個點是,人們認為如果他們采用USDT ,而不是USDC之類的穩定幣,他們的資金被收繳的概率會更低。一種不太可能被收繳的數字資產會比那些有方便執法的后門的數字資產有用得多。這也是比特幣被創造的初衷。文章最后表示,隨著時間的流逝,所有穩定幣可能都會在更大程度上受到監管,因為在技術層面上,他們實際上并不比傳統、中心化的支付解決方案更去中心化或者更抗監管。到那時,像DAI這樣的加密抵押穩定幣解決方案可能會更受歡迎。[2020/5/7]

目前,Compound上存入Dai的年利率已經達到了7.37%,遠高于其他常規投資品。

Compound現在的資金量,已超過1.5億美元。

我們可以看到,MakerDAO可以抵押資產,并發行一種類似貨幣的穩定幣,相當于“央行”;而Compound可以理財,相當于其他“銀行”。

發行貨幣、借貸、理財,傳統銀行的三大核心功能,DeFi都已具備。

在此之外,DeFi的版圖仍在不斷擴張。穩定幣、衍生品交易等也層出不窮。

DeFi生態全景圖這個生態的崛起,也樂壞了以太坊創始人V神。

因為現在的數字貨幣借貸,主要是用ETH。ICO退潮后,以太坊有望靠DeFi再次翻身。

那么,數字貨幣借貸的市場有多大?

目前保守估計,全球持幣人群為6000萬,且每年還在以千萬級別的人數增加。

這些人群,都可能成為數字貨幣借貸領域的用戶。

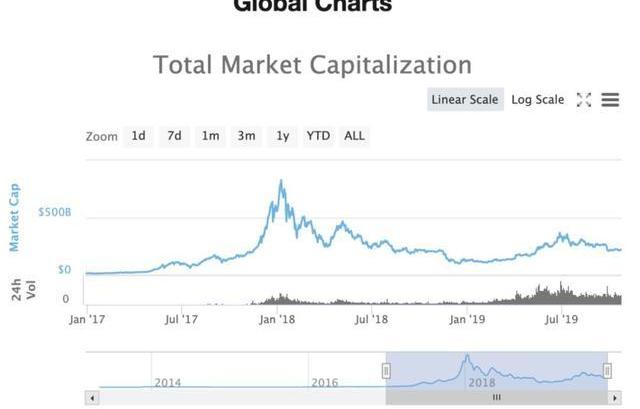

而數字貨幣的總資產,已高達2236億美元,相當于1.5萬億人民幣。

最高點,甚至達到了8000億美元,相當于5.6萬億人民幣。

全球數字貨幣市值走勢圖當一個市場有萬億規模,且人群有千萬級別之后,我們可能就不能再漠視它。

一個新的金融體系,就如此悄然而來。

03革命與融合

在DeFi玩家眼中,他們最先沖擊的金融體系,其實是互聯網金融。

數字貨幣領域的借貸和理財,都是通過智能合約實時完成,真正做到了“點對點”。

“所以,數字貨幣領域可以做到不設資金池。”一位DeFi平臺的創始人稱。

但在許多傳統金融從業者眼中,DeFi這場興起于硅谷的所謂“金融革命”,似乎只是一場鬧劇。

“MakerDAO的金融服務可能很有趣。”美林公司前首席投資策略師理查德·伯恩斯坦在接受彭博社采訪時表示,“但他們對金融歷史一無所知,其理念之幼稚讓我深感震驚。”

“他們滿懷著瓦解一切的雄心,卻對金融監管為何存在一無所知。”他評論道。

DeFi如今的問題何在?

盡管看起來,MakerDAO的模式并無風控問題,但是幣價的巨大波動,也會擊穿這一模式。

在數字貨幣領域,一天暴跌30%并不算新奇,一旦出現ETH瞬間暴跌這樣的黑天鵝事件,MakerDAO仍有可能“一夜崩盤”。

因為價格暴跌時,平臺都想把抵押的以太坊集中拋售,這樣就可能出現大規模砸盤,甚至想出都出不掉。

最終的結果,便是加速以太坊的毀滅。

在這個模式越做越大之后,系統性風險也會越來越大。

“這就像組織飯局一樣。兩個人約飯十分容易,但要同時組織200人、2萬人甚至200萬人吃飯,難度絕非單純的倍數增長。”一位金融從業者指出。

目前,在DeFi的內部,已經出現了分化。

一部分DeFi擁躉認為,DeFi的最終目標,是建立一個不受傳統金融巨頭操控的“數字貨幣烏托邦”。

他們想完全去中心化,并建立完全去中心化的穩定幣體系。

而另一派人則認為,DeFi若想落地,必須擁抱傳統金融。

“MakerDAO依賴于現有的司法管轄區和中央銀行。”作為DeFi社區的代表之一,魯恩自今年起在多個場合公開指出,“我們不會破壞或挑戰任何政府與央行的權威。”

而中國的玩家們,對DeFi有自己的理解,他們覺得這套全新的金融體系,不會完全嫁接在傳統的金融體系之上。

因此,他們提出了一個新的名詞:“開放金融”。

在通往成功的道路上,過于理想化,可能會面臨更多的阻礙。而因地制宜,或許能找到捷徑。

無論如何,DeFi的蝴蝶翅膀已然扇動。風暴將出現在何時何地,猶未可知。

Tags:數字貨幣MakerDAO十大數字貨幣交易所排名數字貨幣交易所官方網址數字貨幣詐騙案例視頻Maker幣是什么幣DAO幣DAO價格

目前用區塊鏈生成的「幣」,其實可以分為貨幣、籌碼和通證3種形態。原文標題:《區塊鏈、貨幣、籌碼和通證》作者:王利杰,PreAngel創始合伙人,專注于中早期科技項目區塊鏈的意義,可以分為生產力作.

1900/1/1 0:00:00區塊鏈宏觀政策 據《財經》12月9日消息,由人民銀行牽頭,工、農、中、建四大國有商業銀行,中國移動、中國電信、中國聯通三大電信運營商共同參與的央行法定數字貨幣試點項目有望在深圳、蘇州等地落地.

1900/1/1 0:00:00一片欣欣向榮,誰還關心那些不堪的過往?始于“公共區塊鏈”的加密貨幣從來不是一方凈土,有多少人暴富,就有多少人血虧。囂張如孫宇晨,“波場幣”收割20億,卻躲在美國不敢回國.

1900/1/1 0:00:00反向合約與正向合約對比由對比圖可以看出,兩種合約的主要區別在于結算貨幣,反向合約的盈虧結算采用BTC,而正向合約盈虧結算采用USDT.

1900/1/1 0:00:00斯諾登,以太信道五神和加文·伍德的兩位創始人……...近年來,古老的“匿名技術或隱私技術”被越來越多的人推薦,LTC也決定在側鏈上支持基于MimbleWimble的私人交易.

1900/1/1 0:00:00摘要:嘉楠耘智赴美IPO計劃預留金額4億美元;證券日報頭版評論:蹭熱點不理性,切忌區塊鏈概念短線追漲殺跌;FTX推出“龍永久期貨指數”.

1900/1/1 0:00:00