BTC/HKD-4.29%

BTC/HKD-4.29% ETH/HKD-5.26%

ETH/HKD-5.26% LTC/HKD-4.28%

LTC/HKD-4.28% ADA/HKD-7.42%

ADA/HKD-7.42% SOL/HKD-8.26%

SOL/HKD-8.26% XRP/HKD-7.05%

XRP/HKD-7.05%MakerDAO針對RWA的鏈下資產,在抵押借貸的業務邏輯上有些調整。主要是清算部分不是通過鏈上公開拍賣執行清算,而是由第三方在鏈下強制執行。實現新功能的智能合約主要包括:MakerDAO在RWA方面,將其6.8億美元的RWA拆解分析,有三個具體案例:RWA的機會和風險RWA的信任假設:由于Tokenization的RWA畢竟是在鏈下,無法通過智能合約強制執行清算處理,還依賴于傳統金融機構的背書,這些RWA的信任屬性可能永遠無法與CryptoNativeAsset達到同等級別。同時,由于RWA信任假設的存在,完全無許可的DeFi協議也很難支持RWA,所以目前的RWATokenization的項目,在RWA資產的處理上,一般還是有中心化主體的作用和影響。RWA的潛在機會:STO(SecurityTokenOfferings)歷來被視為RWA的有限實施。由于很多STO通常是僅在許可平臺上可用的利基證券,因此它們的采用尚未達到與公鏈上的RWA相同的水平。目前的STO是區塊鏈行業里為數不多被監管認可的資產代幣化方案,STO在擁抱監管方面的發展路徑,可能RWA也可以嘗試探索。

代幣化的現實世界資產可能是DeFi的下一個引擎。

央證公開課官微發布“國家地理金融紀錄片《比特幣的崛起》”:金色財經報道,今日央證公開課官方微博發布“國家地理金融紀錄片《比特幣的崛起》”,該紀錄片對比特幣的發展歷程進行了深度梳理。[2021/1/11 15:53:18]

什么是RWA?

RWA,RealWorldAsset,真實世界資產。目前最流行的RWA主要有以下幾類:現金、金屬、房地產、債券、保險、消費品、信用票據、特許權使用費等。

RWA的資產規模遠超CryptoNativeAsset。例如,固定收益債券市場規模約為127萬億美元,全球房地產總價值約為362萬億美元,黃金的市值約為11萬億美元,目前CryptoNativeAsset的市值為1.1萬億,僅為黃金市值的1/10。

如果把這些RWA的一小部分放進DeFi領域,DeFi的總規模將獲得大幅提升。

如何將RWA帶進DeFi?

通常使用智能合約來創建代表RWA的Token,同時提供鏈下保證,即已發行的Token始終可贖回基礎資產。

RWA在DeFi中有以下幾種常見應用形式:

報告:當前的財政和貨幣環境將加速比特幣這樣可編程貨幣的崛起:數字資產管理機構Electric Capital近日發布報告稱,當前的財政和貨幣環境將加速可編程貨幣的崛起,例如比特幣。在過去三年的大部分時間里,比特幣一直與主流金融資產緊密相關。然而過去幾個月,比特幣走出了獨立行情。相對于美元而言,比特幣目前還不算是價值存儲,但它已經顯示出這種潛力。此外,目前政府、媒體、金融市場等現有系統的信任崩潰,像比特幣這樣的加密系統可以彌補這種信任缺失。(Beincrypto)[2020/5/21]

1、穩定幣:比如USDT、USDC、BUSD這些最頭部的穩定幣都屬于RWA,Tether、Circle、Paxos這些發行公司通過維持經過審計的美元資產儲備,鑄造穩定幣Token供區塊鏈及DeFi協議使用;

2、合成資產:合成資產也屬于RWA,比如通過合成資產的形式,將股票、商品等以掛鉤的衍生品的形式進行鏈上交易。目前在合成資產領域發展最好的是Synthetix,在2021年牛市巔峰期其協議中鎖定了價值超過30億美元的資產;

3、借貸協議:RWA在借貸協議中已經有較好的發展。借款人以RWA作為抵押品,DeFi平臺可以為借款人提供抵押借貸業務;也有一些并未抵押資產,僅憑借其品牌信譽的信用借貸業務。RWA在DeFi借貸協議中的使用,為DeFi借貸協議的可持續發展和營收規模帶來了非常重要的積極作用。

聲音 | 韋式評級:BTC崛起將摧毀EOS等競爭對手的說法沒有根據:加密貨幣評級機構Weiss Ratings(韋式評級)今日稱,加密貨幣分析師、前華爾街交易員Tone Vays說“BTC的崛起將摧毀包括EOS和Cardano在內的競爭對手”,這種說法沒有根據。韋式評級表示,Tone Vays還說過ETH創始人會因為出售證券而被關起來,但當時他錯了。所以今天這種預測也不例外。12月23日消息,Tone Vays表示,比特幣明年將鞏固其在加密貨幣市場的主導地位,而對山寨幣而言是一個新的打擊。[2019/12/24]

RWA賽道的發展現狀和案例

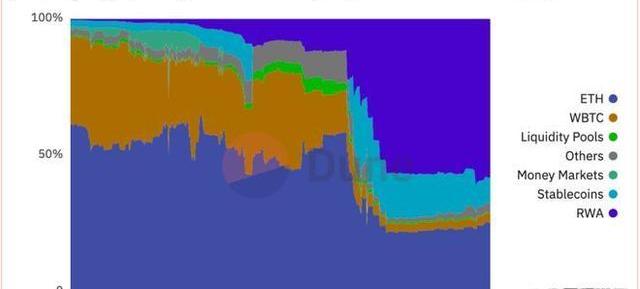

RWATokenization有助于擴大DeFi的市場規模,也有助于傳統金融機構探索新的業務模式。頭部的DeFi協議對RWATokenization有積極布局,一些傳統金融機構對RWATokenization也很感興趣。

MakerDAO:RWA業務規模超過6.8億美元,貢獻超過58%的收入。

因為傳統金融系統的收益率現在比DeFi協議的收益率高,例如美國國債的收益率約為3.5%,而頭部DeFi抵押借貸協議的收益率約為2%,這給了DeFi協議獲得可持續收入的機會。

動態 | 比特幣期貨COT周報:空頭勢力全面崛起 機構對比特幣看法轉為負面:本周比特幣大跌,COT持倉報告中的倉位布局也反映了這種價格趨勢。首先,賣方(Dealer)賬戶多頭開始壓倒空頭,總體凈多頭持倉22手,顯示了市場中空頭因素的主導地位。大型投資基金(Asset Manager)賬戶多空倉位大幅減少,凈持倉轉為空頭,顯示之前推動市場向上的主力多頭資金已經暫時受到打壓而撤退。機構多空比降至1以下,說明機構對市場看法轉向負面。綜合而言,市場中空頭勢力全面崛起,未來幾周的比特幣市場會以空頭主導,不排除市場會出現短期的反彈波動,但建議投資者在配置中以空頭策略為主,降低多頭策略的盈利預期。[2019/9/28]

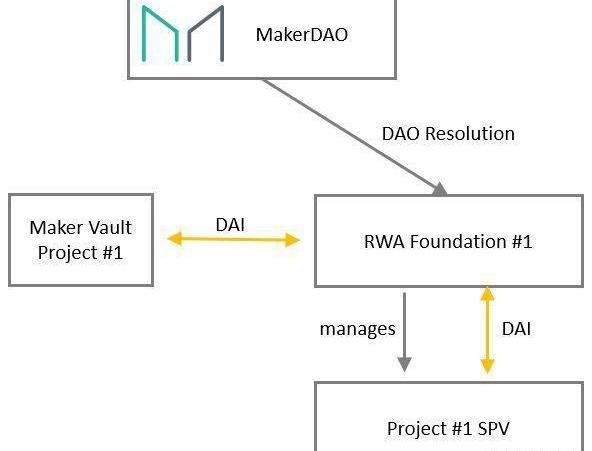

為了管理RWA業務,MakerDAO設立了RWAFoundation。根據抵押品類型的不同,可能設立不同的Foundation,而且每個SPV還可以根據業務需求選擇最合適的管理轄區/法律結構。其基本架構如下:

RwaLiquidationOracle:充當鏈下執行者的liquidationbeacon;

分析 | PoW 代幣挖礦造成的浪費污染或導致 PoS 代幣的崛起:LongHash 分析認為,PoW 加密貨幣挖礦造成的能源浪費和環境污染或將導致 PoS 代幣的崛起。分析認為,若行業專注于不需要消耗大量電力的技術,加密貨幣則更容易走向主流。國際能源署 2016 年的數據顯示,加密貨幣挖礦每年消耗的能源相當于希臘、以色列、智利、捷克等國的能源消耗水平。此外,加密貨幣挖礦行業保守估計每年產生的二氧化碳排放量也要超過紐約到洛杉磯 30 多萬次航班飛行的二氧化碳排放量。[2019/4/18]

RwaFlipper:在注銷的情況下充當虛擬清算模塊;

RwaUrn:這有助于借入DAI,交付到指定賬戶;

RwaOutputConduit和RwaInputConduit:支付和償還DAI;

RwaSpell:部署并激活新的抵押品類型;

RwaToken:代表系統中的RWA抵押品;

TellSpell:允許MakerDAO治理啟動清算程序;

CureSpell:允許MakerDAO治理取消清算程序;

CullSpell:允許MakerDAO治理注銷正在清算的貸款。

MakerDAO在他們認為必要時,通過tell調用RwaLiquidationOracle。這將開始倒計時,修復期結束后,預言機將開始報告該頭寸正在清算中。如果觸發清算的原因得到補救,則在補救之后MakerDAO治理可以通過調用Cure,恢復正常狀態;如果MakerDAO治理已觸發清算且補救期已過且未被調用時,鏈下執行者可以通過調用good來報告該頭寸處于清算狀態。如果在清算過程結束時頭寸上仍有債務剩余,并且MakerDAO認為債務不會被清償,它可以通過調用觸發注銷cull()。注銷通過將系統的抵押品價值設置為零來進行,這將導致頭寸通過bite()等進行鏈上清算。與現有抵押品類型的清算模塊不同,專門的清算模塊RwaFlipper不會嘗試出售標的抵押品,而只是通過允許創建系統債務來標記系統資產負債表上的損失。

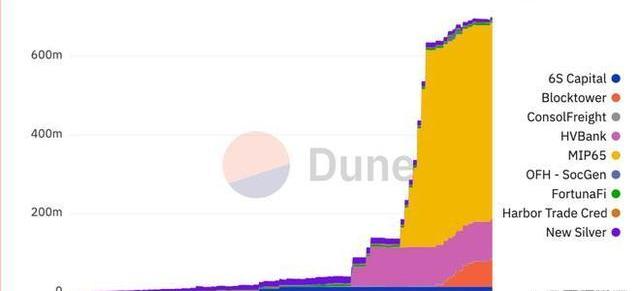

MakerDAO在采用RWA方面有很大進展。目前,MakerDAO擁有價值超過6.8億美元的RWA支持的去中心化穩定幣DAI。

1、MakerDAO的大部分RWA抵押品是以由Monetalis管理的美國國債形式出現。這些資產為MakerDAO協議提供了閑置USDC抵押品的收益來源;2、MakerDAO還推出了一個由費城一家名為HuntingdonWalleyBank的商業銀行提供價值1億美元貸款支持的金庫。HVB使用MakerDAO來支持其現有業務的增長以及圍繞房地產和其他相關垂直領域的投資,并成為美國監管金融機構與去中心化數字貨幣之間的首個商業貸款的案例;3、在一個單獨的金庫中,法國興業銀行從MakerDAO借了700萬美元,其頭寸由價值4000萬歐元的AAA級債券作為OFH代幣的支持。

通過引入RWA作為抵押品,MakerDAO能夠顯著增加其協議收入。截至目前,MakerDAO的收入有超過58%來源于RWA業務。

Centrifuge:以NFT的形式將RWAs帶入Crypto生態,TVL超1.7億美元。Centrifuge是通過NFT的形式將現實世界資產帶入Crypto生態系統。Centrifuge協議的dApp叫Tinlake,Tinlake的產品邏輯主要如下:

1、資產發起人使用Tinlake橋接現實世界的資產。該資產被轉換為NFT,其中包括相關的法律文件;2、資產發起人可以使用代幣化的現實世界資產NFT作為基礎抵押品來創建資產池;3、創建池時,會創建兩個Token——DROPToken和TINToken;4投資者可以根據個人風險偏好決定向哪個池提供資金,購買DROP或TINToken;5、DROPToken持有者有保證收益,由費用函數決定,每個池有固定利息,每秒復利;6、另一方面,TINToken持有者沒有保證收益。他們收到基于池投資回報的可變收益率,這可能高于持有DROPToken的回報;7、TINToken持有人承擔更高的風險,因為如果借款人違約,他們將承擔第一筆損失。除了MakerDAO和Centrifuge外,還有一些DeFi協議和傳統金融機構也在RWA方面有些探索:

RWA的機會和風險

RWA的信任假設:由于Tokenization的RWA畢竟是在鏈下,無法通過智能合約強制執行清算處理,還依賴于傳統金融機構的背書,這些RWA的信任屬性可能永遠無法與CryptoNativeAsset達到同等級別。同時,由于RWA信任假設的存在,完全無許可的DeFi協議也很難支持RWA,所以目前的RWATokenization的項目,在RWA資產的處理上,一般還是有中心化主體的作用和影響。RWA的潛在機會:STO(SecurityTokenOfferings)歷來被視為RWA的有限實施。由于很多STO通常是僅在許可平臺上可用的利基證券,因此它們的采用尚未達到與公鏈上的RWA相同的水平。目前的STO是區塊鏈行業里為數不多被監管認可的資產代幣化方案,STO在擁抱監管方面的發展路徑,可能RWA也可以嘗試探索。

比特幣不再是犯罪分子犯下欺詐或犯罪的首選工具?很快就會出現這種情況,因為像門羅幣和Zcash這樣的虛擬貨幣已經成為罪犯最近的首選。這些加密貨幣專門設計用于避免任何類型的追蹤機制.

1900/1/1 0:00:00作者:格隆匯·雨人 區塊鏈的圈子時時刻刻里上演著賺錢和賠錢的財富流動大戲,K線蜿蜒曲折,就像一條由廟堂和墳墓拼湊的組合.

1900/1/1 0:00:002009年發行的比特幣讓許多人暴富了一把,也讓很多人為此傾家蕩產、流浪街頭。歸其原因,比特幣不穩定的價格難辭其咎.

1900/1/1 0:00:00目前,區塊鏈技術擁有極其廣泛的應用場景,同時也在快速改變著很多行業的戰略格局。毫無疑問,接下來區塊鏈在娛樂性產業中的突破,極有可能會催生大批創新型的產品和顛覆性的商業模式.

1900/1/1 0:00:00看到Binance一直在鋪墊ZK概念Binance也在推進測試網絡擴展解決方案—zkBNB可能2023年第一季度與MATIC,ZK-EVM主網同期推出當初AI概念也是幣安循序漸進的鋪墊渲染.

1900/1/1 0:00:00在經歷了前段時間一些列硅脂、液態金屬導熱劑的測試,得出的結果領筆者側目,市場上絕大部分的高端硅脂在處理器睿頻下溫差最高不過5攝氏度.

1900/1/1 0:00:00