BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+0.82%

LTC/HKD+0.82% ADA/HKD+1.74%

ADA/HKD+1.74% SOL/HKD+0.77%

SOL/HKD+0.77% XRP/HKD+1.02%

XRP/HKD+1.02%

5月22日火幣Prime第三期IEO將上線穩定幣項目ReserveProtocol。

作為一個穩定幣項目,Reserve采取了先中心化、再去中心化的模式,前期推出由美元擔保由信托公司持有的穩定幣,然后將在2020年主網上線后推出去中心化的穩定幣RSV。

Reserve與MakerDAO類似,采取“雙幣機制”。目前IEO的是它的項目代幣RSR,額度為總量的3%,RSR未來將用來治理和促進穩定幣的穩定性。

在去中心化穩定幣的設計上Reserve也和MakerDAO類似,以去中心化的方式存在,但要到2020年才推出,落后市場同類競爭者。此外RSR代幣也同樣面臨高度集中化,基金會也沒有給出明確的鎖倉機制的市場質疑。心化再去中心化的穩定幣

火幣已正式上線CHZ、UMA、SKL和BLZ品種USDT本位永續合約:據火幣合約官方消息,火幣CHZ、UMA、SKL和BLZ品種USDT本位永續合約已于新加坡時間3月12日14點正式上線,用戶現可在平臺進行劃轉、交易等操作。

據悉,火幣USDT本位永續合約在每個新品種上線前,平臺均會提前配置一定額度風險準備金,以最大可能保護用戶權益。此次4個品種上線前,火幣合約已向其USDT本位永續合約風險準備金余額中注入了80萬USDT,各品種對應20萬USDT。

據了解,此次3個新幣上線后,火幣USDT本位永續合約已覆蓋BTC、ETH等主流幣,以及LINK、UNI、CHZ等熱門DeFi和NFT資產在內的75大主流品種,支持用戶在Web端、API端和APP端操作,最高125x倍數。

此外,火幣合約近期升級了自己的返傭機制,原有交易手續費40%返傭權益升級為60%,最高時長為永久返傭,行業KOL、知名媒體和機構可與火幣合約聯系,與火幣合約共享行業發展紅利。[2021/3/12 18:39:36]

Reserve的個人投資者包括來自著名支付公司Paypal的創始人PeterThiel、EricJackson、JackSelby等。機構投資者包括Coinbase、分布式資本、BlockVC、NGC、CryptoLotus等40余家。

比特幣突破1.8萬美元又瞬間跳水,火幣集團一度漲38%:比特幣價格近日急升,為近三年來首次升穿18000美元,最高見18488美元,逼近歷史新高。今年以來,比特幣不斷暴漲,年內已經從7269美元增至最高的18488美元,區間暴漲154%。比特幣市值來到2.14萬億人民幣,一舉超越了貴州茅臺的市值,目前貴州茅臺市值2.12萬億人民幣。不過,截至發稿,比特幣已經暴跌了1000美元。隨著比特幣的暴漲,港股區塊鏈火爆,其中,火幣集團一度飆升38%,目前漲22%,市值12億港元。(新浪港股)[2020/11/18 21:12:44]

Reserve旨在建立一個穩定的、分布式的穩定幣和數字支付系統,采用100%或更多鏈上抵押品支持。隨著時間的推移,每個協議組成部分將逐漸轉移到鏈上,并逐漸離開創始團隊的控制,最終變得完全去中心化。

火幣全球站已暫停XTZ充提業務:據官方公告,由于錢包升級,火幣全球站現已暫停XTZ的充幣和提幣業務。[2020/4/8]

Reserve按照計劃,Reserve網絡包含有三個階段:

中心化階段:Reserve代幣由美元擔保,由信托公司持有。

去中心化階段:Reserve代幣以去中心化的方式存在,由不斷變化的一攬子資產擔保,但相對于美元而言價值仍然穩定。

獨立階段:Reserve代幣不再與美元掛鉤,以穩定其實際購買力,而不考慮美元價值的波動。這個階段Reserve系統內將存在三種類型的代幣,分別是:

ReserveStablecoin,穩定幣,與其它穩定幣類似;

ReserveRightToken(RSR),該協議的代幣,用于治理、促進和保證穩定幣的穩定性;

公告 | 火幣DM合約交易提供1倍、5倍、10倍、20倍杠桿:火幣今日發布公告,火幣 DM合約交易平臺提供 1倍、5倍、10倍、20倍杠桿倍數。[2018/12/8]

CollateralTokens,智能合約中用于保證穩定幣價值的其他資產

火幣PrimeIEO代幣為即為RSR,2019年Q2將推出穩定幣由美元擔保,由信托公司持有的ReserveDollar,直到2020年主網上線才會推出去中心化的穩定幣RSV。

與MakerDAO類似,Reserve顯然也是“雙幣機制”,一方面發行價值較美元穩定的幣,另一方面通過自己的代幣RSR來治理和促進穩定幣的穩定性。

不過在發行穩定幣的方式上,MakerDAO的穩定幣目前是通過超額抵押ETH生成,未來會加入多幣種抵押。Reserve則是經歷由美元擔保信托公司持有、不斷變化的一攬子資產擔保兩個階段生成穩定幣。在抵押率上,Reserve則說明由100%資產支持,并未如MakerDAO明確抵押率。

火幣全球專業站恢復EDU充提幣及交易:據火幣公告顯示,現EDU官方已更換了新的智能合約,更換智能合約后的EDU將不再存在安全漏洞。火幣全球專業站已于新加坡時間5月28日1:30恢復EDU充幣業務,5月28日15:00恢復EDU/BTC和EDU/ETH的交易,5月31日0:00恢復EDU提幣業務。此前因EduCoin合約漏洞問題,應EDU項目方要求,火幣全球專業站于5月23日晚暫停了EDU交易。[2018/5/28]

目前MakerDAO在以太坊單幣種抵押上,已經取得了領導地位。多幣種抵押、一攬子資產抵押上,技術而言并沒有太大問題,MakerDAO正在推出中,相信不久就能看到。而Reserve今年只推出基于由美元擔保,由信托公司持有的穩定幣RSD,這和GeminiDollar等其它穩定幣類似。到了2020年才會有去中心化的穩定幣RSV,進度也落后于同類競爭者。

至于雙方誰更有競爭力,目前Reserve仍沒有落地,MakerDAO已經先行一步。但未來穩定幣是一個足夠大的市場,中短期來看MakerDAO也無法在去中心化穩定幣市場取得絕對優勢,多穩定幣共存仍將是長期趨勢。為了發幣而推出的雙幣機制?

包括MakerDAO在內許多項目,長期以來一直面臨市場的一個質疑,那就是作為穩定幣項目,應該發幣嗎?好好做好穩定幣就行了,再發一個自己代幣是為什么?

Reserve的項目的“雙幣機制”基本沿襲了MakerDAO的設計原理,一方面發行價值較美元穩定的幣,另一方面通過自己的代幣來治理和促進穩定幣的穩定性。

但實際上,關于通過MKR幣治理MakerDAO社區的質疑聲音從未斷過。MKR幣高度集中化,使得投票決策過于集中,不利于分布式治理的發展;換手率偏低,控盤風險偏高,基金會也沒有給出明確的鎖倉機制,價格波動也大,具有很大的投機風險。MKR幣更像是一個項目方為了融資而專門發的幣。

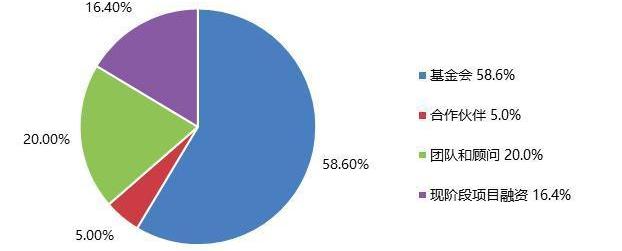

Reserve顯然也存在這些問題,RSR目前來看只有3%的總量流出,同樣面臨高度集中化的問題。此外基金會有58.6%的代幣總量,也沒有明確的鎖倉機制。

其中基金會代幣將存儲在一個熱錢包地址和一個冷錢包地址之中。熱錢包地址中的代幣可由團隊自行決定使用,以進行額外的籌款或其他目的。至于未來RSR代幣能否走出MakerDAO的雙幣機制,仍是個問題。

IEO只釋放3%的額度

本次IEO只釋放Reserve總額度3%的代幣。代幣總量為1000億,還有97%的代幣在項目方及其他投資者中手里。

從短期來看,私募輪的10代幣量將在3個月時間內解鎖大部分,其中基金會有58.6%的代幣總量,基金會在熱錢包中的代幣可由團隊自行決定使用,有隨時出售可能。從長期來看,種子輪代幣量、合作伙伴代幣、團隊和顧問代幣將在主網上線后解鎖,預期主網在2020年正式上線。

此前BitMEX曾分析報告,2019年以來通過交易所IEO的項目令牌銷售額總共籌集了3890萬美元,但項目方平均保留了95%的代幣。

雖然早期的IEO投資者有很多機會獲利,但一旦代幣變得可交易,普通投資者的回報通常很差。由于只有平均4.4%的代幣流通供應,項目團隊有機會通過出售一小部分自己的硬幣就賺取可觀的利潤。對比火幣之前的兩次IEO的收益回報,參與Reserve的IEO投資者短期須注意代幣的解鎖風險。

Tags:穩定幣MakerDAO為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣Maker幣是什么幣DAO幣DAO價格

文/趙鷂 本文是作者授權九卦金融圈發布,轉載請注明來源,否則謝絕轉載。近期,全球比特幣價格大漲,國內主要比特幣交易平臺的報價均突破2萬元人民幣,所謂的ICO成為比特幣圈的大熱門,黨媒甚至刊發文章.

1900/1/1 0:00:00區塊鏈是下一個互聯網經濟的風口,加密資產ETR的呈現將會引領新一波財富革命。ETR以太世界是集區塊鏈游戲娛樂、POS礦池、區塊鏈商城、IEO、合約投資、數字資產交易、預測交易、金融支付八大板塊于.

1900/1/1 0:00:00↗關注“零壹財經”,讀懂新金融。9日,有傳言稱京東金融副總裁金麟已離職,目前已加入浙江某金融類國有控股上市公司.

1900/1/1 0:00:00如今,數字貨幣生態系統出現了一種日益蔓延的看漲趨勢,加密貨幣總市值飆升3.93%至1.12萬億美元。考慮到過去幾天的下跌,XRP正在利用這一上升趨勢,其價格目前設定在看漲逆轉的道路上.

1900/1/1 0:00:00一,什么游戲類型最適合改為鏈游?除了鏈游特有的質押挖礦型和純NFT型,其余的類型都和傳統游戲類型高度重合。所以不存在絕對的什么類型可以鏈改而什么類型不能鏈改的結論.

1900/1/1 0:00:00以太坊(ETH)是市值第二大的加密貨幣,已重拾看漲勢頭,并繼續牛市行情。自2022年11月從1,000美元區域反彈以來,該加密貨幣已成功突破多個重要阻力位,表明市場存在潛在的上漲趨勢.

1900/1/1 0:00:00