BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+0.48%

LTC/HKD+0.48% ADA/HKD-0.88%

ADA/HKD-0.88% SOL/HKD+0.26%

SOL/HKD+0.26% XRP/HKD+0.28%

XRP/HKD+0.28%TLDR

Web3首先爆發的是固收類的產品,需求來自于DAO和Web3公司的財庫管理。RWA賽道占領TVL榜首的也均為國債代幣化項目。

結合RWA,讓DAO組織的資產保留高流動性的同時,帶來足夠穩定、與鏈上活動相關性低的收益,實現更優質收入的同時分散風險。

DAO的治理和運作并沒有比傳統公司結構更加高效。MakerDAO通過復雜的而信托結構才能實現DAO對國債ETF的購買,成本高昂。

相比而言,由專業/合規的資產發行方將RWA代幣化上鏈,由DAO組織購買是更加高效、可行的方式。

RWA進入Crypto主流視野

在加密寒冬、美元加息的背景下,新一輪的DeFi創新將至未至,加密原生的DeFi協議收益驟減,甚至其穩定收益率遠低于美債收益率——所謂的“無風險利率”。諸多DeFi項目把目光轉向加密世界之外的現實世界資產。在主流DeFi協議中,最早搶灘RWA賽道的是MakerDAO。早在2020年,MakerDAO就以房地產開發擔保貸款項目6scapital為抵押物構建了RWA金庫,并與基于RWA的借貸平臺Centrifuge合作,將抵押物代幣化。MakerDAO將這種代幣列為穩定幣Dai的抵押品之一,實現了抵押物構成的多元化。MakerDAO在2022年5月發布的Endgame計劃中,也強調MakerDAO構建去中心化穩定貨幣的其中一個關鍵部分是將RWA作為抵押品。

近期各大DeFi協議在RWA賽道紛紛布局。2023年6月,Compound創始人RobertLeshner創辦新公司Superstate,并向SEC提交申請,希望在以太坊上創建一個短期美國債券基金;MakerDAO的MIP65在今年5月通過新提案,將該金庫上限從5億美金提高到12.5億美金,并將在未來數月內購買對應數量的債券ETF。此外,包括高盛和花旗在內的多家傳統金融巨頭都表達了對RWA賽道的密切關注,并且不少已躬身入局。

Whynow?

早在2018年,作為RWA一個子集的STO曾在市場上引發過熱潮,但無疾而終。5年后的今天,RWA敘事漸熱。為什么是這個時間點?賽道的發展動力是什么?

-基礎設施角度:DeFi基礎設施逐漸完善。相關代幣標準、預言機、周邊開發工具更加齊全,有能力打通鏈上和鏈下;

-資產和收益角度:Web3原生資產觸及瓶頸,資產基本同質化;熊市行情中鏈上活動低迷,缺乏Web3原生穩定收益來源;

-敘事角度:CeFi暴雷之后,投資者對風控和合規更為關注;傳統金融領域高度合規,RWA資產相對Web3原生資產,給投資者提供了更多保護;

-監管及法規角度:監管在不斷擴大邊界,同時加密貨幣相關法律法規逐漸完善;

在上一輪行情中,類似模式的RWA平臺初具雛形,如MapleFinance,Clearpool,TrueFi等。這類平臺的基本模式是通過社區治理,為一些機構開放借貸資金池,用戶投資資金池以獲得預先約定的收益率,機構則可利用用該資金進行相關投資操作,并按照約定發放利息和歸還本金。但早期的RWA平臺缺乏合規流程和風險管理,在Luna和FTX暴雷后,部分借款人破產導致無法歸還借貸資產,導致投資者遭受嚴重損失。

Paradigm稱SEC目前的框架不適合于加密貨幣:金色財經報道,加密貨幣投資公司Paradigm表示,目前SEC的披露框架 \"不適合 \"加密貨幣市場。美國證券交易委員會一直在監管的傳統證券與加密貨幣資產之間的區別歸結為技術。Paradigm指出,在比較股票和債券與加密貨幣時,有一個明顯的區別。傳統上,股票或債券的所有者在最初出售股票或債券的法律實體中擁有權益。Paradigm聲稱,加密貨幣的情況并非如此,其資產不與發行者的價值掛鉤,因為它們獨立存在。該文件概述了一個框架,將更好地監管加密貨幣市場。這包括承認 \"加密資產的運作、交易和結算的技術'棧'與證券交易的技術'棧'非常不同\"。任何監管也應該承認,加密貨幣 \"可以以與傳統證券不同的方式累積價值\"。[2023/4/22 14:19:40]

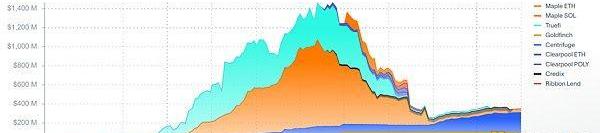

圖一:RWA借貸協議活躍借貸金額,來源:rwa.xyz數據截至2023.07.06

從上圖可以看出,2022年Luna暴雷前,借貸金額達到頂峰,此后借貸量驟減。在2022年下半年由于Luna和FTX事件,損失最為慘重的是Clearpool和TPSCapital,均在合規流程上存在重大失誤。

TPSCapital和Clearpool在2022年第二季度開始合作,在Clearpool上開設借貸資金池。TPSCapital聲稱自身獨立于ThreeArrowsCapital,,。但最終ThreeArrowsCapital清算人準備的法庭文件顯示二者的關聯相當緊密復雜,ThreeArrowsCapital實際上是TPSCapital的擔保人,為后來TPSCapital違約的貸款提供擔保。

2022年6月,Clearpool將TPSCapital的借貸池移除,同時Clearpool的數據合伙伙伴X-Margin將TPSCapital的評級降至B,借貸上限降低為0美元。Clearpool和X-Margin宣布將合作確保TPSCapital歸還借貸資金,確保用戶不遭受損失。

雪崩之前世界一片寂靜,直到最后一片雪花落下。這些數千萬美元的損失都是慘重的前車之鑒,也讓想參與RWA賽道的開發者更加關注風險控制、合規流程和法律框架。

什么是RWA?

RWA指各種存在于區塊鏈之外,但可以通過一定方式代幣化上鏈和現有DeFi協議結合的資產。目前主要的RWA項目主要集中于下述幾種類型:

債券,包括私人債券、公司債券和國債

-股權

-房地產

-高價值的收藏品

-碳信用積分

我們認為最早能夠進入DeFi的是債券型產品,包括國債和公司債券產品,需求側以DeFi協議對RWA的采納和Web3協議國庫管理為主。根據DefiLlama數據,目前RWA項目中,TVL位居前二的為美債代幣化平臺,其次為房地產相關RWA平臺。但總計數億美金的體量,不論是和DeFi還是和整個Tradfi領域相比都還比較小,存在巨大的成長空間。

圖二:RWA項目TVL,來源:DefiLlama,數據截至2023.07.10

RWA的動力來源

總的來說,現有DeFi協議主要將RWA資產應用于三種途徑:1)金庫資金管理,部分MakerDAO的RWA的需求來自于此;2)用作抵押品,如MakerDAO和Solana生態穩定幣協議UXDProtocol;3)為DeFi場景引入新的資產類型,如Curve和FluxFinance(OndoFinanceOUSG)。

Galaxy Digital CEO:DCG危機可能不會造成大量拋售:1月11日消息,Galaxy Digital首席執行官Mike Novogratz在接受采訪時表示,其預計Digital Currency Group(DCG)及其子公司Genesis目前面臨的困境將在下個季度結束。雖然這不是好消息,但可能不會造成大量拋售。

此外,Novogratz還表示,加密貨幣的前景并不可怕,但也“不太好”,因為我們遇到了以前沒有的監管阻力。(Cointelegraph)[2023/1/11 11:05:38]

DeFi協議引入RWA有多種動力來源,包括:

-鏈上資管需求

-鏈上資管尋求穩定收益和較好的流動性,現實世界中的國債等產品是被廣泛認可的投資標的,其收益相對穩定,且流動性非常可觀,屬于達到萬億美元市值的資產類別。

-替代性收益來源

-鏈上原生收益主要來自于Staking/Trading/Lending,當加密市場波動較大,在行情低迷時,鏈上金融活動活躍度下降將導致收益下跌。如當前的市場狀態下,主流鏈上平臺收益甚至低于美國國債。若尋求與鏈上原生資產相關性較低的替代性收益,引入RWA相關資產無疑是一種好的選擇。

-分散投資組合

-鏈上資產種類相對單一,且具有高度相關性和較高的波動率。引入更穩定、并和鏈上原生資產相關性很低的RWA資產可實現對沖目的,構成更豐富有效的投資組合策略。

-引入多元化抵押品

-鏈上資產的高度相關性,導致借貸協議容易發生擠兌或是大規模的清算,從而進一步加劇市場波動;引入和鏈上資產相關性較低的RWA資產可以有效緩解此類問題。

下面我們以MakerDAO為例,來詳細分析DeFi協議如何應用RWA。

MakerDAORWA應用深度探析

MakerDAO是一個去中心化自治組織,旨在創建和管理基于以太坊的穩定幣Dai。用戶鎖定以太坊作為抵押物,生成Dai穩定幣。Dai的目標是與美元保持1:1的錨定關系,通過智能合約和算法穩定其價值。由于加密貨幣市場的高波動性,單一抵押物容易導致大規模清算,因此MakerDAO一直在嘗試將其抵押物多元化,引入RWA就是重要手段之一,甚至寫入了MakerDAOCo-founderRuneChristensen提出的Endgame計劃中。

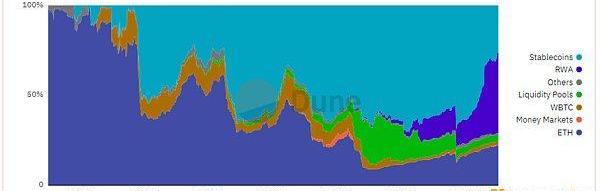

圖三:Dai當前現狀,來源:daistats.com,數據截至2023.07.10

上圖展示了當前Dai的總量,MakerDAO設定的上限為62億。目前Dai的抵押品組成已經實現相對多元化,囊括了部分RWA和各類穩定幣。

單一抵押物的風險

2020年3月12日,由于疫情引發的金融危機導致金融市場崩潰,美股市場連續熔斷。作為金融市場的一個邊緣細分市場,加密貨幣市場更是急速下跌,作為以太坊鏈上頭部DeFi協議之一MakerDAO也受到了巨大的沖擊。一方面,由于以太坊網絡容量有限,網絡擁堵,清算者無法及時對風險賬戶進行清算;另一方面,部分穩定幣Dai的借款人需要購買Dai來償還債務,取出抵押的資產,導致市場對Dai的需求增加,進一步加大清算難度。多重因素下,MakerDAO出現規模達567萬美元的壞賬。最終MakerDAO只能于2020年三月下旬通過增發20980枚MKR代幣籌集530萬美元來彌補壞賬。

Delphi Digital向美國SEC提交關于ATS修正案的反對意見,不贊成將AMM列為證券交易所:4月19日消息,Delphi Digital法務總監_gabrielShapir0在推特上表示,Delphi Digital向美國證券交易委員會(SEC)提交對擬議ATS修正案的強烈反對,該修訂部分旨在將所有“通信協議(AMM)”重新定義為潛在的證券交易所。Delphi Digital認為如果將AMM視為證券交易所,將對開源開發者造成不可能的監管負擔(例如FINRA 注冊),且交易所監管的主要目的例如公平準入、公共定價、可審計性等已經在AMM架構中固有存在,因此沒有必要將AMM列為受監管的證券交易所。此前,美國證券交易委員會提出對1934年《證券交易法》的擬議修正案,計劃修改交易所定義。[2022/4/19 14:33:02]

MakerDAOEndgame計劃

在經歷此類事件之后,MakerDAO也不斷嘗試將抵押物多元化,MakerDAO系統目標是逐步建立去中心化的穩定貨幣,而構建貨幣系統,需要以當前具備共識的資產作為抵押物,借用其信用。原生加密貨幣自然是抵押物的重要組成部分,但本質上加密原生資產具有高度相關性,僅僅通過加密資產很難實現抵押物的多元化。為分散當前加密貨幣市場的風險,MakerDAO引入了部分RWA資產作為穩定幣Dai的抵押物。

MakerDAOEndgame是MakerDAO聯創RuneChristensen于2022年5月提出的一系列MakerDAO未來設想和計劃,其中對于構建去中心化穩定貨幣的路徑做了規劃。這最終需要兩種類型的抵押物:可以在物理上保證公正特性的去中心化資產,以及可以提供可靠流動性和穩定性的真實世界資產。同時還要展示DeFi、Maker和Dai穩定幣能為世界帶來的好處,讓世界經濟體系逐步和DeFi融合并采納Dai作為支付和結算工具。

Endgame計劃分為三個階段,三個階段以抵押物成分來劃分,最終將Dai打造成穩定貨幣:

-鴿態:對于RWA作為抵押物沒有限制,穩定幣Dai保持和美元的錨定

-鷹態:Dai目標利率為負,自由浮動

-鳳凰態:穩定幣Dai的抵押物中除了具有物理彈性RWA以外不再有其他類型的RWA

在具體規劃中設計了每個階段對應抵押物的具體比例,可參考原文,在此不多贅述。

EndgamePlanv3completeoverview–Legacy/Governance–TheMakerForum(makerdao.com)

當前MakerDAORWA的成分

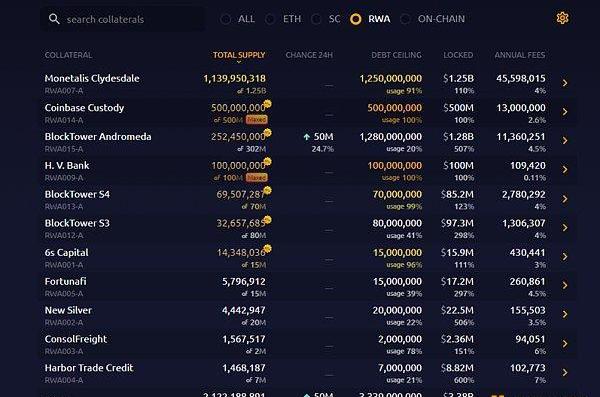

縱觀貨幣歷史,人類采納的貨幣從早期的商品貨幣,采用某種形成共識的稀缺資源作為等價物,如貝殼、黃金等,到后來以具備共識的稀缺資源作為抵押物發行紙幣,如儲備黃金發行紙黃金,發展到當前以軍事實力為基礎發行的信用貨幣,如美元。MakerDAO的Dai雖然有數十億的體量,但從更大的維度來看還是滄海一粟,它需要借用其他資產的信用,凸顯自己的優勢來逐步鞏固地位。在MakerDAO聯合創始人提出的Endgame計劃中,也引入RWA作為過渡:在加密資產世界還不夠堅實的情況下,需要現實世界資產為錨。根據MakerBurn的數據,目前共計有11個RWA項目,21.2億美金的資產作為MakerDAO的抵押物。

Galaxy Digital創始人:預計在未來幾年內,加密貨幣將占全球財富的3%:加密貨幣投資公司Galaxy Digital創始人Novogratz表示,預計在未來幾年內,加密貨幣將占全球財富的3%。[2021/4/17 20:29:17]

圖五:MakerDAORWA抵押數據,來源:MakerBurn.com,數據截至2023.07.10

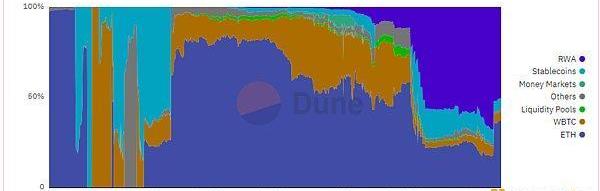

根據Dune數據面板顯示,這些RWA資產帶來的收益大幅度增加了MakerDAO的利潤。目前RWA占MakerDAO總資產的40%左右,貢獻超過50%的收益。

圖六:MakerDAO資產構成,來源:Dune.com,數據截至2023.07.10

右側中間藍色部分為RWA占比,目前占比41.5%。

圖七:MakerDAO協議利潤,來源:Dune.com,數據截至2023.07.10

MakerDAO的協議利潤組成中,右上方為來自RWA的利潤,占比51.1%。由此,MakerDAO在2023年6月通過提案,將DaiSavingRate從1%提高到了3.49%,為Dai持有者提供了有吸引力的收益。

從類型上來劃分,MakerDAO的RWA主要包括四個部分:

-編號RWA001,6scapital,提供房地產貸款。

-MIP81,編號RWA014,由CoinbaseInstitutional在2022年9月提出的Proposal,將部分MakerDAO持有的USDC投入CoinbaseUSDCInstitutionalRewards,提供1.5%基于USDC的APY。

-來自去中心化借貸平臺Centrifuge實現代幣化后的資產,由MakerDAO購入相關代幣,其中包括NewSilver,BlockTower等。

-MIP65,名稱為MonetalisClydesdale,編號RWA007,由Monetalis提出,將MakerDAO持有的穩定幣用于購買短期債券ETF,在2022年10月首次通過提案,后在2023年5月通過提案將債務上限提高。

其中6scapital和Coinbase是單獨的合作案例,本文將著重于Centrifuge和MonetalisClydesdale部分,來探討DeFi協議如何結合RWA。涉及的相關問題不僅僅是技術方案和商業模式,更關系到治理架構、法律框架和資產確權等。

DAO如何購買國債?MakerDAO的MonetalisClydesdale項目

MIP65,名稱為MonetalisClydesdale,由Monetalis的創始人AllanPedersen在2022年1月提出,在2022年10月通過并執行,目標是將MakerDAO持有的部分穩定幣投資于高流動性、低風險的債券ETF中,初始債務上限為5億美金,并在2023年5月通過后續提案將上限提高到12.5億美金。

在2022年2月份提出的MIP13中社區的討論,在當時MakerDAO的資產負債表中約60%是各類穩定幣機制來確保Dai的價值穩定,儲備以USDC為主),并在過去18個月都由超過50%的資產為穩定幣,卻沒有為MakerDAO創造利潤。其中對手方風險主要來自于Circle,社區希望通過一些方式將穩定幣投資出去,獲取利潤并分散風險,其中就有提出投資短期美國國債的想法。

動態 | Galaxy Digital轉向為大型機構客戶提供服務:據newswire報道,Galaxy Digital公司重新定位其咨詢業務,將其重點從為小型ICO咨詢和區塊鏈業務咨詢,轉向為該領域的大型機構客戶提供服務。為此,公司正在關閉其溫哥華辦事處,并將增加其在紐約的團隊。[2018/11/10]

隨后在參與MIP65提案投票的MKR代幣持有者中,71.19%支持該提案,最終得到通過。MIP65將會啟動一個RWA相關的金庫,將MakerDAOPSM機制中的資金通過信托的形式投入到高流動性的債券策略中。

其中,Monetalis是由AllanPedersen和AlessioMarinelli創辦的咨詢公司,為傳統金融和DeFi機構提供咨詢服務和解決方案。兩位創始人都在傳統金融、咨詢和風險投資機構中有豐富的經驗。Monetalis的投資人包括UDHC,Dragonfly和MakerDAO聯合創始人RuneChristensen。

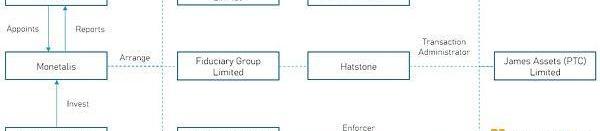

該提案整體業務架構如下:

-MakerDAO通過投票委托Monetalis設計整體架構,Monetalis需要周期性向MakerDAO匯報

-Monetalis作為項目規劃和執行者,設計整體信托的架構,其中

–RiverfrontCapital是唯一董事(director).

–Hatstone作為交易的管理人,信托的交易需要由該公司批準.

–BelvauxManagementLtd作為信托執行人,確保信托按照目標運行.

-MakerDAOMKR代幣持有人為整體受益人,能夠通過治理指示信托資產的購買和處置;

-JamesAsset(PTC)Limited為受托人;

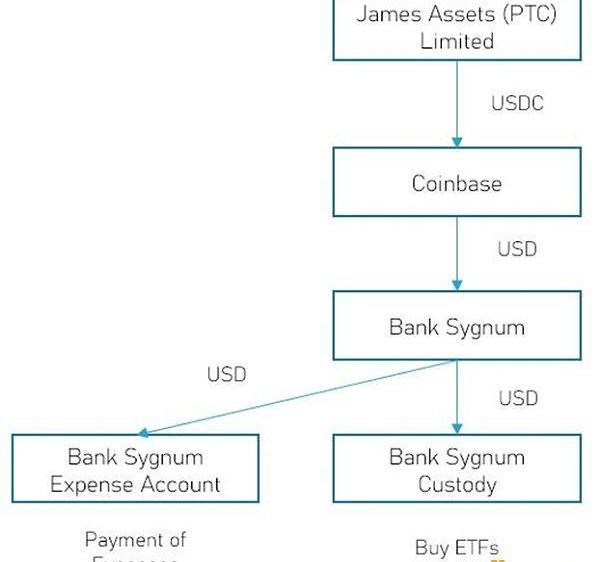

-Coinbase提供USDC和USD的兌換服務.

-SygnumBank提供信托資產的交易和托管,并另設賬戶用于信托運行的開銷.

-資金用于投資兩類ETF產品,分別為Blackrock的iSharesUS$TreasuryBond0-1yrUCITSETF和Blackrock的iSharesUS$TreasuryBond1-3yrUCITSETF

其中:

-JAL是持有信托的殼,是在BVI新建立的公司

-RiverfrontCapital是1990年代成立的公司,提供專業的信托服務。

-Hatstone(FiduciaryGroupLimited)有超過10億美元的資產總量,提供資金管理、企業服務、基金投資等服務。

-Monetalis在MakerDAO的委托下作為項目管理人,設立整體架構。Monetalis的情況不會影響到MakerDAO的資產。Monetalis每年會收到0.15%的管理費,按季度支付.

-SygnumBank是全球首家受監管的數字資產銀行,也是一家具有全球覆蓋能力的數字資產專家,總部位于瑞士和新加坡。其產品包括受監管的加密貨幣交易。憑借SygnumBankAG在瑞士的銀行執照以及SygnumPteLtd在新加坡的資本市場服務許可證,Sygnum使機構投資者、合格的私人投資者、企業、銀行和其他金融機構能夠完全信任地投資于數字資產經濟。

圖八:Monetalis項目信托架構,來源:DigiFTResearch

購買流程圖如下:

圖九:信托運作流程圖,來源:DigiFTResearch

其中JAL是各個銀行賬戶的持有人,每一筆交易都在線上發起,需要同時通過RiverfrontCapital和Hatstone的審批。

在這樣的法律架構設計下,MakerDAOMIP65能夠達成的目標有:

-第三方或Monetalis沒有能力改變法律條款,也不能接觸到相關資金

-通過信托,MakerDAOMKR的持有人有能力通過社區投票和治理觸發清算

-沒有單一第三方有能力阻礙MakerDAO對該信托的治理,或是修改條款

-不能有任何明顯的弱點或特殊情況,導致資金被挪用

-確定該信托結構只能購買規定的資產類型和金額

為實現DAO持有的RWA,MakerDAO設計了復雜的信托結構和全新的法律條例,并隨之有高昂的開銷,包括初始用于各項費用的95萬美金,以及后續為信托相關的各個機構和項目管理人Monetalis持續支付的費用。

此外,MakerDAO最新社區提案中,在五月底社區成員提出了ProjectAndromeda,由BlockTower作為項目管理人,購買短期美國國債,債務上限為12.8億美金的Dai,進一步增加MakerDAORWA方面的投入。BlockTower通過Centrifuge和MakerDAO有多次合作,團隊也在傳統金融有豐富的經驗,加上Monetalis跑通的流程在前,若MakerDAO社區希望僅以增加RWA方面的投入,該提案有很大可能性被通過。

代幣化資產納入DeFi協議–MakerDAO<>Centrifuge

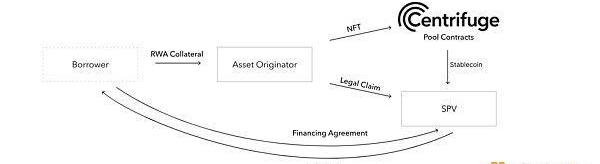

Centrifuge是一個去中心化借貸平臺,提供一系列智能合約來創建一個透明的市場,無需不必要的中介機構,實現鏈上對RWA資產的去中心化融資。該協議的最終目標是降低企業的借貸成本,同時為DeFi用戶提供穩定的RWA抵押品收益來源。

圖十:Centrifuge資金運行圖,來源:Centrifuge文檔

實際上Centrifuge上發行資產的流程接近ABS發行的流程。資金運行

流程如下:

-資產發起方創建一個特殊目的實體,作為每個資金池的獨立法律主體,保持每一個資金池的獨立;Centrifuge的合約會在以太坊上創建對應的資金池,并與對應的SPV關聯起來;

-借款人決定以一些現實世界資產作為抵押物進行融資,這些資產可以是發票或是房產;

-資產發起方發行該抵押物對應的RWA代幣,進行驗證,并鑄造對應的NFT作為鏈上抵押品;

-借款人和SPV就融資條款達成協議;資產發起方將NFT鎖定在于SPV相關的Centrifuge資金池中,從該池的儲備中提取穩定幣Dai;Dai可以直接轉入借款人的錢包,或由SPV轉換為美元進入借款人對應的銀行賬戶;

-借款人在NFT到期日償還融資金額和費用,可以選擇鏈上以Dai直接還款,或是通過銀行轉賬,再通過SPV轉換為Dai支付給Centrifuge資金池;一旦所有NFT完全償還,他將解鎖并歸還給資產發起方,可以被銷毀。

其中SPV由資產發起方創建,借款人一般和資產發起方有業務聯系。

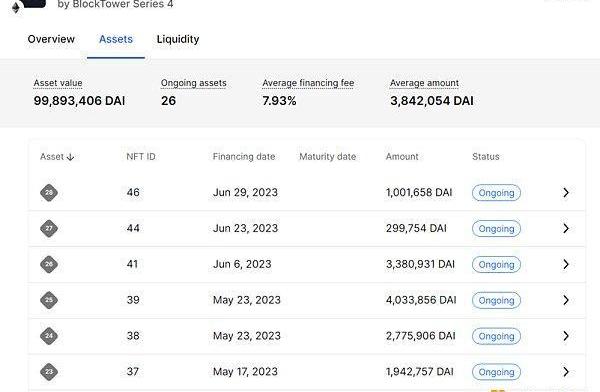

圖十一:CentrifugeBlockTowerseries4部分資產,來源:Centrifuge

圖為CentrifugeApp頁面,其中BlockTowerSeries4的截圖,下方列表為作為鏈上抵押品的NFT,每個NFT對應一筆由資產發起方驗證過的鏈下現實資產,在該案例中為結構化信貸。

Centrifuge為需要購買RWA的項目方/用戶提供了直接購買RWA的工具和市場,能夠將資產嵌入DeFi世界,同時提供相比市場一般穩定收益率更高的收益,但也存在一定的風險,風險來自于作為對手方的借款人。

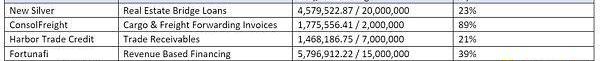

數據:MakerDAO購買的Centrifuge平臺資產類型和數量,以及以此為抵押發行Dai的數量,來源:Daistats,數據截至2023.07.10

目前MakerDAO采納的幾個來自Centrifuge的借款數據如上,相比國債項目,通過Centrifuge代幣化的RWA相對體量較小,最大規模的BlockTower整體也剛達到上億美金。相比MakerDAO直接購買國債,該方案的優勢在于流程簡單,也不需要MakerDAO本身去搭建復雜的法律架構。在最近的社區討論中,Centrifuge會抽取0.4%的費用來幫助這些項目獲得貸款;MakerDAO在其中不需要承擔額外的費用。但由于這些項目相比國債有更高的違約可能性,整體存在更大的對手方風險;至今Centrifuge暫未出現壞賬的情況。

結論

MakerDAO作為體量最大的DeFi項目之一,在數年RWA相關的社區運作中同時嘗試了兩種形式:通過DAO+信托的形式直接購買和持有資產和購買代幣化RWA,是目前將Tradfi和DeFi結合的最好案例。

相比其他規模較小的DeFi協議,MakerDAO有足夠的資金實力來實現DAO對國債的直接購買,但成本高昂。其中MakerDAO設立了一個創新型的法律架構,通過一個復雜的信托結構,來確保MakerDAO社區的資產安全,為Dai和MKR代幣持有人帶來RWA的收益。為此MakerDAO預先支付了95萬美金的開銷,此外,Monetalis需要每年收取總金額的0.15%作為項目管理費用,其余三家參與信托的公司也有對應的開銷。有報道支出,MakerDAO該項目在2023年1月為第一期5億美金的國債ETF購買支付了約210萬美金的開銷。這對于普通DeFi項目來講成本過高。

追溯原因還是在于MKR代幣背后持有人無法完整映射到現實世界的法律框架中,匿名、無KYC、歸屬不同國家和地區,也就無法和現實世界現有的法律框架兼容,來確保代幣持有人資產的安全性,因此設計如此復雜的法律框架來實現國債ETF的購買。該法律框架是否會出現問題,還有待考察。

對于大多數DeFi協議和項目方而言,他們并沒有精力、資源和能力構建一套完整的體系。第二種直接購買代幣化資產的方式會更容易,若有合規的資產發行方,僅需要簡單的社區投票,購買之后通過多重簽名保存資產在鏈上,并將地址公開由社區監督即可,風險更多在于發行方的對手方風險。RWA代幣發行的市場機會,如前文所提,中短期對債券類RWA的需求會相對較多,最先崛起的是國債類項目,如此前的研究報告《RWA應用案例探討:鏈上美債的5個嘗試》種提到,OpenEden,MatrixDock,MapleFinance、OndoFinance等都在做國債代幣化的嘗試,根據DefiLlama數據,RWATVL最大的兩個項目也屬于國債類項目。

在DeFi發展遇到瓶頸的情況下,DeFi社區也開始進一步考慮資產安全問題,從以往僅擔心智能合約漏洞,進一步到關注合規資產;傳統金融原本就是高度合規,通過資產隔離、治理角色分配和隔離、流程標準化、制度限制等,避免出現細小漏洞而導致大規模的系統風險。

預期未來我們會看到更多的協議和項目將RWA納入資產負債表,實現多元化資產配置,在這里,合規的資產發行方會不可或缺,以及更好的鏈上鏈下結合的治理結構也會逐步被發現和探索。期待加密世界的脫虛向實。

Tags:DAOMakerMakerDAODAO幣DAO價格Maker幣是什么幣makerdao官網appmakerdao創始人makerdao白皮書

文章來源:MatterLabs翻譯:BlockUincorn 以太坊L1(一層網絡)即將大規模遷移到第L2層.

1900/1/1 0:00:00比特幣于4日挖出第774,900區塊,達第三次w礦獎勵減半周期的69%,據追蹤人數達13.5萬人的推特帳號Root指出,過往比特幣減半周期達69%都出現觸底信號,推測是暗示比特幣目前已來到底部.

1900/1/1 0:00:00曾經的區塊鏈游戲龍頭AxieInfinity不復此前風光,在過去的幾個月間,它接連陷入游戲通證暴跌、鏈上資產被盜等困境,日活躍用戶由高峰時期的百萬人降至數萬人.

1900/1/1 0:00:002021年夏天,一種全新的游戲現象席卷了東南亞。在菲律賓,NFT游戲AxieInfinity的游戲市場已經成熟,當年它的平流層上升尤為明顯.

1900/1/1 0:00:00一,2023年初的小牛市揭示的財富密碼2023年1月1日,BTC的價格還在16500U,截止撰寫本文的2月6日,BTC的價格是在23000U左右,一個月出頭漲幅40%.

1900/1/1 0:00:00「咖說V講」系列,原汁原味地匯集國際咖級名流的數字經濟與投資觀點,閱讀者盡可以智者見智,取法其上,健壯成長.

1900/1/1 0:00:00