BTC/HKD-0.09%

BTC/HKD-0.09% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD+1.05%

LTC/HKD+1.05% ADA/HKD-0.63%

ADA/HKD-0.63% SOL/HKD-0.26%

SOL/HKD-0.26% XRP/HKD-0.28%

XRP/HKD-0.28%

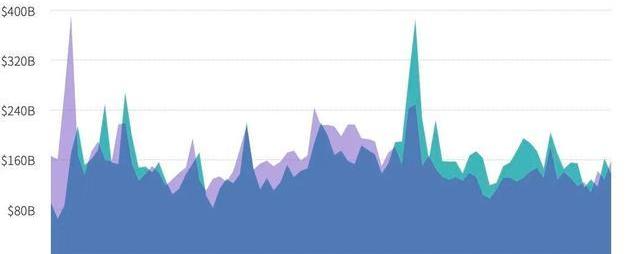

2021年第一季度數字資產市場現貨與永續合約成交情況,來源:TokenInsight,數據截至2021年3月25日

2021年衍生品市場永續合約月度成交量變動,來源:TokenInsight

2.永續合約交易所對比

“永續合約市場接近完全競爭市場,中等規模交易所具備突破潛力

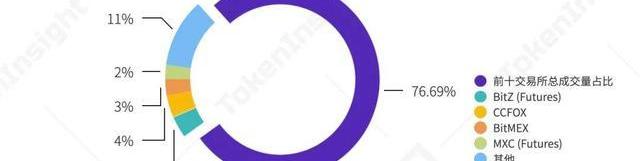

與2020年相比,2021年大量崛起的中等規模交易所打破了永續合約細分市場原有數家大型交易所所構成的壟斷局面。成交量排名前三的交易所在2021年第一季度占比為45.81%,而排名前十的交易所則共占據市場76.69%的交易量,對于剩余的中小型交易所與去中心化交易所而言,也分到了約四分之一的市場份額。

值得注意的是,2021年第一季度永續合約交易所三甲中,Bybit由中等規模交易所發展而來,而Bitget、FTX等交易所季度交易量則均超過5000億美元,已然突破中等規模,具備成為大型交易所的條件。考慮到衍生品市場的發展與迭代速度較快,CCFOX、BitZ、MXC等緊隨其后的中等規模交易所,未來突破潛力可期。

CertiK:PorkiesNFT項目Discord服務器遭入侵:金色財經報道,據CertiK官方推特發布消息稱,PorkiesNFT項目Discord服務器遭入侵,有黑客發布釣魚鏈接。在團隊確認已重獲對服務器的控制之前,請勿點擊任何鏈接。[2023/7/8 22:25:40]

2021年第一季度永續合約成交量按交易所分布情況,來源:TokenInsight,數據截至2021年3月25日

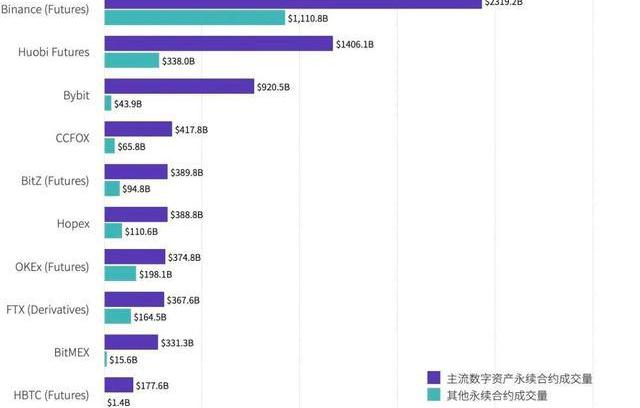

中等規模衍生品交易所實現規模突破的策略多種多樣,目前可以分為三類:發力于主要交易對、拓展衍生品業務線,以及提供更多的交易對選擇。從主流數字資產交易角度考察,結合整體成交表現,可以發現:對于中型衍生品交易所而言,針對主流交易對發力,對交易所交易規模擴張相對有效。可能原因在于,盡管主流數字資產交易對相對成熟,有大量經驗可供參考,但對于交易所而言,無論是清算、撮合、交易,還是風控,做好主流幣種合約交易依然是交易所基礎技術與能力的體現,在依靠主流幣種交易建立的口碑與客群的基礎上,擴大交易規模與開展其他數字資產合約業務相對更為容易。

Bybit幾乎全部交易量來自于BTC、ETH相關永續合約,在取得足夠主流幣種合約交易市場份額后,整體份額也隨之迅速擴張,在2021年第一季度已占據永續合約總交易量第三位;而采用類似策略的CCFOX,目前主流幣種合約交易量占比超總交易量85%,達4178億美元,其主流幣種合約交易量在永續合約市場中位列2021年第一季度第四,略超BitZ、Hopex等相似體量中型交易所。盡管中等規模交易所整體交易量仍與頭部交易所存在一定差距,但考慮到Bybit的成功,CCFOX等中等規模交易所未來或有較大擴張空間。

Synthetix宣布增加Lido Finances的stETH作為Synthetix Perps上的最新杠桿交易資產:金色財經報道,Synthetix宣布增加Lido Finances的stETH作為Synthetix Perps上的最新杠桿交易資產。這個新的永久期貨市場 已經被SIP 2021批準,并在SCCP 2015中設定了參數。Synthetix Perps聲稱它是唯一支持stETH perps的協議。

Synthetix Perps可以在與SNX流動性整合并支持perps交易的前端進行交易有Kwenta、Polynomial、Decentrex和dHEDGE。但Synthetix DAO 不直接提供任何交易前端,而是依靠第三方面向用戶的協議來服務交易者。[2023/6/20 21:48:41]

2021年第一季度主要主流數字資產合約交易所永續合約成交量分布,來源:TokenInsight,數據截至2021年3月25日

注:本圖中交易量排名以主流數字資產永續合約為準

3.流動性對比

“中等規模交易所流動性普遍較為一般,突破中等規模后流動性上升明顯

流動性指個體在能夠不遭受大幅價格損失的情況下,快速買入或賣出標的物的衡量指標。對于衍生品而言,由于其合約屬性,故流動性對于衍生品投資至關重要,是評價交易所水平的基礎指標之一。交易者一般會更傾向于選擇流動性良好的衍生品交易所。

Fantom,Arbitrum和Optimism網絡今日日活躍地址數已超7個月前的周活:11月23日消息,鏈上分析平臺 Nansen 發推稱,鏈上活動蓬勃發展。Fantom、Arbitrum 和 Optimism 區塊鏈網絡現在每天的活躍地址比 7 個月前的一周(活躍地址)都要多。各區快鏈網絡2022年11月23日活躍地址地址數分別為:BNBChain 1.27M;Polygon 834K;Fantom 457K;Ethereum 420K;Solana (Wallet accounts) 299K;Arbitrum 74K;Optimism 42K;Avalanche C-Chain 35K。[2022/11/23 8:01:34]

在本次研究中,TokenInsight使用交易所永續合約流動性得分,對CCFOX等中等規模交易所進行流動性水平評估。考慮到目前大多數交易所,特別是中等規模交易所中,衍生品交易量集中于BTC/USD、BTC/USDT、ETH/USD、ETH/USDT四個永續合約交易對,故選取上述交易對流動性得分作為評估要素。

WTI原油期貨日內漲幅擴大至3%:WTI原油期貨日內漲幅擴大至3%,現報39.62美元/桶;布倫特原油期貨漲2.25%,現報41.86美元/桶。(金十)[2020/6/30]

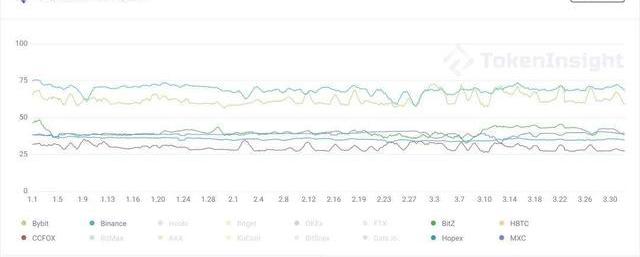

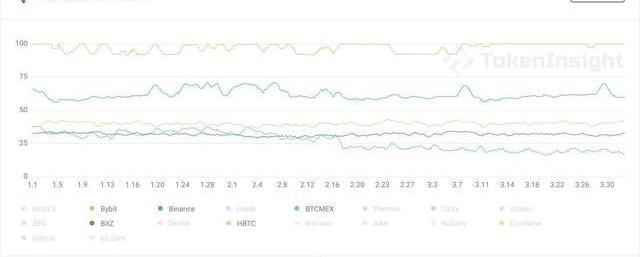

2021年第一季度中等規模交易所BTC永續合約流動性得分,來源:TokenInsight,數據截至2021年4月1日

注:目前流動性得分計算中,CCFOX僅接入BTC/USDT永續合約交易對,故只參與該交易對的具體評估。此外,部分交易所暫未接入流動性得分系統或接入不全,可參考類似規模其他交易所做大致推斷。

不難發現,2020年第一季度CCFOX、BitZ等中等規模交易所的BTC相關永續合約流動性得分普遍位于25-40之間,相對較低。然而,從BTC/USDT交易對來看,突破中等規模對于提升流動性得分具有明顯作用。Bybit在突破中等規模限制后,其BTC/USDT流動性得分由2020年第四季度的50-60左右上升至目前的65-75左右,已與Binance等老牌大型交易所流動性相當,而其本季度BTC/USDT永續合約交易量為1089.7億美元,低于CCFOX的3389億美元,而在BTC/USD交易對方面,Bybit的交易量為CCFOX的18.4倍。

此外,BitZ、Hopex等交易所在BTC/USDT永續合約交易量中均對Bybit具備比較優勢,而在ETH永續合約交易方面,情況亦基本相同。對ETH/USDT永續合約而言,CCFOX、BitZ等中等規模交易所在交易量上具備比較優勢,而突破中等規模限制的Bybit流動性得分相對較高,僅次于Binance。

Fortinet發表“全球危害報告書”:惡性采礦病占有率提升:世界級網絡安全公司Fortinet發表了“2018年第1季度全球危害報告書”。其中提及到網絡犯罪份子為增加電腦病擴散速度和成功率,攻擊方法越來越精粹。其中一部分的犯罪分子攻擊他人PC用語虛擬貨幣采礦。據統計惡性采礦病占有率與前一季度相比從13%增加到28%。[2018/6/14]

結合Bybit通過發力于幣本位永續合約,依靠比較優勢突破中等規模桎梏的發展歷程,預計CCFOX等中等規模交易所在突破規模桎梏后,受益于其在USDT永續合約方面的比較優勢,其流動性得分亦將或有顯著提升。

2021年第一季度中等規模交易所ETH永續合約流動性得分,來源:TokenInsight,數據截至2021年4月1日

注:目前流動性得分計算中,CCFOX僅接入BTC/USDT永續合約交易對,故只參與該交易對的具體評估。此外,部分交易所暫未接入流動性得分系統或接入不全,可參考類似規模其他交易所做大致推斷。

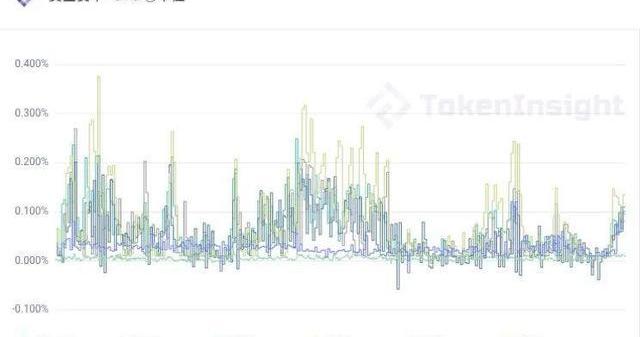

4.資金費率

“部分中等規模交易所具備一定資金費率優勢,BTC/USDT交易對方面CCFOX資金費率相對更低

資金費率是指基于永續合約市場價格與現貨價格之間的價差,向多頭或空頭交易者支付的定期費用。毫無疑問,交易者傾向于較低的資金費率,因為高資金費率提升了交易費用,造成在獲利時的一定盈利損失。對于中等規模交易所而言,資金費率是一個重要的比較優勢點。

2021年第一季度各主要類型交易所BTC/USDT交易對資金費率變動圖,來源:TokenInsight,數據截至2021年4月1日

以BTC/USDT交易對為例,不難發現,以MXC為代表的中等規模交易所在資金費率方面優勢較大。Binance、Huobi等大型交易所,該交易對資金費率在第一季度的大部分時間中維持在0.05%以上,而Bybit的資金費率最高時則數度超過0.3%。與之相比,MXC、Hopex等交易所的資金費率一直維持在0.03%以下,其他主流交易對情況與BTC/USDT交易對基本類似。而作為CCFOX的起家產品,CCFOX的BTC/USDT交易對資金費率則在第一季度大部分時間維持在0.01%保持不變,與FTX交易所資金費率水平基本相當,低于其他交易所。

較低的資金費率所構成的比較優勢,有利于吸引更在意盈利與交易費用的用戶群體,對于形成固定用戶客群、打造額外比較優勢而言作用明顯,并最終在成交量表現中有所反饋。CCFOX第一季度在主流數字資產永續合約交易方面獲得的較好表現,低資金費率優勢功不可沒。

注:目前資金費率中,CCFOX僅接入BTC/USDT永續合約交易對,故只參與該交易對的具體評估。此外,部分交易所暫未接入資金費率統計系統或接入不全,可參考類似規模其他交易所做大致推斷。

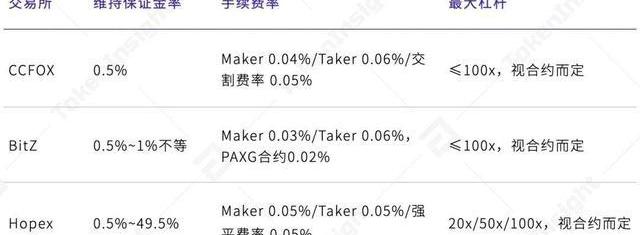

5.手續費與保證金率

“平臺幣是優異的投資標的,ETF則是優異的投資工具

與大型交易所動輒0.1%的交易手續費相比,中等規模交易所的永續合約手續費普遍相對較低。基于交易規模大小,TokenInsight對三家規模相似的中等規模交易所的手續費率與保證金率進行對比,結果如下表所示:

2021年部分中等規模交易所合約交易相關主要參數,來源:TokenInsight,數據截至2021年4月1日

可以發現,中等規模交易所手續費普遍維持在0.05%左右,略低于Binance、OKEX等大型交易所,對一部分用戶產生了足夠吸引力,特別是交易量較小的個人投資者及小額投資者。

此外,部分中型交易所具有較低的維持保證金率,在頭寸規模適當的情況下,用戶需要維持倉位的保證金相對較低,在減輕用戶資金負擔的同時,提升了資金利用率。

以CCFOX為例,其BTC/USDT永續合約交易對維持保證金率為0.5%,最大持倉限額為600kUSDT。在持倉量較小的情況下,該交易所維持保證金比率與其他大型交易所類似,而在倉位名義價值高于500kUSDT時,大型交易所維持保證金率均為1%甚至更高,此時中等規模交易所的低保證金率優勢已然凸顯。

6.小結

與大型交易所相比,盡管中等規模交易所在客群規模、流動性得分等方面不敵巨頭,但這些交易所通過各自獨特的生存策略,發揮其所具備的多種比較優勢,在競爭激烈、迭代迅速的衍生品市場中成功保有了一席之地,而新的巨頭也正在從這些中等規模交易所中萌發。

根據2021年第一季度永續合約交易數據,TokenInsight發現,中等規模交易所在主流幣種永續合約中所具備的比較優勢對于交易所發展更為有效,包括但不限于:

·更低的手續費率;·更低的維持保證金率;·更低的資金費率;·在此基礎上的交易所獨有優勢,如CCFOX的固定低維持保證金率等。

通過比較優勢,CCFOX、BitZ、Hopex等中等規模交易所不僅獲得了一定規模的客群與市場份額,甚至更進一步,在永續合約方面實現了對部分巨頭的趕超。

END

Tags:USDBTCUSDTUSD幣USD價格BTCs是不是黃了btc錢包官網btc短線交易騙局USDT幣USDT價格

隨著一年中最可怕的假期即將來臨,在一年中的這個時候進行投資時,還有一個需要考慮的因素:“萬圣節效應”。交易員中的一種流行迷信,他們認為比特幣(BTC)和股市通常在10月底至5月底期間表現更好.

1900/1/1 0:00:00這一年快結束了,許多投資者已經在尋找價格可能飆升的加密貨幣。一段時間以來,比特幣(BTC)一直低于25,000美元的阻力位,削弱了投資者對今年牛市的希望.

1900/1/1 0:00:00在加密數字貨幣這片出品|CoinVoice“如果你不知道是該買入還是拋售BTC,看灰度的操作就能得出答案。”最近幾個月,沒有哪家機構比Grayscale更受矚目.

1900/1/1 0:00:00在撰寫本文時,最著名的加密貨幣比特幣(BTC)已經上漲了一段時間。它的價值在前一周上漲了近7%,在過去一天上漲了2%,達到18,101美元.

1900/1/1 0:00:00加密領域目前充滿了數以千計的項目。這些項目中的每一個都在尋找成為擁有最多投資者的領先項目的方法。能夠長期發展生態系統的項目是一項不錯的投資。為此,項目需要向世界提供巨大的價值主張.

1900/1/1 0:00:00你有沒有想過,做市商是如何操縱加密貨幣市場的?為什么暴漲暴跌的背后都有他們的身影?加密分析師RektFencer將在本文向你介紹加密貨幣做市商的所有情況.

1900/1/1 0:00:00