BTC/HKD+1.09%

BTC/HKD+1.09% ETH/HKD+1.24%

ETH/HKD+1.24% LTC/HKD+0.55%

LTC/HKD+0.55% ADA/HKD+2.27%

ADA/HKD+2.27% SOL/HKD+4.74%

SOL/HKD+4.74% XRP/HKD+1.58%

XRP/HKD+1.58%Tradeyourownrisk.

風險提示:本文創作僅出于個人對DeFi愛好及分享,不代表及構成任何投資理財及資訊建議,入市有風險,投資需謹慎,風險自擔。

穩定幣,顧名思義,就是與法定貨幣1:1錨定的數字貨幣。

為了方便大家理解,我們先來討論一個最本質的問題,我們每天都在使用的貨幣,到底承載了什么職能。這個答案在初中的教學課本中應該就有:貨幣的三大職能,交易媒介、儲存媒介和記賬單位。

但是區塊鏈的世界里,除了穩定幣外,所有的數字貨幣的價格都是波動的,,所以,諸如比特幣等數字貨幣并沒有辦法實現傳統貨幣的職能,他們更像是諸如黃金一樣的投資品。

因此,在區塊鏈世界中,也需要一個價值穩定、流通性好的貨幣。

那直接用法幣來充當這個角色行不行。很可惜,為了防止洗錢以及資金外流等風險,各個國家并沒有打通法幣與數字貨幣的流通渠道,說白了這條路是行不通的。所以,穩定幣也就孕育而生了。

目前市場上穩定幣主要分為三類:中心化機構1:1抵押發行法幣錨定型穩定幣、去中心化的超額抵押型穩定幣、通過算法平衡型的算法穩定幣。

第一代穩定幣:USDT為代表的“法幣錨定型”

Tether發行的USDT是第一代穩定幣,也是使用最廣的穩定幣,它的核心邏輯是“法幣抵押”

這個比較好理解,就是市場流入多少美元,就會產生多少相同價值的代幣。比如Tether想要發行1萬美元的USDT,就會在第三方的銀行里存入等值的USDT資產,并且一直在銀行里存著,用戶可以用1美元在Tether兌換1個USDT。但是USDT的兌換機構都是中心化的。

DeFi協議總鎖倉量達691.6億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到691.6億美元,24小時內漲幅為0.79%。TVL排名前五分別為MakerDAO(89.3億美元)、Lido(80.3億美元)、AAVE(73.5億美元)、Curve(65.7億美元)、Uniswap(61.5億美元)。[2022/8/11 12:17:13]

這類穩定幣的共識就是Tether公司在銀行等值的存款,此類穩定幣問題還是很明顯的,因為他本質還是中心化的,加上公司超發USDT的質疑聲不斷,賬戶不對外公布,用戶不知道有沒有挪動資金,很容易產生信任危機。

雖然USDT有很多問題,但因為他是加密世界的第一款穩定幣,先發優勢很明顯,加上目前為止沒出過太大的信任危機,因此大部分的中心化交易所都使用的USDT作為穩定幣。

除USDT之外,各大主流交易所也以同樣的方式發行了各自的穩定幣,如Coinbase的USDC、幣安的BUSD、火幣的HUSD。

第二代穩定幣:MakerDao為代表的“超額抵押型”

先舉個現實中的例子,現實中我們抵押房屋獲取銀行貸款時,只能得到房屋價值打一定折扣后的現金。

而dai為代表的超額抵押穩定幣的道理也是一樣的,為了抵御風險,通常抵押物價值會高于兌換的DAI價值

假設你將1500美元的以太幣鎖入智能合約中,作為擔保物。根據該擔保物的風險參數(2/3的折扣),可生成1000個DAI,即1000美元。然后你就可以用DAI換成美元或投資其他的資產。當需要取回以太幣時,償還1000個DAI和一定的利息,拿回以太幣并保留獲取的收益來自以太的上漲或用DAI投資的收益。

數據:Terra鏈上DeFi鎖倉量為338億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為338億美元,近24小時增加4.06%。在公鏈中排名第2位僅次于以太坊。目前,Terra鏈上DeFi鎖倉量排名前3的分別為:Anchor(189.6億美元)、Lido(92.4億美元)、Astroport(15.9億美元)。[2022/4/4 14:02:30]

當DAI的價格高于發行時的法幣價格時,那么DAI的擔保就會更充足。而當DAI的價格低于發行時的法幣價格時,由于DAI是超額抵押的,所以DAI并不會立馬隨著市場波動而出現大幅波動。這有點像二級市場的杠桿交易,當保證金足夠支付股價下跌帶來的損失時,杠桿交易一切正常,但是當股價持續下跌時,也就是保證金已經不足以支付損失時,且不追加保證金,那么系統就會自動強制平倉。

對于DAI也是同樣的道理,當抵押的以太幣價格出現劇烈下跌,為了止損CDP合約會強制賣出用戶抵押的以太幣,回購DAI,市面上DAI的流通數量就會降低,這在一定程度上會對沖DAI價格下跌趨勢。任何用戶都可以用手中的DAI清算抵押不足的以太幣資產,并且獲得3%的無風險收益。這也激勵了很多市場參與者扮演Maker中的Keeper角色,他們不僅可以從系統中獲益,同時也保護了DAI的償付性。

第三代穩定幣:以BAC為代表的第一代“算法型穩定幣”

算法穩定幣也是我們本篇內容重點介紹內容,在展開探討之前,我們先來理解一個最基本的經濟學原理,那就是價格是由什么決定的,所有教科書都會告訴你,供給與需求決定價格。

歐易OKEx DeFi播報:DeFi總市值881.50億美元:據歐易OKEx統計,DeFi項目當前總市值為881.50億美元,總鎖倉量為1127.50億美元;行情方面,今日DeFi代幣普漲;歐易OKEx平臺DeFi幣種漲幅前三位分別是SFG、WGRT、TRB;截至18:00,OKEx平臺熱門DeFi幣種如下。[2021/5/10 21:44:47]

而貨幣本質上也是一種商品,貨幣的價格,也遵循這個最基本的經濟學原理。

如果我們想要把某個價格穩定在預期價格之內,就需要調節供給與需求。在貨幣世界中,需求是穩定的,所以只能在供給側做文章。

當貨幣價格過高時,需要實行貨幣寬松政策,也就是所謂的“放水”,而當貨幣價格過低時,則需要收緊貨幣。

現實世界中的法幣,國家未來本國的貨幣維穩,主要是靠國家中央銀行和財政手段維持貨幣的供需動態平衡,從而保證貨幣的購買力維持在一個相對可預期的波動范圍內。

算法穩定幣中,其實是由智能合約充當了這一中央調控的角色,下面我們一起通過第一代算法穩定幣Basis項目,來理解一下其中的邏輯。

*注:截至本文撰稿時,Basis其實早已宣告失敗,但作為開創了算法穩定幣先河的項目,其背后的邏輯仍然值得研讀,在其之后的算法穩定類項目也都是在其底層基礎上進行算法優化改良,Basis對于算法穩定幣賽道的啟蒙有著非凡的價值和意義。

DEFU即將上線 全球社區節點數量突破200個:據官方消息,經過前期的市場預熱,滴付分享挖礦機制取得良好市場效果,目前,DEFU全球社區節點數量已經突破200個,主要分布在新加坡,中國,韓國,日本,馬來西亞,以及歐美部分國家和地區。根據項目規劃,DEFU將于近期上線熱幣全球交易所首發。并同步上線鏈上錢包,社交,支付板塊。[2020/9/8]

在Basis的系統中,其實是有三種數字貨幣:BAC、BAS、BAB,分別對應美元系統的現金、股票、債券,可以將Basis理解為一個央行,BAC是央行發行的貨幣;BAS是央行的股東持有的股票,需要承擔系統風險,也獲取系統的收益;BAB是債券,相當于央行的債券。這3個都是erc20token,BAB沒有日期限制,只要在合適的價格就可以兌付。

BAC不同于前兩代穩定幣,沒有任何抵押物,其價格需要通過BAS及BAB的供需關系來實現算法調控,保證其價格穩定在錨定的1美元上下,其運行機制如下:

BAC低于1美元—也叫下水

當BAC價格低于1美元,也就是我們常說的縮水或下水,和傳統市場一樣,為了將價格拉回到1美元上方,需要減少BAC流通或增加BAC的需求量,減少BAC流通的方式即為發放債券BAB,和傳統市場的發行國債一樣。

BAC價格下水到1美元以下,這時用戶可以申購債券BAB,債券的價格機制為:BAB價格=BAC價格的平方,兌換方式為銷毀BAC,得到BAB;

假設BAC價格為0.8USDT,則用戶可以以0.64USDT的價格匯率將BAC兌換為BAB,待BAC價格重回1美元及1USDT上方時,再將BAB兌換為BAC,債券持有人即可獲得36%的利潤。

基于本體的DeFi項目OIN Finance因DDoS攻擊推遲公募:基于本體公鏈的DeFi項目OIN Finance官方宣布,因遭受DDoS攻擊,原定于今日晚8:00(香港時間)的公募被迫推遲,新的公募時間仍待通知。[2020/8/26]

*注:債券BAB僅可通過BAC銷毀兌換,即不能通過穩定幣USDT直接購買,同樣BAB也不能直接在市場售出兌換成USDT,只能等待BAC價格回到1美元上方才可兌換成BAC

BAC高于1美元—也叫上水

當BAC價格超過1美元,為了讓BAC的價格自然下降到1美元,需要增加BAC流通,也就是傳統金融市場的放水,即國家開始大量印錢增發貨幣。

實際增發的閾值1.05USDT,當BAC>1.05時,可以觸發系統增發BAC,當BAC價格回到水位線觸發系統調控的動作,常被稱為rebase,即價格重新回到原點,進行復位操作。

當BAC處于上水狀態時,系統會通過算法計算為使BAC價格下降到1美元所需要增發的BAC數量,統計周期為24小時,這個周期也被稱為一個rebase紀元。關于放水量的計算

總需求量=代幣價格*流通中的代幣總數

這也被稱作該代幣的市值,因為市值同樣描述了該代幣的合計價值。

●如果用X表示流通中的代幣量,即代幣供應量。

假設過去幾個月的需求增長使代幣現價為1.10美元,那么:

需求量=1.10美元*X

●為使代幣恢復掛鉤1美元,假設需求量不變,設Y為期望流通數量,

則:之前需求量=1.10美元*X

之后需求量=1.00美元*Y

之前需求量=之后需求量

●解出的Y即為,為了使代幣恢復掛鉤1.00美元所需的價值1.10美元的代幣供應量:Y=X*1.10

正如以上粗略估計,貨幣數量論發現,如果Basis的交易價格,暫設為p,過高或過低,那么協議則可以通過現有的供應量乘以p將長期價格恢復至$1.00。

增發的BAC會發給持有BAB和BAS的用戶,優先還債,所以先給持有BAB的用戶,方式是銷毀BAB,得到BAC,剩下的BAC給BAS持有人,如果沒有剩余,則不給BAS持有人分配

BAS相當于股東,只有鎖定到boardroom合約的BAS才能獲得這部分收益,獲取股權BAS的方式如下:

BAS必須從零開始鑄造,即通過流動性挖礦獲得,因此必須向UniswapV2的DAI<>BasisCash池中提供流動性。如下圖所示,頁面底部有一個顯示鏈接,點擊即可重定向到流動性提供頁面,從而使您可以輕松參與、提供流動性。這個設計即為增加BAC的需求量,保證其價格能夠上水

在Uniswap上提供流動性之后,即可返回「BasisShare池1」頁面,此時你將獲準在BAC_DAI-UNI-LPv2中存入LP代幣。「BasisShare池1」將會分配總計750,000枚代幣,最初會首先存入6250枚BasisShares,之后每30天按照75%比例依次遞減存入,代幣分配趨勢如下圖所示:

總結

通過以上機制,我們可以看到,BAC價格在水上時,系統會自動觸發rebase,所以將BAC價格從高點拉回錨定的1美元不難實現。

但一旦BAC下水,其價格的回升就非常依賴BAC的需求量,而目前的DeFi對去中心化算法穩定幣的需求并沒有凸顯出來,BAC因其極大的波動性,并沒有像DAI一樣在各大主流DEX及CEX進行流動,需求側僅局限在項目內的套利,在Basis套利僅有BAC組流動性挖礦及BAB債券套利。

BAC組流動性挖BAS,BAS用來在BAC上水時持幣獲得分紅,在上水之前BAS只有市場流通的共識價值,并無其他實際價值支撐,所以BAS受到礦工挖賣提的影響價格也會劇烈波動,反向導致參與挖礦者的信心不足導致BAC需求減弱,進而幣價下跌。

BAB的套利本質上是一個高風險的未知期限的期貨,其銷毀兌換量嚴重依賴市場信心,BAC上水前,BAB一直處于凍結狀態,無法交易,嚴重則導致血本無歸。

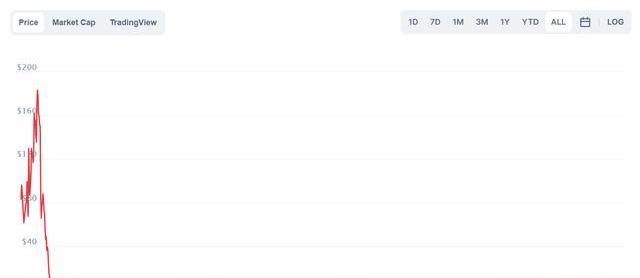

綜合來看,穩定幣BAC在無應用場景之前,其算法穩定機制變成了一場多方博弈的零和游戲,所以項目的風險極高且非常容易收到巨鯨影響,一旦巨鯨獲利拋售或大量買入都會使得比價發生劇烈震蕩,自然市場信心收到影響,發生擠兌,BAC、BAS價格雙雙下跌,進而形成了算法穩定幣的死亡螺旋,無法上水,最終走向崩塌。

展望—去中心化穩定幣的意義

其實算法穩定幣本身的定位就是一場去中心化治理供需關系的穩定幣實驗,它誕生的初衷是想要解決中心化治理的問題,中心化治理的穩定幣是用價格調控市場供需,而算法穩定幣則是用供需決定價格,理想狀態下的算法穩定幣會讓“一籃子商品”更加符合其本身的市場價值,當前的形態局限在套利的“永動機”內,顯然是不可能長期持續的,這條路仍然任重道遠。

雖然Basis短期內失敗了,但在去中心化穩定幣概念及其思路本身,仍然是非常有價值及意義的,開創了人類歷史的先河,在其之后亦有許多創新設計的算法穩定項目仍在這個賽道發力,功成不必Basis,相信這條賽道總會有人去實現真正的算法穩定,去中心化的本質如此。

DeFi是助力算法穩定幣發展的天然土壤,但算法穩定幣并不應局限于DeFi,算法穩定幣使得DeFi更加“DeFi”,但衡量一個算法穩定幣的成功不應局限在DeFi,期待未來終有一算法穩定幣早日出圈,讓我們一起拭目以待。

后面我會繼續講解市面上其他創新型算法穩定幣,大家保持關注哦!

據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間01月28日8時報333.61點,較昨日同期下跌3.75點,跌幅為1.11%.

1900/1/1 0:00:00比特幣期權權利金成交量與比特幣期權合約成交量,截至5月10日18:00,數據來源:gvol.io在經歷向下調整與價值修復后,中短期隱含波動率曲面持續保持著明顯的右偏的形態.

1900/1/1 0:00:00隨著市場波動的持續,比特幣(BTC)和領先的加密貨幣項目的關鍵水平是多少?山寨幣的預期價格走勢是什么? 比特幣(BTC) 多頭試圖在4月5日將比特幣推回29,000美元以上.

1900/1/1 0:00:0019Q3-20Q3各季度全市場現貨成交量&20Q3各月全市場現貨成交量,來源:TokenInsight在各家交易所對DeFi與DEX的態度上.

1900/1/1 0:00:00近期加密貨幣市場持續低迷,比特幣價格不斷刷新歷史最低價。在這種情況下,比特幣的投資者可以在下降的市場中透過做空BTC來保護自己的資產.

1900/1/1 0:00:00往期精選: TokenInsight評級體系正式寫入以太坊網絡TokenInsight成功舉辦“首席對話首席”區塊鏈行業論壇專訪TokenInsight陳垠:真正的評級是對項目風險的評估.

1900/1/1 0:00:00