BTC/HKD-0.71%

BTC/HKD-0.71% ETH/HKD-2.45%

ETH/HKD-2.45% LTC/HKD-2.69%

LTC/HKD-2.69% ADA/HKD-1.61%

ADA/HKD-1.61% SOL/HKD-2.68%

SOL/HKD-2.68% XRP/HKD-3.21%

XRP/HKD-3.21%

目前,質押是DeFi市場中最大的領域之一,其中流動性質押協議Lido的質押總價值居于榜首。它使ETH持有者獲得更多利潤,并提高了以太坊網絡的去中心化和安全性。

自以太坊轉為PoS以來,對StakingETH的需求急劇增長,導致了流動性質押協議的發展。目前,包括以太坊、Near、BNBChain、Avalanche、Cosmos、Sui、Aptos等在內的大量區塊鏈平臺都使用PoS共識機制。因此,我們認為流動性質押市場的潛力巨大。

那么,為什么要使用流動性質押?

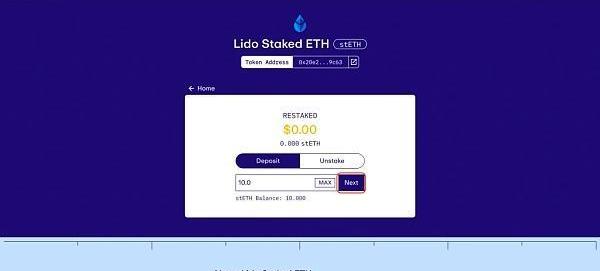

流動性質押解決了簡化質押、不束縛流動性和提高網絡去中心化的主要問題。在DeFi市場中,我們密切關注不鎖定流動性的問題,例如Lido協議允許用戶質押ETH并獲得相同價值的stETH,具有將其轉移到其他交易所的能力,在DeFi市場中運營。

ReStake是指涉及重復使用流動性質押代幣資產以質押到網絡或其他區塊鏈平臺的驗證器中的活動之一。這個概念最初由EigenLayer引入,它最大化了流動性質押流動性的利用,并為眾多其他應用程序的發展鋪平了道路。

什么是再質押

ReStaking是將流動性質押代幣資產用于在其他網絡和區塊鏈的驗證者進行質押,以獲得更多收益,同時仍有助于提高新網絡的安全性和去中心化的行為。

現場 | 觀點:區塊鏈技術需要深入場景才能形成產業:金色財經現場報道,10月15日,華山論劍2020網絡安全大會于西安召開,在大會的區塊鏈安全與應用創新分論壇圓桌討論環節,

基石基金管理合伙人秦少博分享表示,區塊鏈創新型的業務需要承擔比較大的沉默成本,在區塊鏈領域創業需要考量自身能力。區塊鏈技術需要深入場景才能形成產業,過去5年由幣引發的熱潮已經越發理智。把區塊鏈作為技術、生產力討論更合適。不宜與太大的市場概念結合。

中國移動研究院安全技術研究所所長何申分享表示,從通信行業看待區塊鏈,會從系統工程高度去看,當區塊鏈從節點成網形成共識,需要考慮節點的安全。此外,可信是一種保障預期方案,區塊鏈是一種方案,兩種方案的協同,是通信領域的重點。對于區塊鏈透明性帶來的隱私問題可以通過隱私技術解決,但可能在公鏈場景里比較難實現。[2020/10/15]

ReStaking也可以理解為使用從質押獲得的一部分或全部獎勵繼續向該節點存款,以增加未來的利潤。然而,本文的主要重點是關于在其他網絡上質押LSD代幣的概念。

通過ReStaking,投資者可以從原始網絡和ReStaking網絡兩方面獲得兩倍的收益。盡管ReStaking使質押者能夠獲得更大的收益,但它也存在智能合約風險和驗證者質押行為欺詐的風險。

除了接受原始資產外,ReStaking網絡還接受其他資產,如LSD代幣、LP代幣等,這增加了網絡的安全性。并且在仍為協議及其用戶產生實際收入的同時,釋放了DeFi市場的無限流動性來源。

北京方正公證處楊和平:與騰訊在多個方面達成深入合作:金色財經報道,4月17日,騰訊安全領御區塊鏈-北京方正公證取證平臺正式發布。在發布會上,北京方正公證處副主任楊和平表示:“區塊鏈作為一種可以在完全不信任的節點之間建立信任機制的技術,具有高可靠度、高透明度、可追溯、永久保存和無法篡改的特性,這些特性與公證的職業要求和行業發展需求具有天然的融合性、互補性,特別是在公證三大效力之一的證據效力方面雙方高度契合。騰訊安全與北京市方正公證處聯合打造的領御區塊鏈北京方正公證取證平臺,就是要在深度整合兩者優勢基礎上通過國家公信力+技術信任力的雙重增信,向社會提供電子證據安全存儲、取證維權、在線公證等智能化服務,從而形成一套規范和標準的互聯網數據公證服務新模式。”

此外,北京方正公證處副主任楊和平還介紹說,未來方正公證處與騰訊將在以下幾方面進行深度合作:1、構件新型公證法律服務業態上進行新的探索;2、拓展公證服務領域上取得新的突破;3、提升公證服務效率上再上新臺階;4、人才培養方面積累新經驗;5、體制機制建設上走出新路子;6、公證服務助力互聯網方面走出新天地。[2020/4/17]

ReStaking網絡和標準網絡的收入都來自于安全租賃、驗證者和dApp、協議和層所產生的費用。網絡上的質押參與者將獲得網絡收入的一部分,并且可能還會獲得網絡原生代幣的通脹獎勵。

流動性質押的工作原理

ReStaking網絡與其他網絡的相似,唯一的區別在于它接受更多低波動性、低風險和增加安全性的資產。當網絡的質押價值較高時,黑客需要獲取大部分質押權益,這需要大量資產。此外,ReStaking協助持有者增加利潤。

動態 | 重慶兩江新區與重慶市科學技術研究院達成合作 雙方將在區塊鏈等領域深入探討合作:金色財經報道,重慶兩江新區與重慶市科學技術研究院27日在當地簽署全面戰略合作協議。雙方要在區塊鏈等領域深入探討合作。[2019/11/28]

每個ReStaking項目都會有不同的目標和運營機制,但它們之間的差異很小。

ReStaking的優缺點

優點:

解鎖LSD和LP代幣的流動性:將LSD或LP代幣質押至驗證者,可以增加原始資產在原生網絡上的質押數量,并為DeFi行業提供更多流動性資產選擇。

收益增強:通過在兩個網絡上批準該資產,質押者可以獲得兩倍的收益。此外,在在第二個網絡中質押資產后,投資者可以繼續獲得可代表資產,可以用于抵押以鑄造穩定幣,并帶到DeFi市場創造利潤。

增加使用流動性質押的網絡的安全性:隨著更多資產被質押,網絡價值增加,使其更能抵抗攻擊,并成為其他去中心化應用程序、協議和平臺的可信位置。

減少拋售:ReStaking使原始代幣更有用,從而避免了拋售,這會導致該項目及其投資者面臨重大價值損失。

提高原始資產持有者參與質押的動機:增加網絡的安全性和去中心化。

缺點:

資產損失風險:如果節點進行不當行為,則您的資產面臨被征用或罰款的風險,可能導致部分或全部資產的損失。

聲音 | 英國財政部金融服務副主任:希望更深入地研究加密行業:據unhashed報道,英國財政部金融服務副主任Gillian Dorner表示,政府相關部門希望能更深入地研究加密行業,以采取相應的應對辦法。英國正面臨著創新經濟、保護消費者和打擊金融犯罪的多重挑戰。[2018/11/23]

智能合約風險:如果網絡遭受黑客攻擊,您將冒失所有資產的風險。但理論上,使用流動性質押的項目的網絡極難受到攻擊。

資產泡沫:通過新的WrapTokens或Tokens的價值倍增膨脹市場,導致市場價值不再反映其真實價值。除了平臺外,繼續使用代表鎖定在驗證者中的價值的資產來鑄造穩定幣,增加了風險,使原始資產易于流動性變得脆弱。

市場上的代幣過多:當市場上有太多代幣時,DeFi新手很容易感到困惑,并容易受騙。特別是那些鑄造大量垃圾代幣的低質量項目將會充斥加密貨幣市場。

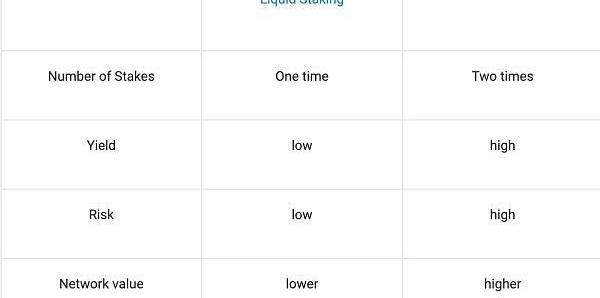

比較再質押與流動性質押

ReStake領域優秀項目

EigenLayer

EigenLayer是由加密貨幣市場上備受推崇和經驗豐富的團隊開發的。該項目獲得了高達6450萬美元的資金支持,包括BlockchainCapital、CoinbaseVentures、PolychainCapital和ElectricCapital等知名支持者。

安永與Coinbase達成長期深入合作,前者為后者IPO提供全方位輔導:據悉,全球四大會計師事務所之一的安永于近期與全球知名的數字貨幣交易所和錢包服務提供商Coinbase達成長期深入合作,安永將組建包括審計部門、咨詢部門、并購部門和稅務部門的跨條線的Fintech專家團隊為Coinbase提供第三方鑒證審計,同時為Coinbase的IPO提供全方位的輔導。[2018/3/27]

EigenLayer是第一個開發并向社區引入ReStake模型的團隊。該項目利用LSDETH和LPETH進行驗證者質押。以太坊網絡節點繼續參與以太坊網絡驗證。

EigenLayer的主要業務模式是安全租賃和驗證。客戶可以是dApps、Layer2協議或跨鏈橋協議。他們可以使用高安全性或低安全性的身份驗證器,具體取決于他們的要求。單個驗證者可以為多個消費者進行身份驗證。

采用該網絡的協議會為EigenLayer產生收益。其中一部分資產將授予質押者。用戶在EigenLayer網絡上質押資產時不會獲得第二個代幣。此外,用戶必須選擇信譽良好的驗證器,以確保資產的安全性。如果驗證者出現不當行為,則網絡將對其執行罰款,可能導致部分或全部資產被沒收。因此,那些授權驗證者的人也將失去他們的資產。

EigenLayer的優缺點

優點:

EigenLayer是許多其他dApps、協議、Layer2、Layer3和客戶端的基礎。

針對單個層級附加驗證器的結構,可以將網絡價值翻數倍。通過對不當行為的驗證器進行懲罰,最小化被黑客攻擊的風險。

以太坊節點可以通過參與EigenLayer網絡獲得額外收入。此外,單個驗證者可以驗證多個客戶端。

最大化持有LSDETH和LPETH資產及其適用性的利潤。

由于以太坊網絡的安全性增強和高收益率,質押ETH吸引了許多人。

缺點:

智能合約風險,在網絡被黑客攻擊時,您有可能失去所有資產。但理論上,使用ReStaking的項目的網絡極難受到攻擊。

當節點表現不當時可能會受到懲罰,您的資產面臨被沒收或罰款的風險,可能導致部分或全部永久性損失。

當出現分支或問題時,可能會分裂以太坊社區。正如Vitalik最近所說,EigenLayer重新使用了以太坊上的ETH資產和驗證者。

EigenLayer必須發展足夠規模的生態系統和客戶基礎。如果以項目代幣形式發放激勵,或者沒有激勵,對于選擇質押的人來說,利潤不再具有吸引力。

Tenet

Tenet是Cosmos生態的L1,使用了CosmosSDK工具包進行開發。該項目是由開發了BNBChain生態系統和Cosmos生態系統中最大的流動性質押項目ANKR的同一團隊開發的。

Tenet和其他區塊鏈平臺采用PoS共識機制,將項目治理StakeToken集成到驗證人中以確保網絡的安全性。相比于接受LSDToken資產的以太坊、BNBChain、Cosmos、Cardano、Polygon、Avalanche和Polkadot等網絡,Tenet更加先進。

參與資產質押的投資者將被接受并發放tLSDToken代幣。這種資產可作為MintStablecoinLSDC的抵押品,以繼續從DeFi市場獲利。

Tenet的商業模式包括對網絡收取費用并對驗證人進行補償。此外,網絡還提供TENET治理代幣作為每個生成的區塊的獎勵。獎勵將與質押份額成比例。TENET的權重始終為1,而DAO將決定其他資產的權重應該是多少,它們都將小于1。

借款LSDC時,借款人只需支付一次性費用,該費用計算為總資產的百分比,范圍為0.5%至5%。或在TENET上轉換LSDC;用戶只需承擔一次性交換費,范圍為0.5%至5%。所有這些費用將取決于網絡上的轉換活動;如果活動較低,則費用便宜,反之亦然,以確保LSDC的價值保持1美元的錨定。

質押TENET將獲得veTENET,可以參與項目治理、分享收益并獲得額外的獎勵。

Tenet創建了一個足夠大的創收生態系統以吸引投資者,仍然是最重要的因素。如果網絡活動緩慢,沒有用戶使用TENET代幣作為每個新生成的區塊的獎勵,網絡將無法發展。

Tenet的優缺點

優點:

支持來自其他區塊鏈的多種原生代幣。

質押并獲得tLSDToken代幣作為抵押品,使MintStablecoinLSDC能夠參與DeFi市場并獲得更大的利潤。

提供無息LSDC貸款,基于網絡活動的0.5%至5%的Mint費用。

當轉換活動高時,費用也會高,反之亦然。這種機制有助于維持LSDC價格。

采用TENET治理代幣的veToken模型非常出色,當veTENET持有者既能參與指數又能分享收益時,可以預防TokenTENET的傾銷。

缺點:

在借用StablecoinLSDC時,智能合約風險和原始資產清算風險存在。

每個新生成的區塊都會獎勵TENETTokens,導致通脹。

對ReStaking的預測

目前,DeFi行業最大的市場是Staking,總價值約為200億美元。尤其是現在許多區塊鏈平臺正在開發中,加密貨幣市場的規模不斷擴大。因此,ReStaking市場將擁有眾多增長機會。

隨著Staking和ReStaking對DeFi市場的擴張作出的貢獻,底層區塊鏈變得更加安全,投資者獲得更大的被動收入。此外,這兩個市場的發展將為其他市場的增長鋪平道路,如AMM、Lending和Farming等。

在當前市場下,ReStaking有許多機會可以成長并成為DeFi中不可或缺的一部分。除了增加利潤之外,ReStake還增加了參與者的風險敞口。

總結

在ReStaking誕生大約半年后的2022年底,這個市場將快速擴張并成為一種趨勢。ReStaking不是一個迅速消失的敘事,而是DeFi中最重要和最有前途的領域之一。

因為ReStaking不僅幫助用戶獲得利潤,還幫助平臺提高其安全性,特別是通過促進行業其他領域的增長,并推動市場擴張。

但是,這也伴隨著風險,如資產損失、智能合約風險、財產價值通貨膨脹和泡沫崩潰等。因此,在參與這個市場時,我們必須謹慎行事,容忍資本損失的風險。

Tags:StakingLSDETHStaking幣是什么幣LSD幣LSD價格ETH錢包地址ETH挖礦app下載Etherael指什么寓意

外媒最新消息指出,歐盟具有里程碑意義且現已敲定的加密資產市場(MiCA)立法草案聲稱,作為大型收藏品的組成部分出售的NFT幾乎沒有或沒有明顯獨特的品質或效用,因此.

1900/1/1 0:00:00什么——涉及金額超過100,000美元的卡爾達諾(ADA)交易的價值最近達到九個月以來的最高水平,上一次出現是在2022年5月.

1900/1/1 0:00:00又是被“歷史不會重復,但會押韻”靈魂洗禮的一周!看到手機屏幕上不斷跳出的驚奇標題:“FTX流動性缺口高達80億美元”、“SBF凈資產一天內“蒸發”93%——從160億美元降至9.91億美元”、“.

1900/1/1 0:00:00繼Steem事件之后,今年年初,幣圈話題人物孫宇晨再度陷入關于治理攻擊的指控。作為一名持有10億美元以上加密資產的巨鯨、Tron公鏈的創始人,孫宇晨的鏈上地址被加密偵探們廣泛追蹤.

1900/1/1 0:00:00研究概要隨著大批的風險資本涌入區塊鏈游戲賽道及大量的創業者投身于創造區塊鏈游戲,我們在慶幸行業受到廣泛關注的同時也看到越來越多的亂象.

1900/1/1 0:00:00刷推特、看研報累不累?脫水大字報幫你篩選和梳理每日重要市場觀點和研報。該內容由幾位交易員和分析師志愿者利用業余時間完成,請大家關注點贊給予鼓勵,歡迎留言互動,申請入群一起交流.

1900/1/1 0:00:00