BTC/HKD+0.69%

BTC/HKD+0.69% ETH/HKD+0.42%

ETH/HKD+0.42% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+1.08%

ADA/HKD+1.08% SOL/HKD+1.64%

SOL/HKD+1.64% XRP/HKD-0.56%

XRP/HKD-0.56%LSDfi靠著以太坊升級而崛起,像一股洪流席卷了整個DeFi領域,帶來了LSD戰爭。LSDfi指的是質押者可以將質押的ETH轉化為一種可以交易的資產,從而增加了流動性,且LSD降低了用戶質押ETH的門檻,任意數量都可質押,并能在質押后獲得LST,同時可利用其帶來多份收益。增強了流動性的同時,也解決了用戶手中閑置ETH收益的問題,也給很多專注LSD賽道的DeFi協議帶來了可觀的TVL。

LSDfi的爆火除了趕上以太坊升級這輛車之外,更多的是解決了加密用戶收益的實際問題,所以它成為了DeFi敘事中重要的一部分。而今天將為大家詳解一類新敘事——LPDfi,本文將主要介紹,DeFi領域現存的流動性不佳的問題和LPDfi的出現解決了什么實際問題,它能否成為DeFi下一輪重大敘事呢?

DeFi協議的流動性問題

此前,UniswapV3的發布顯著提高了DeFi市場的資本效率,但也帶來了一些流動性上的問題。比如,通過CLMM的流動性提供者會面臨一些策略上的問題,CLMM的主要問題是它需要不斷重新平衡LP頭寸以避免無常損失。這種策略通常很復雜,且執行上比較難。

報告:英國財政部召集小組探討基金代幣化:金色財經報道,英國財政部經濟部長Andrew Griffith正在重新召集資產管理工作組以支持區塊鏈行業。它將包括一個技術工作組,負責探索基金代幣化和人工智能、分布式賬本技術 (DLT) 和區塊鏈的使用。

去年,英國投資協會呼吁政府和 FCA 為代幣化基金創建一個框架。金融行為監管局在3月份發布了一份改進資產管理的討論文件。它包括一個關于基金代幣化是否被視為高優先級的問題。[2023/4/18 14:09:33]

后面市場上也出現了一些協議通過提供主動流動性管理解決方案來處理算法MM策略。這類協議對于CLMM至關重要。但就目前來說,流動性管理協議僅在相對廣泛的范圍內有效。許多做市商試圖通過購買期權來避免資產波動,但DeFi期權的流動性同樣不夠,想要對沖無常損失需要付出很高的代價。此外,對于散戶來說,期權這個概念比較復雜。而且在DeFi領域,沒有任何期權basket可以很好地對沖活躍LP頭寸的無常損失。

新加坡國立大學顧清揚:應努力探討數字貨幣在促進經濟要素全球流動中的新模式:新加坡國立大學副教授顧清揚在經濟日報刊文“新發展格局的重要意義及實現途徑”。文章表示,積極探討利用高科技手段參與國際循環的新途徑。特別是以信息技術為核心的現代科技,應是突破國際循環障礙的重要手段。應努力探討數字貿易、數字金融和數字貨幣在促進經濟要素全球流動中的新途徑和新模式,這方面的發展空間非常廣闊。[2021/11/24 22:13:08]

對沖無常損失的另一種策略是利用MoneyMarkets做空波動性資產,這種策略效果很好,但其資本使用效率較低。目前,所有對沖無常損失的方法都無法發揮UniswapV3的潛力,這也是LogarithmFinance正努力解決的問題。

LogarithmFinance和LPDfi

首先簡單介紹一下LogarithmFinance,LogarithmFinance是一種去中心化的流動性管理和做市協議,專為做市商和DeFi用戶設計,用戶無需不斷操控自己的頭寸尋找高APY,而是可以從做市活動中獲利。

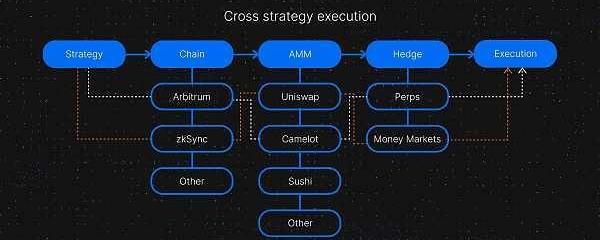

而其推出的LPDfi的概念旨在通過各種LPD跨鏈傳遞流動性并對波動性資產進行風險對沖,實現市場最高可用資本效率。LogarithmFinance主要是為以LP為核心的協議提供流動性,積極管理LP頭寸的同時賺取更高的收益。該協議主要針對Uniswap類AMM上賺取自動復利費,并通過在可組合DEX上創建做空頭寸的Delta中性策略以最大程度地減少波動性資產的風險。

美國國會探討遠程投票概念 并討論區塊鏈投票利弊:美國國會目前正在努力應對在新冠病疫情期間于華盛頓重新召開會議的風險。4月30日的一份參議院工作人員備忘錄顯示,美國國會探討了遠程投票的概念,以及它所涉及的技術和法律考慮;其中,備忘錄的一部分討論了使用區塊鏈投票的利弊。備忘錄中提到,區塊鏈通過其加密的分布式分類賬,既可以安全地傳輸選票,又可以驗證正確的選票。這些特性使得區塊鏈在電子投票中非常有用。區塊鏈可以為交易提供一個安全和透明的環境,并提供所有選票的無篡改電子記錄。它還降低了不正確計票的風險。不過備忘錄本身并沒有公開支持使用該技術,也討論了列部署該技術所涉及的潛在風險。(The Block)[2020/5/4]

目前用戶可以加入其官方DC,等待BETA版的推出。

LogarithmFinance產品

LogarithmFinance將推出兩款主要產品——NautilusVault和LiquidityShell,Logarithm將引導LPD流動性和利用NautilusVaults對沖無常損失,在整個LPDfi敘事的發展中都發揮著很重要的作用。

動態 | 日本區塊鏈促進協會就Facebook的Libra項目進行多方探討:據Crypto.Watch 7月1日消息,日本區塊鏈促進協會(BCCC)舉行了有關Facebook的Libra項目的研討會。與會者大石表示,在越南,Libra完全沒有成為話題。越南可說是典型的“不能信任銀行的國家”,由于大部分人都沒有銀行賬戶,從這一點來說該國應該是Libra的目標。另外,即使越南人對Libra本身不感興趣或無法理解,但如果作為Facebook的一種功能被引入的話也有可能進行普及; 與會者杉井表示:Libra將是一種可編程的貨幣,首先該服務能夠進行支付,完成支付后再利用智能合約對分配處理等進行自動化。如果Libra能作為全球貨幣使用,將可以大幅更新現有的經濟系統。另外,Libra具有匿名性。若要通過公認的轉售商買賣Libra則需要進行KYC,最成問題的是個人匯款。在這一點上,可以通過授權轉售商向發送者提供“匯款認可代幣”的規范來系統地執行KYC,預想將來能夠實現這樣的機制。 對于Libra能否普及的問題,與會者意見不一。有人認為Libra在技術和內容上不但無聊,而且還存在諸多困難,很可能會“曇花一現”;也有人認為Libra會被相對使用,但最好是圍繞用例進行。[2019/7/7]

LiquidityShell——LPDfi敘事的主要產品

幣安趙長鵬與百慕大內閣總理會晤,探討百慕大的加密貨幣政策:百慕大內閣總理David Burt發推稱:歡迎幣安CEO趙長鵬與聯合創始人何一來到百慕大內閣辦公室,共同探討應對加密貨幣在內的數字資產領域的政策。[2018/4/27]

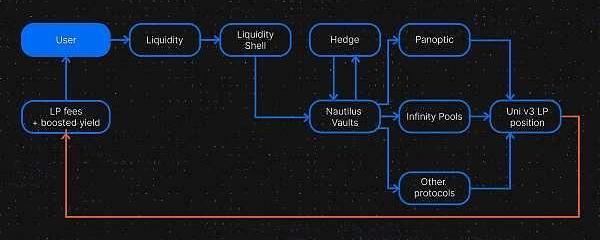

LogarithmLiquidityShell通過將LPtoken路由到市場最佳的流動性場所來幫助Logarithm用戶提高收益,也是引導新興LPDfi敘敘事的主要產品。簡單來說,可以將LiquidityShell視為收益聚合平臺或流動性路由器,旨在通過將存入的資產部署到LPDfi協議的各種策略中,為Logarithm用戶提供盡可能高的收益。

除了為用戶帶來高收益之外,該產品對其他LPDfi協議也大有益處。本質上,它的流動性路機制可以為Panoptic和Smilee等LPDfi協議帶來更好的流動性,進而可以提高UniV3等DEX的流動性。此外,LiquidityShell還能消除與流動性挖礦相關的成本、風險和復雜性。LP過程的這些不同方面都可以得到簡化,因為它是建立在LPDfi協議之上的。

LiquidityShell未來還計劃啟用跨鏈功能提升LP路由效率,使用戶可以獲得更廣泛的收益,并為以太坊及L2之外的LPDfi協議帶來流動性。最終,Logarithm致力于成為LPD流動性的目的地。

LiquidityShell運作方法是將用戶存款引導至LPDfi中收益最高的策略協議中,為最大限度提高效率,用戶將能存入單邊流動性,并決定是否要使用NautilusVaults策略。如果用戶選擇使用NautilusVaults,他們的LP頭寸將通過使用GMXperpsDelta中性策略進行對沖。此外,用戶還可以選擇避開NautilusVaults只使用LiquidityShell,這樣用戶將通過LiquidityShell的資產戰略部署獲得更高收益。

NautilusVault——LPDfi敘事的衍生產品

NautilusVaults是LogarithmFinance的第一個產品,用戶可以存入USDC以獲得高APR的策略。LogarithmFinance將利用NautilusVaults的邏輯構建其他產品,例如LiquidityShell和杠桿LP挖礦,為做市商釋放更多流動性。

NautilusVaults運作方法是,用戶需要存入USDC到NautilusVaults,添加和提取流動性沒有時間限制,但根據市場波動情況,可能存在TVL限制,Vaults規模取決于去中心化衍生品交易平臺的可用流動性,NautilusVaults致力于與其它交易平臺合作,實現Vaults的最大市場容量。

當USDC存入時,該協議會在UniswapV3上以窄幅范圍開設活躍的最高交易量LP頭寸,同時利用去中心化衍生品交易平臺對沖波動性資產。回測數據顯示NautilusVaults的APR超12%。

用戶可以選擇auto-compoundAPR以獲得更顯著的收益。所有存款均以USDC的形式。未來,LogarithmFinance還計劃基于NautilusVaults構建其他產品。比如在以LP為核心的協議上創建一站式流動性管理層。

LPDfi發展前景

綜上看來,LPDfi的優勢包括:

實現了跨鏈流動性聚合,LPDfi通過聚合不同鏈上的流動性,打通了各DEX之間的分割,實現了真正意義上的跨鏈流動性,用戶可以隨時在不同鏈之間流動資產。

提高了資金利用效率,在LPDfi中,用戶提供的流動性可以同時服務于多個DEX,提升了資金的利用效率。用戶既享受超高流動性,又可以賺取更多收益。

風險去中心化,提高穩定性,LPDfi通過在不同鏈上的流動性儲備實現風險的去中心化。相比依賴單一平臺,LPDfi的穩定性和抗風險能力更強。

降低滑點,提高交易執行效率,流動性聚合使得LPDfi內交易滑點降低,用戶交易的成本更低,執行效率更高。

可見,LogarithmFinance未來是可以成為跨鏈流動性中樞,連接整個去中心化交易網絡,并推動DeFi向更高級的發展階段邁進。

一些其它LPDfi項目簡介

除了Logarithm,市面上一些涉及到LPDfi協議都有:

Panoptic

Panoptic是一種基于Uniswap的期權DeFi協議,該協議利用Uniswapv3流動性頭寸來進行全天候可用期權的mint、交易和做市。

Limitless

LimitlessFinance是建立在UniswapV3之上的免清算、無需許可的杠桿工具,將現貨和借貸流動性聚合在一個架構下,減輕交易和借貸之間的流動性碎片化,Limitless減輕了無常損失,并為流動性提供者提供了更高的收益。借款人將能夠借用LP提供的任何流動性資產。他們通過向LP支付溢價來享受到無清算和極高的LTVs。交易者可以使用高達2000倍杠桿做多/空資產,不會遭遇價格上的的強制清算。

SmileeFinance

SmileeFinance是首個針對去中心化波動資產的協議,提供類似DEX的流動性,以賺取可預測的USDCAPR,對沖鏈上資產風險,旨在降低無常損失。此外,Smilee還可以用來構建全新的波動性產品,例如與無常損失相反的無常收益——空頭LP頭寸以從無常損失中獲利。

InfinityPools

InfinityPools就不進行過多介紹了,可以參考「InfinityPools:1000倍杠桿的無清算永續合約成真了?」。

THORchain是一個借貸協議,允許用戶在區塊鏈網絡之間交換資產。它剛剛推出了一種新的借貸原語.

1900/1/1 0:00:00近期uniswap和MEME的空投引爆了整個幣圈的注意力,很多人defi虧損一塌糊涂,結果最后靠uniswap空投回本了,更多的沒領到空投的人拍斷大腿,于是幣圈刮起了一場空投風,并且還愈演愈烈.

1900/1/1 0:00:00經濟學家JohnFullerton創造的“ReFi”是利用市場解決市場造成的問題的過程,加密貨幣是迄今為止最自由的市場體系,可以幫助重塑世界經濟.

1900/1/1 0:00:00最近,因FTX暴雷影響,Genesis深陷泥潭,連帶著總公司DCG、Grayscale各種負面消息在市場傳播.

1900/1/1 0:00:00DID和社交網絡中的零知識證明首先解釋一下文中會使用到的詞語的含義:去中心化身份(DID)或個人主權身份(SSI):是一個基于開放標準的框架,它使用個人擁有的、獨立的、可驗證的憑證.

1900/1/1 0:00:002021年3月,俄亥俄州參議院正式通過DAO法案,允許用戶通過DAO來處理事務,DAO的法律地位也逐步得到認可.

1900/1/1 0:00:00