BTC/HKD+1.16%

BTC/HKD+1.16% ETH/HKD+1.37%

ETH/HKD+1.37% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD+1.36%

ADA/HKD+1.36% SOL/HKD+4.85%

SOL/HKD+4.85% XRP/HKD+1.09%

XRP/HKD+1.09%一、香港虛擬資產指數政策解讀

自去年香港政府發布Web3.0愿景后,無論是傳統機構還是Web3.0公司都格外關注其中的市場機遇。近期隨著香港證監會關于虛擬資產交易的監管文件正式定稿,未來值得關注的風口也愈加清晰---虛擬資產指數正是其中之一。

根據政策文件,虛擬資產數字在未來的香港市場具有重要的戰略性地位:監管要求可供散戶交易的虛擬資產必須被納入至少兩個不同指數提供者推出的至少兩個獲接納的虛擬資產指數中。這意味著虛擬資產指數將成“散戶交易類資產”的主要裁判者。

為了進一步明晰哪些是合格的虛擬資產指數以及防止利益輸送問題,香港證監會明確指出:

虛擬資產發行人以及交易所發行的虛擬資產指數不合格

至少一個指數應符合《財務基準原則》并在傳統證券市場上發行指數經驗的公司推出。

從上述規定看,這實際上賦予了傳統金融公司一種變相的“特許經營權”---沒有被納入傳統金融公司發行指數里的虛擬資產不允許向散戶提供交易。

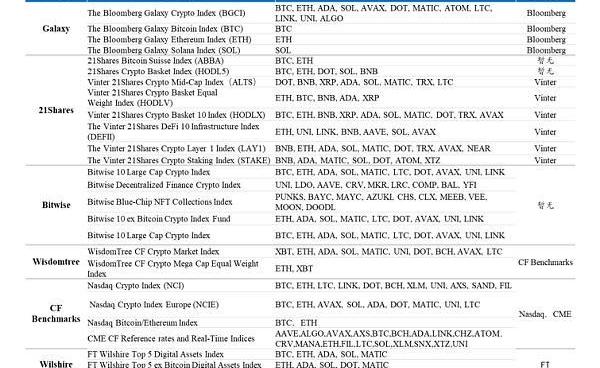

那么就當前市場上的虛擬資產指數而言,哪些虛擬資產有被允許向散戶提供交易的可能?根據整理市場數據,目前提供虛擬資產指數并受市場認可的機構主要有Galaxy,21Shares,CFBenchmarks,Bitwise,Wisdomtree和Wilshire六家機構。

MetaMask Swap功能已集成去中心化交易協議Hashflow:8月24日消息,MetaMask宣布其MetaMask Swap功能已集成去中心化交易協議Hashflow,該功能可以在聚合器、做市商和DEX中以最低的網絡費用找到最佳價格。[2023/8/24 10:40:03]

其中Galaxy與Bloomberg合作發行虛擬資產指數;CFBenchmarks發行的指數已經被廣泛運用在CME和Nasdaq上;Wilshire作為老牌指數發行公司,目前與英國《金融時報》合作發行虛擬資產指數,因此可認為上述三家企業均為“符合《財務基準原則》并在傳統證券市場上發行指數經驗的公司”。

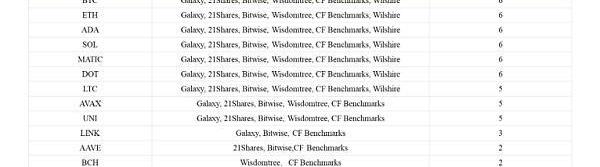

經整理可發現,在滿足證監會要求的情況下,目前共有13款加密資產可作為供散戶交易的備選資料,分別是:BTC,ETH,ADA,SOL,MATIC,DOT,LTC,AVAX,UNI,LINK,AAVE,BCH和CRV。

當然,上述幣種不一定會被允許向散戶提供交易。因為可供散戶交易的資產需滿足“交易所盡職審查+合資格的大型虛擬資產+證監會書面批準”三個條件,比如SOL和BCH目前的運營情況不甚樂觀,可能會被證監會排除在外。

NFT足球游戲開發公司Goals完成2000萬美元A輪融資:4月29日消息,瑞典NTF足球游戲開發公司Goals宣布完成2000萬美元A輪融資,Reddit聯合創始人亞歷克西斯·奧哈尼安(Alexis Ohanian)旗下Seven Seven Six領投,Northzone、Moonfire和Cassius參投,截至目前該公司的融資總金額已達到3900萬美元。新資金將用于加速Goals目前處于pre-alpha階段的NFT足球視頻游戲產品開發,并加入Web3社交和游戲競爭元素,已取代傳統EA Sports FC等傳統足球游戲模式,此外該公司還打算將其團隊規模擴大到75人。(sportspromedia)[2023/4/29 14:34:06]

表1虛擬資產指數發行情況

(資料來源:MetaLab)

表2可供零售客戶交易的備選虛擬資產

FTX創始人正在與美國檢察官談判 以求解決保釋分歧:2月3日消息,加密貨幣交易所FTX的創始人山姆·班克曼-弗里德(Sam Bankman-Fried)正在與美國檢察官協商,以解決保釋存在的分歧。曼哈頓法官周三發布臨時禁令,暫時禁止班克曼與FTX員工接觸,也不允許他與Alameda Research對沖基金的員工接觸,該基金是班克曼創建的,檢察官擔心他可能會干擾證人。(金十)[2023/2/3 11:44:53]

二、虛擬資產指數業務可行性評估

直到今日,發展虛擬資產指數業務對Web3.0行業而言仍為一個新課題,主要原因在于指數業務一般建立在合規成熟的市場上,作為市場的風向標和業績基準。然而,在過去十年虛擬資產市場一直處于早期荒蠻階段,流動性好的優質資產并不多,且市場缺乏資管機構,指數業務缺乏生存的土壤。因此,盡管在過去五年間市場上出現了大量做虛擬資產指數的創業公司,最終生存下來的始終在少數。如今伴隨香港市場的合規化,尤其是在香港監管當局將指數放在重要位置的情況下,虛擬資產指數業務迎來新一輪發展機遇。

1、商業可行性分析

投資者贖回區塊鏈云基礎設施公司W3BCloud SPAC交易中95%的股份:金色財經報道,文件顯示,參與W3BCLOUD與Social Leverage Acquisition Corp特殊目的收購公司 (SPAC) 上市的投資者投票贖回了 95% 的股份。W3BCLOUD 是一家區塊鏈云基礎設施公司,被稱為亞馬遜網絡服務 (AWS) 的去中心化促進替代方案,其SPAC 交易預計將為合并后業務的資產負債表帶來 3.45 億美元,估值約為 12.5 億美元,而在圣誕節期間提交的贖回投票之后,SPAC 的金庫中目前只剩下 1660 萬美元。W3BCLOUD SPAC 正在尋求三個月的延期,希望在 5 月 17 日之前籌集到足夠的資金,以滿足 1.5 億美元的最低現金條件上市。[2023/1/5 9:52:58]

正如前文所言,由于虛擬資產市場的不成熟,在過去五年市場上出現的大量指數創業公司幾近消亡,生存下來的企業主要有以下兩類:

一是在編制虛擬資產指數的基礎上發行資管產品。典型的代表如Galaxy與彭博就指數合作后發行了GalaxyCryptoIndexFunds;同樣的12Shares發行了大量的虛擬資產ETP。目前絕大多數有指數業務的公司均如此。

ZachXBT:FTX黑客與FTX團隊和巴哈馬官方均無關:11月21日消息,鏈上偵探ZachXBT發推稱,FTX黑客與FTX團隊和巴哈馬官方其實沒有關系,“0x59”開頭的錢包地址應該屬于一個黑帽黑客,在出售ETH、DAI和BNB時使用了非常高的交易滑點,而且在交易時會偶爾使用跨鏈橋,這與其他從FTX退出并發送到以太坊區塊鏈或波場區塊鏈等鏈上多重簽名的地址行為截然不同。

此外,“0x59”開頭的錢包地址將3168 BNB轉移到“0x24”開頭的錢包地址,這筆交易使用了Laslobit服務,這種行為與有關債務人將資產轉移到冷存儲,以及巴哈馬政府將資產轉移到數字資產托管平臺Fireblocks的信息完全不同。[2022/11/21 22:11:19]

二是將虛擬資產指數與新聞資訊相結合,例如老牌指數發行公司Wilshire與FinancialTimes合作發行的FTWilshireTop5DigitalAssetsIndex等指數,在《金融時報》中為讀者提供市場信息。

當然,考慮到虛擬資產逐步合規并納入傳統金融市場的趨勢,未來市場不需要眾多的虛擬資產指數,商業形態也將逐步向傳統市場靠攏,因此傳統證券市場的指數業務模式值得參考。

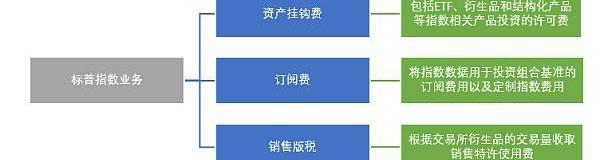

以美國標準普爾公司為例,目前該公司的指數業務大約占其總收入的11%,而指數收入具體有三大來源:資產掛鉤費,訂閱費,銷售版稅。

從標普的實際運營情況看,指數類業務呈現出以下三大特征:

首先,指數業務的毛利率和營業利潤率很高。以標普為例,在過去十年間,標普公司的指數業務保持在平均83%左右的毛利率和65%左右的營業凈利潤率,高于標普公司的合計同類指標。主要原因在于若扣除通脹因素,指數業務的成本較為固定,隨著用的客戶的增多會形成規模效應,導致成本率下降,利潤率處于高位。

圖1近十年標準普爾公司毛利率

圖2近十年標準普爾公司營業凈利潤率

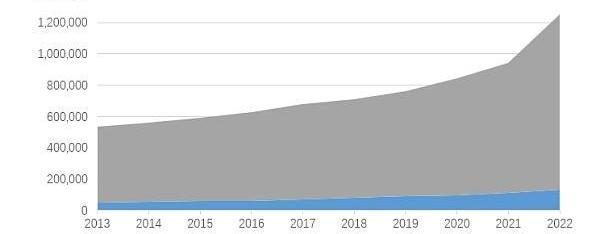

其次,指數業務的收入增量多。在過去十年里,標準普爾的指數業務收入從2013年的4.9億美元增長至2022年的13.4億美元,增量不可謂不多。其主要原因在于過去十多年間,全球指數基金和ETF規模已經從2008年的一萬億美元增長至2022年底的十萬億美元左右,與之相伴的是指數掛鉤費的增長。

圖3近十年標普公司收入

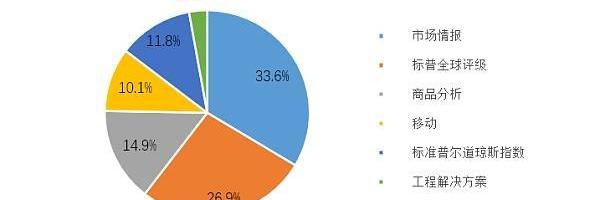

最后,指數業務的收入規模有限。根據業界估算,在傳統證券市場上的指數業務規模不超過100億美元。尤其需要注意的是,即便標普這類的指數業務頭部公司,這主要營業收入來源也并非指數業務。從2022年的營收占比看,市場情報和評級業務占比超過60%,而指數只占11.8%。

圖42022年標普公司業務收入構成

2.虛擬資產指數業務未來發展評估

從傳統指數業務的歷史發展看,市場指數誕生于19世紀下半葉,主要作為金融指標提供市場信息,其盈利一直存在問題。直到20世紀60年代后,指數業務的商業模式才逐漸清晰:1970年代,追蹤指數的ETF和共同基金產品的出現,標志著指數正式從投資基準成為投資標的,使資產掛鉤費成為可能;1993年美國SEC發布的《共同基金業績和投資組合經理的披露的最終規則》生效,該文件首次要求共同基金向投資者提供特定的業績比較基準,并規定基金應當將收益與合適的證券市場指數以走勢圖形式做比較,指數也正式成為了評價基金業績的必備基準,各大資管公司開始向指數公司支付訂閱費。

可以看出,傳統證券市場上指數盈利模式的成熟,主要在于指數類資管產品的興起以及SEC要求提供業績基準的監管規定。在目前的虛擬資產指數業務領域,機構客戶尚不成熟,機構數量相較于指數客戶較少;指數類產品比較稀缺,主要以比特幣和以太坊ETF為主。

基于以上現實,筆者認為未來香港地區的虛擬資產指數業務主要有三大特征:

當前從事虛擬資產指數業務,需要做好未來3-5年該業務不盈利的準備。未來其盈利的關鍵在于虛擬資產衍生品市場是否解禁。如若衍生品市場面向公眾開放,那么指數將大概率作為衍生品的標記參考價,可向交易所或發行方收取一定的版稅。或者在衍生品市場開放后,虛擬資產領域的專業資管機構進一步增加,發行更多指數類產品。

虛擬資產指數業務應當作為一種附屬業務而非主營業務。正如前文所言,歷史上擁有指數業務的公司,其主要業務也不是指數業務,而是評級業務和情報業務。

虛擬資產指數業務適合傳統金融機構做而非Web3.0創業公司。主要原因除了前文提及SFC對指數提供方的資質要求外,還在于市場競爭力---企業品牌和信譽對指數業務有重要影響。舉一例:彭博和創業公司發布的虛擬資產指數,市場公信力和傳播力哪一個更強不言而喻。

當然,指數類業務是一項奉行“長期主義”的業務,從上文對標普公司的分析可以看出,盡管指數業務在早期盈利困難,不過待虛擬資產市場進一步成熟后,在先發條件下容易出現“贏者通吃”的規模優勢和低zz

轉自吳說Real

Tags:虛擬資產ETFSOL虛擬資產受法律保護么虛擬資產驗證后京東支付無需再驗證虛擬資產交易所ETF幣是什么幣SOL幣SOL價格

2020年3月4日晚20:00,幣牛牛旗下精品AMA專欄-《牛牛面對面》專訪Higer。本次專訪圍繞《下一輪區塊鏈“牛市”的”引爆點”在哪?》的主題展開.

1900/1/1 0:00:006月初寫過一篇穩定幣的文章,對Maker、Kava和Acala三個項目的穩定幣模式進行了對比。詳情點擊《以太坊、波卡、Cosmos三大生態穩定幣大起底!》.

1900/1/1 0:00:00萊特幣和XRP上周末在市值排行榜上短暫交換了位置,突顯了美國證券交易委員會最近對Ripple提起訴訟的影響。所謂的“翻轉”發生在周日早些時候,LTC的市值在飆升超過12%后達到了99.5億美元.

1900/1/1 0:00:009月13日,Coinbase上的比特幣價格從10580美元跌至10258美元。在9個小時內下跌3%之前,鏈上數據表明礦工可能在拋售BTC.

1900/1/1 0:00:00近年來,加密貨幣變得越來越流行,打破了原有的既定的投資策略。由于2009年比特幣的推出以及隨后各種其他加密貨幣的興起,金融世界經歷了徹底的轉變.

1900/1/1 0:00:00提供暗網市場驗證鏈接的網站dark.fail的管理員聲稱,在實施Chainalysis交易標記系統后,交易所不公平地關閉了捐贈比特幣的賬戶.

1900/1/1 0:00:00