BTC/HKD+0.7%

BTC/HKD+0.7% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+1.08%

LTC/HKD+1.08% ADA/HKD-1.1%

ADA/HKD-1.1% SOL/HKD+2.34%

SOL/HKD+2.34% XRP/HKD-0.38%

XRP/HKD-0.38%來源:堯望后勢

引言:在剛剛過去的2019年里,國盛策略成功把握了外資這一主要矛盾,全年堅定推薦核心資產這一主線,也得到了市場廣泛呼應和認可。2020到來之際,基于我們對宏觀經濟及資本市場的判斷,我們在此做出2020年資本市場十大預測,希望幫您厘清邏輯、指引方向~

十大預測

一、美股盈利增速轉負,十年牛市結束轉入震蕩

二、全球資產配置鐘擺轉向新興市場

三、港股估值修復,南下資金持續搶奪港股優質資產定價權

四、經濟增速、貨幣政策波動均收斂,對股市影響弱化

五、MSCI擴容暫緩,但不會影響外資持續流入

六、銀行理財、保險養老金將成為不弱于外資的中長期金來源

七、龍頭優勢繼續,價值化風格繼續

八、消費白馬不會崩盤,EPS成為股價核心驅動

九、消費板塊中,家電、汽車是我們最看好的方向

十、周期核心資產將成為最具超額收益的大類方向

預測詳解

一、美股盈利增速轉負,十年牛市結束轉入震蕩

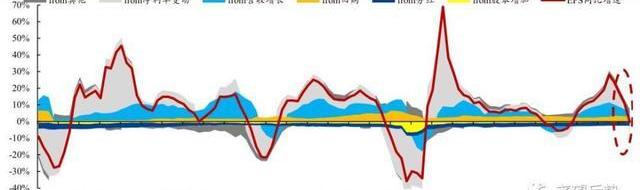

2019年美股得以維持上漲,主要原因在于美聯儲貨幣寬松導致市場風險偏好提升,進而帶動股市估值得以實現擴張。但中長期,EPS才是決定美股走勢的主導性變量。

分拆美股EPS,可以發現2017年以來EPS增厚的動力主要來自收入增長、凈利率提高和持續的回購。2019年美股EPS難再依靠收入和凈利率的提升實現擴張。當前美股EPS增速已明顯回落,而回購再次成為美股市場的最重要支撐力量:

1)收入方面,隨著美國經濟開始下行,以及美國在全球范圍掀起的貿易“逆全球化”持續發酵,企業營收持續增長已在放緩;

2)凈利率方面,本次美股凈利率的提升很大程度上是因為特朗普稅改降低了企業的稅率。由于2018年減稅的一次性效果生效,且當前并無進一步的減稅措施,凈利率已明顯回落并拖累美股盈利;

3)盈利增長放緩之下,當前回購提供了美股EPS增長近一半的正面支撐。

2020美股盈利增速可能轉負,從而對美股形成拖累。

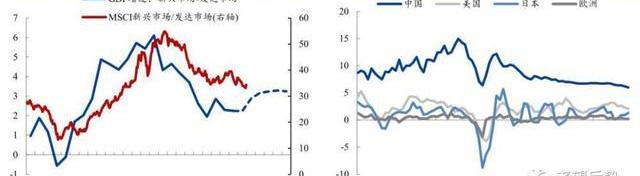

二、全球資產配置鐘擺轉向新興市場

2020年,全球“資產荒”將進一步加劇。隨著利率水平持續下行,當前全球負利率債券規模已超14萬億美元,導致能夠持續帶來正的現金流的資產的稀缺程度將進一步加深。與此同時,基本面惡化帶動以美股為代表的發達市場漲勢趨緩甚至回落,全球“資產荒”將愈演愈烈,資產配置難度加大不斷提高。

數據:Paxos Treasury銷毀131,569,575枚BUSD:金色財經報道,據Whale Alert數據顯示,Paxos Treasury銷毀131,569,575枚BUSD(價值約131,622,203美元)。[2023/1/1 22:19:10]

增長動能決定股市強弱,資產配置鐘擺或再度擺向新興市場。長期看,決定全球市場走勢以及資產配置方向的核心變量,仍落腳于各國經濟的內生增長動能的強弱。過去幾年,新興市場經濟基本面整體跑輸發達市場,而這一趨勢未來幾年有望逐步扭轉。中國經濟有望引領新興市場先于發達市場企穩。A股、港股等背靠中國的優質資產性價比更加凸顯。

三、港股估值修復,南下資金持續搶奪港股優質資產定價權

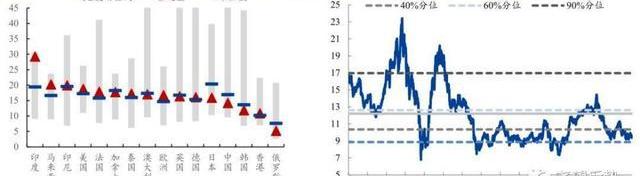

當前,港股估值已處于歷史低位,便宜是硬道理。橫向對比來看,當前港股估值已處于主要市場較低水平,僅略高于俄羅斯市場。縱向對比來看,恒生指數當前9.4倍的PE估值,也已接近2005年以來的10%分位,已處在歷史底部區域。

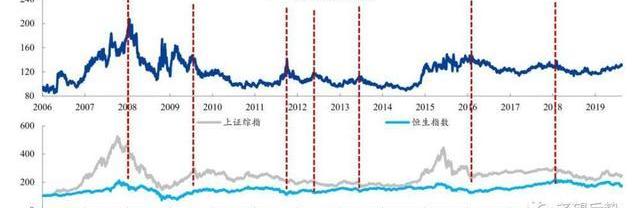

AH溢價收斂有望帶動估值修復。19年以來,AH溢價再度走高并來到歷史較高水平。回顧歷史,AH溢價水平的走高,大多數情況下都來自A股相對于港股的超漲,而回落時也大多是由于A股的大幅下跌。然而本輪AH溢價變化有所不同,盡管AH溢價最初的提升同樣時因為年初A股的大幅上漲,但最終推動AH溢價水平持續走闊的,很大程度上要歸因于同期H股相對A股的超跌。對比來看的話,當前較為類似2015年下半年:港股在全球波動、人民幣匯改等影響下相對A股顯著超跌,16年當這些因素逐步緩和后,港股也迎來一波強力復蘇。未來,隨著內外部不確定性逐漸緩解,港股也有望盈利一波估值修復。

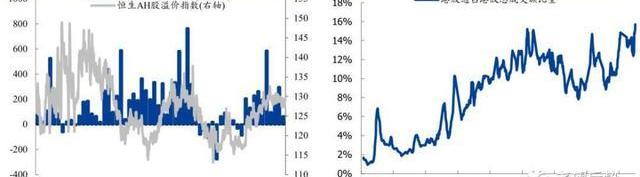

南下資金正搶奪港股優質資產定價權。近年來隨著陸港互聯互通機制不斷發展成熟,國內資金通過港股通渠道南下投資已成為常態,而AH溢價水平也成為考察港股市場投資機會的重要指標。年初以來,隨著AH溢價水平持續走闊,港股通資金南下規模持續上升。當前港股通占港股總成交額比重已達到15%左右,南下資金對于港股市場特別是其中優質資產的影響力已在不斷顯現。

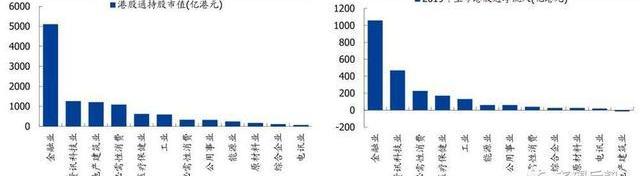

類似騰訊、阿里等A股市場相對稀缺的科技龍頭,以及低估值高性價比的金融、消費等板塊將長期成為南下資金配置的重點領域。從港股通持倉來看,南下資金最為青睞港股金融、科技、地產和消費等板塊。2019年南下資金仍在繼續流入。整體來看,資金偏好較為穩定。未來隨著南下資金資金不斷增配,港股科技龍頭和價值龍頭將持續獲得重估。

巴西立法部門批準規范使用比特幣的法案,待總統簽署后生效:11月30日消息,巴西立法者已經批準了一個完整的加密監管框架,承認比特幣可以用作支付手段和南美國家的投資資產,現在只需要總統簽署即可成為法律。據悉,當比特幣被用作支付時,巴西中央銀行(BCB)將作為監管機構,而當它被用作投資資產時,該國的證券交易委員會(CVM)將成為監管機構。BCB和CVM以及聯邦稅務局(RFB)都幫助立法者制定了全面改革立法。該立法還包括對交易所等服務提供商的監管,他們需要遵守特定規則才能在巴西開展業務。(BitcoinMagazine)[2022/11/30 21:11:04]

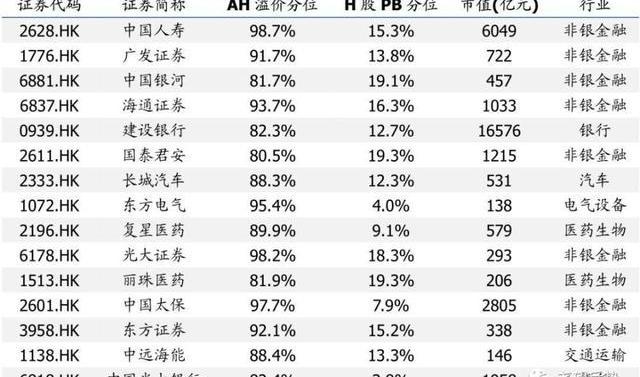

當前港股已出現了一批安全邊際較高,且AH溢價較大的標的。我們設定設定篩選標準為:1)PB估值處在2010年以來的20%分位以下;2)AH溢價水平處在2010年至今的80%分位以上;3)市值在100億以上。結果顯示,119家兩地上市的公司中,當前已有15家符合標準。

四、經濟增速、貨幣政策波動均收斂,對股市影響弱化

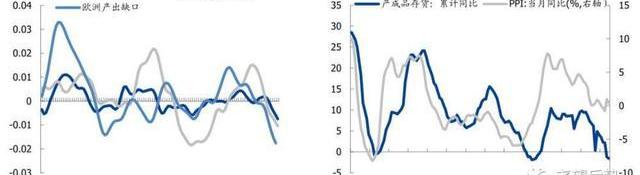

從短周期來看,經濟量價齊下或已接近尾聲。2018年底開始,全球核心經濟體陷入共振衰退。根據中美歐產出缺口的運行規律,截至2019年底,三大經濟體共振下行的持續時間已經接近歷史的平均時長。而經過近1年的主動去庫,國內工業產成品庫存已經到達歷史下沿。去年四季度以來國內PPI與庫存同步下行,當前庫存已經去化至歷史下沿,且PPI近期也出現企穩跡象,表明經濟量價齊下或已接近尾聲。

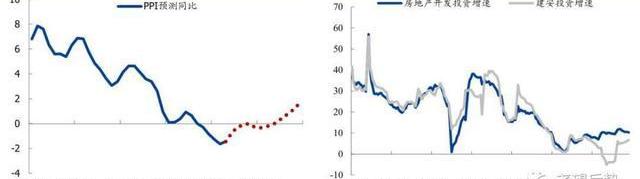

年底至明年上半年,工業企業有望進入補庫周期。從庫存周期規律看,PPI底部大致領先庫存同比約1個季度;根據中性預測,年底至明年上半年PPI同比有望回升至0值附近。因此可推斷,年底至明年上半年,庫存周期有望進入補庫周期。與此同時,由于前期房企“高周轉”策略的滯后影響,短期內建安投資仍將繼續支撐地產韌性。制造業“補庫存”周期疊加地產韌性,有望帶動經濟出現階段性企穩。

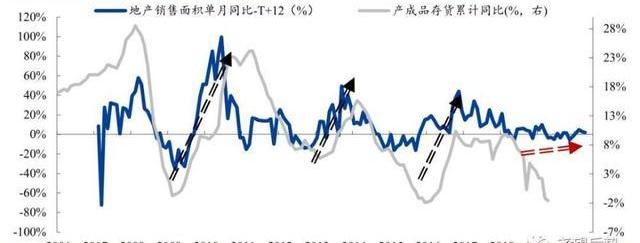

但地產降溫將制約企業庫存回補力度。過去幾輪庫存周期中,地產鏈需求是企業補庫的重要推動力。從歷史經驗看,地產銷售增速穩定領先于企業補庫周期1-1.5年,地產鏈需求是企業補庫意愿的重要影響因素。當前地產投資現狀不差,但預期展望并不樂觀,考慮到地產降溫隱患,預計本輪庫存周期補庫力度相較以往周期偏弱。

邊際上,明年經濟大概率呈現先上后下,但斜率均趨緩。考慮基數因素,20年四季度GDP增速都在在6.0%附近徘徊,整體上將呈現L型底部特征,波動進一步收斂。經濟不會大起大落、貨幣不會大收大放,相機抉擇更加靈活。

前Instagram Shopping創始人和產品總監加入Gemini任產品副總裁:7月26日消息,加密貨幣交易所Gemini宣布前Instagram Shopping創始人和產品總監Layla Amjadi加入Gemini任產品副總裁。

Gemini表示,近期加入Gemini的高管還包括首席技術官Pravjit Tiwana(此前任職于亞馬遜)和平臺副總裁Nils Pommerian(此前任職于Netflix)。[2022/7/27 2:39:32]

五、MSCI擴容暫緩,但不會影響外資持續流入

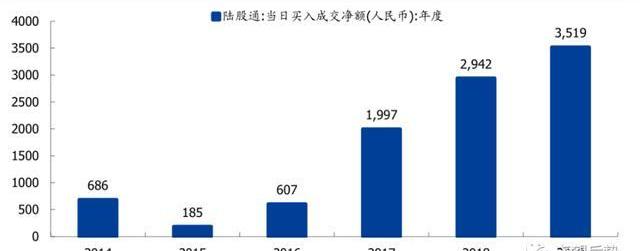

外資流入節奏與MSCI等指數擴容關聯性并不大。近期部分投資者擔憂MSCI落地后,年底外資流入動力減弱,并且MSCI尚未公布新的納入時間表,明年外資入場是否會停滯。但事實上,外資流入節奏與MSCI等指數擴容關聯性并不大。17年MSCI宣布將A股納入新興市場指數,全年流入2000億;18年完成以5%的權重完成對A股的納入,外資凈流入近3000億;19年全球三大指數同時完成對A股納入、擴容,MSCI納入比例從5%提升至20%,外資凈流入還是在3000億左右規模。

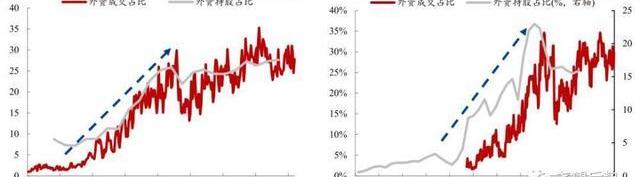

從海外市場納入MSCI的歷史經驗看,MSCI的意義不僅僅是一個指數,而更類似一個全球資金配置的認證書。臺灣、韓國皆以MSCI納入為標志,對外開放全面提速。其外資流入過程并非雖MSCI納入的“階梯形”流入,而更接近線性流入,直至外資占比達到15~30%的均衡比例。

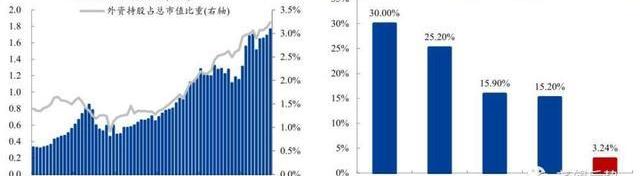

對于A股市場,外資仍大幅低配,“水往低處流”趨勢不變,明年除非海外出現極端波動,否則外資仍將持續入場增配A股。以最新的外資持股來看,雖然經歷了過去2-3年的加速流入,但當前外資持股占比僅為3%左右,仍在“水往低處流”的過程。參考對開放開已步入成熟階段的經濟體水平,A股在全球市場中仍然是處于大幅低配,“水往低處流”的大邏輯不變。

六、銀行理財、保險養老金將成為不弱于外資的中長期金來源

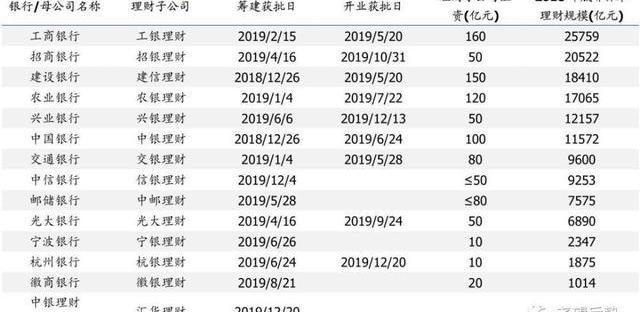

今年以來理財子公司相繼落地,理財轉型持續推進。2018年4月“資管新規”、9月“理財新規”要求理財業務剝離,12月《理財子公司管理辦法》進一步明確對理財子公司建設及運營的細節以來,2018年12月至今,已有包括14家銀行獲批籌建,其中工行、交行、建行、中行、農行5家國有行以及光大、招行、興業三家股份行和城商行的杭州銀行理財子公司更已于近期獲批開業。并且根據銀保監會副主席曹宇在2019青島·中國財富論壇上的發言,后續農商行、外資行的理財子公司籌建也將陸續展開。

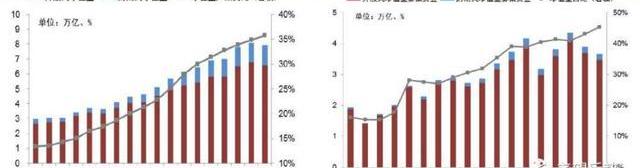

“壓舊”“添新”,凈值化改造快速推進。當前銀行理財凈值化轉型正有序推進,凈值型產品規模持續增長。截至2019年6月末,凈值型產品存續余額7.89萬億元,同比增長4.30萬億元,增幅達118.33%。已占全部非保本理財產品存續余額的35.56%。凈值化改造的方式上,主要通過停止新發保本產品,壓降不合規產品,并加大新產品發行力度實現。2019年上半年凈值型產品累計募集金額21.82萬億元,同比增長10.11萬億,增幅為86.39%。占全部非保本產品募集資金的45.39%,占比較上年同期上升17.77個百分點。

CZ:希望Twitter可以為推文提供無API評論選項:7月17日消息,Binance創始人CZ在個人社交媒體平臺發文表示,希望Twitter可以為推文提供無API評論選項。可能會減少評論中的許多垃圾郵件機器人。[2022/7/17 2:18:34]

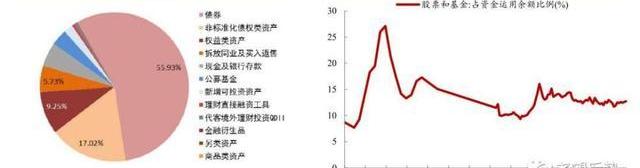

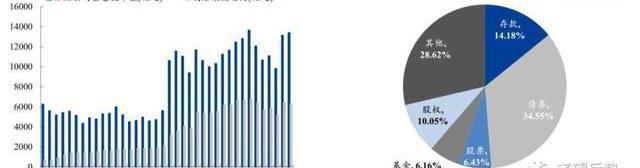

整體來看,由于當前理財產品仍以固收類和混合類產品為主,權益類資產投資比例大多并不高。其中,固收增強型配置比例在5%左右,混合類則視產品期限、定期開放間隔等因素不同而有所變化,但基本能達到20-35%。與此同時,公募基金成為理財配置權益的主要方式。

理財權益投資比重提升趨勢明確,未來或將為A股市場帶來萬億級別增量。長期來看,隨著監管政策的引導以及理財產品完成凈值化轉型,以固收類資產配置為主的“保底保收益”運營模式將逐漸向更為市場化的模式轉變,倒逼理財資金在資產配置上更加均衡,推動權益類資產配置規模進一步提升。盡管短期內權益類理財產品仍難以成為主流,但參考當前理財子公司發行的固收型混合類中的權益配置上限,意味著僅靠固收型和混合型,理財投資權益比重有望顯著提升。參考保險資金股票和基金12.7%的配置占比,保守假設理財資金未來有5%-10%的比重配置A股市場,便有望帶來約1~2萬億增量資金規模。

其次,當前保險資金權益投資仍有上升空間。整體來看,當前保險資金權益投資仍有上升空間。根據銀保監會副主席梁濤7月4日在國新辦新聞發布會上的發言,截至2019年5月底,保險資產總規模19.07萬億元。保險資金運用余額17.02萬億元,其中權益類資產3.85萬億元,占比22.64%。考慮到當前保險公司權益類資產的監管比例上限是30%,即還有7.36%的上升空間,對應1.25萬億資金增量。與此同時,銀保監會正積極研究修訂保險資金投資權益類資產比例上限,若后續在當前30%基礎上進一步提升至40%,即意味著額外1.7萬億的增量空間。

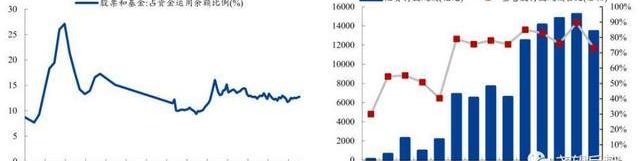

特別是,股票投資比重仍相對較低。截至1季度末,險資投資余額中股票和證券投資基金比重分別為7.19%、5.19%。而同樣根據梁濤主席的發言,截至5月保險持有股票占A股總市值的3.1%左右。考慮到5月以來A股市場整體維持震蕩。假設當前保險持股占A股總市值仍維持在3.1%,即9月持股市值在1.67萬億左右。進一步考慮3季度中國人壽5310.1億規模的自持股,此部分持股并不納入險資運用余額的核算應予以剔除。這意味著截至9月底,17.8萬億保險資金運用余額中股票投資規模僅在1.14萬億左右,占比約6.43%。這樣的比例顯然整體仍偏低。

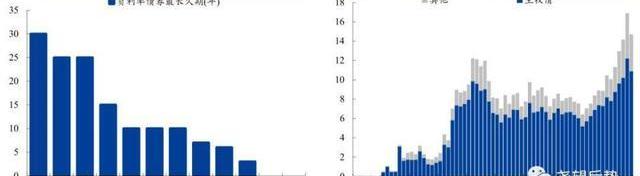

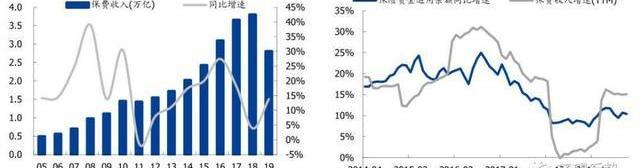

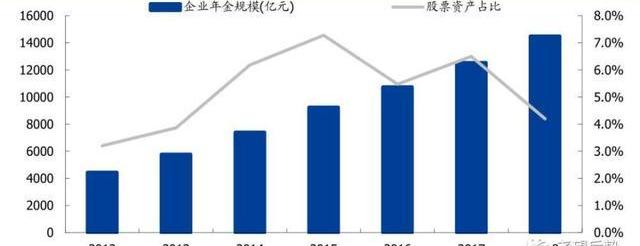

此外,險資規模仍在以較高速度增長。隨著近年來人口老齡化帶來的養老保險需求增加,以及消費理念的升級,保費收入持續以較高速度增長,帶動險資規模繼續擴張。我們看到險資運用余額增速盡管在2017年后有所回落,但整體仍能維持10%左右增長。假設未來保險資金運用余額繼續按10%的增速增長,即便實際股票投資比重仍維持在當前的6.4%左右,也意味著每年近千億規模的資金增量。

NEAR將于第三季度末引入Chunk-Only Producer角色,僅負責在單個分片中生成Chunk:7月1日消息,NEAR將于7月13日開啟Stake Wars III,該階段將專注于引入僅負責在單個分片中生成Chunk的Chunk-Only Producer,他們可以在要求不高的機器上運行他們的驗證節點,例如4核CPU、8GB RAM和200GB SSD存儲。NEAR表示,一旦第三季度末NEAR主網上可以使用Chunk-Only Producer,NEAR計劃再增加200至300個驗證者,NEAR網絡目前由100個驗證者保護。[2022/7/1 1:44:02]

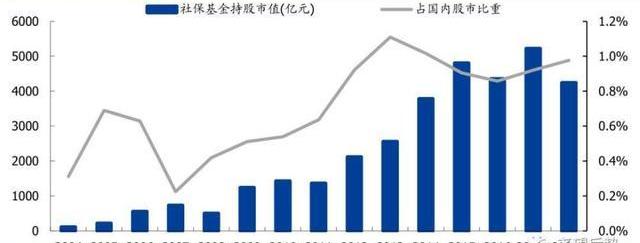

而養老金方面,首先是社保基金。根據基金業協會的數據顯示,截至2016年底社保基金持有A股市值4360.87億元,占社保基金資產總規模的21.4%,并占到A股總市值的0.86%。按照《全國社會保障基金投資管理暫行辦法》中的規定,社保基金投資股票和證券投資基金的比例上限為40%。因此后續仍有一定的提升空間。

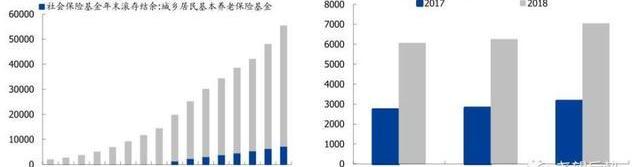

其次是基本養老基金。隨著覆蓋城鄉的社會保障體系不斷完善,養老基金積累快速增加,過去以銀行存款、購買國債為主的資產配置方式已不能適應基金保值增值的需要。2015年8月17日國務院發布《基本養老保險基金投資管理辦法》推動完善養老基金投資,拓寬投資渠道。

根據規定,各地需在2020年前全部啟動基本養老保險基金委托投資工作。截至今年9月底,已有18個省(區、市)政府與社保基金會簽署基本養老保險基金委托投資合同,合同總金額9660億元,均為委托期5年的承諾保底模式,其中7992億元資金已經到賬并開始投資。整體來看,未來基本養老金有望成為市場主要增量來源:一方面,從養老資金的安全性和收益性出發,長期來看保底保收益模式將出現改變,以充分發揮養老金長期屬性優勢。另一方面,當前8000億的委托合同到賬金額,在5.54萬億基本養老保險基金中的比重明顯偏低。此外,基本養老保險基金仍在以較快速度增長。假設未來80%的基本養老金實施托管,同時假設其中20%投資于股市,即代表著近萬億的增量資金。

此外,還有企業年金。截至2016年底,全國企業年金實際運作金額已達1.1萬億,但其中只有589億元進入股票市場,占比為5.47%。未來隨著企業年金股票投資比重的提升,同樣有望為市場帶來千億級別的增量。

七、龍頭優勢繼續,價值化風格繼續

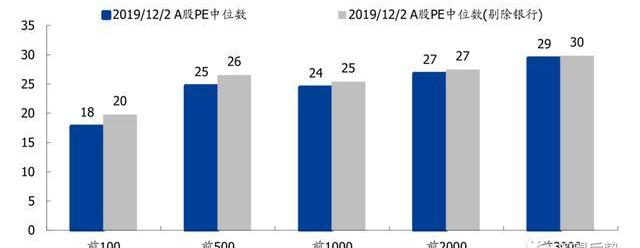

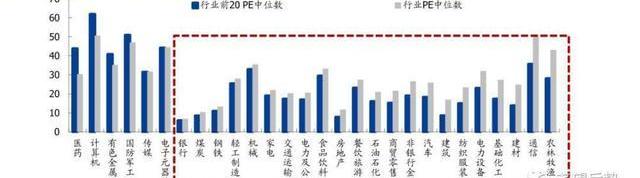

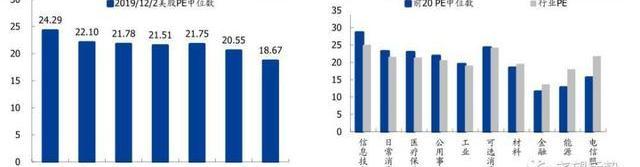

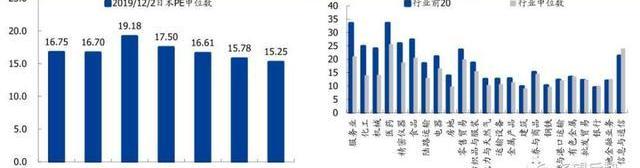

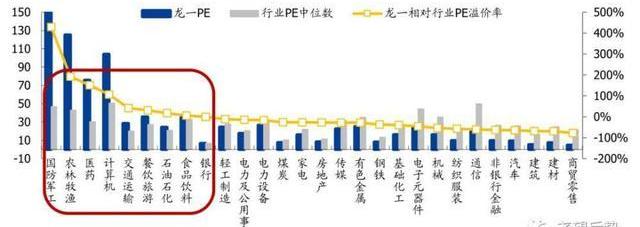

整體來看,A股公司估值與市值往往成反比,越大的公司估值越便宜,越小的公司估值越貴。分行業來看,A股多數行業龍頭仍處于折價狀態。以行業總市值前20名代表行業龍頭,對于中信28個行業,僅有醫藥、計算機、有色金屬、國防軍工、電子的龍頭PE高于行業平均,其余23個行業龍頭折價明顯。

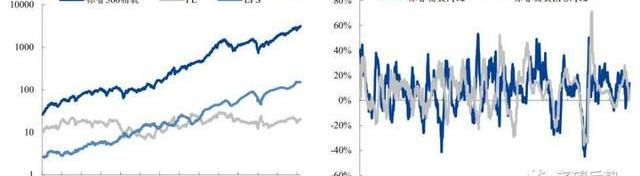

與A股市場不同,海外成熟市場不論整體或行業,龍頭公多數享有明顯的估值溢價。以美國和日本為例,從個股來看,整體呈現好的股票更貴,而差的股票更便宜的特征。分行業來看,大多數行業龍頭估值高于行業中位數。

以美日為代表的成熟市場估值體系建立在估值與盈利高度匹配之上,優質公司、龍頭公司享受估值溢價,這也更符合價值投資的本質。而A股當前估值和盈利匹配度低,優質公司、龍頭公司溢價并未普遍出現、甚至常常相反。伴隨著外資、理財、養老、險資等中長期資金持續導入,優質公司、龍頭公司估值回歸之路在過去幾年中已經開啟,但仍遠未結束。未來較長一個階段,A股估值體系的“撥亂反正”仍將繼續,這也意味著龍頭相對收益繼續、價值化風格繼續。

八、消費白馬不會崩盤,EPS成為股價核心驅動

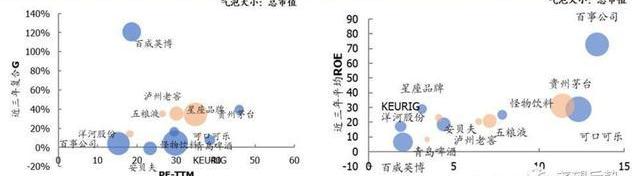

我們一直強調一個觀點,A股縱向的估值比較正越來越無效,而橫向估值比較越來越有參考意義。近期,市場始終有一種聲音認為消費白馬估值已經泡沫化,后續將經歷慘痛的擠泡沫過程,其主要邏輯是從縱向估值比較看,當前消費龍頭估值多已處于歷史高位。然而,這種比較方式忽視了其不斷突破上限的可能性,當前,在機構化、國際化大趨勢下,A股正經歷的不是簡單輪回,而是歷史性變革,這是消費白馬估值不斷突破上限可能性背后的原因。在這個過程中,A股的估值體系將逐步與國際接軌、與歷史脫軌。因此,需要打破歷史估值框架的束縛,橫向估值比較將比縱向比較更有意義。業績穩定、高ROE行業龍頭將持續享受估值溢價。

參考美股,A股消費龍頭估值并未泡沫化。從PE-G和PB-ROE兩個角度,對比中美消費龍頭的估值。從細分行業來看,A股龍頭估值不算貴,且業績有優勢。。

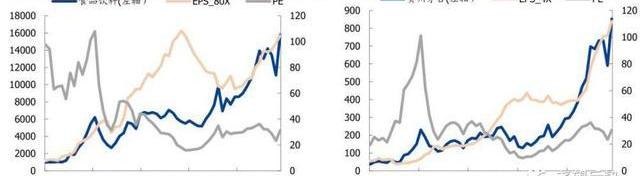

消費白馬股價驅動力正從PE轉向EPS。參考美日臺韓經驗,伴隨機構化、國際化,股市定價體系均從PE主導轉變為EPS主導。而當前A股以消費白馬為代表的核心資產“定價體系”正在與國際接軌、正在經歷從PE到EPS的轉變,其股價上漲主要是由盈利驅動,而非估值驅動,因此不能簡單地將其上漲定義為“泡沫”。消費行業中約半數行業已完成從PE向EPS的切換,且大多數消費龍頭已步入盈利驅動階段。未來將有更多的行業、龍頭完成定價體系的轉變。伴隨估值波動收斂,EPS將成為未來消費股走勢的核心驅動力。

九、消費板塊中,家電、汽車是我們最看好的方向

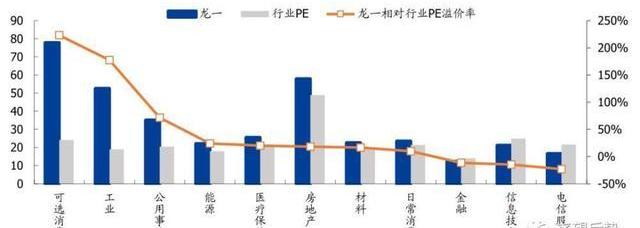

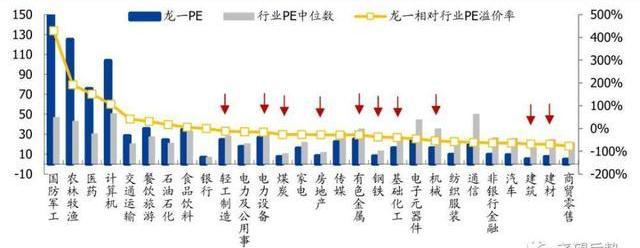

消費白馬龍頭溢價已逐漸顯現,估值體系逐步“撥亂反正”。以美日為代表的成熟市場估值體系建立在估值與盈利高度匹配之上,優質公司、龍頭公司普遍享受估值溢價,而A股估值和盈利匹配度低,優質公司、龍頭公司溢價并未普遍出現。美股多數行業最大龍頭有顯著估值溢價,僅有金融、信息技術、電信服務等存在小幅折價;而A股多數行業龍頭仍然折價。

消費中家電、汽車仍顯著折價。消費白馬中,醫藥、食品飲料、餐飲旅游板塊的龍頭溢價已經顯現,估值體系“撥亂反正”逐步完成,后續龍頭估值提升空間較小;而消費中家電、汽車龍頭仍顯著折價,未來或有較大估值修復空間。

疊加家電、汽車均受益地產竣工邏輯,因此是我們明年在消費板塊中較看好的兩個方向。

十、周期核心資產將成為最具超額收益的大類方向

三大合力帶來周期核心資產價值重估,周期核心資產有望成為2020年超額收益最顯著的大類方向。

1)周期龍頭普遍折價,估值體系有待“撥亂反正”。當前A股估值體系正在經歷“撥亂反正”。消費、科技等行業龍頭已逐步從折價走向溢價,而多數周期行業估值“撥亂反正”仍未開始,龍頭普遍折價。無論是行業市值前20龍頭組合還是行業最大龍頭,周期龍頭相對行業普遍折價,伴隨周期龍頭估值體系重塑,未來有望迎來較大的估值修復空間。

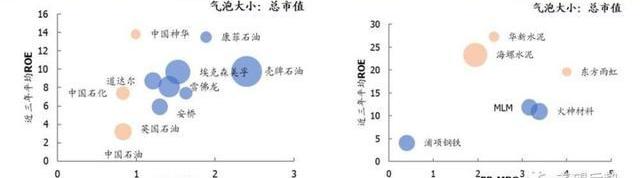

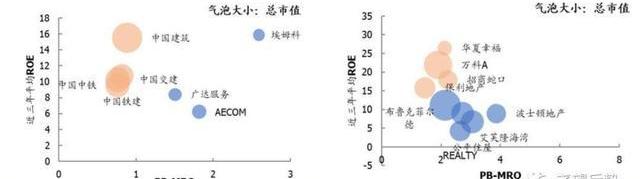

2)中美對比,A股周期龍頭估值修復空間大。A股消費龍頭估值體系率先完成與國際接軌,但與美股相比,A股周期核心資產仍具備較大的估值修復空間。從PB-ROE角度,對比中美周期龍頭估值水平。A股龍頭估值相對較低,部分盈利更優,尤其是能源、建材、建筑、地產行業。

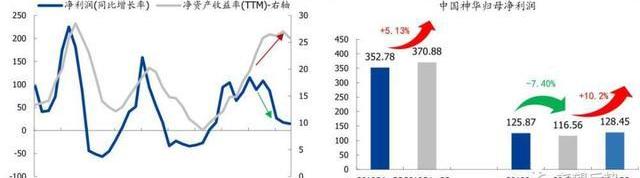

3)2020年經濟波動收斂,解除“低估值陷阱”,盈利企穩帶來估值提升。過去幾年,部分周期龍頭正在經歷“周期藍籌化”,我們已經看到,盈利穩定性成為提升估值的關鍵。以海螺水泥為代表,伴隨經濟波動收斂與行業競爭格局優化,其盈利增速波動下降、呈現穩健增長的“藍籌化”特征。而以中國神華為代表的大多周期龍頭,估值尚未迎來修復。

而未來伴隨經濟波動收斂,盈利企穩將推動更多周期股迎來估值提升。一方面,經濟企穩、波動收斂下,未來將涌現出更多業績穩定、現金流穩定的周期個股。另一方面,存量經濟下盈利將進一步向龍頭集中,周期龍頭估值修復空間更大。

隨著盈利趨穩,周期股“低估值陷阱”的擔憂也將逐步緩釋。為何此前周期估值持續走低、重估乏力?主要由于投資者普遍擔心經濟下行趨勢或帶動周期其盈利加速向下、從而陷入“低估值陷阱”。而近期,隨著經濟數據回暖,央行連續調降政策利率、以及中美貿易談判達成第一階段協議,市場對于后續經濟企穩的預期升溫。因此周期“低估值陷阱”有望逐步解除,至少是階段性緩解,有望推動周期股估值修復。

風險提示

1、貿易摩擦超預期發酵;

2、宏觀經濟超預期波動。

據昨日動區報導,市場上最主流的穩定幣Tether由于「可能發生的市場操控」,在比特幣大漲同時也同時被拋售。各大交易所也因為USDT的「狀況」而陸續發生交易對的不順暢.

1900/1/1 0:00:00區塊鏈作為底層技術的一種,在政策風向的支持下,正吸引越來越多應用落地的探索。在近日舉行的2019未來商業生態連接大會上,國家信息中心中經網管理中心黨總支副書記朱幼平就指出,區塊鏈經過11年的試錯.

1900/1/1 0:00:00芒格回應買入阿里:少量持有以作為現金等價物,強于美國國債:伯克希爾哈撒韋副董事長查理·芒格表示,由于最近國債的收益太低,所以決定轉而投資普通股.

1900/1/1 0:00:00考慮到2017年加密貨幣的普及,一些主流金融機構紛紛要求穩步推進的區塊鏈技術與加密貨幣。CBOE和CME市場成功推出比特幣期貨合約,證明了華爾街投資者對加密貨幣日常交易活動的投資有一個健康的胃口.

1900/1/1 0:00:00近期許多媒體報導Bitfinex疑似面臨財務危機,同時與Bitfinex和Tether關系密切的銀行Noble也傳出破產申請,而今日總部位于香港的加密交易所Bitfinex在官方公告發出聲明.

1900/1/1 0:00:00Mt.Gox是破產的比特幣交易所,于2014年崩潰,很快預計將向數千名債權人分發價值10億美元的加密貨幣。由于等待很長時間,有些人可能會在收到比特幣時立即卸下比特幣.

1900/1/1 0:00:00