BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.45%

ETH/HKD-0.45% LTC/HKD-0.66%

LTC/HKD-0.66% ADA/HKD-1.3%

ADA/HKD-1.3% SOL/HKD-1.18%

SOL/HKD-1.18% XRP/HKD-1.02%

XRP/HKD-1.02%投資DeFi還是屯幣,Zerion親手操作投資策略告訴你到底哪一種回報率更高。

撰文:LeftOfCenter

很多人對將幣投入DeFi嗤之以鼻,認為這點蠅頭小利還不如一直屯幣賺得多,Zerion親手操作投資策略告訴你到底哪一種回報率更高?

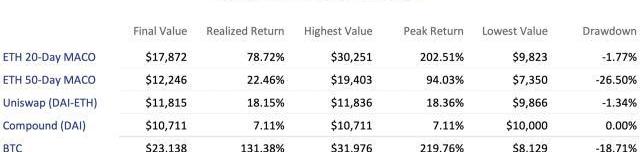

DeFi投資組合跟蹤和管理服務Zerion發布博文對比了過去11個月以來分別在3個DeFi平臺采用不同的投資策略所獲得的投資回報,并將這些不同的策略和一直屯幣所產生的收益進行了分析和對比,由此亮出一張清晰的圖表,把錢放在DeFi中到底賺不賺錢?

本次Zerion基于3個DeFi平臺進行了策略試驗,分別是Compound、Uniswap和TokenSets,具體來說,是投入相同價值的資金到Compound上的cDAI、Uniswap上的DAI-ETH交易對和TokenSets的ETH策略中,并對其在11個月內的回報和只是持有BTC和ETH的收益進行了對比分析,鏈聞在此對這些關鍵要點進行了總結。

泰國暹羅商業銀行:DeFi將顛覆傳統金融:7月12日消息,暹羅商業銀行的風險投資部門 SCB 10X 表示,它正在為去中心化金融 (DeFi) 顛覆傳統銀行業的潛在日子做準備。SCB首席風險投資官 Mukaya Tai Panich 在周六通過電子郵件與 CoinDesk 交談時表示,DeFi 擁有當今傳統金融所擁有的一切,我認為像我們這樣的傳統金融公司應該積極探索、投資和采用DeFi。當我們研究 DeFi 時,我們認為有朝一日銀行和其他金融機構可能會完全去中介化。(coindesk)[2021/7/12 0:45:06]

Terraform Labs宣布成立規模1000萬美元基金支持DeFi發展:2月4日消息,穩定幣平臺Terra背后的公司Terraform Labs宣布規模為1000萬美元的基金Terraform Capital,以支持以太坊上的DeFi項目。通過為項目支付安全審計成本,推動其與美元掛鉤的穩定幣TerraUSD (UST)或LUNA在DeFi領域的整合。(CoinDesk)[2021/2/4 18:55:45]

從實現收益來看,一直持有BTC為最高131.4%,其次是TokenSetETH20天MACO策略,跑贏了所有的DeFi策略和ETH買入并持有的收益,為69.3%。

1,從實現收益來看,TokenSetETH20天MACO策略跑贏了所有DeFi策略和ETH買入并持有的收益,回報最高超過200%,實現回報達78.7%,原因在于該策略避開了ETH主要虧損期,在上升趨勢期間獲得了回報,同時維持了較低的回撤率。而TokenSetETH50天策略表現不佳,雖然同樣捕捉了今年3月開始的ETH上升趨勢,在7月購買入穩定幣進行再平衡,但在9月經歷了大幅回撤,這大大降低了該策略的最終回報,實現的回報率為22.5%,這兩種策略本質上都是通過及時重新平衡穩定幣的占比,來避免ETH的縮水風險。

Santiment:DeFi領域很可能開始新一輪上升:10月3日消息,在經歷兩個多月的狂熱后,DeFi行業進入相對平穩的階段。Cryptoslate獨家數據顯示,過去一周DeFi代幣市值縮水大約11%。但分析平臺Santiment最新文章指出,DeFi領域很可能出現新一輪增長。以DEX獨角獸Uniswap為例,其交易量有明顯下降趨勢表明市場上的交易所數量在增加,人們對加密交易的興趣在提高,一旦Uniswap交易量跌破某點,DeFi市場將可能出現新一輪上漲。(CryptoSlate)[2020/10/4]

TokenSets可根據選定策略智能自動化地調整你的投資組合,同時該投資組合是由一個token代表。在TokenSets上,1個Set代幣表示一個投資組合,那ETH和DAI這個投資組合舉例,假如該組合價值占比為20%/80%,那么一旦ETH上漲,則會賣出ETH買入DAI保持二八比例,反之亦然。

觀點:對監管機構來說,DeFi被認為是比比特幣更大的威脅:印度加密貨幣新聞平臺Crypto Kanoon今日發推稱,對監管機構來說,DeFi被認為是比比特幣更大的威脅。DeFi顯然是在挑戰中央銀行的權力。[2020/8/11]

2,在5種策略中,對于穩定幣持有人來說,Compound和Uniswap的回報更加穩定,相比之下,價格波動性導致一直持有ETH、BTC和TokenSet策略有更高的風險。特別是對于那些沒有投資經驗求穩的人來說,DeFi投資可盡量將資產放入不同的智能合約,多樣化投資組合,以分散風險。

以上結論是基于回撤率得出的,回撤又稱虧損、回檔,是從一個峰值(高點)到谷值(低點)的虧損金額的比例,作為投資策略交易中一個衡量風險的重要指標,回撤越高,說明風險越大。

在此次測試的5種策略中,回撤率最低的是TokenSetETH20天策略,為-1.77%,TokenSetETH50天策略回撤率是-26.5%,一直持有ETH和BTC分別是-22.48%和-18.71%。

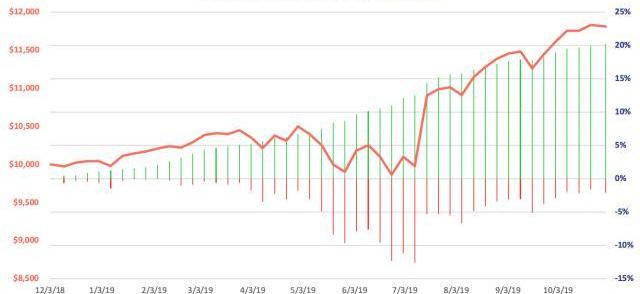

3,Uniswap上的DAI-ETH交易對共注入10000美元,具體來說,是買入等值的ETH和DAI,均為5000美元,UniswapDAI-ETH池實現回報率為18.15%。

需要注意的是,由于ETH/DAI價格是隨供需浮動的,因此不同時期提供流動性的投資者回報會有所不同,這也讓Uniswap回報具有高度不確定性。

Uniswap已實現回報取決于3個要素:存入提取時資產價格、流動資金池規模和交易量。

在以太坊價格處于大幅波動期,該交易對池的交易活動大幅增加導致交易費增長,從而彌補了投資組合中的損失,同時由于相對交易量來說流動資金池規模較小,這使得流動提供者可收取相對較大份額的費用。一旦流動資金池規模增大或交易量降低,或兩者情況同時發生,那么在以太坊價格波動較大時期,由于交易費收益相對交易量只占取較小份額,那么投資者將實現更多的凈損失。

4,此外,DeFi生態中出現一種「將代幣利息代幣化」趨勢,這意味著可將代幣本身和代幣利息所有權分離開來,存入到其他智能合約再次存入獲取利息,目前,Uniswap平臺上已經有支持cDAI的交易對池,因此該交易對的流動性提供者不僅可獲得手續費,還可以獲得DAI生成的額外利息。

今年8月,鏈聞曾報道,decentral發行了一種名為rDAI的代幣,該代幣旨在將質押cDAI所產生利息的所有權實現通證化。rDAI的出現意味著將質押cDAI生成的利潤生成另一種代幣rDAI,并可以將這種代幣以合理的價格賣給別人,同時持有本金DAI。

Tags:ETHDAIUniswapETH錢包地址ETH挖礦app下載Etherael指什么寓意DAI價格DAI幣Uniswap幣是什么幣

據9月13日大型加密貨幣Bitfinex的medium公告,透了其搭建在EOS網路上的去中心化交易所「EOSfinex」的最新資訊.

1900/1/1 0:00:00比特幣的下一次減半預計將在明年5月進行。加密貨幣愛好者CryptoEinstein最近在推特發布一張圖表,展示比特幣的價格在每一次減半后是如何上漲的.

1900/1/1 0:00:00幣圈早間新聞一覽 1.新華網:美聯儲對“央行數字貨幣”態度趨開放。2.澳大利亞將啟動國家區塊鏈戰略.

1900/1/1 0:00:00我們即將進入一個新十年,為了觀察加密交易的未來是如何演變的,我們需要先審視金融業的過去。從歷史上看,每一次金融交易創新帶來的重大變化都伴隨著商業模式的創新和技術的進步.

1900/1/1 0:00:00傳統上,比特幣減半---當作為挖礦獎勵發行的比特幣供應量減少一半時---一直被認為是加密貨幣非常看漲的發展。該事件每四年才發生一次,通常在價格上漲之前或之后,價格就會上漲.

1900/1/1 0:00:007月30日的最新鏈上數據表明,礦工正在準備出售比特幣。根據Glassnode的數據顯示,過去24小時內,礦工流入交易所的比特幣數量明顯增加.

1900/1/1 0:00:00