BTC/HKD+3.66%

BTC/HKD+3.66% ETH/HKD+4.75%

ETH/HKD+4.75% LTC/HKD+4.03%

LTC/HKD+4.03% ADA/HKD+5.5%

ADA/HKD+5.5% SOL/HKD+3.57%

SOL/HKD+3.57% XRP/HKD+3.93%

XRP/HKD+3.93%摘要

本文的問題是:數據可以作為金融資產使用嗎?并將代幣經濟與新興的數據經濟聯系起來。

首先,我們以甲殼蟲樂隊和DavidBowie為例,探討知識產權如何被用作資產和抵押品。接下來,我們簡要回顧了去中心化金融和抵押品的關鍵作用。由此可見,把數據當作IP,數據就可以作為抵押品。

有了這些,我們就可以探索將數據作為金融資產的機會。具體來說,我們將看到如何將數據令牌用于DeFi生態系統。

IP資產,IP作為抵押品

披頭士:IP資產

1985年,邁克爾·杰克遜以4750萬美元的價格買下了披頭士樂隊的專輯。十年后,他把一半的版權賣給了索尼。2017年,他的遺產賣掉了另一半,整個藏品的價值達到15億美元。然而,我們中的任何一個人都可以下載披頭士的歌曲,并進行任意數量的復制。畢竟這只是一點點而已。

那么,這位流行天王到底買了什么、賣了什么呢?

他買了這首歌的版權。他購買了授權目錄中的每一張專輯給環球音樂等其他公司的權利。然后環球公司可以反過來把這些作品以磁帶或cd的形式出版。作為回報,邁克爾將從每盤磁帶或CD的銷售收入中提成。

因此,雖然在單位元上不存在稀缺性,但在權利上卻存在稀缺性。在披頭士樂隊的目錄中,它是知識產權權利,具體來說就是使用版權并簽訂合同。邁克爾有權通過與環球音樂等公司簽訂合同,將這些權利中的一部分轉讓給其他人。

數據:LSD項目目前持有超過1100萬枚ETH:金色財經報道,DefiLlama.com數據顯示,LSD(流動性質押衍生品)項目目前持有超過1100萬枚ETH,價值超過186.4 億美元。[2023/8/22 18:14:21]

簡言之,知識產權是可以買賣的資產。

Bowie債券:以知識產權作抵押

1997年,大衛鮑威基本上破產了。盡管有一系列的成功和可觀的收入,但他奢華的生活方式意味著花費超過了收入。

與此同時,BillPullman設計了一種新的金融工具:DavidBowie的知識產權未來收益債券。這是一種證券,由25張專輯中的287首歌曲資產支持。投資者搶購了5500萬美元的“Bowie債券”,Bowie用這些債券購買了前經紀人所有的歌曲。10年來,版稅都歸債券持有人所有,平均年回報率為7.9%。此后,版稅又直接歸Bowie所有。

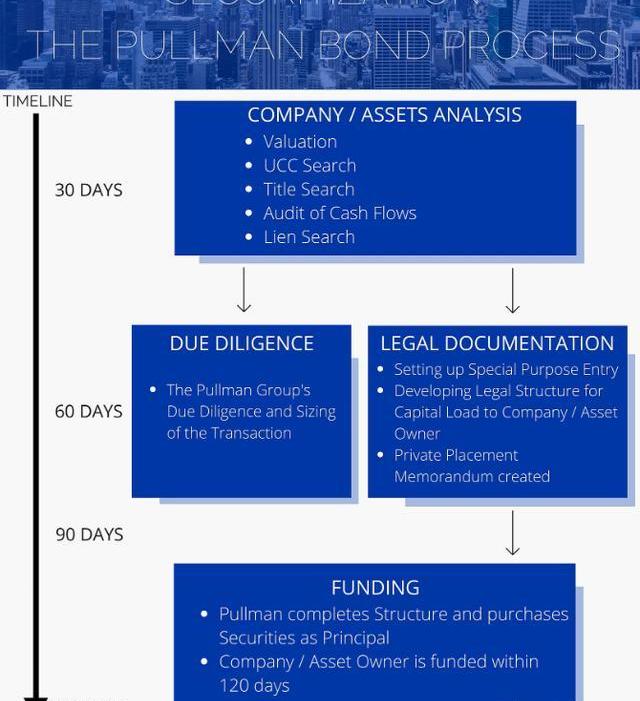

從那以后,BillPullman為詹姆斯·布朗和更多的藝術家創造了類似的“名人債券”。藝術家們可以預先得到報酬,作為交換,投資者可以獲得固定利率的票息,并以未來版稅的權利作為擔保。Pullman的公司在其網站上列出了藝術家的申請流程:

這表明,金融世界不僅把知識產權當作一種資產認真對待,而且還通過創造知識產權作為抵押品來實現這種資產的金融化。

將代幣作為抵押

令牌作為抵押品

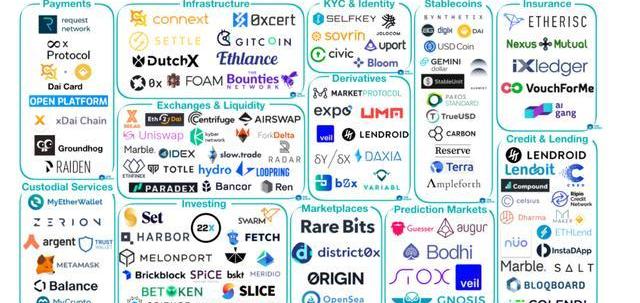

代幣可以作為抵押品,用于創造更高階的金融工具,如穩定幣和融資融券貸款。這些都是更廣泛的去中心化金融運動(DeFi)的一部分。DeFi正在成為區塊鏈的主要用例,特別是在Ethereum生態系統中。這是穩步增長。以下是截至2019年11月的DeFi景觀:

數據:10615枚ETH從Gemini轉移至未知錢包:金色財經報道,據WhaleAlert數據顯示,10615枚ETH(價值17487756美元)從Gemini轉移至未知錢包。[2022/8/24 12:44:33]

DeFi的構建塊

一些DeFi構建塊包括:

DEXs。Uniswap目前活躍量最大的去中心化交易所之一,就像一個自動做市商。它有訂貨單。任何人都可以添加任何他們想要的交易對,而不需要獲得許可。

穩定幣/支付。當前DeFi生態系統的核心組成部分是DAI,創始團隊為MakerDAO。它與美元掛鉤。由于是非投機性的,它降低了非投機性金融活動(如貸款、工資和其他支付用例)的摩擦。

貸款。MakerDAO的目標是創建一個穩定幣。但它有一個有趣的副作用:DAI是建立在以ETH為抵押的貸款基礎上的(最近,其他資產也通過多重抵押DAI)。因此,Ethereum的貸款進入了高潮。互補的協議已經出現,例如Compound,側重于融資融券交易的貸款。

衍生品。這里,令牌用于跟蹤真實世界的資產。例如,Synthetix衍生品持有1億美元的資產。

保險。NexusMutual通過讓其成員分擔風險(例如,智能合約失敗的風險)來實現保險的效果。

一籃子資產。SetProtocol和Melon協議允許投資者購買表示不同令牌集合的單個令牌,類似于購買指數基金。

市值前三平臺幣24小時漲跌數據:據金色財經數據顯示,截至目前主流平臺幣種概況如下:

BNB現價30.55美元,24h下跌0.03%,24h成交額1.17億美元;OKB現價4.49美元,24h下跌6.93%,24h成交額2307.17萬美元;HT現價4.49美元,24h下跌1.63%,24h成交額3318.22萬美元。[2020/10/24]

金融供應鏈。離心機適用于基于Token的金融供應鏈。離心機里的每一個財務/法律合同都是一個NFT。這些合同可以很容易地在公司內部和公司之間流動。

還有更多的例子,而且還會有更多。

所有這些都是DeFi生態系統中出現的驚人功能。目前整個DeFi系統鎖定價值為6.9億美元(2019年11月)。

DeFi的可組合性

DeFi產品組合在一起可以實現更高級別的功能。例如,在InstaDapp中:“你可以將DAI換成Ether,然后將它添加到現有的CDP中,增加其抵押品,這將允許你吸引更多的DAI,從而創造杠桿”。Instadapp還可以方便地在MakerDAO和Compound之間移動貸款,從而優化利率。

Uniswap和Compound協議是可組合協議的另兩個很好的例子。它們都是相對輕量級的,易于理解和使用。這些特點使得Uniswap比Bancor增長更快。同樣,由于cDAI(有息DAI)的存在,Compoundv2比v1更容易合成,這導致v2比v1增長得快。

數據:以太坊礦工每天的交易費收入達5800枚ETH,占總收入的30%:CoinMetrics數據顯示,以太坊礦工每天僅從交易費就能賺取5800枚ETH,目前占其總收入的30%。[2020/8/1]

DeFi抵押品的標準

以ETH做抵押使DAI成為可能,這反過來又引發了DeFi運動。我們來問一下:是什么構成了質押?

作為抵押品的候選資產至少有兩個特點:

1、資產的價值是可以計算的。這并不總是容易做到的,因此一個好的指標是:在傳統的金融世界里,這種資產是否有被擔保的歷史。

2、用于抵押的資產被Token化。Token化使得它可以很容易地與智能合約交互,也就是說,有助于使它可編程。

ETH作為DeFi抵押品

ETH符合作為DeFi擔保的條件,具體如下:

ETH的價值可以通過進入許多加密貨幣交易所進行計算。

ETH是代幣。(具有諷刺意味的是,ETH并不完全符合ERC20,所以一些用例需要封裝ETH以使它符合,因此,使用了ETH)。

以數據作抵押

目前,DeFi中已經將數據用于更直接的用途:用于交易的價格數據feed、用于構建貸款或保險風險模型的數據等等。但數據本身能用于金融工具嗎?具體地說:

在DeFi中數據可以作為抵押品嗎?

要進行調查,我們可以從以下標準開始:1、數據是否有一個可以計算的值?例如,數據是否有擔保的歷史?2、我們可以將數據資產Token化嗎?

金色財經挖礦數據播報 | BTC今日全網算力下降4.73%:金色財經報道,據蜘蛛礦池數據顯示:

ETH全網算力185.399TH/s,挖礦難度2272.86T,目前區塊高度10087131,理論收益0.00799373/100MH/天。

BTC全網算力105.229EH/s,挖礦難度16.10T,目前區塊高度630769,理論收益0.00000780/T/天。

BSV全網算力1.868EH/s,挖礦難度0.27T,目前區塊高度635372,理論收益0.00048181/T/天。

BCH全網算力2.752EH/s,挖礦難度0.40T,目前區塊高度635606,理論收益0.00032703/T/天。[2020/5/18]

接下來的兩個小節將對此進行探討。

數據IP作為抵押品

我們在剛開始曾討論將音樂作為IP,例如披頭士音樂目錄的IP。然后,我們描述了音樂知識產權是可以買賣的資產,比如邁克爾杰克遜對披頭士樂隊專輯的處理。由此得出,知識產權是資產。

要知道,數據是會被IP保護的,或者是會被視為商業機密的。

然后,我們以Bowie債券為例,描述了音樂IP資產如何進行抵押。知識產權資產可以抵押。

擔保知識產權并不需要止步于Bowie。數據IP資產也可以抵押。

數據可以作為DeFi中的抵押品

這部分的問題是:在DeFi中數據可以作為抵押品嗎?前面兩個小節展示了數據如何被擔保以及我們如何Token化數據資產。這為數據作為DeFi的抵押品打開了大門。這意味著我們可以將數據連接到爆炸的DeFi空間。數據不僅可以幫助傳統的交易和風險模型,而且可以作為一流的金融公民:數據本身可以作為抵押資產。下一節將進一步對此進行探討。

DeFi中的數據

開放數據經濟

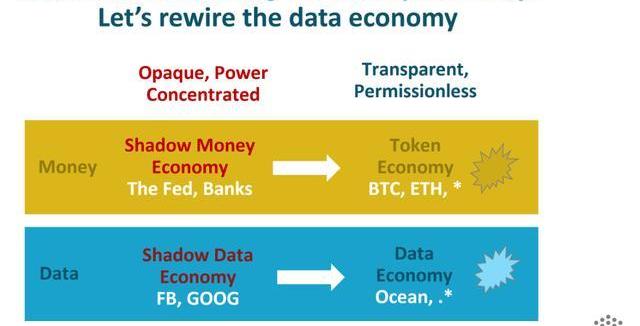

代幣經濟已經打開了傳統封閉的貨幣經濟。

世界銀行估計,到2025年,世界GDP的25%將基于數據。這是通過數據經濟流動的價值;以及數據經濟中的數據資產。傳統的數據經濟是一種“影子”數據經濟:封閉且被Facebook之類的公司關閉并嚴格許可。我們可以催化一種新的數據經濟,這種經濟是開放的,沒有許可的。

利用加密基礎設施,從錢包到DeFi

對于開放數據經濟,我們可以而且應該利用代幣經濟的工具。令牌本身就是一個關鍵工具。本系列之前的文章已經表明,我們可以制作數據Token(不可替換、可替換、可組合)。數據令牌自然會利用現有的密碼基礎設施來獲取令牌,比如錢包。

換句話說:使用數據令牌,DeFi生態系統將獲得一個全新的令牌類。數據令牌可以與現有的令牌(如ETH和BTC)以及其他上千個令牌并存,可以用于現有的和未來的DeFi應用程序(從Uniswap到Gnosis)。

數據令牌在DeFi中的應用

本節探討如何在DeFi中使用數據令牌,以及相應的好處。

不可替代的數據DEXes(市場)。要買賣不可替代的數據令牌,可以使用opensea等NFT市場。或者是一個擁有數十個不同通道的opensea分叉,每個通道都專用于不同的垂直數據。想想opensea,它有很多數據渠道。

可替代的數據DEXes。對于可替換的數據令牌,可以在不請求任何許可的情況下將一對Uniswap數據令牌設置為Ether。甚至更好的是平衡器,對于跨多個數據集的單一共享流動性池,這樣即使很少交易的數據集也有良好的流動性。想象一下,在平衡器中有一百萬個數據集:一個用于長尾令牌的數據交換。另一種處理流動性的方法是隨著時間的推移,例如DutchX。1、市場不需要保存數據(非托管);2、數據供應商出售數據集不需要獲得市場許可,3、即使是很少交易的數據集也需要流動性。

不可替代的和可替代的數據CEXes。大多數代幣交易仍然發生在像Binance這樣的集中式交易所(cexe),因為集中式技術傳統上更容易實現,而且比DEXes更容易管理諸如提前運行等關鍵挑戰。我們可以預期,數據CEXes也將在新興的數據經濟中發揮作用。隨著技術的成熟,CEXes總是可以擴展到DEXes。誰將成為數據的結合體?

數據穩定幣/支付。考慮到這些數據已經為全球GDP的15%提供了動力,而且即將達到25%,一個有數據支持的穩定幣可能會非常有趣。想象一下,一個穩定幣里有100萬個定價數據集作為抵押品。這可以構建為多抵押品DAI(MCD)的獨特部署,其中抵押品是所有數據。每個數據集的先決條件是附加一個值,就像BowieBonds附加的歌曲IP一樣。

貸款數據。用戶可以借用數據,其他數據作為抵押品。貸款人可以獲得更多的數據作為利息;以數據形式借款支付利息。

衍生品。這里的一種可能是一個可組合的令牌,它將(i)數據令牌與(ii)跟蹤實際資產的synthetix風格的令牌捆綁在一起。

保險。就像nexusmutual為受到損害的智能合約提供(有效的)保險一樣,也可以為受到損害的數據集提供保險。例如,我買了一些數據來訓練一輛自動駕駛汽車,但我不知道的是,它有汽車闖紅燈的例子(數據中了)。這可能導致自動駕駛汽車明確闖紅燈,隨之而來的是傷害和損害。對培訓數據的保險限制了我的財務損失。

籃子里的數據。將訪問一組有價值的數據(例如,醫院所有患者的健康數據)作為單個標記出售。這些數據資產可以是靜態的或動態的(流)數據服務。

數據索引。從成千上萬的可能性中,追蹤排名前100位的數據服務,讓其他人更容易將這些服務作為單一資產進行投資,類似于今天的指數基金。

金融供應鏈。如前所述,離心機擁有基于Token的金融供應鏈,其中離心機中的每個金融/法律合約都是NFT。這合約可以很容易地在公司內部和公司之間流動。數據令牌也可以內置合法的契約。

總之,在DeFi應用程序中,數據令牌可以用作“一等公民”金融工具。

Tags:ETHDAI穩定幣ETH錢包地址ETH挖礦app下載Etherael指什么寓意DAI價格DAI幣為什么換穩定幣DAI穩定幣是由哪個國家提出的鑄造穩定幣

OKEx首頁主流幣指數列表移除EOS,新增BSV:9月7日,OKEx交易平臺首頁內的主流幣指數列表已將EOS移除,新增BSV進入列表.

1900/1/1 0:00:00最近,一個致力于研發人工智能區塊鏈的項目Cortex引起社區注意,Cortex的技術白皮書是英文的,讀起來門檻較高.

1900/1/1 0:00:00摩根大通的前區塊鏈負責人AmberBaldet曾說,現在和企業談公有鏈,仍言之過早。參照目前最受歡迎的兩大公有區塊鏈,比特幣、以太坊的發展可以看出,比特幣基礎建設雖仍在持續發展,但就隱私性、鏈上.

1900/1/1 0:00:00世界知名的加密錢包軟體供應商Blockchain在11月6日表示,將會「空投」給他們用戶每人$25美元價值的恒星幣,總價值約1億2500萬美金.

1900/1/1 0:00:00詢問您是否應該投資特定的加密貨幣只能在您確定加密貨幣空間值得投資之后才能回答。如果你正在閱讀這篇文章,我假設我們在同一頁上:公牛將最終回歸......從這里開始,所有關于尋找不僅值得花時間研究的.

1900/1/1 0:00:00幣圈晚間消息一覽 1.數據:PlusToken跑路資金發生異動,12,424個BTC被轉移。2.比特幣挖礦難度上調至15.55T,再創歷史新高.

1900/1/1 0:00:00