BTC/HKD-0.72%

BTC/HKD-0.72% ETH/HKD-2.57%

ETH/HKD-2.57% LTC/HKD-2.42%

LTC/HKD-2.42% ADA/HKD-1.82%

ADA/HKD-1.82% SOL/HKD-2.86%

SOL/HKD-2.86% XRP/HKD-3.46%

XRP/HKD-3.46%SEC起訴Binance和Coinbase的事情終于今天沒有新的內容了,可以重新梳理一下整體風險市場的走勢。早盤美國三大股指期貨都出現了大幅拉升,跳空高開的情況。帶動了標普500指數直接進入到了牛市的標準,而引發的原因就是預期美聯儲從六月開始暫停加息。昨天晚上的推文已經介紹了申請失業金的數據,持續走高的失業率給勞動力市場帶來了降溫,但增加的就業崗位確顯示出美國的經濟還有很強的韌性,雖然矛盾但確實符合了投資者對于經濟的預期,也是美聯儲很久都沒有提過的軟著路,甚至是不著路。

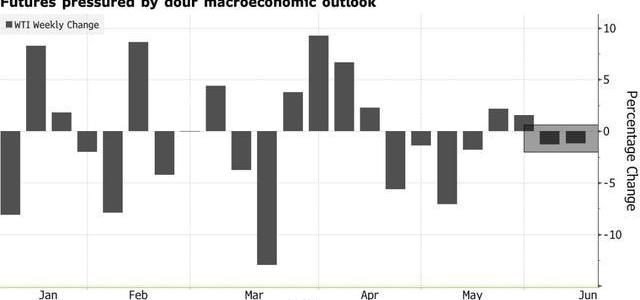

類似矛盾的數據還有石油的價格,尤其美聯儲不會繼續加息的第二個原因就是因為石油價格的下降,油價因為擔憂降低需求而重新成為焦點,已經連續第二周下跌,直接扼殺了沙特阿拉伯單方面承諾減產帶來的漲幅。尤其是有報道稱美國和伊朗在核談判問題上取得了進展,這可能會導致伊朗提供更多的石油供應,也是推動油價下降的另一個原因,雖然石油在通脹的占比并不高,在這一年中也多次出現油價對于通脹數據的影響,尤其是當下降的更多原因是因為需求減緩以后,在疊加并不友善的失業金數據,刺激了風險市場對于美聯儲在六月暫停加息的押注。

不過有趣的是有美國白宮發言人表示美國和伊朗達成臨時報道的協議是錯誤的,所以能看到在石油的價格從大幅下跌4%以上后收窄到了1%左右,但油價的持續走低仍然體現出了需求端的抑制,這和連續上漲并且帶入牛市的美股再次成為了鮮明的對比。目前標普500距離突破4,300點只有一步之遙,當然其中的大型科技股仍然是上漲的主力,尤其是在以科技股為主的納斯達克100指數于3月29日進入牛市以來,今年已經上漲了超過32%。AI是主要的動力,但科技股大幅上漲的勢頭在進入六月后受到了一些抑制,六月過去了三分之一的時間后,很多的科技股價格反應反而低于月初。

慢霧:去中心化期權協議Acutus的ACOWriter合約存在外部調用風險:據慢霧區消息,2022年3月29日,Acutus的ACOWriter合約遭受攻擊,其中_sellACOTokens函數中外部調用用到的_exchange和exchangeData參數均為外部可控,攻擊者可以通過此漏洞進行任意外部調用。目前攻擊者利用該手法已經盜取了部分授權過該合約的用戶的資產約72.6萬美金。慢霧安全團隊提醒使用過該合約的用戶請迅速取消對該合約的授權以規避資產被盜風險。[2022/3/29 14:25:07]

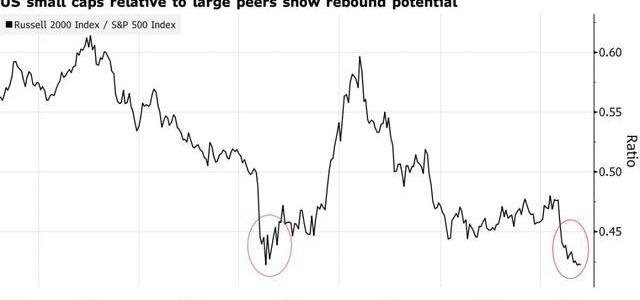

美國銀行,花旗集團等多家金融機構認為圍繞人工智能以及周邊的炒作都已見頂。但這對于市場來說并不是壞消息,隨著經濟的周期性輪動,“舊經濟”領域的公司,包括材料,銀行和礦業等都有了蠢蠢欲動的跡象。但目前不爭的事實是標普500指數在牛市區域徘徊,但5月份觸及52周低點的股票多于52周高點。市場收窄處于極端,該指數中最大的五只股票,尤其是所有科技股,現在占該指數市值的近四分之一。這就是人造牛市的直接體現,少數股票上漲,其余市場基本持平。

所以目前可以看到小型股開始收復失地。本周羅素2000指數的漲幅超過納斯達克指數近5%,因為越來越多的投資者押注被打壓的周期性股票將比“泡沫”科技股獲得更大的未來回報。因為投資者普遍認為對美國經濟衰退和降息的預期已經過頭了。而這也是科技股能繼續上漲的原因,畢竟是作為防御性的資產。說人話就是現在更多的投資者認為市場夸大了美國經濟衰退,以及美聯儲可能會提前進入降息造成的損害,提心吊膽的害怕了半年確發現現在市場仍然很好,所以就沒有必要繼續去投注防御性的資產,反而去需求被壓抑上漲的資產。再說人話一些,就是這些投資者認為美股輪番普漲的機會到了。就像是幣市里的投資者認為BTC和ETH已經漲了半年了,但現在市場行情這么好,也該到ALT上漲的階段了,之前LSD,NFT,L2和香港概念的板塊都漲過了,這次該DeFi了吧。

分析 | 外媒:交易加密貨幣的投資者通常也傾向于在股票市場承擔更多風險:《經濟快報》(Economic Letters)上周的一項研究表明,交易加密貨幣的投資者通常也傾向于在股票市場承擔更多風險。加密交易員在開始投資加密市場后,通常會使用比其他投資者更大的杠桿率來投資股票。這些投資者在進入加密貨幣市場時不僅在尋求多元化,還在尋求刺激。(BitcoinExchangeGuide)[2019/10/15]

發完第一篇推文以后就看到了一篇信息,說法是Gary以權謀私,因為清楚的知道要對Binance和Coinbase下手的時間,所以提前去期權市場做空,賺了260萬美金。該報道還說已經獲得了Coinbase的確認。先說情況,確實是有人在SEC起訴Coinbase前就提前30分鐘埋伏了做空期權,去做空Coinbase而且到現在還沒有交割,成本價是86,500美元,目前的收益大概是260萬美元,之所以沒有交割很有可能是認為SEC對Coinbase或者是市場的打擊還沒有結束。

這事肯定是真的,而且昨天凌晨就已經被爆出來了,這件事情說明SEC決定層或者是發布層有有人利用消息來牟利,后者的可能性會更大,說人話就是在SEC發布消息的時候網站和推特等媒體的管理員必然會提前收到信息。尤其是相比于決定層來說,發布層更加符合提前半小時的需求,如果是Gary或者是其他高層的話會做的更加謹慎,畢竟什么時候發布,如何發布,甚至是發布的審批和起訴流程必然是他們來制定的,而且Gary本身就是幣市的從業人員,對于期權市場的游戲規則和反偵破能力比吃瓜群眾要高幾個級別。

分析 | BNB繼續上攻創新高 注意背離風險:據幣安行情數據顯示,BNB再次強勢上漲并創出歷史新高,漲幅達13%,對此分析師Potter表示:從5月11號放量站上5日線開始截止目前,幣價一直處于該均線上方運行,走勢相當強勢,MACD多頭排列,快慢線向上發散,大的走勢方向后市繼續看漲。小時走勢看,5月12號至目前HT處于上升通道內震蕩上行,期間多次下探回踩該支撐線均能快速收回,近期連續拉升導致小時走勢有背離跡象,量能也有些跟不上,短期幣價有回落風險,一旦放量破位上行趨勢線,幣價首先會向下方5日線尋求支撐,不有效跌破可繼續持有,支撐32.5、31,壓力35.5。[2019/5/24]

尤其是在時間層面來說,Coinbase的初次大幅下跌的并不是在被起訴的時候,而是在起訴Binance的時候,如果真的是Gary要做,這個時間點前更加合適。而且之前也說過了連續起訴Binance和Coinbase未必是提前制定好的計劃,很有可能是為了防止這種行為的臨時決定。所以做空者才錯了過了第一波最大的紅利。有趣的時,上次在兩黨的債務違約初步達成協議前一刻,也有一個神秘投資者對天然氣管道運營商EquitransMidstreamCorp.進行了大量看漲押注,而押注后該協議被兩黨領袖批準。難不成還是麥卡錫或者拜登去開多了?

這種事情造謠的可能性會更大一些,對于SEC起訴Binance和Coinbase的事件也不會有任何的幫助,而且所謂的Coinbase有了足夠的證據也是挺奇怪的,好像是Gary用自己的KYC在Coinbase交易一樣,Coinbase是沒有期貨交易的,Gary也不會傻到用自己的KYC去交易。退100萬步來說,即便真的是Gary的做法,對于整個案件也不會有任何的幫助,反而是Binance的律師團做的很好,向法院申請了以前曾經意圖聘用過Gary的信息,希望可以在這次判決中,讓Gary回避本次的案件。

金色相對論 | 相里朋:區塊鏈被違法使用會給實體經濟造成風險:在本期金色相對論上,工信部5所高級工程師相里朋表示,區塊鏈當前仍處于發展初期,但相比去年,已在在各行各業應用探索,有了有較大的發展,也暴露出諸多問題與風險。其中,既有內在技術不成熟引發的風險;也有外在不當使用和違法使用導致的風險。技術的不完善雖有較大風險,但總有解決的途徑,因此后者更應引起我們的關注。技術層面的問題有:系統存在安全風險、效率低難以滿足應用需求、數據泄露風險、智能合約漏洞、生產系統漏洞和記賬系統漏洞等。非技術層面的問題有:ICO(代幣發行融資)、不當使用和違法使用等。比如,相比無通證(Token)的區塊鏈,自帶通證(Token)的區塊鏈能構建起通證經濟生態,有利于數據協同實現數據增值。然而,其違背金融規律,觸犯監管法規,有可能引起局部性、甚至系統性風險。這將給這個新事物造成嚴重影響,阻礙其發揮服務實體經濟的作用。[2018/8/31]

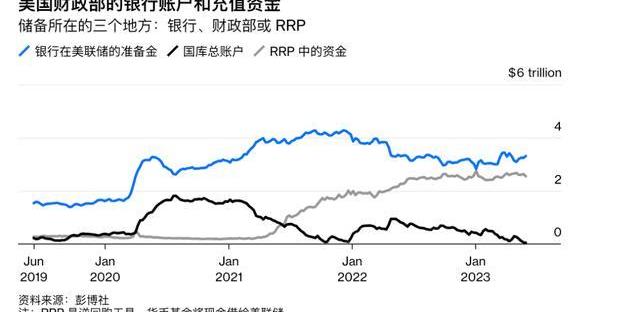

回到正經的話題,之前也說過了,不論是SEC起訴Binance和Coinbase還是AI對于科技股的人造牛市,其必然會隨著時間而逐漸的轉淡,無非就是時間長短而已,只要市場有足夠的流動性那就必然會有博弈存在。但流動性的問題在本次的債務危機解除后,才是需要關注的重點。預計今年財務部將以短期票據的形式發行高達一萬億美金的國債,這是直接從美國的金融體系中吸納現金,尤其是美聯儲在繼續縮減資產負債表并且對貨幣政策緊縮的情況下,對于金融穩定以及風險市場都必然會造成沖擊。無非就是沖擊的幅度而已,可能高收益的股市,尤其是科技股會好一些,但對于市值較低的股票甚至是收益力下降的幣市來說,可能沖擊性會更大一些。

尤其是債務違約的問題解決后,美債仍然是全球最優質的無風險投資手段,新發的短期高收益債券一定會吸引更多的流動性,包括銀行中的存款在內。而發債也是從六月就開始了,財務部的目標是在六月底前將現金余額擴充到4,500億美金,而到九月底前增加到6,000億美金。所以能明顯看到,第一波而且是最大幅度的一次性抽血就是在本月,當前財務部的現金余額還不到500億美金,這就意味著在接下來的二十天內,財務部要籌集超過4,000億美金,就是在市場抽血4,000億美金。這個血從哪里來。在逆回購工具中會有一部分的貨幣市場基金進入,但目前RRP的年化利率是5.05%,而短期美債的普遍收益都超過了5.1%。

中國互金協會發布風險提示后 一些公司否認涉及區塊鏈相關業務:在迅雷IMO礦機發行模式被互金協會點名批評后,多家上市公司澄清說他們并沒有開展區塊鏈相關業務,也沒有相關的推進計劃,其中包括IDG Capital、四川雙馬水泥公司。此外,U9游戲上周五宣布,U9只是在其新聞網站報道和分享區塊鏈行業新聞,并無計劃為區塊鏈項目籌集資金。[2018/1/17]

說人話就是如果短期在風險市場的收益沒有超過年化利率5%,而且還要是穩定收益,或者是短期對于市場并不好看,那么資金去債務市場的概率就會增加。尤其是現在的幣市,我們說來自于美國的資金流出已經有一段時間了,尤其是最近一個月雖然USDT市值已經回到了歷史的高點,但同樣作為主力穩定幣的USDC和BUSD市值卻在持續的走低,而且總市值的始終領先于USDT市值的增加。幣市主力穩定幣的市值從2022年開始就是一直下跌的,尤其是最近兩個月明顯加快了下跌的速度,這代表的就是大量的資金再從幣市中離場,畢竟漲的好的有AI,穩定的有美債,擔心衰退還有黃金。但幣市最近一段時間除了Meme,起訴就是FUD,BTC的價格從四月幾乎突破了31,000美金以后就開始走下坡路。

尤其是CFTC和SEC的起訴對于做市商的影響,配合資金大幅流出,整個幣市的流動性已經陷入到了匱乏的地步,但就在這種情況下還有很多投資者意牛市的到來,而且這些都是拋開了宏觀情緒下幣市本身的問題,美股確實走出了牛市,但也僅限于科技股中的Ai領域,其他的領域日子也不好過,而幣市的相當于AI的創新在哪里?是Meme幣還是Ordinals,前者已經證明了瘋狂就是市場的終結。后者雖然在技術和理念上確實有創新,但和BTC的核心開發者以及擁堵的BTC網絡相沖突,Ordinals也許會有發展的機會,但在近期就爆發的可能性還是太低了,而且一個Ordinals也不足以擔當AI在科技股的角色。

而流動性的直接體現就是最大痛點對于當前價格的綁架,從初次介紹時我就說過,這不是第一次,上次出現被最大痛點鉗制的時候是2021年6月到8月這段時間,因為市場情緒的低迷,雖然有大量的資金繼續在進入市場,但博弈性卻并不強,尤其是當時的幣市正好處于從519的暴跌下,同樣也是各種FUD和利空信息充斥市場,讓交割期權的賣方有了足夠的機會,沒記錯的話,當時連續三個月,每到月底的時候價格就會受到月度交割期權的影響而下跌,過了交割期后有能恢復到上漲,而當時還沒有和科技股同步的概念。但已經知道了交割期權的影響力。但沒有想到目前,流動性的缺失已經不僅僅是大資金的月度交割能控制價格了,就連不到十億美金的周交割都能綁架BTC的價格。

最后就是大家都知道的交割期權的數據了,很欣慰現在質疑的人少了很多,理想去思考的小伙伴越來越多。最大痛點的束縛既不是第一次,也必然不是最后一次。發生的情況很大可能是因為買賣方的資源不對等,賣方掌握了更多的數據和更大的空間,而最大痛點就是賣方獲益最多的位置,這也是為什么價格會在交割前盡量向最大的痛點靠攏的原因,而最大痛點對目前BTC和ETH價格綁架的根本原因就是市場中不同方向的博弈在減少,錢也在減少。

隨著時間來說本周五的最大痛點已經失去意義了,而價格毫無疑問的再次打到了最大痛點上,這已經是最近三個月的第五次了,下來我們繼續將重點關注在較大名義資金上,畢竟大資金才能有推動價格的動力,從這個層面來看,6月16日也就是下周五的交割期權也是符合的,當前BTC的名義資金已經超過了4億美金,當然相比今天的將近7億美金還是有差距的,不過預期到了下周后資金量應該能提升到5億美金以上,目前的最大痛點在27,000美金,空多比在0.74,價格上要高于現在的26,500美金,但并不代表最大痛點就不會動,而且空多比比現在的0.66要高出了不少,所以價格很有可能還是在26,500美金到27,000美金一帶。

相對BTC來說,ETH的數據就簡單多了,名義資金在下周五也不少,超過2億了,本周五的大概是3.5億美金,到下周也差不多能有2.5億美金了,和BTC加起來將近八億美金的名義資金,雖然沒有本周高,但是和月初比也差不多了,尤其是價格的并沒有太大幅度的變化,所以控制起來應該不會很難。最大痛點和現在一樣都是1,850美金,空多比目前是0.66相比本周的0.91來說好了不少,不過對于ETH的價格來說也沒有什么可去做空的了。但這次的最大痛點其實是有一個坑的,在北京時間6月15日的凌晨2點是美聯儲的議息會議。

雖然現在很大的概率是美聯儲在六月不加息,但不能排除小幾率,畢竟最近一周原本不準備繼續加息的澳大利亞和加拿大都紛紛提高了利率,這對于美聯儲來說也是不小的壓力,而且上月雖然失業率確實是提升了,但大幅超過預期的就業崗位還是預示著美國的勞動力市場很強勁,想必對于美聯儲自己來說,都會很糾結,起碼這次全票通過跳過加息的可能性并不大,而且即便是本月跳過了加息,但如果鮑威爾在會后的發言更加的鷹派,并且直接闡述七月還會加息的話,對于市場的預期也并不友善,所以很有可能在下周會有較強的多空博弈。

然后就繼續看看月底的交割期權,要說大資金,月底的資金量是最近幾個月都較高的名義資金,雖然我還是不覺得這個月底的最大痛點能實現,但參考還是必須的。BTC的最大痛點繼續在24,000美金,沒有任何的變化,空多比維持在0.5也沒有變化,這個最大痛點幾乎一個月都沒有變動了。名義資金還是在33億美金左右,估計到月底能到35億美金。ETH也是一樣,最大痛點仍然是1,700美金,也是一個月沒有變化了。空多比維持在0.51,幾乎沒怎么變,名義資金也是將近22億美金,月底突破23億美金應該問題不大。

月底的數據就像我每次都在重申的一樣,雖然現在的資金量很大,但并不大代表最大痛點就一定會咬死在這個位置,而且即便在這個位置也并不一定會達成,畢竟從目前來看下周過后的兩周內并沒有能影響宏觀情緒的數據,而對于幣市本身來看,即便是SEC接連起訴Binance和Coinbase都沒有把價格穩定打落到26,000美金的下方。跌到24,000美金和1,700美金幾乎就是要在當前的價格上下跌10%,確實還很難預期到什么樣的情況才能造成這么大幅度的下跌。所以也是我個人并不好看月底最大痛點的原因。最近一周我也會多整理一些可能會發生的事件,我們在逐一過濾,先過了下周的美聯儲議息會議以后再說吧。

歡迎私信進交流群,今天的分享到此結束了,非常感謝各位朋友們百忙之中抽出時間來看這篇文章,希望文章對你有幫助,可以關注我和給我留言評論,一起交流Billions項目組

故事亮點 在上海升級和美國CPI報告之后,比特幣和流行的山寨幣保持穩定,表明加密貨幣領域的實力不斷增強。此外,山寨幣有望引發大規模的牛市,這可能會進一步奠定今年強勁的山寨幣季節.

1900/1/1 0:00:00以比特幣為代表的加密數字貨幣到底是什么?一種具有不斷增值潛力的數字資產?一種重塑社會形態的革命性技術?還是一個即將破滅的巨大泡沫?對這些問題,噪音比聲音多,爭議比答案多,但兩岸猿聲啼不住.

1900/1/1 0:00:00狗狗幣目前的交易價格為0.06469美元,截至撰寫本文時已下跌3.39%。領先的模因幣已經下跌了一段時間,大量阻力阻止了DOGE的潛在突破.

1900/1/1 0:00:00什么是Web3? 不同的人會有不同的答案,但只要是對其歷史有所了解,便無法繞過一個響亮的名字:以太坊.

1900/1/1 0:00:00自創立以來,《核財經》一向以專業、快捷、中立立場報道區塊鏈行業相關資訊,行情和新聞,并通過一系列深度調查報道和法律分析確立了業內口碑和聲譽,成為區塊鏈行業領先媒體平臺之一.

1900/1/1 0:00:00云儲幣 一、基本概念 Sia最初的設計目的是:讓云儲存去中心化。在這個平臺上,您可以存放和提取各種各樣的文件,并不需要為您的文件隱私和安全擔心.

1900/1/1 0:00:00