BTC/HKD+1.19%

BTC/HKD+1.19% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+0.26%

LTC/HKD+0.26% ADA/HKD+1.71%

ADA/HKD+1.71% SOL/HKD+4.82%

SOL/HKD+4.82% XRP/HKD+1.35%

XRP/HKD+1.35%

當壓力出現在傳統的世界里時,有許多護欄可以確保市場秩序井然。在學習了有關波動市場可能產生的滾雪球效應的慘痛教訓之后,這些軌道已被放置。像熔斷機制和央行干預等事情發生在傳統市場過度波動的時期,因為它們允許市場參與者暫停、呼吸、評估和采取行動,而不是被迫做出實時決策和追加保證金。通過對市場事件的親身經歷,許多參與者已就這些規則達成一致,以避免痛苦。

在加密市場,這是一個完全陌生的概念。加密貨幣市場的參與者將真正自由的本質作為一個賣點,一個新時代的燈塔,一個所有人都可以體驗的野生自然實驗。當然,這種缺乏保障措施會導致加密投資者每6個月左右經歷一次壯觀的爆發和崩潰,局外人通常會帶著恐懼的目光看著。

作為活躍的交易者,您很享受這些時刻。對于那些精明的市場參與者來說,過度波動和恐懼的市場往往是最適合交易的市場,他們能夠識別并利用在這些縮減期間頻繁出現的結構性突破。交易所下跌,強制拋售帶來了高EV買入機會,期貨產品偏離其指數,期權可以達到極高的IV,鏈上清算可以推動套利機會。這些對于有現金部署的市場參與者來說,這都是一場可驗證的盛宴。

美國利率市場大舉做多波動率 篤信美聯儲不可能給明確信號:7月27日消息,美國利率市場認為美聯儲不會在本周對利率路徑給出明確預測。市場普遍預期美聯儲將把聯邦基金利率目標上調75基點至2.25%-2.5%區間。在預測通脹這件事上栽過跟頭的美聯儲很可能不想就利率需達到多高才能遏制通脹給市場太多指引。利率市場大量資金押注美聯儲主席鮑威爾對政策靈活性的需求將使波動率指標保持于高位水平。Medley Global Advisors LLC全球宏觀策略師表示,鑒于通脹的各種不確定性,美聯儲不會給出具體的前瞻性指引,鮑威爾必須讓自己有選擇余地。(金十)[2022/7/27 2:39:45]

作為一個相關的例子,在Deribit上,您經常可以看到由于做市商擴大市場或賬戶通過清算成為被迫的期權買家,而導致IV暴漲。通常,您無法在極端IV水平賣出大量的交易量,但通常小額投資者可以利用這些爆發以極高水平賣出期權,并相對有信心一旦市場波動消退。

分析 | 市場情緒相對看空,需謹防市場大幅波動造成穿倉:據Bgain投研數據:自北京時間11月19日18點-11月20日18時,BTC價格下跌0.8%,結合量化交易的BTC本位增強指數漲跌互現,其中Bgain交易指數下跌0.06%,CTA指數上漲0.31%,對沖交易指數上漲0.18%。截至18點,OKEX精英用戶多空占比為54%/43%;火幣精英用戶多空占比42%/57%,Bitfinex多/空保證金占比為80%/20%,BitMEX多空倉位占比為48%/52%,市場情緒相對看空。幣價昨日一度跌破8000點,但空頭乏力未能站穩,幣價依舊維持在8000點以上,空頭或將在近日繼續試探,需謹防市場大幅波動造成穿倉。[2019/11/20]

回到1987

1987年10月19日,由于大規模恐慌和追加保證金,道瓊斯指數在一個交易日內下跌了22.6%,創下了單日最大跌幅。這是傳統市場在自動化交易時代經歷的第一次精神崩潰,許多交易決策的預設性質加劇了拋售。

聲音 | Blockchain Capital合伙人:Facebook和Telegram的加入會促進加密市場大幅增長:據CCN報道,加密投資公司Blockchain Capital的合伙人Spencer Bogart在一篇新博客文章中指出,未來兩年Facebook、Telegram和穩定幣將為比特幣行業帶來有史以來最大的增長。這是一個良性循環,隨著越來越多的用戶進入加密市場,越來越多的開發人員用“可編程的錢”建立更多令人難以置信的事情,從而為行業帶來更多用戶和更多資金。最終結果是增長更快。Bogart稱,重要的是,最初吸引新用戶進入加密市場的東西可能與留住他們的不同。例如,Telegram的代幣TON可能會成為加密市場的入口。但是一旦用戶擁有TON,就很容易將其交換為具有更強的價值支持和更成熟跟蹤記錄的其他加密資產。此外,他還指出,最新推出的穩定幣與此前長期存在的穩定幣(如Tether)存在根本區別。[2019/4/20]

當時,對于大多數市場參與者來說,一個交易日下跌20%以上是深不可測的,市場對下跌的反應迅速而激烈。監管機構立即采取行動,以確保防范措施,阻止恐慌和強制拋售的連鎖反應,這在他們看來是可以避免的雪球。

行情 | 市場大跌 加密貨幣總市值不足1700億美元:據coinmarketcap數據顯示,目前市值前百幣種中5漲95跌,市值前十幣種普遍大幅下跌,加密貨幣總市值約為1691.34億美元,漲幅前三幣種分別為:LAMB(+50.24%),CRO(+13.59%)及WAX(+0.33%);下跌前三的幣種分別是:IOST(-19.87%),LRC(-17.75%)和RVN(-17.56%)。[2019/4/11]

制定的主要規則是交易暫停的概念。這種“暫停”方法實際上在1987年崩盤期間進行了實時測試,因為納斯達克經歷了一次交易所失敗,該交易所的股票僅下跌了11%,跌幅約為標準普爾500指數的一半。因此,監管機構可以指出一個自然的實驗,到1988年1月,美國證券交易委員會(SEC)正在制定相關法規,要求交易所對達到特定波動閾值的證券暫停交易。

與加密貨幣一直存在的資金縮減最相似的情況是,我們每年都會經歷多次類似1987年的事件,高杠桿、抵押品效率低下和恐慌精神的結合導致了大幅拋售。與傳統世界不同,加密世界幾乎沒有阻止它再次發生。像Deribit這樣的一些交易所很有進取心,并引入了亞秒級阻斷機制,但絕大多數交易所都沒有這樣的保護措施,確保加密領域在一段時間內能夠在這些縮減中占據領先地位。

金色財經現場報道 3am Block Community和DAC的聯合創始人Sky:區塊鏈市場比互聯網市場大100倍:金色財經獨家現場報道,在火幣Pro舉辦的Blockchain Festival千人大會上,3am Block Community和DAC的聯合創始人Sky認為,我們可以通過WeChat和Facebook交流并成為朋友,但區塊鏈卻可以交流價值和權利,更重要的是,區塊鏈市場很大,比互聯網市場大100倍。比特幣在加密貨幣市場成功了,并且在世界范圍內,無論是用戶還是資金量都在大量增加。區塊鏈改變了三項事,包括規模革命和金融工程、分布式的協作社區、經濟模型。[2018/5/25]

五月崩盤

2021年5月19日,比特幣在45分鐘內暴跌了約20%,隨后的2小時內,比特幣又回溯了整個暴跌過程。這一舉措是由于現貨買盤蒸發,以及市場對高貝塔系數資產的過度敞口以及缺乏場外資金而導致的市場普遍疲軟的結果。

當天僅比特幣期貨產品就發生了超過30億的清算,不包括山寨幣期貨的清算。當天市場的清算和崩盤的速度讓市場陷入瘋狂,出現了各種混亂。拋售的機制已被廣泛討論,因此大部分討論將集中在市場因劇烈和快速波動而變得脫節的領域。

期貨+現貨

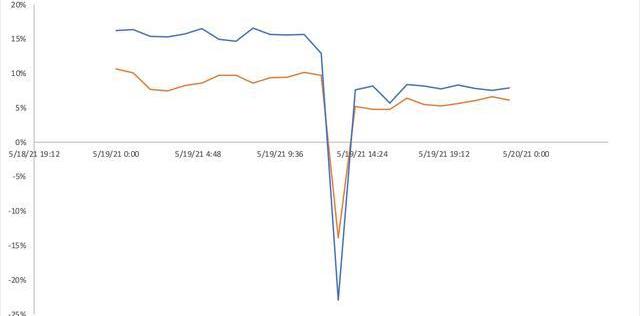

在高壓力市場中,最常見的事件之一是期貨頭寸的平倉,這通常會將期貨價格推向極端。

由于市場對杠桿的高需求,期貨產品通常以期貨溢價。這使得在現貨溢價(交易價格低于現貨市場的結算價格)中購買期貨成為一個誘人的機會。在最近的這次崩盤中,衍生品的比特幣季度期貨年化利率跌至-13%的低點,ETH季度期貨利率跌至-23%的低點。

數據:Skew.com這兩種期貨產品都迅速從現貨溢價狀態恢復到期貨溢價狀態,而那些由于被迫賣出而設法填補這些期貨的人最終都非常高興。這是市場效率低下的一個簡單例子,如果精明的交易者密切關注的話,就可以利用。對于那些希望在下一次“投降”時建立多頭頭寸的人來說,在下跌期間尋找期貨作為購買現貨的替代品可能是明智之舉。

強制買入

當現貨市場出現大規模波動時,做市商通常會擴大他們在期權賬簿上的市場,在某些情況下,由于市場條件的不確定性,您會發現流動性極低。為了清算空頭期權賬戶,Deribit有時會使用期貨來對沖期權敞口,但也會嘗試擺脫期權頭寸——創建強制購買某些行使價和工具。

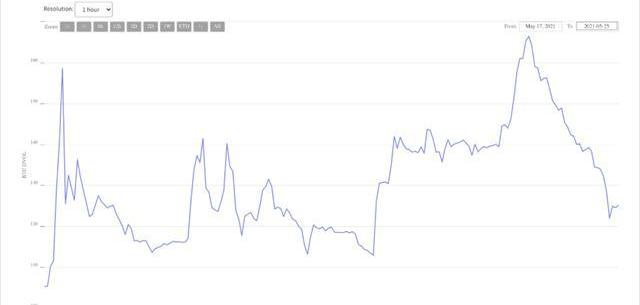

由于清盤和不穩定的流動性,您經常會看到極高的隱含波動率,一旦市場冷卻下來,您應該能夠將其作為相對較高的預期價值來賣出。請注意,在最近的市場結構中,DVOL實際上爆發了兩次,一次是在最初的崩盤時,然后是在回調期間的第二次。在接下來的24小時內,這兩次大幅波動都遭遇了回調。

數據:Deribit.com強制出售

市場錯位的一個更細微的版本是“強制拋售”的概念是配置新資本的一個積極場所,押注這一種觀點,即一旦清算和追加保證金的要求完全通過,將缺乏自然拋售的價格水平,使資產有能力大幅反彈。

例如,比特幣在5月19日的一個小時內從低點反彈約20%,以太坊反彈約35%,Uni反彈約50%。這些大幅上漲之所以可能,是因為很大一部分銷售是強制出售。強制出售通常發生在最不合時宜的價格,因為分批清算發生在市場壓力高峰期間。

如果有機會,大多數被迫出售的賣家不會傾向于以他們退出時的價格出售。這就是為什么一次僅出售您部分頭寸的增量清算系統通常優于完全清算系統,即在達到維持保證金時出售您的全部頭寸。

級聯清算通常會帶來一些最佳買入機會。當清算完成后,市場通常會反彈走高,因為市場上的主要拋售來源現已減弱。要利用這種低效率,需要比購買折扣期貨或出售高價IV多一點的專業知識,但機會仍然存在。

DeFi

在最近的這次拋售中,DeFi的表現實際上比預期要好,關鍵系統沒有出現重大故障——但這并不意味著沒有機會利用。首先,當市場迅速逆轉時,您經常會發現來自Compound和Aave等借貸平臺的大量清算,復雜的清算機器人可以利用這些平臺。

其次,由于AMM依靠套利來保持定價一致,在中心化交易所上快速變化的市場通常會引入巨大的價格差異。通常,中心化交易所與Uniswap和Sushiswap等AMM之間的價格差異太小,非復雜的機器人無法利用,但是當市場像5月19日那樣快速變化時,您會發現價格差異已經足夠了即使是普通的機器人。

總結

在混亂的黃金時代,交易者有幸能夠抓住這樣的機會。這些情況可能會持續到足夠的閑置資金進入加密生態系統,以明確地平滑市場操作。Deribit之外的其他交易所可能會努力引入更多的市場護欄——這將有利于市場的穩定,但對那些活躍的交易者不利。

未來的監管也可能會針對這些問題,以確保市場更加有序,尤其是在越來越多的投資公司關注潛在ETF的情況下。

Tags:比特幣AMM中心化交易所比特幣中國官網聯系方式40億比特幣能提現嗎比特幣最新價格行情走勢AMM幣AMM價格去中心化交易所算證券么dex去中心化交易所價格計算器去中心化交易所前三

隨著每日活躍用戶數量持續激增,Tron的表現超出了預期。這導致該協議產生了大量收入。 潘興廣場資本創始人:盡管美聯儲進行干預,但更多的銀行可能會倒閉:金色財經報道,潘興廣場資本創始人阿克曼:盡管.

1900/1/1 0:00:00據CNBC報道,如果美國證券交易委員會正式對Paxos提起訴訟,將對1370億美元的穩定幣市場產生重大影響.

1900/1/1 0:00:00Ploygon官方推要搞一條layer2鏈,而且要重塑代幣經濟學。Ploygon作為殺以太坊的layer1主鏈,本身就是性能力和費用低,搞L2有必要$Matic代幣早已經發布,難道要發新Toke.

1900/1/1 0:00:00BTC/USD交易價格為27,908,24小時內上漲2.50%。美國銀行危機助長了周末的飆升,周一比特幣在九個月內首次短暫達到28,000美元。然而,價格在美聯儲決定利率之前下跌.

1900/1/1 0:00:00以太坊(ETH) 上周以太坊的價格走勢相當溫和,僅上漲了0.5%。這突顯出這種加密貨幣處于1,600美元左右的盤整期。關鍵阻力位在1,700美元,支撐位在1,550美元.

1900/1/1 0:00:00昨日日間行情波動空間著實可憐,本以為是受晚間小非農和CPI影響,被迫走出的震蕩整理,但是晚間的數據數值給到利多,行情依舊不為所動,象征性的走了一點多頭,像是便秘一樣,就再次回到了日間的震蕩位.

1900/1/1 0:00:00