BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD-0.15%

ETH/HKD-0.15% LTC/HKD-0.18%

LTC/HKD-0.18% ADA/HKD+0.21%

ADA/HKD+0.21% SOL/HKD+1.35%

SOL/HKD+1.35% XRP/HKD-0.25%

XRP/HKD-0.25%作者:Titanio,極客web3

導語:自2022年以來,隨著Solana等新公鏈的逐漸衰落和以太坊Layer2的日漸繁榮,“以太坊殺手”們的故事似乎已被世人遺忘,曾經的“百家爭鳴”不復存在。但若回溯歷史,從EOS開始的新公鏈敘事始終是Web3發展史中不可忽視的華麗篇章。

提到新公鏈,Dfinity(ICP)必然是繞不開的話題,憑借近2億美元的巨額融資、華麗的密碼學家團隊和特立獨行的技術,ICP曾一度被無數人追捧;但自2021年高開上線后,ICP便一路狂跌,從人們心中炙手可熱的“天王項目”淪落為遭人唾棄的“天亡項目”,讓無數人唏噓不已。同時,單薄冷清的生態也使得ICP在Solana等競品面前無地自容。

回首歷史,反思過去,影響ICP生態發展的因素到底有哪些?獨特的技術能否助力生態發展?“天亡項目”能否再次復蘇?本文將從ICP的技術特性談起,再到其NNS治理系統的缺陷、缺乏統一的代幣標準,簡要分析其發展歷程中的困境,為讀者清晰的展現這個“天王項目”沒落的原因。

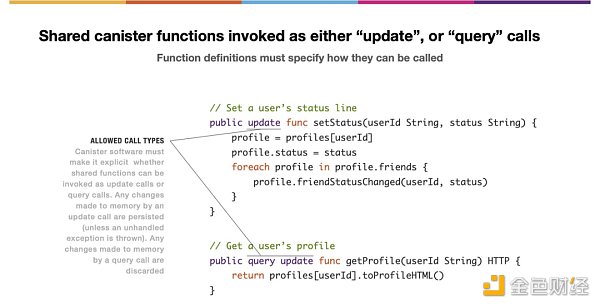

首先介紹一下ICP的智能合約系統——Canister(國內稱之為“容器”或“罐子”),它是DAPP的載體,允許WebAssembly(WASM)的字節碼在其中運行,可支持多種語言編寫的程序。

ICP為每個Canister分配了專屬的內存,如果將ICP看作一臺超級計算機,那么Canister就是計算機中的進程,每個Canister進程都包含自己的運行內存,你可以將智能合約相關的數據封裝在特定的容器中。這是ICP獨特的數據存儲方式——Canister允許你將程序的狀態、數據庫甚至前端數據(例如游戲資產)全部放在這個容器中,意圖使DAPP得到進一步擴展。可以說,ICP實際上就是搭載容器的平臺,通過容器化技術在ICP節點上部署很多Canister容器。

加密投資機構Alphanonce在Clearpool推出借貸池:4月27日消息,加密原生交易和投資公司Alphanonce在無抵押借貸DeFi 協議Clearpool上推出借款人池。Alphanonce于2018年成立,總部位于韓國,其為各種客戶和交易對手提供全棧解決方案,涵蓋加速器、投資、流動性提供和交易。[2023/4/27 14:30:32]

同時,Canister支持gas費代付功能,用戶可以無需擁有原生資產,由項目方代付手續費,這實質是以太坊上許多低門檻錢包要實現的“Gas費代付”機制。這也使很多人對ICP有mass adoption的預期——用戶能夠獲得Web2級別的UX,無需一開始就購買原生資產(尤其是不用在區塊擁堵時支付高昂的gas費)。

但ICP有一個重大缺陷:不支持全局狀態。以太坊有“全局狀態”這樣的設定,對于全體智能合約而言,所有賬戶的狀態都是公開可見的,有一個通過State Trie管理的“全局可見”的狀態存儲結構;但ICP卻完全不同。具體而言,ICP中的程序(智能合約)有自己專屬的Canister(容器),不同智能合約的數據被封裝在各自獨立的容器中,外界看不到數據的細節,只能通過Canister對外提供的接口訪問內部數據。

換言之,ICP沒有以太坊那樣“全局可見”的狀態存儲結構,不同Canister的程序之間的交互是異步的,不能同時完成對多個合約的調用。顯然,這對于Defi協議很不友好,使得ICP生態長期與Defi無緣。有人對此認為,以太坊是單純進行資產交易的“世界記賬機”,而ICP實際是支持復雜Web應用的“去中心化AWS”。

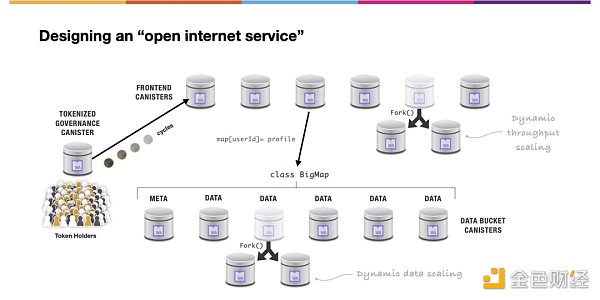

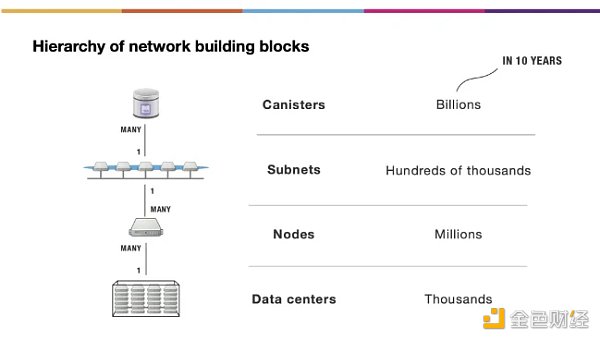

除了獨特的Canister設定外,ICP還采用了分層的架構,主要包括容器、子網、節點和數據中心。我們可以將ICP看作由多個子網(Subnet)組成的系統,每個子網實質就是一條公鏈。在每個子網中,搭載了多個Canister(容器),這些容器是ICP中可互操作的基礎單元,每個Canister包含了用戶上傳的代碼和狀態。

Synonym推出由Slashtags協議支持的BTC錢包:金色財經報道,比特幣軟件公司Synonym推出了Bitkit,這是一款新的比特幣錢包應用程序,具有可攜帶的網絡配置文件和無密碼的網絡賬戶。

Bitkit與lightning兼容,并利用了Synonym的Slashtags協議。Slashtags是一個使用比特幣加密種子創建可移植的網頁簡介(可以跨多個平臺使用)、自動更新聯系人、聯系人支付首選項和無需密碼的身份驗證的系統。(coindesk)[2022/10/30 11:56:56]

ICP的最底層是托管專用硬件的獨立數據中心,數據中心之上運行節點(Node),節點負責處理子網容器中的數據和狀態轉換。這種分層結構的設計為ICP提供了更高的可擴展性和靈活性,使其能夠滿足不同規模和需求的應用場景,也讓它的觀感更貼近于云服務。

有人認為,ICP通過子網化的方式,從一開始就實現了分片。現在ICP有40個子網,最大的子網包含13個Validator節點, 最小的只有1個Validator。結合上面提到的Canister之間的交互(通訊)是異步的,ICP的設計整體的好處是效率高,可以實現跨子網間的通訊,

目前所有子網加起來,每秒大概可以出20個區塊。但由于每個子網的節點數量都不多,其理論上的安全性存疑。申請成為ICP的節點還需要ICP基金會的審批,節點的硬件配置極高(遠超Solana、Sui等節點配置較重的公鏈),因此ICP的去中心化程度遭到很多人詬病。

對于這一點,某ICP生態的項目方坦言:畢竟ICP上運行的大多是“應用程序”,而不是與資產相關的金融交易,所以對安全性也沒有那么嚴格的追求,ICP實質上只是去中心化程度比AWS更高的云平臺。

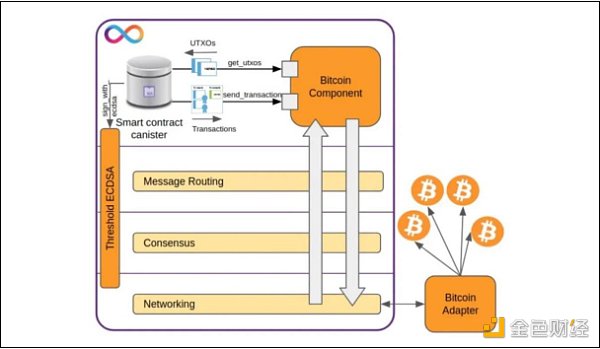

拋開上面的點不說,ICP已經成功地將BTC集成到其系統中。通過專有的Chain Key、門限ECDSA等密碼學算法和一套特殊的檢索機制,ICP和BTC可以直接集成,使得ICP的智能合約可以直接持有真實而非映射的BTC資產。具體實現方式如下所示:

韓國金融監管部門將Coinone接受為虛擬資產服務提供商,對Bithumb持保留意見:11月11日消息,韓國金融服務委員會的金融情報部門(FIU)將Coinone接受為虛擬資產服務提供商(VASP),但對Bithumb持保留意見。在Coinone之外,提交報告的29家交易所中只有3家被認定為VASP。(CoinDesk)[2021/11/11 21:43:41]

在網絡層中,實現了一個隨機連接BTC網絡中8個節點的BTC適配器,將BTC區塊拉入ICP網絡中,并根據區塊中所包含的交易數據更新所有的UTXO集,使得ICP上的容器可以獲知BTC鏈的最新狀態,ICP容器內的程序可以驗證并檢索BTC的區塊及UTXO。

同時,門限ECDSA算法是使得ICP智能合約能夠接受和輸出BTC交易的關鍵技術,它是對ECDSA簽名算法的擴展。該協議通過類似MPC(多方安全計算)的方式,將關聯著智能合約的私鑰碎片分發給專門負責簽名的子網節點秘密共享,獲得更高級別的安全性。簡而言之,ICP智能合約可以把私鑰管理權交給多個節點,而非單個節點或智能合約自己掌握。當合約要向外輸出BTC交易時,需要該子網中超過閾值數量的節點協作(2/3)才能創建一個完整的ECDSA簽名,讓交易放行。

ICP的資產集成方案相較于目前的跨鏈橋方案更進一步。大多數跨鏈橋提供的只是BTC的映射,而不是原生的BTC,并且高度依賴于第三方跨鏈橋自己的節點,這樣會存在很多安全隱患。ICP卻可以將原生BTC放入Canister中,甚至可以直接保存BTC鏈上地址的私鑰。

相比于傳統的依賴于第三方跨鏈橋節點的跨鏈方式,ICP的BTC賬本可以方便地運行在分散的、節點數量較多的子網上,只要子網的安全性足夠,ICP的BTC賬本就是安全的。

然而,歷史證明,再優越或獨特的技術也無法彌補生態建設的乏力,自主網上線至今,ICP生態的項目仍然處于“無人使用”的尷尬境地,進而陷入“生態匱乏→優秀項目外流→生態參與者進一步流失”的惡性循環。筆者此處想重點展開討論的,并非具體生態發展和扶持上的問題,而是通過另外一個視角嘗試解釋,ICP為何陷入了今日的困境。

韓國警察當局就CoinOne合約交易服務進行刑事調查 :據韓國媒體京畿新聞的報道,韓國警察當局懷疑韓國第三大加密貨幣交易所CoinOne給用戶提供的合約交易存在違法性,正在對CoinOne的CEO Myunghun Cha等2個嫌疑人進行有關調查。而CoinOne的負責人以“我們給用戶提供合約交易服務之前已咨詢過法務公司該服務的合法性,我們確認合約交易服務的提供沒有違法。部分國外交易平臺還對用戶收取利息,但CoinOne考慮到違法性問題從未從用戶收取任何利息”為由全面否認韓國警察當局的質疑。[2018/4/3]

有一種觀點是,在ICP上市的幾個小時內,它遭到了某些勢力的價格操縱(ICP創始人一直認為是SBF和FTX所為),ICP市值隨著Token價格不斷推高,一度超過2300億美元,僅次于BTC和ETH躍升至市值第三。然而隨著拉盤行為結束,ICP價格開始大幅回落,在短短的6周內,ICP市值萎縮了90%。

Token的暴跌極大損害了ICP生態及Dfinity基金會的聲譽,使得ICP遭到多方勢力進一步攻擊,這些空頭加劇了ICP價格下跌的過程,使其遠低于實際價值。(據說,一貫奉行長期主義的a16z目前已清倉ICP)

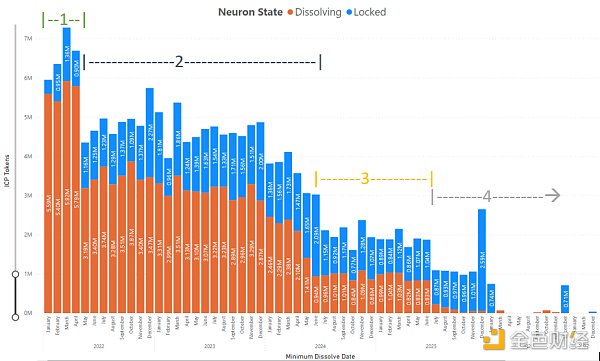

筆者在此并不打算對上述說法的真偽進行評價,僅提供給讀者一個可能的觀點(另一種有趣的觀點認為,ICP創始人Dominic的一系列讓投資人反感的行為,是導致ICP被砸盤、生態被孤立的重要原因)。實際上,影響Token價格更多的是其鎖倉機制——本意是避免早期投資者“砸盤”套現走人,但長達8年之久的鎖倉周期帶來的是“套牢”和針對質押生息資產的拋壓/神經元解鎖拋壓,可參考下圖:

事實證明,Dfinity基金會針對早期投資者的鎖倉并未起到預料之內的作用:大量底部籌碼的存在以及上市之初的價格虛高,使得從最高點至籌碼密集區中間的空白過于巨大,除了早期投資者以外幾乎不會有人愿意參與這部分價位區間的拉盤。但此刻,早期投資者依然有利可圖,對于他們而言此階段將產生的利息復投質押至NNS或者將利息賣出都是有利可圖的;而當Token進一步下跌到某個價位時,早期投資者因機會成本的存在,實際上已經進入“套牢并虧損”的狀態,此狀態下早期投資者會更趨向于將利息賣出,并且在神經元到期解鎖之后很有可能以虧本的狀態賣出,從而進一步加劇下跌。

南韓NH Nonghyup Bank (農協銀行) 星期五宣布加入R3 區塊鏈聯盟 :農協銀行是韓國第三大銀行 (以資產規模計)。目前, 韓國最大六間銀行中,已有五間為R3會員。農協之母公司, 韓國農業協會 (NACF)擁有全韓國最大農產企業(市場, 供給, 經銷及融資), 協助當地農產及國外出口, 并擁有韓國最大證券經紀商之NHSecurities.未來NACF及其子公司將成為R3聯盟之一部分。[2017/12/9]

這種“越跌越賣,到一定價位賣的更厲害”的死亡螺旋嚴重阻礙了ICP的回彈以及生態發展,由于Canister本身的特性,使得Defi長期以來缺位于ICP生態(進而導致穩定幣缺位),生態參與者大多數時間內只能持有ICP Token本身,堅定的Holder們會發現一個事實:自己在生態內的貢獻所帶來的回報還趕不上Token的貶值!

理性人假設的博弈到此更進一步,散戶和項目方轉而奔向他們認為更有前途的公鏈生態(也帶走了流動性),進一步減少鏈上燃燒的Cycles數量(即ICP數量),而鎖倉8年的早期投資者們有心無力,也進入了“躺平”狀態。

雖然可能會導致Token價格大量下跌,但筆者認為,如果想要盡快解決死亡螺旋,必須進行一次徹底的出清——即一次性解鎖釋放所有長期質押的神經元,充分釋放流動性,維持現狀越拖越久只能是剜肉生瘡。

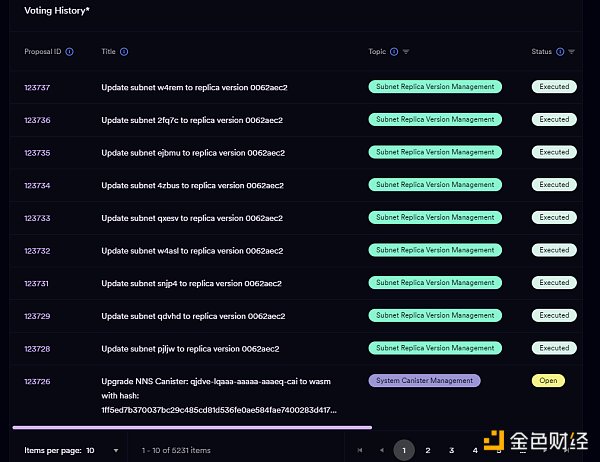

VC在投資項目時,一個重要的評判標準就是Token是否有治理權,而散戶也喜歡將Token治理權限作為賦能的因素。Dfinity的NNS系統使得Token持有者能夠充分參與到公鏈的治理當中,但鏈上治理的實際運作情況如何呢?

在具體分析公鏈治理之前,首先要對治理系統有所了解,此處簡單介紹Dfinity的治理系統——NNS系統:NNS是一個鏈上治理系統,允許所有社區成員提交提案并進行投票。社區成員的投票權與其持有的ICP數量成正比,質押的時間周期長短將影響其投票權重。參與投票的社區成員將會獲得ICP Token作為獎勵,這些獎勵被稱為"NNS獎勵",將ICP質押在神經元里的Holder可以通過手動投票或跟隨其他神經元的投票參與到治理中。

相比之下,許多區塊鏈項目的治理投票“獨裁”了許多,只有大鯨魚/投資方/項目方本身才有資格發起治理提案,而散戶往往只有參與的權力。

早在前兩年,Dfinity基金會調整了一次NNS治理的策略,這次改革調整了NNS治理的一些獎勵參數,使得積極參與投票的投票者更有利,而那些不參與NNS治理的ICP質押者的收益將大幅降低。同時,基金會不再參與主動投票,這使得許多默認跟隨官方神經元而沒有設置投票的節點的收益進一步減少。

然而,治理系統面臨著兩個問題:

一是由于NNS系統并未對提案的提議權加以限制,而是允許所有神經元提出提案并投票,導致大量垃圾提案的出現,而支持大量垃圾提案通過的神經元們又能夠因為積極參與治理投票而獲得更多的Token獎勵(道理類似于Filecoin存儲節點故意存很多垃圾數據)——某種意義上講,這種行為是對鏈上治理的一種嘲諷。

二是治理系統的過度民主化所帶來的缺陷——極低的效率和必然分裂的社區,一個典型的例子是社區至今仍然沒有統一的代幣標準!誠然開發者可以根據自身情況相對應選擇代幣標準,但東西方開發者社區的溝通不暢以及相互之間的不理解使得代幣標準統一這件事依然遙遙無期,進而在生態系統的發展上又平添一顆絆腳石。在這種情況下,流動性會被嚴重割裂,就算做出來DEX,資產的SWAP也會嚴重受阻,此前還曾有過向不同代幣標準的錢包轉賬丟失NFT的事故。

如何在治理系統中間尋找一種平衡,以便在保持民主化的同時,也能夠保證效率?這個問題從遠古到現代,再從Web2到Web3都是一個爭論不休的問題,而在兩者的權衡之中,Dfinity選擇了前者,給予了生態參與者充分的議政權,但就目前的情況來看,這種選擇對于尚未構建起足夠經濟利益的公鏈來說弊大于利——最終成為了基金會偶爾下場的半推半就,以及存量用戶們的兩看相厭。

這種困境的解決十分困難,而寄希望于短期內生態出現一個類似Andre Cronje這樣富有號召力的領袖人物推動發展,其難度也無異于“天降偉人”。

所有缺乏用戶和流動性注入的公鏈都不可避免陷入rug螺旋:

項目跑路→散戶信心和財務受損,離開生態→流動性進一步變差,正常項目方收益越來越少甚至無法獲得收益→項目跑路。

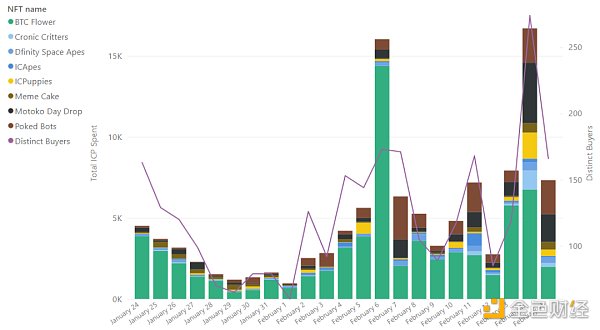

Dfinity上的情況尤其嚴重,以NFT板塊為例,生態早期的NFT交易所只有Entrepot一家,而Entrepot對NFT上市采取的是審核制,NFT審核通過后在平臺進行定點銷售,這種制度使得初期的NFT生態有著較為良好的發展,NFT的漲幅也十分可觀,以2022年2月的數據為例,此時Entrepot還算表現良好:

然而,平臺本身的限制使得大量rug項目涌入,剛有起色的NFT立馬受到了打擊,而隨著CCC、Yumi等項目加入NFT交易所的戰爭,Entrepot為了保留市場份額進一步放開了對NFT項目的審核,其上新的項目也從剛開始的開售即搶完變為了無人光顧。

而正常運營的項目方也會因公鏈的頹勢而自行選擇出路,如一開始堅守Dfinity生態的Dmail在嘗試多次無效之后,最終轉向了多鏈生態,并在這之后與Sei、Worldcoin等合作。

相比于其他公鏈的生態,Dfinity區別最大的一點在于其Defi板塊是整個生態中發展最靠后的一環,其原因主要有幾點:

一是Dfinity并未引入EVM,無法像Avalanche或Fantom一樣,能夠輕松fork各類經典項目;

二是生態內代幣標準至今仍然未統一,某種意義上大幅削弱了生態內的流動性;

三也是最主要的一點,即Dfinity本身的獨特架構使得其區別于傳統公鏈的全局交易原子性,Canister之間是異步交互,缺乏全局可見的賬本,因此其Defi項目開發十分困難。

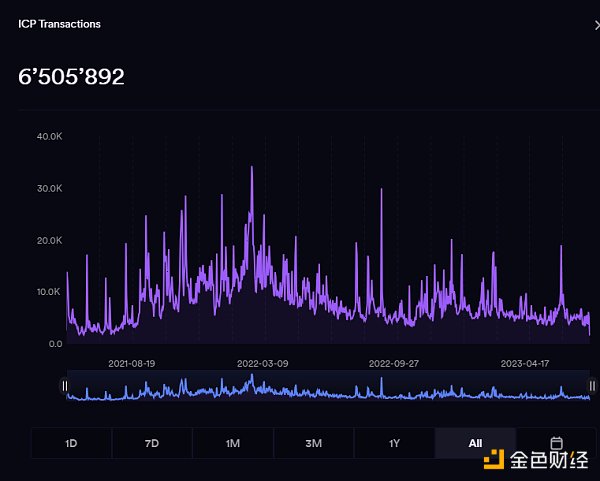

從被銷毀的ICP和ICP總交易量數據來看,ICP生態已然陷入了一個十分尷尬的境地:

其實我們不難理解2021年時大眾對Dfinity的熱捧,畢竟ICP團隊中包含的密碼學家數量,是所有公鏈項目中最多的,團隊陣容也無比豪華:英特爾、IBM、Coinbase、Facebook、谷歌wasm......

同時,一票知名VC均是ICP的投資人,不乏A16Z、Polychain、Multicoin這樣的頂級機構。ICP本身的slogan“去中心化AWS”更是抓人眼球,誘使無數人投入真金白銀,期待著超越以太坊和EOS的下一個里程碑式的范式到來。

但Dfinity的技術并沒有利好其生態建設——盡管Dfinity的技術特性放到如今也十分獨到,如反向Gas、Canister的可擴展性、架構本身可無限橫向拓展等,但這些特性在公鏈之戰中沒有如期起到效果。

此外,Dfinity的治理系統也面臨挑戰,其中大量垃圾提案和過度民主化等問題,已經在前面提到過。作為曾經“ETH killer”的有力候選者,它仍然具備許多公鏈所不具備的潛力和優勢,而這些技術特性是其發展的重要籌碼,但同時,ICP基金會和其生態本身,也需要直面目前的挑戰,并努力尋找新的出路

極客 Web3

個人專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

DeFi數據 1、DeFi代幣總市值:493.22億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量37.

1900/1/1 0:00:00撰文:Leo Schwartz,Fortune Crypto 編譯:Babywhale,Foresight News譯者注: 北京時間 7 月 27 日晚間.

1900/1/1 0:00:00作者:Micah Casella & Jennifer Obem;編譯:火火/白話區塊鏈 關鍵要點: 1)Sandbox 的 NFT 鑄幣總量(59%)、初級銷售總量(52%)和活躍買家總量(2.

1900/1/1 0:00:00在這篇文章中,我們首先會以數據呈現NFT市場近期熊市狀態的具體表現,進而分析阻礙NFT市場增長的主要原因.

1900/1/1 0:00:00穩定幣提供了升級和有意義地擴展數字時代支付系統的機會。然而,盡管世界各地的技術不斷進步并且當今數字經濟中的客戶需求持續不斷,但最近的一些監管行動和當前立法提案的某些方面,把加密支付工具硬塞到現有.

1900/1/1 0:00:00香港金融發展局(下稱“金發局”)正大力推動香港Web3.0生態的發展。金發局在近日發布的2022/23年報(下稱“年報”)中指出,在全球Web 3.0發展中,香港具備發揮領導作用的有利條件,香港.

1900/1/1 0:00:00