BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-1.33%

ETH/HKD-1.33% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD+5.4%

ADA/HKD+5.4% SOL/HKD-0.57%

SOL/HKD-0.57% XRP/HKD-0.71%

XRP/HKD-0.71%2023年,人們一直在接受各種關于加密行業監管的正面和負面消息,山寨幣和 DeFi的表現也深受這些消息的影響。最近一周,MKR 和 COMP 表現出色,本文我們將探索如何從 DEX 流動性的變化中提取 Token 價格預期信號。

摘要

加密行業的一些積極勢頭以及 DeFi 的發展引發了投資者對 DeFi Token的興趣。

DeFi Token熱度的上升引起了做市商的關注,他們增加了各自Pool中的流動性,這表明他們看好這些Token的交易和價格前景。

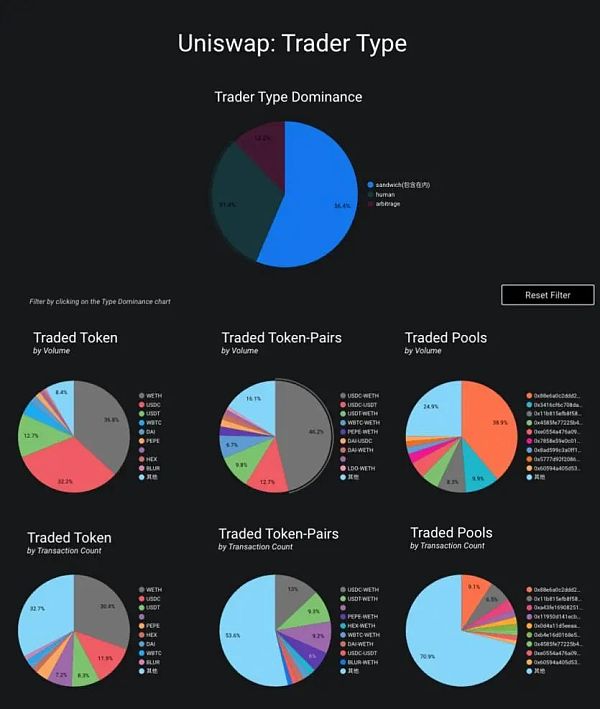

對 Uniswap 交易額分布的進一步分析表明,很大一部分交易由MEV機器人完成,這些機器人主要關注 ETH-穩定幣對。

DeFi Token表現強勁

過去的幾個月里,在一些關鍵事件的推動下,山寨幣市場同時受正面和負面新聞影響:

6 月初,美國SEC將 68 種加密Token列為未注冊證券,打擊了市場對比特幣和以太坊之外的山寨幣的興趣。甚至在這個消息發布之前,許多Token的表現就已經很差了。

貝萊德 (BlackRock) 和富達 (Fidelity) 等金融巨頭提交的比特幣現貨 ETF 申請導致市場情緒高漲,甚至蔓延至比特幣以外的加密資產領域。

此外,7 月中旬 Ripple Labs 訴 SEC 案件的判決裁定,該加密資產公司在公開交易平臺出售其 XRP 并未違反聯邦證券法,這為其他美國加密資產項目以及整個加密行業發出了積極信號。XRP 的勝利為山寨幣投資者燃起了希望,也為加密市場面對進一步的監管行動增加了信心。

Cardano鏈上DeFi項目Ardana宣布停止:金色財經報道,Cardano鏈上的DeFi項目Ardana (DANA) 宣布停止開發,該項目在昨天發給 Ardana 社區的一條推文中將“資金和項目時間表的不確定性”作為停止運營的原因。

Ardana在去年獲得由現已解散的加密對沖基金、三箭資本、Cardano的cFund和Ascensive Assets牽頭的一輪融資籌集了 1000 萬美元后,才進入開發階段不到一年。該項目致力于穩定幣鑄造和外匯服務,并立志成為“Cardano 的 MakerDAO 和 Curve Finance”。[2022/11/25 8:06:43]

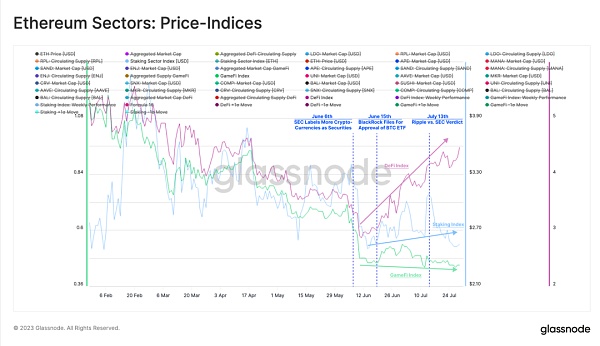

其中, DeFi Token表現最為強勁,DeFi 價格指數自 6 月 11 日創下的低點以來上漲了 56%。相比之下,GameFi 和 Staking 等其他市場表現不佳。

圖1:價格指數(以太坊生態)

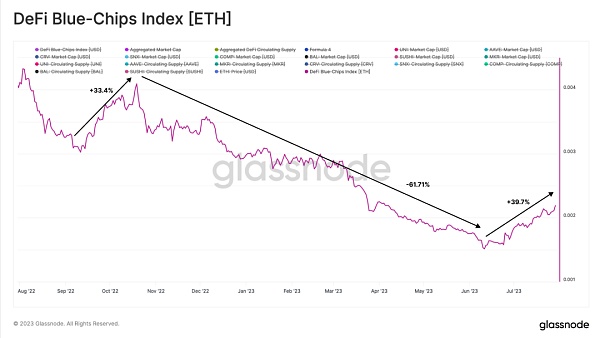

DeFi 指數由市值排名前 8 的 DeFi Token構成,已經維持了近兩個月的上升趨勢。

圖2:DeFi的藍籌指數

當我們分別觀察排名前八的 DeFi Token,我們發現有兩種 Token 脫穎而出,成為這一上升趨勢的主要驅動力:MKR 和 COMP。仔細觀察,我們可以發現,其表現很可能與最近新推出項目的基本面密切相關,而不是整個市場的發展。

DeFi 保險協議Solace將發布“動態風險評級總錢包覆蓋率”產品:2月15日消息,DeFi 保險協議 Solace 今日宣布將于2月16日發布具有動態風險評級的總錢包覆蓋率。據了解,Solace 此次推出的“旗艦產品”為業內首創,用戶可以為整個投資組合和單一保單提供資金,并且只根據錢包中的內容進行支付。

Solace 是一個去中心化的保險協議,允許 DeFi 流動性提供者和做市商在智能合約被利用的情況下對沖他們的風險。Solace 設計了一個參數化索賠流程,用戶不必提出索賠來取回他們的資金。借助參數化索賠評估系統 (PACLAS),用戶可以在一周內發生符合條件的損失事件時收到賠付。[2022/2/15 9:52:03]

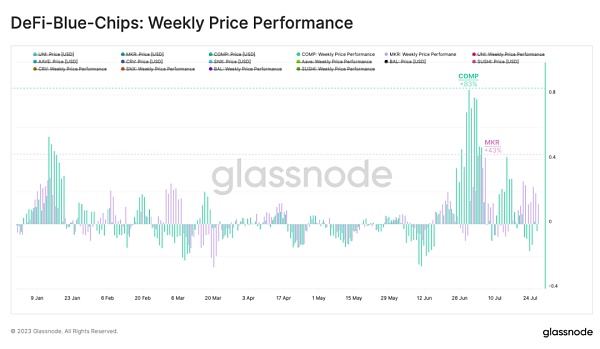

6 月 28 日,Compound 創始人兼首席執行官 Robert Leshner 宣布退出借貸協議,并啟動一個新項目,專注于創建連接傳統市場和區塊鏈生態系統的受監管金融產品。此公告發布后,COMP在一周內飆升了 83%。

圖3:Robert Leshner 宣布

不久后,MakerDAO 開啟了其智能銷毀引擎,這是一項回購計劃,將該協議擁有的超過5000萬美元(1960萬美元)的 DAI 用于回購MKR,并與DAI組成LP添至Uniswap V2,導致MKR價格本周上漲了 43%。

多鏈DeFi平臺Rubic與DeFi11達成合作:金色財經報道,據官方消息,多鏈DeFi平臺Rubic與去中心化游戲生態系統DeFi11達成合作。在合作伙伴關系的第一部分,將在DeFi11桌面和移動應用程序中集成Rubic Relay小部件。[2021/9/14 23:22:48]

圖4:DeFi藍籌指數:周價格表現

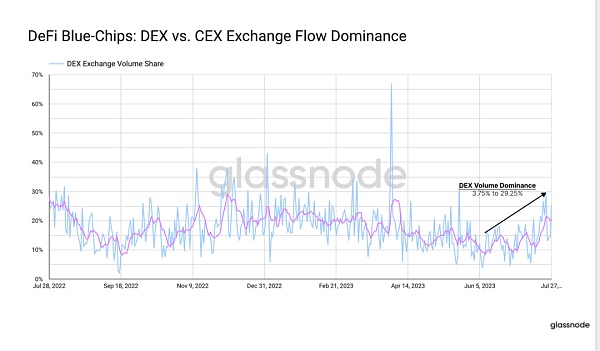

我們研究分析了前八名 DeFi Token 的 DEX 與 CEX 交易量,可以看出人們對 DEX 重新產生了興趣。DEX 交易量的占比從 6 月初的 3.75% 增加到今天的 29.2%,接近 2022 年下半年的高點。

圖5:DeFi藍籌指數:DEX vs CEX交易量占比

Uniswap交易額分布

隨著DEX活動的不斷增加,我們可以調查最近發生的一些事件是如何影響 DEX 活動的,以及對利益相關者的內在影響。我們首先要關注的是頭部DEX之一:Uniswap,它也是過去一周主要的 Gas 消耗者。

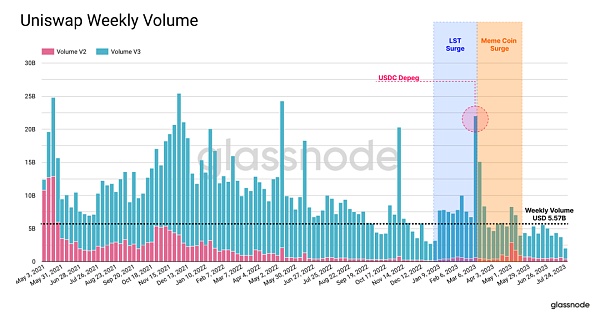

當前以太坊主網上的 Uniswap 交易額為55.7億美元/周,明顯低于前幾年的水平。2023 年初,人們對LST(流動性質押Token)的興趣引發了交易額的激增,“Memecoin”的交易額也出現了短暫的上升,但隨后恢復平靜。

從這個角度來看,最近的 BTC ETF 申請和 SEC-Ripple案件并沒有引發 Uniswap 交易活動的明顯增加。

DeFi固定利率生成協議88mph發布“init()”函數嚴重漏洞修復報告:官方消息,DeFi固定利率生成協議88mph發布“init()”函數嚴重漏洞的修復報告。此前iosiro的安全研究員白帽AshiqAmien向智能合約漏洞賞金平臺Immunefi披露88mph的CRV:RENWBTC、CRV:STETH和yaLink池中發現嚴重漏洞,該漏洞是一個未受保護「init()」函數,這些特定池的代碼功能將允許惡意用戶竊取650萬美元的代幣,主要是crvRenWBTC。該init()函數是用來初始化88mph平臺的NFT合約,init()函數不受保護并且可以被任何人多次調用,此漏洞允許惡意攻擊者訪問任何用戶的NFT和存款。在Immunefi披露該漏洞后,88mph暫停了受影響的合約,并將用戶資金歸還給合格的所有者。88mph表示很快就會部署其V3平臺,這將廢除受影響的合約,所以不需要立即修復。意識到該漏洞的潛在破壞性影響,88mph應白帽公司的要求,向iosiro頒發了42069美元的賞金。[2021/6/15 23:37:12]

圖6:Uniswap周交易額

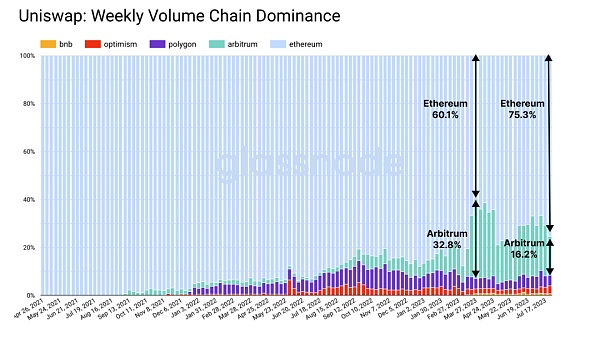

接下來我們看 L2 上 Uniswap 交易額的分布情況。很明顯,相當大一部分交易已從以太坊主網轉移到 Arbitrum,Arbitrum 3月份的交易額占比高達 32%,并在 6 月和 7 月一直保持著較高水平,這也是為什么以太坊主網上的 Uniswap 交易額較低的原因之一。

LBank即將上線保底DeFi挖礦產品:據悉,LBank為讓用戶可以搭上“DeFi的末班車”,將于9月28日18:00上線保底DeFi挖礦產品。“活期保底DeFi挖礦產品”無需鎖倉,隨存隨取。用戶可登陸LBank幣生息參與認購。更多詳情可登錄LBank官網查看。[2020/9/27]

圖7:Uniswap:各條鏈的周交易額占比

MEV機器人交易占比達70%

另一種了解 Uniswap 交易活動背景的方法是查看執行交易的交易者類型。自 2019 年以來,我們看到了各種類型的 MEV 機器人的出現,它們是監控Mempool的自動化程序,用來識別出那些可以獲得額外利潤的交易。為了更好地進行分析,我們僅關注兩種類型的MEV機器人:套利和三明治機器人。

套利機器人的目標是在不同交易平臺中,通過同一資產的不同價格獲利。

三明治機器人的工作原理是將其交易插隊到目標交易者(假設某買家)的交易之前被執行,導致該資產的價格上漲。隨后,三明治機器人將再次出售資產以縮小價差,從而最大化雙方的價值。

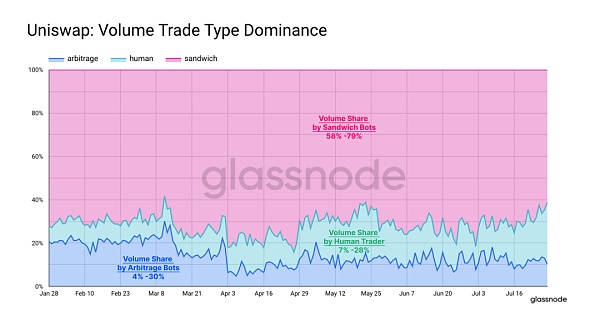

下圖顯示了 Uniswap(以太坊上)的機器人交易額與手動交易額的比例。

我們觀察到,在總交易額中,三明治機器人一般占每日交易額的 60% 以上。自今年年初以來,套利機器人的交易額占比已從大約 20% 下降至 10%。與此同時,自 7 月初以來,手動交易者創造的交易額占比上漲了 30%,與 DeFi Token熱潮時期一致。

請注意:不同類型的機器人會產生不同交易額和交易量。例如,三明治機器人至少執行兩次交易,在一次交易中創造的交易額是手動交易者的兩倍。

圖8:不同類型交易的交易額占比

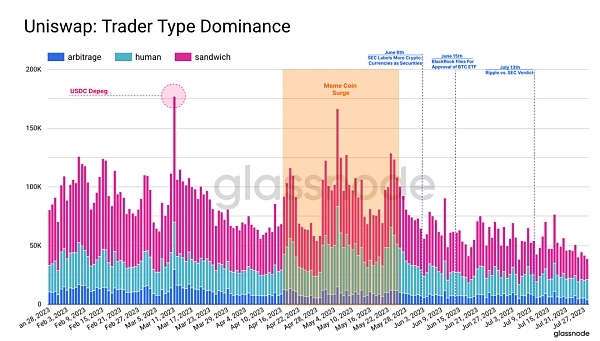

由于不同類型的機器人攻擊可能會導致交易量不同程度地膨脹,因此按交易者類型劃分的每日交易數量提供了另一種比較視角。

我們可以看到,在 USDC 脫鉤或 Memecoin熱潮等重大事件期間,手動交易者非常活躍。隨著價格波動的增大和“目標交易者”的涌入,套利機器人和三明治機器人也活躍起來,在手動交易量上升期間,其活躍度增加了三倍。

圖9:Uniswap:不同交易類型的交易量占比

下圖顯示了每種類型交易者的首選Token和資金Pool,可以看出,所有三種交易者類型都更喜歡最大且最具流動性的交易對 ETH-USDC 和 ETH-USDT。

圖10:Uniswap不同類型交易者及各項占比

流動性Pool表現反映價格預期

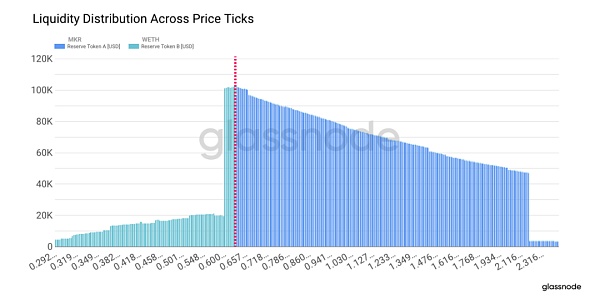

Uniswap V3 推出后,流動性提供者可以在Pool內的指定價格范圍內分配流動性。與其將流動性分散在無限的價格范圍內,不如選擇將流動性更有效地集中在投資者預期交易量最高(以收取費用)的價格范圍內。

圖11:Uniswap V3 價格范圍

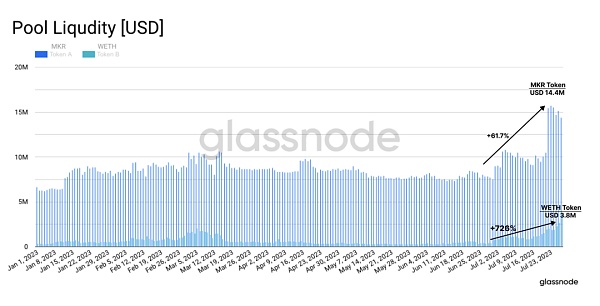

自 MakerDAO 回購計劃宣布以來,Uniswap V3 上 Maker 最成功的流動性Pool是 MKR/WETH 池,其流動性顯著增加。

雖然該Pool中MKR占絕大多數,但 WETH 的流動性深度已增長超過 700%。這表明流動性提供者正在發出信號:MKR-WETH 交易對的交易量將會增加。

圖12:MKR-WETH深度

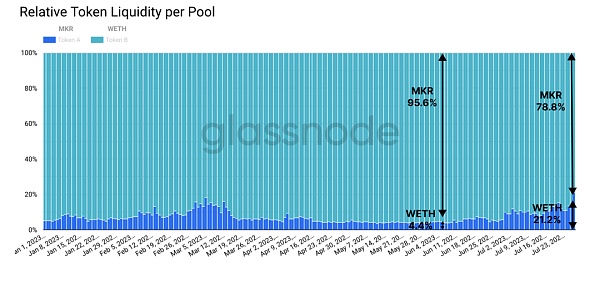

在研究該流動性pool的構成后,我們可以清楚地看到 WETH 的占比有所增加,目前占總量的 21.2%。這說明交易者越來越多地用 WETH 購買 MKR ,也就是說自 6 月初以來市場對 MKR 的需求明顯上升。

圖13:兩個Token的流動性深度

Uniswap 的流動性pool是否可以預示Token的價格發展?通過分析 MKR-WETH 流動性,我們發現,流動性在價格比 MKR/ETH 匯率高得多的時候會上升。

隨著流動性提供者將其流動性添加到到更高的價格范圍,他們在某種程度可被視為一種在更高價格點的Gas費的價外期權。如果我們假設流動性提供者是理性的逐利者,其流動性的變動可能會提供類似期權市場提供的價格信號,獲得對相關Token的波動性和價格范圍的預測。

圖14:價格波動中的流動性分布

總結

2023 年,圍繞數字資產監管的正面和負面消息反復出現。最近幾周,以 MKR 和 COMP 為首的 DeFi Token表現尤其出色。然而,在分析 Uniswap 上的交易活動后,DEX交易活動的增加似乎并未影響這些Token的價格變動。

對此的一個解釋是,Arbitrum 等 L2 上的交易額占比不斷增加,而且人類交易者的數量也減少了。由于手動交易較少,套利和三明治機器人活動也同樣較少。

就 MKR 而言,為 Uniswap pool提供流動性的做市商顯著增加,這表明對交易量增加的一定程度的預期。由此,我們提出了一個概念,即流動性的分布可以很好地為相關Token的價格范圍提供預期信號。

文章來源:https://insights.glassnode.com

原文作者:Glassnode, Alice Kohn

原文鏈接:https://insights.glassnode.com/the-week-onchain-week-31-2023/

達瓴智庫

企業專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

作者:Zen,PANews日前,Solana 生態 3 A 鏈游 Star Atlas 的開發公司 ATMTA 宣布大幅裁員.

1900/1/1 0:00:00作者:Justin,Techub News考慮到加密貨幣的數量之多、其典型的極端波動性以及需要考慮的變量數量之多令人難以置信,加密貨幣交易可以被認為是最具挑戰性的消遣之一.

1900/1/1 0:00:00俗話說,欠債還錢,天經地義。民間借貸這事大家都不太陌生。然而,在虛擬貨幣領域,這個簡單的道理似乎并不總能得到很好的執行。前不久,一位客戶咨詢曼昆:他的一位朋友在進行合約交易時急需USDT泰達幣.

1900/1/1 0:00:00你持有穩定幣嗎?如果是的話,你持有哪些?你用它們做什么?你將它們投入到 DeFi 收益活動,還是只是持有它們等待逢低買入的時機?也許你已將穩定幣轉換為法定貨幣,以避免與之相關的風險.

1900/1/1 0:00:00作者:Kollen Post,DLNews;編譯:松雪,金色財經預計美國參議院將于本周通過立法,其中包括以加密貨幣為重點的反洗錢條款;但國會存在分歧,無法保證眾議院版本的法案能夠通過.

1900/1/1 0:00:00背景 據慢霧發布的《2023 上半年區塊鏈安全與反洗錢總結》 的數據,2023 上半年,遭受攻擊后仍能全部或部分收回損失資金的事件共有 10 起.

1900/1/1 0:00:00