BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.16%

ETH/HKD+0.16% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD-0.67%

ADA/HKD-0.67% SOL/HKD+1.85%

SOL/HKD+1.85% XRP/HKD-0.39%

XRP/HKD-0.39%完全稀釋市值,通常在加密貨幣領域被稱為 FDMC 或完全稀釋價值(FDV),是一個將股票市場概念扭曲成加密貨幣的概念。該概念旨在捕捉協議的稀釋性質。然而,目前對其使用的方式存在缺陷,需要進行更新。

本文探討了加密貨幣的“完全稀釋市值”概念的謬誤,并提出了一種替代方案。

市值代表了一家公司在公開市場上的股權價值。它等于公司的股價乘以流通股的數量。上世紀 90 年代科技公司的崛起催生了以股票為基礎的薪酬制度。公司開始用股票期權支付員工。股票薪酬有幾個好處。它能夠使公司和員工的激勵保持一致。它是一項非現金支出。它享受有利的稅收待遇。

直到最近,股票薪酬并未反映在公司的利潤表中,也不是公司現金流量表上的現金項目。它是一項不會出現在任何地方的費用。但最終會反映在流通股的數量上。隨著股票數量的增加,每股收益在其他條件不變的情況下會下降。

投資分析師通過調整流通股的數量來調整虛擬股票薪酬費用。分析師將將來將發行給員工的股票添加到現有的流通股數量中。這兩者的總和被稱為完全稀釋股份。完全稀釋股份乘以股價就得到了完全稀釋市值。完全稀釋股份和市值在股權投資中非常常見。

類似的市值概念也適用于加密貨幣。一個協議的市值是代幣價格乘以流通代幣的數量。流通代幣的數量基本上與流通股的數量相同。然而,與公司的流通股數量不同的是,協議的流通代幣數量經常會大幅增加。

公司更傾向于不發行股票。發行股票相當于以當前股價出售公司的股權。如果一家公司對未來持樂觀態度,為什么要以今天的價格出售股權呢?這樣做會稀釋現有股東的價值。

而協議則經常發行額外的代幣。代幣發行是它們的“商業計劃”的一部分。一切始于比特幣。比特幣礦工確保交易正確地輸入到比特幣區塊鏈中。他們以比特幣作為報酬。因此,比特幣網絡需要不斷發行新的比特幣來報酬網絡的礦工。隨后出現的區塊鏈也采用了同樣的模式:發行原生區塊鏈代幣來獎勵那些準確輸入交易的人。

高盛:探索如何確定比特幣和其他加密資產的“基本面”:本周,高盛經濟研究團隊的Zach Pandl和Isabella Rosenberg發布報告,探索了如何確定加密資產的基本面問題。報告指出,將加密資產等同于黃金是確定其基本面的常見框架,但除此之外,加密貨幣價格也與其底層分布式網絡的價值有關。報告使用區塊鏈地址估算網絡用戶數量,并與貨幣市值進行比較,觀察到:“市值與網絡規模之間存在明顯的相關性”,且相關性超過1。他們基于歷史數據計算出的平均增長曲線接近價值=用戶數的1.4次冪,這給出了一個利用基本面作為市值參考的基準比率。基于該推斷,報告指出BTC的市值遠大于基本面,其基于用戶增量的價值(基本面)與市值相比存在嚴重偏差。過去幾年,比特幣市值較2018年平均水平上漲520%,但網絡僅增長60-100%。報告認為這一偏差意味著要么比特幣現在被高估,要么2018年被低估,要么兼而有之。但報告也指出,除基本面因素外,加密貨幣上漲還有眾多其他因素,包括情緒,以及它作為一種快速致富的新方式的吸引力。但投機交易帶來的網絡活動增加并不能完全反應基本面的改善,因為平臺并未獲得更高的經濟價值,要使加密貨幣網絡具備可持續價值,活動需要由非投機性用例驅動,而目前此類用例十分缺乏。(雅虎財經)[2021/7/21 1:06:15]

與區塊鏈本質相關的代幣發行模式意味著不斷有更多的代幣流通。加密貨幣市值并沒有捕捉到未來流通代幣的數量。因此,發展出了完全稀釋市值的概念。完全稀釋市值是當前代幣價格乘以將要發行的總代幣數量。對于代幣數量不斷增加的協議來說,通常會使用十年后的代幣供應量數據。

人們正確地意識到,加密貨幣市值并不能完全反映實際情況。需要采用不同的衡量標準來捕捉所有將要發行的未來代幣的影響。

與此同時,協議的“商業計劃”也在發展演變。新的代幣發行不再僅僅是為了獎勵礦工,就像比特幣最初的情況那樣。代幣也被用于發展網絡。代幣發行可以幫助引導網絡實現其功能性。一個網絡,無論是 Facebook、Uber、 Twitter 還是區塊鏈,如果沒有很多人使用,它就沒有太多的實用性。但很少有人對成為早期用戶感興趣。向早期采用者發行代幣給予他們財務激勵,以便他們使用和推廣網絡,直到其他人加入并使網絡本身具有實用性。

英國央行官員:如果穩定幣被用作一種支付方式,將研究如何對其進行監管:英國央行金融市場基礎設施執行董事Christina Segal-Knowles演講表示, 如果穩定幣被用作一種支付方式,她會研究如何對其進行監管。如果監管得當,像穩定幣這樣的數字貨幣可能會有好處:包括更便宜的支付方式和更多的功能。它們可能對金融穩定有潛在的好處。但這需要監管機構按照我們對當前使用的貨幣所期望的標準來控制新形式的貨幣。[2021/6/10 23:27:58]

代幣發行也成為了對構建協議的有進取心的開發者和支持他們的風險投資基金的一種補償形式。獎勵企業家、支持他們的風險投資基金和早期采用者并沒有錯。關鍵是,代幣發行變得更加復雜。

完全稀釋市值的邏輯存在很多缺陷。

不知何故,加密貨幣市場認為,如果一個協議發行更多的代幣,那么它的價值就應該更高。這是完全錯誤的。在商業、經濟學或加密貨幣領域,沒有任何例子表明發行更多的東西會使個體的價值更高。這是簡單的供求關系。如果供應增加,而需求沒有得到滿足,那么這個東西的價值就會降低。

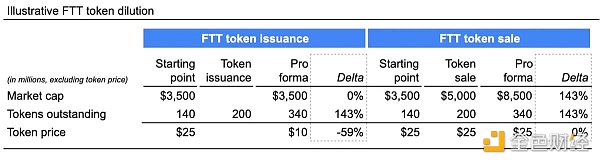

FTT 代幣是一個典型的例子。它的代幣結構和機制與其他代幣類似。在 FTX 崩潰之前,FTT 的價格為 25 美元。市值為 35 億美元,流通代幣為 1.4 億枚。完全稀釋市值為 85 億美元,總流通供應量為 3.4 億枚。

因此,通過發行額外的 2 億枚代幣,增加了 2.4 倍,FTT 的市值也增加了 2.4 倍...這怎么可能有道理?

要使 FTT 的完全稀釋市值真正達到 85 億美元,那么發行的額外 2 億枚代幣必須以當前的 25 美元價格賣給買家。但事實并非如此。發行的額外 2 億枚代幣只是被贈送出去的,沒有任何發行收入。

動態 | Poloniex回應CLAM“閃崩事件”:無論如何損失將得到解決:Poloniex在推特發布了對于CLAM事件更新:“毫無疑問,我們致力于讓受影響的債權人成為一個整體,無論遇到什么樣的困境。我們正在努力實現這一目標,包括(但不限于)收回違約借款人欠貸款人的債務。無論如何,損失將得到解決。”據金色財經此前報道,用戶考慮起訴Poloniex,指責其處理加密貨幣CLAM閃崩虧損之舉為盜竊。[2019/6/8]

下表說明了如果發行 2 億 FTT 代幣與出售相比,FTT 市值和代幣價格的差異。代幣發行只是將 2 億枚代幣添加到現有的代幣供應中,導致完全稀釋的代幣總量為 3.4 億枚。代幣發行對 FTT 的市值沒有影響。預計的影響是代幣總量增加了 143% ,每個代幣的價格下降了 59% 。這是簡單的數學運算。分子是恒定的,而分母增加了。結果是一個較小的數。

或者,如果這 2 億枚 FTT 代幣以當時的 25 美元的代幣價格出售,那么 FTT 將獲得 50 億美元的收入,將市值增加到 85 億美元的完全稀釋市值。流通代幣數量將增加到 3.4 億枚。市值和流通代幣數量都增加了 143% 。最終結果是每個代幣的價格沒有變化。

股票的運作方式與此類似。如果蘋果公司以股票形式向員工發行更多股份作為股權補償,它并不會獲得資金收入。結果是,全面攤薄的流通股份增加,每股價格降低。如果蘋果公司以當前價格向市場出售股份,它將獲得現金收入。其市值將增加相應金額。流通股份也會相應增加。最終結果是股價不變。

將加密貨幣的完全稀釋市值邏輯應用于股票,突顯了其錯誤之處。如果這個邏輯成立,那么每家公司都應該發行更多股份以增加其完全稀釋市值。顯然,這種情況并不會發生。按照這個邏輯的合理推論,每家公司的完全稀釋市值都是無限的。公司發行股份的數量沒有上限。因此,無論公司的規模、增長潛力、盈利能力和資本回報率如何,它們的完全稀釋市值都應該相同,即無限大。然而,事實顯然并非如此。

聲音 | 埃森哲報告:銀行目前正評估如何使用區塊鏈支付:據bitcoinexchangeguide消息,埃森哲(Accenture)最近進行的一項調查發現,近90%受訪銀行高管表示,他們各自的銀行目前正在評估使用區塊鏈技術執行支付的想法。大多數高管認為區塊鏈必須提供的長處包括:降低加工成本、錯誤數量減少、業務處理速度更快。報告還指出,中國26家上市銀行中有12家已經在治理框架內實施了區塊鏈技術,其中包括中國銀行和招商銀行等大銀行。[2018/11/3]

那么,通縮型協議呢?

大多數協議是通脹型的,意味著隨著時間的推移會發行更多代幣。一些協議是或將成為通縮型的,意味著未來流通的代幣數量將減少。根據加密貨幣的完全稀釋市值邏輯,通縮型協議在未來的價值將低于今天的價值。

未來的某種東西會減少,然而由于它的減少,它的價值會降低。這是沒有道理的。這違背了供給和需求的基本經濟原理。

加密貨幣的完全稀釋市值邏輯暗示了不可能的情況。如果 FTT 的完全稀釋市值為 85 億美元,而市值為 35 億美元,那么市場意味著每個獲得新增 2 億 FTT 代幣的人在收到額外代幣后會創造每個代幣 5 美元的價值。正如解釋的那樣,這 2 億代幣發行沒有任何收益。因此,要實現 85 億美元的完全稀釋市值,唯一的辦法就是那些獲得這 2 億代幣的人在一夜之間創造 50 億美元的價值。

但是他們如何做到呢?

將更多代幣交到人們手中如何增加其市值?這是不可能的。這些代幣很可能只是作為投資組合的一部分存放在錢包中。接收者除了交易這些額外的代幣外,什么都不會做。

加密貨幣的完全稀釋市值邏輯的意外后果是夸大了協議的價值。投資者,不管是對是錯,往往認為資產的市值越大,價值越高、穩定性越強。投資者對這些協議的巨大完全稀釋市值估值感到安心,但往往沒有意識到完全稀釋市值計算的邏輯缺陷。在這方面,FTT 是其中罪魁禍首。

如何讓比特幣的尸體飄過:財新專欄作家王立仁今日發文,盡快讓比特幣的尸體飄過來的方法核心點就在于影響其交易過程和記賬過程,從而破壞對比特幣系統的信任。他還論述了7大攻擊比特幣的方法:花錢硬碰硬的算力攻擊(Brute Attack)、巧取通訊環節(SmartAttack)、攻擊記賬系統、攻擊代碼、攻擊法幣與數字貨幣的通道、路由分割(RoutingSplitting)攻擊和直接硬分叉。[2017/12/4]

當 FTT 價格為 50 美元時,其市值為 70 億美元,完全稀釋市值為 170 億美元。然而,在那段時間里,FTT 的平均每日交易量很少超過幾億美元。

巨大的完全稀釋市值、較小的市值和微小的交易量是災難的原因。在加密貨幣市場的高峰期,一些代幣執行了這種模式。這種設置使市場操縱成為可能。較小的交易量使得少數幾方能夠控制交易量,從而控制價格。代幣價格決定了市值,最終決定了完全稀釋市值。這意味著幾乎不交易或進行洗錢交易的代幣支撐著人為高估的代幣價值,夸大的價值被用作貸款的抵押品。它也掩蓋了實際投資規模的大小。

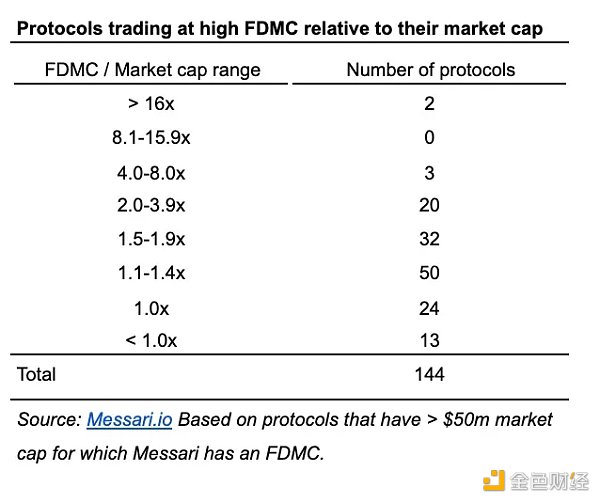

如今,高完全稀釋市值和低市值的資產已經不那么普遍了。但它們仍然存在。下表列出了完全稀釋市值與市值之間的倍數關系的協議數量。

自從中本聰撰寫了比特幣白皮書以來,代幣發行的目的已經發生了很大變化。發行用于除了獎勵網絡礦工和驗證者之外的各種目的。

代幣發行越來越像是加密貨幣市場中的股權補償。協議通過授予參與建設網絡的人其原生代幣來獎勵他們,就像公司授予員工、顧問和投資者股票期權以獎勵他們為公司建設做出貢獻一樣。

應該將代幣發行視為類似于基于股票的補償。發行代幣,就像發行股份一樣,對協議或公司來說是一項成本。它會稀釋流通的代幣或股份數量。然而,如果做得正確,這個成本就是一項投資。它會產生回報。一位勤奮的員工獲得授予的股票可以為公司創造超過授予的股票價值的價值。同樣,網絡參與者可以為協議創造超過授予的代幣價值的價值。

從授予的股票或代幣中產生的回報要到很久以后才能知道。在那之前,一個深思熟慮的股票或代幣授予計劃是最好的指導,可以預示著可能發生的情況:大量使用代幣分配或嚴重稀釋沒有任何價值可言。

完全稀釋市值計算中包括了所有未來的代幣發行。但并非所有的代幣發行都是一樣的。有些代幣是發放給早期采用者,有些是發放給創始團隊,還有些是發放給初期投資者。有些代幣是發放給協議的基金會以供將來使用。這些包括發放給協議的儲備金和生態基金的代幣。它們是將用于發展網絡的代幣。用于未來投資網絡的代幣不應包括在代幣流通數量中。

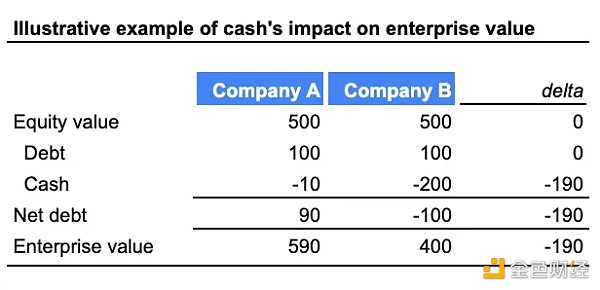

用于將來投資的代幣相當于公司資產負債表上的現金。資產負債表上的現金會降低公司的總價值。公司的總價值是企業價值。企業價值反映了公司所有資產的價值。企業價值的一部分是公司的股權價值。對于上市公司來說,股權價值就是其市值。另一部分是凈債務。凈債務是總債務減去現金。這個概念是公司的總資產由股權和凈債務資助。下表說明了在其他條件相同的情況下,增加現金如何降低公司的企業價值。

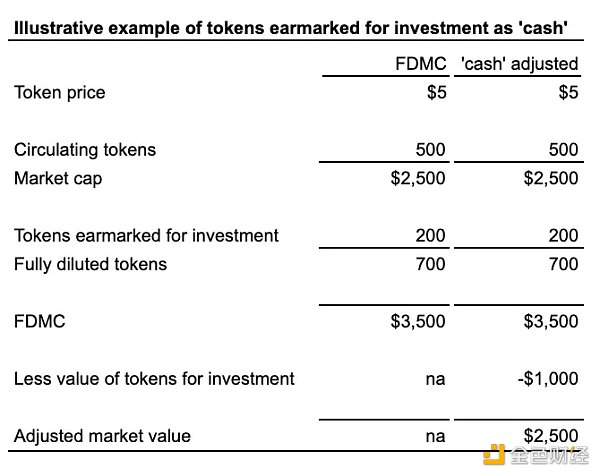

用于投資的代幣的價值等于代幣價格乘以被指定的代幣數量。這是協議必須投資的資金。它相當于負債表上的現金。

下表機械地概述了這個邏輯。下表中的示例概述了一個流通 500 代幣的協議。額外發行 200 個代幣給儲備金。這 200 個代幣被指定用于投資網絡。以 5 美元的代幣價格,市值和完全稀釋市值分別為 2, 500 美元和 3, 500 美元。儲備金中的 200 個被指定用于投資的代幣價值為 1, 000 美元。這 1, 000 美元的價值應該減少協議的總價值,就像現金減少了公司的企業價值一樣。

用于未來投資的代幣可以看作是公司未發行的股份。與將其視為“現金”一樣,結論是相同的。蘋果未來可能發行的股份不包括在其完全稀釋市值中。蘋果可以出售股份以獲得現金收入。這些現金可以用于開發蘋果產品。這些產品的未來價值最終會反映在蘋果的市值中。類似地,協議可以向其國庫發行代幣,以獲得“現金”收入,用于投資其網絡。不同之處在于,對于協議來說,“現金”是其原生代幣。它實際上不需要像蘋果那樣向市場出售股份以獲得收入。在這種情況下,協議更像是美聯儲,它發行更多的貨幣來支付開銷。

協議之所以從一開始就有如此多的代幣在流通,是因為它們的結構非常嚴格。公司可以自由發行和回購股份,但需要董事會和最終股東的批準。相比之下,協議試圖發行和銷毀代幣要容易得多。

從一開始,協議就需要確定將發行多少總代幣以及何時發行。這是一種“一切都在第一天就確定下來”的心態。公司和美聯儲并不以這種嚴格性運作。公司的股份數量和流通中的美元數量會根據市場動態而起伏。協議需要披露一定數量的代幣,因為它們的代幣被用作貨幣價值來報酬網絡參與者。如果代幣數量不確定,參與者會擔心他們獲得的貨幣價值會因代幣通脹而貶值。消除這種擔憂的成本就是一個不靈活的代幣結構。

一些協議夸大了完全稀釋市值(FDMC)。用于計算 FDMC 的代幣數量包括發行給協議國庫用于投資的代幣。擴大的代幣流通數量導致了夸大的 FDMC。這進一步導致了更昂貴的估值倍數。

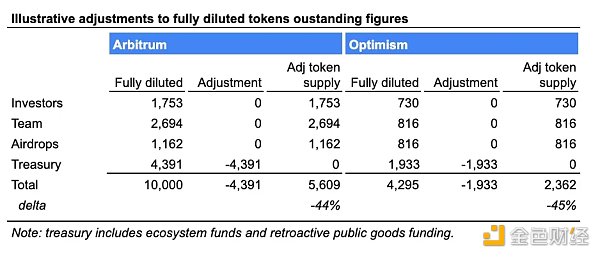

例如, Arbitrum 和 Optimism 夸大了 FDMC。它們的 FDMC 包括最終將發行的總代幣數量。然而,在這兩種情況下,大量代幣被發行給財務部門或等效部門。這些代幣被指定用于投資生態系統。將這些代幣從總代幣流通中移除,可以得到更準確的調整后代幣供應量,從而得到調整后的市值。

下表說明了應對 Arbitrum 和 Optimism 代幣流通進行的調整。調整后的代幣供應量比全面稀釋數字低 45% 。

流通供應量在某種程度上是正確的。它反映了當前發行的代幣數量。但它忽略了未來代幣發行的影響。完全稀釋供應量也在某種程度上是正確的。它反映了最終將發行的代幣數量。但它未能調整發行給國庫的代幣。調整后的數字應該以完全稀釋數字為基礎,并扣除發行給國庫的代幣。

有一件事是確定的,完全稀釋市值數字是具有誤導性的。敏銳的分析師不應根據未來代幣發行來夸大協議的市值,而應通過未來發行的稀釋影響來削弱現有估值。

深潮TechFlow

個人專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

作者:翁浩,歪脖三觀聯合發起人作為人類社會發展的關鍵一環,我們的信任體系已然被資本和大數據為代表的軟性極權所操控。人類日漸失去數據主權,甚至最為寶貴的自由意志.

1900/1/1 0:00:00八月將會發生很多事情,但為了精簡,我就只講在我心中評級為S的事件和解析以及對應的機會。 這篇內容將會提到: -Basechain -SHIB Layer2 -GNS -Frax v3、RWA、f.

1900/1/1 0:00:00前 言 基于區塊鏈技術的 Web3 顯露在歷史舞臺,有相當部分推力來源于人們對它能夠對抗商業組織特權與非自愿審查的期待——通過以代碼代替人治來保障每位參與者的權益.

1900/1/1 0:00:00加密貨幣交易所幣安(Binance)的執行長趙長鵬(CZ)在本周于 Twitter Space 舉辦例行 AMA 活動,分享目前加密貨幣市場的熱點話題,其中還提及對于未來行情走勢的看法.

1900/1/1 0:00:00作者:ANDREW ST. LAURENT,blockworks 編譯:善歐巴,金色財經最近 SEC 訴 Ripple Labs 案的裁決被認為是加密行業向前邁出的一大步.

1900/1/1 0:00:007 月 25 日,Layer 2 互操作性協議Connext宣布推出跨鏈代幣標準xERC20(ERC7281),旨在提高代幣跨鏈的安全性。該協議由Connext創世貢獻者Arjun提出.

1900/1/1 0:00:00