BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD+0.62%

ETH/HKD+0.62% LTC/HKD+1.4%

LTC/HKD+1.4% ADA/HKD+1.85%

ADA/HKD+1.85% SOL/HKD+0.8%

SOL/HKD+0.8% XRP/HKD+1.16%

XRP/HKD+1.16%作者: Phoenix Capital

摘要

Ripple案在programmatic sales的部分獲得了局部勝利,免于被認定為證券銷售;我們仔細分析了法院的判決邏輯,認為其可能存在比較明顯的事實認定錯誤,之后被推翻可能性較大。

我們分析了證券法的歷淵源和基本內涵,認為存在“項目方在做事”這一敘事的代幣都是接近證券法定義的,因此相當高比例的代幣未來都可能被認定為證券;但目前SEC的監管訴求還更進一步地超越證券法的合理范圍。

Staking /yield farming比起一般的代幣銷售,被認定為證券的概率又要明顯更高一些。

比起對CeFi的監管,DeFi的監管在更早期;除了證券法之外,還有KYC/AML等更無爭議的監管問題尚未解決。

即使大量altcoin被認定為證券,也不會是行業的末日。大市值代幣完全有條件尋求證券形式的合規化;小市值代幣則可能長期存在于非合規市場,但依然能從合規市場中間接獲得流動性。只要有了一個清晰的監管框架,無論是什么樣的,行業都能找到實現長期發展的新路徑、新模式。

Ripple Labs在2023年7月13日得到了紐約地方法院的部分有利判決,加密市場應聲大漲,除了XRP本身,之前被SEC認定為證券的一系列代幣也都大幅上漲。

正如我們后文會討論到的,我們距離crypto行業真正迎來監管清晰的時代還有很遠的路要走。但毫無疑問,Ripple Labs的這次部分勝利,依然是2023年crypto行業最重要的事情之一。

下面是SEC vs Ripple Labs之前,美國監管者和crypto行業所發生的一些重要爭端。

我們不難看到,之前幾乎所有主要的爭端,都是以crypto公司的失敗或妥協告終。

某種意義上,這是crypto行業第一次在和美國監管者的戰爭中取得有意義的勝利,即使只是局部的勝利。

關于本次法院判決書的具體內容,已經有了很多詳細解讀,這里我們也不展開;感興趣的朋友可以去讀讀Paradigm Policy Direcotr Justin的長推:

https://twitter.com/JBSDC/status/1679620520155783169

大家茶余飯后也可以自己去讀下法院的判決書原文:

https://storage.courtlistener.com/recap/gov.uscourts.nysd.551082/gov.uscourts.nysd.551082.874.0_4.pdf

再詳細解讀這次判決前,我們簡單介紹下大家常聽到的美國法律體系中對證券定義的核心標準 Howey Test。

要理解今天所有加密監管的爭端,我們必須回到1946年陽光燦爛的佛羅里達,回到今天證券法理判定的基石案例,SEC vs Howey。

(下面的故事梗概主要由GPT-4幫忙寫出)

在二戰剛剛結束的那個年代,也就是1946年。當時,W.J. Howey這家公司在風景如畫的佛羅里達州擁有一片豐饒的柑橘園。

為了籌集更多的投資,Howey公司推出了一個頗具創新的計劃,它允許投資者購買柑橘園的土地,并將這些土地租賃給Howey公司進行經營,投資者則可以從中獲得一部分收益。在那個時代,這個提議對于投資者來說無疑是極具吸引力的,畢竟,擁有自己的土地是多么讓人心動的事情。

然而,SEC對此并不買賬。SEC認為,Howey公司所提供的計劃實質上就是一種證券,但Howey公司卻未向SEC進行注冊,這明顯違反了1933年的證券法。因此,SEC毅然決定向Howey公司提起訴訟。

這場官司最終被提上了最高法院的法庭。1946年,最高法院對SEC vs Howey的訴訟做出了歷史性的判決。法院支持了SEC的立場,裁定Howey公司的投資計劃符合證券的定義,因此有必要在SEC進行注冊。

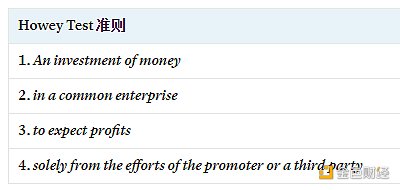

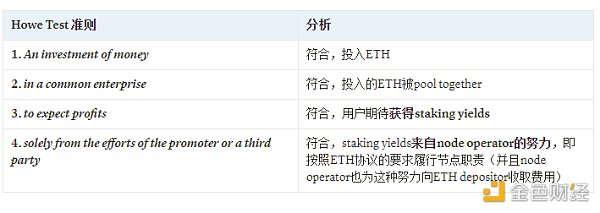

美國最高法院對Howey公司的投資計劃做出判斷,是基于所謂的"Howey Test"的四個基本要素。這四個要素是:投資資金、期待收益、共同企業以及利益來自經營者或第三方的努力。Howey公司的投資計劃符合了這四個要素,因此最高法院認定這是一種證券。

首先,投資者投入了資金購買柑橘園的土地,這符合了“Howey Test”的第一項要素——投資資金。

其次,投資者購買土地并租賃給Howey公司的目的,顯然是期待從中獲得收益,這就符合了“Howey Test”的第二項要素——期待收益。

第三,投資者與Howey公司之間的這種關系,實際上構成了一個共同企業。投資者通過投資,Howey公司通過經營柑橘園,共同為了獲得收益而努力。這就符合了“Howey Test”的第三項要素——共同企業。

最后,這個投資計劃中的收益,主要來自Howey公司的努力。投資者只需要投入資金,就可以坐享其成,這就符合了“Howey Test”的第四項要素——利益來自經營者或第三方的努力。

因此,根據這四個要素,最高法院判斷Howey公司的投資計劃構成了證券,需要在SEC進行注冊。

納斯達克因監管風險暫停推出其數字資產托管業務:金色財經報道,納斯達克首席執行官阿迪娜·弗里德曼(Adena Friedman)在周三的財報電話會議上表示,該公司正在放棄其加密貨幣托管服務的計劃,該服務原定于今年第二季度上線。弗里德曼表示,考慮到美國不斷變化的商業和監管環境,納斯達克已決定暫停這些計劃,并停止尋求必要許可的努力。她補充說,納斯達克仍致力于參與數字資產,包括托管與該行業相關的交易所交易基金(ETF)。[2023/7/19 11:05:06]

這個判決帶來了深遠的影響,并在此基礎上形成了被廣泛引用的"Howey Test",它定義了所謂的“投資合同”的四個基本要素:投資資金、期待收益、共同企業以及利益來自經營者或第三方的努力。這四個要素,至今仍被SEC用于判斷一個金融產品是否構成證券。

For purposes of the Securities Act, an investment contract (undefined by the Act) means a contract, transaction, or scheme whereby a person invests his money in a common enterprise and is led to expect profits solely from the efforts of the promoter or a third party, it being immaterial whether the shares in the enterprise are evidenced by formal certificates or by nominal interests in the physical assets employed in the enterprise.

上面是1946年最高法意見書中對證券的準確解釋,可以分解成下面四個大家常用到的判斷準則:

法律真的很有魅力,她常常可以用抽象而樸素的道理,去指導現實社會中千變萬化的具體事情,無論是柑桔園還是加密貨幣。

其實證券定義本身怎么定這事一點不重要,把一個東西叫成或者不叫成證券沒有任何實質區別;關鍵是證券的經濟本質所衍生出來的法律責任到底是什么,也就是為什么具有Howey Test這四個屬性的東西需要這么一套獨立的法律框架去監督。

比Howey Test更早產生十幾年的Securities Act of 1933就明確說明了為什么要有證券法這個問題。

Often referred to as the "truth in securities" law, the Securities Act of 1933 has two basic objectives:

1) require that investors receive financial and other significant information concerning securities being offered for public sale; and

2) prohibit deceit, misrepresentations, and other fraud in the sale of securities.

證券法的出發點非常簡單——他就是要保證投資人能夠獲得足夠的關于證券的信息并免于被欺騙,反之,他施加給證券發行方的責任也很簡單,核心就是披露,必須完整、及時、準確的披露跟證券有關的重要信息。

之所以證券法會有這樣的一個目標,就是因為證券,由于投資人持有證券收益的來源是第三方(active participant)的努力,所以第三方就有相對于投資人不平等的對證券價格的信息和影響力,因此需要他們盡到披露義務,保證這種不平等性沒有對投資人造成損害。

商品市場(commodities)沒有類似的監管要求,就是因為不存在這樣的第三方,或者在crypto語境下用“項目方”這個名字更容易理解,黃金、石油、白糖是沒有項目方的。加密市場普遍喜愛CFTC而厭惡SEC,但這絕不是因為監管者的個人偏好因此對crypto的態度存在差異;監管商品和監管證券的差異是基于兩種金融產品內在性質的差別,因為不存在具有不對等優勢的項目方的存在,商品法的監管框架自然要輕松許多。

存在具有信息和影響力優勢的第三方或者說項目方,是證券法存在的根本原因;遏制第三方/項目方對投資人利益的侵害,是證券法存在的根本目的;要求項目方做完整、即時、準確的信息披露,是證券法實施的主要手段。

筆者在學習美國證券法歷史的過程中,通過crypto行業常聽到的一句話**,聯想到了一個簡單有效的判斷一個代幣是不是證券的標準——那就是投資人是否在乎項目方有沒有在做事**。

“項目方在做事”對投資人有意義,就意味著這筆投資的收益是受到項目方行為的影響的,那么就顯然的符合了Howey Test中的四條準則。通過這點,我們可以很容易理解到為什么BTC不是證券,因為BTC不存在項目方,meme coin也是類似的,他們只是ERC-20協議下賬本里的一個數字,背后沒有做事的項目方,也自然不算證券。

有在做事的項目方,并且項目方做得好或者不好、做或者不做,不管是技術升級、產品迭代、市場營銷、生態合作,會對代幣價格產生影響的話,證券定義就成立了。因為有項目方的存在,他們有其他投資人不知道的信息、有對代幣價格更大的影響力,所以就需要被監管起來了,保證他們沒有做什么侵害投資人利益的事情。“項目方做的事是重要的” → “項目方是可以割韭菜的”→“項目方是需要被證券法監管的”,這是一個很簡單的法律推理。

觀點:Tether監管風險更低,USDT已成為業界最值得信賴的穩定幣:5月10日消息,隨著美國銀行業危機的擴大和監管機構對加密公司的打擊力度加深,加密領域的投資正轉向被認為相對安全的加密資產。Tether在穩定幣中表現最佳,自3月份以來,其市值飆升。AKJ全球經紀公司創始人、數字資產專家Anders Kvamme Jensen表示:“銀行業危機正在助長‘超比特化’——美元將變得毫無價值,這是不可避免的結局。”這促使人們紛紛轉向比特幣和以太坊等頂級加密貨幣。與此同時,像Tether(USDT)這樣的穩定幣,更多地被視為一種價值儲存手段,一種促進加密貨幣之間轉移的工具,也被視為衍生品交易的抵押品。數字資產數據提供商Kaiko的研究分析師Conor Ryder表示,Tether的溢價反映出人們對其錨定的信任,以及美國證券交易委員會(SEC)對其安全性的認知。[2023/5/10 14:54:08]

如果認可這個邏輯,大家可以自己判斷下,到底crypto里面哪些代幣被認定為證券是有道理的。

我們認為,如果投資者存在對“項目方在做事”的預期或者是關切,這個代幣就是高度符合證券的定義的。從這個角度看,相當高比例的代幣被認定為證券似乎順理成章。

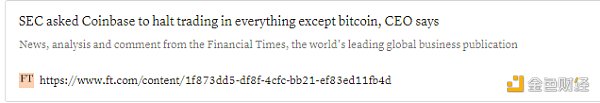

**但現任SEC想要的還要更多一些,從Gary公開的言論來看,他只承認過BTC不是證券;其他代幣大部分是堅定地認為應該判定是證券,少數代幣比如ETH目前是相對模糊的態度。**近期Coinbase CEO也在采訪中提到了,在SEC起訴Coinbase前,提出了要求Coinbase下架除了BTC外的所有代幣,遭到了Coinbase的拒絕。

把沒有項目方做運營的純meme coin或者去中心化程度較高的純支付代幣認定為證券,我們認為是不合理的;**SEC的訴求超過了證券法的合理范圍,**也讓行業和SEC的沖突更難簡單得到和解。

回到這次SEC vs Ripple Labs的判決,我們簡單highlight幾個要點:

XRP本身不是證券,需要去分析XRP具體銷售的不同情況(即銷售的流程,方式,與渠道等等)來判斷是否構成證券銷售。這一點我們在后面會有詳細展開*A token is just a token. A token is NEVER a security.*

法院分別分析了XRP銷售的三種形式:institutional sales, programmatic sales, others;最終判斷第一種形式institutional sales為證券,其他兩種不是。

判斷institutional sales構成證券銷售的理由:

判斷programmatic sales不構成證券銷售的理由:

Ripple Labs并未對這些投資人直接做出任何承諾,Ripple Labs的宣傳材料也沒有證據表明有在這些投資人中廣泛傳播

這些投資人復雜度較低,不能證明他們能對Ripple Labs的行為能影響XRP幣價這一情況擁有充分理解

不難看出,法院認定programmatic sales核心論點是基于Howey Test的第四條,即這部分投資人并沒有期待從Ripple Labs的努力中獲利

XRP buyer并未期待從Ripple Labs的努力中獲利,因為:

這種情形下投資人不清楚是否是向Ripple Labs購買,或者是向其他XRP的seller購買;大部分XRP交易量不是來自Ripple Labs的出售,因此大部分XRP購買者并沒有將資金直接投入到Ripple Labs中

本次地方法院的裁決,不具有最終的強制性;幾乎可以斷定,SEC將進行上訴;但所需要經歷漫長的法律流程,可能我們需要等到數月甚至數年后才能看到新的上訴判決結果;在這段時間內,本次法院的判決將實質上對于行業發展形成重要指導。

拋開我們作為加密貨幣投資者的立場;僅從法律邏輯出發,我們認為法院本次將programmatic sales認定為不是證券的邏輯是不那么有說服力的。

這里有兩篇持有類似反對意見的法律界資深人士的文章,建議大家有空可以讀讀,我們的分析也借鑒了這兩位的一些觀點。

https://www.linkedin.com/pulse/ripple-decision-cause-crypto-celebration-momentarily-best-stark/

https://prestonbyrne.com/2023/07/13/ripple-labs-ruling-throws-u-s-crypto-token-regulation-into-disarray/

首先,我們要注意到Howey Test的原文‘…expect profits solely from the efforts of the promoter or a third party…’,這里明確指出了,profits來源可以是promoter或者第三方,也就是說賣家是誰并不重要或者說并不需要efforts的來源是賣家或者推廣方,只要存在這樣一個第三方就行。因此,投資人從誰那里買,賣的人是不是這個收益來源的第三方都不重要,只要投資人認識到這個資產的升值來自某個第三方的努力即可,因此法院提到blind buy/sell,提到買家不知道自己是從Ripple Labs還是從其他人那里買來XRP的,這一點和Howey Test是無關的。

動態 | 報告:區塊鏈或有機會成為銀行降低合規風險、監管風險的必備武器:研究機構TokenInsight在最新發布的《區塊鏈賦能銀行風險管理》研究報告中指出,通過區塊鏈技術可以管理并降低銀行的三類風險:信用風險、操作風險及流動性風險。銀行風險管理是貫穿銀行整個業務流程的重要問題,本報告中將銀行業務按照其涉及的風險進行劃分,將可進行管理的三個風險對應的業務進行的歸類匯總。未來,隨著央行、國家金融監管部門進一步加強金融監管力度,若能從頂層配套設計制訂區塊鏈技術的指引及規范,區塊鏈或有機會成為 KYC、KYB、反洗錢等領域的技術標配,成為銀行降低合規風險、監管風險的必備武器。[2019/12/11]

問題的實質依然是,programmatic sales中的投資人,到底有沒有意識到他們買的XRP token的價格上漲和Ripple Labs的努力是關聯的。

法院的主要論點是,1)Ripple Labs沒有向retail直接做推廣,也沒有證據證明他們的材料(白皮書等)在retail中間大量傳播,2)Retail沒有institutional investor的認知能力去認識到XRP的代幣是會和Ripple Labs在技術、產品、營銷上所做的工作產生關聯的。

首先,這是一個事實問題,不是一個邏輯問題,我們無法在這里去完成論證。XRP是一個古老的項目,我們也沒有很明確的體感去判斷那時候的散戶到底是什么樣的認知。

但從我們擁有的有限經驗來看,絕大部分有項目方的代幣,散戶是能夠意識到項目方把技術升級做好、早點上主網、產品做的更好用,拉升TVL、多做生態合作、多搞KOL帶帶貨等等這一系列事情,對自己持有的代幣價格是有影響的。

crypto的世界里, KOL, twitter, 或大或小的TG群成為了大部分項目方和用戶之家的橋梁,向散戶宣發的領地。或大或小的項目中,我們都會聽到大家聊“community”怎么樣。大部分項目方都會有一個token marketing/負責社區的團隊,負責聯系世界各地的交易所,雇傭KOL,幫忙宣發有關項目的進展與重大事項。

我們認為,這次法院判決中對programmatic sales的事實認定是存在偏差的;也贊同很多法律界人士的看法,這部分判決未來被推翻的可能性較高。

(就在本文寫作完成一周后,正要發布的當日,我們就剛好看到了在SEC vs Terraform Labs的案件中,新法官拒絕采納SEC vs Ripple Labs中的判決邏輯——邏輯是無論投資人是從哪里買到的代幣,都不影響投資人對項目方的努力在影響代幣價格所形成的預期。)

"Whatever expectation of profit they had could not, according to that court, be ascribed to defendants’ efforts," he wrote. "But Howey makes no such distinction between purchasers. And it makes good sense that it did not. That a purchaser bought the coins directly from the defendants or, instead, in a secondary resale transaction has no impact on whether a reasonable individual would objectively view the defendants’ actions and statements as evincing a promise of profits based on their efforts."

題外話——不花錢的Airdrop也可以是證券銷售。來自John Reed Stark的文章。90s年代末的互聯網泡沫中,曾有多家公司向用戶通過互聯網發放免費股票,在后續的立法和審判中,這些行為都被認定為證券銷售。原因是用戶雖然并沒有付出金錢來交換這些股票,但付出了其他的價值——包括自己的個人信息(注冊領取股票時要填寫)、幫助發放股票的公司獲得了關注度等,形成了實質上的價值交換。

SEC Enforcement Director Richard H. Walker said at the time, "Free stock is really a misnomer in these cases. While cash did not change hands, the companies that issued the stock received valuable benefits. Under these circumstances, the securities laws entitle investors to full and fair disclosure, which they did not receive in these cases.”

如同Coinbase CLO Paul所指出的,這是整個判決書中實際上更重要但沒有被大家充分理解的一句話。

XRP, as a digital token, is not in and of itself a “contract, transaction[,] or scheme” that embodies the Howey requirements of an investment contract. Rather, the Court examines the totality of circumstances surrounding Defendants’ different transactions and schemes involving the sale and distribution of XRP.

美國監管風暴刮向世界第二大虛擬貨幣:美國監管部門正對以太幣等虛擬貨幣是否適用證券監管規則展開調查。包括美國證券交易委員會(SEC)和美國商品期貨交易委員會(CFTC)在內的監管機構工作組定于5月7日討論此事。[2018/5/6]

即使是和Ripple判例給出非常不同見解的Telegram判例,法官也給出了類似的說法。這是兩個判例中兩位法官(不那么多的)高度一致的觀點:

T*he security in this case is not simply the [digital token, the] Gram, which is little more than alphanumeric cryptographic sequence . . . . This case presents a “scheme” to be evaluated under Howey that consists of the full set of contracts, expectations, and understandings centered on the sales and distribution of the Gram. Howey requires an examination of the entirety of the parties’ understandings and expectations.*

這兩份判決都一致的表明了一個重要的觀點:

代幣就是代幣——并非許多人誤以為的,法院認為XRP有時候是證券有時候不是——代幣本身永遠不可能是證券。

可能構成證券的是銷售分發代幣的整個一套行為(‘scheme’),不存在某個代幣是不是證券的問題,只存在某個特定代幣銷售行為是否是證券的問題,我們永遠不可能僅靠分析某個代幣而得出是否是證券的結論,而必須分析這個銷售行為的整體情況(‘entirety of …’, ‘totality of crcumstances’)。

兩位意見存在顯著沖突的法官,都堅持了必須基于銷售情況而非代幣屬性本身去判斷是否為證券——這種一致性也代表著這一法律邏輯未來被持續采納的可能性是比針對programmatic sales的判決顯著更高的,同時我們也認為這一判斷確實具有更強的邏輯合理性。

數字代幣和股票根本上是不同的。股票本身就是一個投資人和公司簽訂的合約,他們在二級市場的交易本身,就指代著這種合約關系的交易和轉移。而數字代幣,如同Telegram判例中法官所說**,只不過是一段數字密碼序列(‘alphanumeric cryptographic sequence’),不可能其本身就足夠構成合約,只有在特定的銷售情境下,才可能擁有合約的經濟實質。**

如果這一法律觀點得到后續所有法庭的采納,那么未來SEC在起訴過程中的論證責任將被大幅提高。SEC無法通過證明某一代幣是證券而獲得對所有該代幣的發行、交易等行為的監管權,他需要逐一去證明每個代幣交易的整體情況構成了證券交易。

The Court does not address whether secondary market sales of XRP constitute offers and sales of investment contracts because that question is not properly before the Court. Whether a secondary market sale constitutes an offer or sale of an investment contract would depend on the totality of circumstances and the economic reality of that specific contract, transaction, or scheme. See Marine Bank, 455 U.S. at 560 n.11; Telegram, 448 F. Supp. 3d at 379; see also ECF No. 105 at 34:14-16, LBRY, No. 21 Civ. 260 (D.N.H. Jan. 30, 2023)

在Ripple判例中也明確指出,**法庭無法去判斷XRP的二級銷售是否構成證券交易,他們需要去評估每個交易行為的特定情況才能做出判斷。這給了SEC去監管二級交易極大的難度,某種意義上也許不可能完成;這本質上是給代幣的二級交易開了綠燈。**Coinbase和Binance.US也是基于此,在判罰公布后很快就重新上架了XRP。

Again,僅依靠這一判例的意見就認為這是蓋棺定論的法律規則為時尚早;但是A token is just a token的法理邏輯,確實將明顯增加未來SEC監管二級交易所需要面臨的法律障礙。

ETH staking是2023年以來全行業基本面最強的賽道之一;但staking service的監管風險,依然是這個超級賽道頭上的達摩克利斯之劍。

2023年2月,Kraken同意和SEC和解,同時關閉了美國的staking service。而同樣因為staking service被起訴的Coinbase選擇了繼續戰斗。

我們回到Howey Test的框架,客觀去分析的話,staking service被認為是證券確實理由充分。

ICO監管風聲又起,印度區塊鏈初創公司被迫轉向海外市場:據livemint報道稱,盡管監管機構和風險投資基金的前景并不樂觀,但鑒于ICO在印度等初創公司中已普遍盛行,于是許多扎根于印度的初創公司轉移到海外市場以籌集ICO,或將其公司注冊地址轉移到允許加密貨幣合法交易的國家中。[2018/3/19]

Kraken選擇了和解。那么堅持認為staking service并非證券的Coinbase,他們的理由是什么呢?

Coinbase提出了一個有趣的說法,他們認為“質押用戶并非是在投資,而是在為自己為區塊鏈網絡做出的貢獻獲得酬勞(compensated)”。

這個說法對于獨立質押者是合適的。但是作為委托質押者,他們并沒有直接去做驗證交易、保證網絡安全這些工作,而是將代幣委托給了其他節點運營者,讓他們使用自己的代幣去完成了這些工作。質押者并不是直接的勞動者,事實上,他們像極了Howey案例中的柑桔園土地的購買者,擁有土地/資本(ETH),委托別人進行耕作(節點運營),獲取收益。

付出資本本身并不是勞動,因為付出資本所獲得的收益是資本利得而不是酬勞。

去中心化的staking服務情況會更加復雜一些,不同類型的去中性化staking可能最終也會得到不一樣的法律判斷。

Howey Test的四條準則,大部分在中心化staking和去中心化staking中是類似的,差別可能在于是否可以存在一個common enterprise。所以將所有用戶的ETH放入同一個池子中的質押模式,即使是去中心化的,顯然也是非常符合Howey Test的四條準則的。

在SEC vs Ripple Labs中讓Ripple贏下Programatic Sales的論點(買賣雙方彼此不知道對方,并且沒有直接推銷介紹),在這里似乎也很難保護staking service。

因為拋開直接在二級市場購買cbETH/stETH這種情況,在質押者將ETH質押給Coinbase/Lido同時獲得cbETH/stETH的這種情況下,顯然 1)buyer知道issuer是誰,issuer也知道buyer是誰,2)issuer向buyer清楚的宣傳了其收益被解釋了收益的來源。

同樣的道理,除了PoS Chain的staking,**DeFi中的各種stake/lock token獲得yield的產品,也都很大概率是符合證券法的定義——**如果說pure governance token要建立幣價和項目方努力之間的關系還有一定的難度,stake to earn yield的情境下,這個邏輯就很清晰簡單了;同時,即使Ripple案中使得programmatic sales不被認定為證券的理由,在這里也很難成立——

1)用戶把token交給項目方開發的質押合約,質押合約返給用戶收益,收益來自項目方開放的項目合約所產生的收益;

2)而且在用戶和質押合約進行交互的過程中,該合約也存在著向用戶直接宣傳收益、解釋收益的過程(promotion),也難以用XRP programatic sales中的理由進行開脫。

綜合來看,提供staking service (in PoS chains, in DeFi projects) 的項目,由于1)明確的收益分配,2)直接地向用戶進行宣傳并產生交互,這兩個原因,比一般意義上“項目方在做事”的項目,被認定為證券的可能性又進一步更高了一些。

證券法是本文探討的重點,但是需要提醒一些大家,證券法只是整個對crypto監管框架中的一小部分——當然因為是比較嚴厲的那個部分,所以值得格外重視。不管一個代幣最終被認為是證券還是商品或是其他,有一些更加根本的法律責任是共通的,也有許多SEC和CFTC之外的監管機構會參與進來。這里面涉及的內容值得另一篇萬字長文,我們只在這里簡單舉一個例子供大家參考。

這就是以anti-money laundering (AML)和counter-terrorist financing (CTF)等為核心的KYC相關責任。任何金融交易都不得被用于洗錢、恐怖分子融資等金融犯罪行為,任何金融機構都有責任保證所提供的金融服務不會被用于這些金融犯罪行為。為了實現這一目的,所有的金融機構都必須采取一系列措施,包括但不限于KYC、交易監控、向監管者報告可疑行為、保持歷史交易信息的準確記錄等等。

這是一個在金融監管中最根本的、不存在爭議的基本法律,也是一個受到多個執法部門共同監管的領域,包括司法部,財政部/OFAC,FBI,SEC等等。目前所有的中心化crypto機構,也都在遵守這一法律對所有客戶進行必要的KYC。

未來主要的潛在風險在于DeFi,是否需要、是否可能讓DeFi也遵守類似于CeFi的監管,要求KYC/AML/CTF;并且這種監管模式是否可能會傷及permissionless這一區塊鏈價值的根基。

從基本原理講,DeFi中產生了金融交易,那么這些金融交易就需要保證不被用于洗錢等金融犯罪,所以需要監管的法律必然性是無疑的。

挑戰主要在于難以界定監管對象,本質上這些金融交易的發生基于以太坊上一串代碼所提供的服務,那么是運行這些代碼的以太坊節點,還是寫出這一串代碼的項目方/開發者,應該成為被監管對象呢?(所以才會有Tornado Cash開發者被逮捕引發的爭議案件)另外節點的去中心化、開發者的匿名化,也讓這一監督思路變得更加難以實施——這是立法者和執法者必須要解決的問題,他們會如何解決這些問題是有疑問的;但沒有疑問的是,沒有任何監管者會允許存在一個匿名的區塊鏈上進行著洗錢、軍火交易這些活動,即使這類交易只占到區塊鏈交易的萬分之一不到。

其實就在這個月的19日,美國參議會的四位參議員(兩位共和黨議員、兩位民主黨議員,so it’s a bipartisan bill)已經提出了一個針對DeFi的立法 Crypto-Asset National Security Enhancement and Enforcement (CANSEE) Act,核心就是要求DeFi必須要遵守和CeFi一樣的法律責任:

In an effort to prevent money laundering and stop crypto-facilitated crime and sanctions violations, a leading group of U.S. Senators is introducing new, bipartisan legislation requiring decentralized finance (DeFi) services to meet the same anti-money laundering (AML) and economic sanctions compliance obligations as other financial companies, including centralized crypto trading platforms, casinos, and even pawn shops. The legislation also modernizes key Treasury Department anti-money laundering authorities, and sets new requirements to ensure that “crypto kiosks” don’t become a vector for laundering the proceeds of illicit activities.

如何確保AML/CTF在DeFi交易中的執行,是證券法之外行業也必須要面對的監管挑戰;除此之外再比如,無論代幣并認定為證券還是商品,也都有嚴格的禁止操縱市場(market manipulation)的要求,這些問題在crypto要如何被解決,也是之后行業必須面對的挑戰。

下面是一些典型的操縱市場行為的形式,相信任何一個炒過幣的人都經歷過不止一個這些行為的教科書般的案例。

Here are some common forms of market manipulation:

Pump and Dump: This involves buying a security at a low price, artificially inflating its price through false and misleading positive statements, and then selling the security at the higher price. Once the manipulator sells their shares, the price typically falls, leaving other investors at a loss.

Spoofing: This involves placing large buy or sell orders with no intention of executing them, to create a false appearance of market interest in a particular security or commodity. The orders are then canceled before execution.

Wash Trading: This involves an investor simultaneously buying and selling the same financial instruments to create misleading, artificial activity in the marketplace.

Churning: This occurs when a trader places both buy and sell orders at the same price. The orders are matched, leaving the impression of high trading volumes, but no net change in ownership.

Cornering the Market: This involves acquiring enough of a particular asset to gain control and set the price on it.

Front Running: This occurs when a broker or other entity enters into a trade because they have foreknowledge of a big non-publicized transaction that will influence the price of the asset, thereby benefiting from the price movement.

我們沒有足夠的法律和知識去預測這些法律爭端最終的結果,但客觀的分析讓我們意識到大部分代幣被認定為證券是符合美國證券法的邏輯的。所以我們必須去推理或者說去想象,大部分代幣被認定為證券的情況下,crypto行業的未來會是什么樣的圖景。

首先,純從經濟成本上來看,上市的合規經濟成本沒有那么可怕。對于FDV 1bn+的large-cap tokens,他們從經濟角度而言大概率是可以支持的。

做一個簡單的市值對比可以發現**,有大量的代幣市值是可以和上市公司相比較的,尤其是1bn+ FDV的代幣,完全有理由相信他們有能力支持一個上市公司的合規成本。**

美股有~2000家100mn-1bn市值的公司,~1000家1bn-5bn市值的公司。

在目前的altcoin非常熊市的環境下,crypto也40~50個FDV>1bn的代幣,~200個FDV 100mn-1bn的代幣。可以預想在牛市狀態下,會有多更多的代幣進入市值100mn+/1bn+的行列。

我們也可以參考一些研究中對上市公司合規成本的測算,一個看起來相對靠譜的是之前SEC對中小公司的上市合規成本有這樣一個測算:

Their research shows that the average cost of achieving regulatory compliance to enter the marketplace as an IPO is about $2.5 million. Once they are established, small-cap companies can expect to pay about $1.5 million in ongoing compliance costs every year.

結論是~2.5mn的上市成本,~1.5mn的每年的持續成本;考慮到這些年的通脹,3-4mn IPO,2-3mn annual recuring cost sounds reasonable estimates;另外這個數字當然也跟公司本身規模有正相關性,幾億美金的microcap公司應該是會低于這個均值的。這當然不是一筆小錢,但對于有百人團隊的大項目方而言,也并非是不可接受的成本。

相對更不確定的是這些項目的歷史上的合規問題如何解決。

股票上市會需要審計公司的歷史財務情況,代幣并非股權,所需要的披露內容和股票上市應當會是不同的,也需要新的監管框架去做出明晰界定。但只要有了明確的規則,就有能調整和處理的辦法,歷史上存在財務問題的公司也可以通過重述歷史報表等解決辦法獲得上市機會。

合規化的成本雖然可以接受,但也是相當高的;那么項目方是不是有這樣的激勵去做呢?這個問題顯然沒辦法有一個簡單的答案。

首先,合規化確實會讓很多項目方增加很多負擔、減少很多做事的空間——不能做“市值管理”、不能做內幕交易、不能做虛假宣傳、賣幣需要公告等等,這確實觸及了非常多商業模式的根本。

但相對的,對于尤其大市值的項目方而言,獲得更廣闊的市場流動性、接觸到更多更deep pocket的投資人、獲得全面的監管許可,是他們無論從市值增長還是項目發展角度,要邁入下一個臺階的重要條件。

“非法割,能割的猛烈,但韭菜池子小;合法割,要割的克制,但韭菜池子大。”

隨著項目規模增大,不合規操作所產生的潛在利益 vs 合規后所能接觸到的廣闊市場和資本所帶來的機遇,天平是越來越向后者傾斜的。頭部的公鏈/layer2,頭部的藍籌DeFi,我們相信都會有項目邁出這一步,走向一個徹底合規的運營模式。

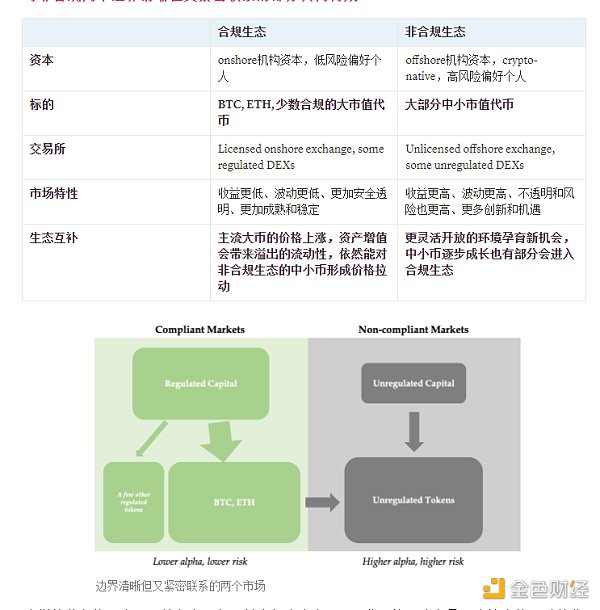

當然,大部分項目方是不能也不會邁入證券合規化的道路的;未來的crypto世界,會是合規與非合規兩個邊界清晰但又緊密聯系的部分共同構成。

這樣的共存格局今天已然存在,但目前合規生態在crypto世界的影響力是還比較小的。隨著監管框架的清晰,合規生態的影響力和重要性將越來越高——合規生態的發展,不僅將顯著增加整個crypto行業的總規模,也將通過主流資產價格上升從而流動性溢出的形式,向非合規生態大量輸血。

大項目走合規化,小項目留在非合規市場也能享受到合規市場的流動性溢出;兩個市場形成生態互補,證券法不會是crypto的末日。

在司法側,SEC vs Ripple尚未蓋棺定論,SEC vs Coinbase/Binance也才剛剛拉開序幕——最終這些官司塵埃落定,可能需要的是數年的時間。

在立法側,7月以來又已經有多個crypto監管的法案在兩院被提交,包括Financial Innovation and Technology for the 21st Century Act, Responsible Financial Innovation Act, Crypto-Asset National Security Enhancement and Enforcement——歷史上已經有超過50個crypto監管有關的法案在兩院被提交,但我們離法律框架的明晰依然如此遙遠。

對crypto行業最糟糕的結果,不是最終大部分代幣被認定為證券,而是在長期缺乏清晰監管框架的情況下,行業發展所失去的時間和空間,所浪費的資源和機會。

監管者和crypto行業沖突的升級和加劇,是一個好消息,因為這意味著沖突收斂、最終得到解決的時間越來越近了。

Ripple Labs的判決公布日是7月13日,第二天7月14日是法國大革命的紀念日,這讓我聯想到了大革命結束后法國的動蕩不安;但也正是那段混亂的歲月中最終誕生了現代法律的基石——法國民法典。期待我們能看到,盡管crypto行業當前正在經歷混亂和動蕩,但最終它將找到自己的方向和出路,建立起一套能與外部世界和諧共處的規范和法典。

金色財經

企業專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

Tags:THEINGSECIONEthereum Royaltybiking幣王玩的人多嗎Usechain TokenRecycle Impact World Association

作者:ANDREW ST. LAURENT,blockworks 編譯:善歐巴,金色財經最近 SEC 訴 Ripple Labs 案的裁決被認為是加密行業向前邁出的一大步.

1900/1/1 0:00:007 月 25 日,Layer 2 互操作性協議Connext宣布推出跨鏈代幣標準xERC20(ERC7281),旨在提高代幣跨鏈的安全性。該協議由Connext創世貢獻者Arjun提出.

1900/1/1 0:00:00作者:蔣海波 7月26日,幣安宣布將上線First Digital USD(FDUSD),對于大多數人而言,可能是第一次聽說這個穩定幣項目.

1900/1/1 0:00:00日前,太陽馬戲團與元宇宙游戲開發商合作在元宇宙平臺 Roblox 上推出首個元宇宙沉浸式體驗,使世界各地的家庭能夠在舒適的家中體驗太陽馬戲團最新的當代馬戲表演 ECHO.

1900/1/1 0:00:00作者:Axel Bitblaze,加密投資人;翻譯:金色財經xiaozou本文我們來一起深入了解一下時下火熱的新興meme幣BALD,其在Coinbase Base鏈上勢頭正猛.

1900/1/1 0:00:00作者 :白澤研究院 還記得曾經的天王級項目 DFINITY 嗎?2018 年 5 月,5 萬名注冊參與者通過收到 ICP 代幣空投.

1900/1/1 0:00:00