BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-0.65%

ETH/HKD-0.65% LTC/HKD+0.47%

LTC/HKD+0.47% ADA/HKD-0.95%

ADA/HKD-0.95% SOL/HKD-1.43%

SOL/HKD-1.43% XRP/HKD-0.59%

XRP/HKD-0.59%作者:蔣海波

此前在傳統銀行造成的穩定幣危機事件中,BitMEX創始人Arthur Hayes曾提出了“比特幣保證金+反向永續合約” 為發行機制的美元穩定幣,這一機制也被一些項目參考進行實踐,如新穩定幣項目Ethena。

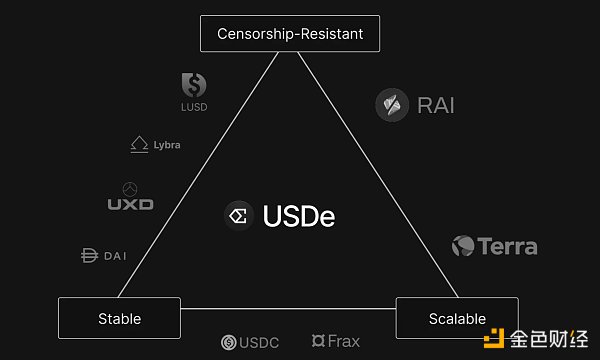

Ethena近日宣布完成了由Dragonfly領投,Deribit、Bybit、OKX Ventures、BitMEX等參投的650萬美元種子輪融資。它希望構建一種獨立于銀行系統、抗審查、可擴展的穩定幣方案,同時能夠對用戶產生經濟回報。但據分析其機制,這種方案也犧牲了一定程度的去中心化,下文中將對Ethena進行介紹。

在今年3月,Silvergate等多家銀行決定停止為USDC等穩定幣提供服務后,Arthur Hayes在《Dust on Crust》一文中提出了一種新的穩定幣設想。Hayes認為現在穩定幣的問題不在于中心化,USDT、USDC這兩種中心化穩定幣已穩定運行多年,但銀行系統對他們構成的威脅更大。在隨后的美國銀行破產潮中,USDC的價格一度跌至0.9美元以下,也對DAI、FRAX這類有大量USDC抵押品的穩定幣造成影響,再次證明了穩定幣需擺脫對傳統銀行的依賴。

數據:10,000枚ETH從未知錢包轉移到FTX:金色財經報道,Whale Alert數據顯示,10,000枚ETH(13,447,754美元)從未知錢包轉移到FTX。[2022/9/23 7:16:51]

Hayes提出的穩定幣名為“Satoshi Nakamoto Dollar”(中本聰美元,簡稱NUSD)。這是一種加密原生的穩定幣,完全放棄了銀行體系,但同時保留了中心化的特性。

中本聰美元首先有一個NakaUSD DAO,DAO發行有自己的治理代幣NAKA,NAKA持有者可以對該項目的運營進行投票。NUSD只能由NakaUSD DAO授權的少數Authorised Participants(AP,授權參與者)進行鑄造或贖回。

每發行1 NUSD,AP(授權參與者)需要在NakaUSD DAO認可的會員交易所中持有1美元的BTC現貨和對應的空頭頭寸。當BTC價格下跌時,雖然AP持有的BTC現貨價值下跌,但期貨盈利;當BTC價格上漲時,持有的現貨價值上漲,但期貨虧損。從而使整體價值維持穩定,讓該策略不受BTC價格漲跌的影響。

以太坊近24小時銷毀4869枚ETH:3月3日消息,據Tokenview鏈上數據顯示,近24小時內,以太坊產出13,532.46枚ETH,銷毀4,869枚ETH;平均每分鐘銷毀3.38枚ETH,24小時銷毀率35.99%。

24小時內ETH銷毀榜排名前三分別為:

OpenSea:Wyvern Exchange v2(672.76 ETH)、Uniswap V3:Router 2(343.59ETH)、Tether USD(160.18 ETH)。[2022/3/3 13:33:54]

如果NUSD價格高于1美元,AP鑄造新的NUSD在市場上賣出;同理,如果NUSD價格低于1美元,AP也可以購買NUSD并贖回抵押品。通過這種套利機制維持NUSD與美元的錨定。

之所以選擇中心化交易所而不是鏈上的去中心化衍生品交易所,是因為Hayes認為鏈上衍生品交易所的流動性遠不如中心化交易所,且價格預言機也依賴于中心化現貨交易所的數據,中心化交易所提供的流動性才能使這種穩定幣的發行量能夠擴展到足夠大的規模。

ETH 24小時資金凈流出41.28億元人民幣:金色財經監測數據顯示,加密貨幣市場24小時資金凈流出排名前三分別為[2021/1/24 13:18:40]

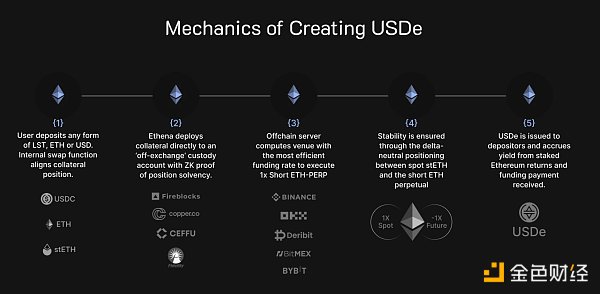

Ethena團隊根據Hayes的想法,將之與以太坊的質押收益相結合,提出了一種不依賴于銀行系統,能夠抗審查、可擴展和穩定的加密原生解決方案,同時提供無需許可的美元計價的儲蓄工具“互聯網債券”。

和中本聰美元的方案類似,通過中心化交易所中的期貨合約對抵押品中的資產進行Delta對沖來維持抵押品價值的穩定。Delta對沖是一種金融策略,它通過對頭寸進行調整使其不受基礎資產價格變動的影響。在這個想法的基礎上,Ethena也進行了一些改進。

Ethena首先將抵押品中的BTC換成了stETH等ETH的流動性質押衍生品(LSD)。Lido的質押方案占據以太坊質押量的30%,在上海升級后可以自由贖回,近期隨著LSDFi的發展,stETH等LSD已經在主流DeFi項目中廣泛使用,且誕生了一大批專注于LSDFi的項目。將BTC替換成stETH,也能增強系統的穩健性。在大多數情況下,做空ETH的資金費率為正,對沖ETH的價格波動可以獲得收益;但在少數情況下,對沖可能也需要支付成本。由于stETH可以獲得以太坊的質押收益,這也能增強該方案在極端情況下的穩健性。

BM:對于多數交易規模ETH交易費太高了:針對早間V神在線為ETH打Call稱,更多人應支持以太坊支付一事,EOS創始人BM(Daniel Larimer)剛剛發推評論稱,唯一經濟上可行的支付平臺是EOS。因為對于大多數正常規模的交易來說,以太坊交易費用太高了。[2020/10/1]

在Hayes的方案之上,Ethena也對NUSD的中心化問題進行了改進。雖然Ethena也需要中心化的流動性,但會通過透明度和對抵押資產償債能力的審計,來盡量減少來自中心化交易所的交易對手風險。底層資產的保管將會做到:透明;可審計;可編程;無需許可。

通過上面的策略,Ethena創建了一種始終與美元保持1:1兌換比例的穩定幣USDe。USDe將成為一種抗審查、可擴展的基礎資產在DeFi應用中使用,由于它結合了以太坊的質押收益和期貨市場的收益,任何人都可以通過它來獲得以美元計價的回報,也能讓它像互聯網中的美國國債一樣成為一種“互聯網債券”,在DeFi中作為基礎資產而被廣泛使用。也可以根據不同的對沖策略,創建不同的債券,如采用永續合約進行對沖,可以創建浮動利率債券;采用交割合約進行對沖,可以創建固定利率債券。

分析 | 9.2萬枚ETH巨鯨轉賬可能是ETH開發人員或V神本人:以太坊(ETH)聯合創始人V神(Vitalik Buterin)在圣誕節當天成為人們關注的焦點,人們擔心他計劃出售價值2500萬美元的加密貨幣。

12月25日,Etherscan記錄顯示,總計9.2萬枚ETH(目前價值約為1,150萬美元)從一個未知錢包地址轉移到Kraken交易所。據區塊鏈分析服務ViewBase指出,該錢包地址在交易前有超過30萬ETH,其大部分資金接受自V神幾年前(的錢包)。它在附帶的評論中總結道“巨鯨很可能是ETH開發人員或者是V神本人”。三筆交易的總價值為2,550萬美元。在回應ViewBase時,評論者擔心V神或相關投資者正計劃大舉拋售。(cointelegraph)[2019/12/26]

雖然Ethena和MakerDAO的DSR(DAI存款利率)都能為用戶產生收益,兩者的區別在于MakerDAO的收益來自于美債和鑄造DAI產生的利息,依賴于美國的貨幣政策;而Ethena互聯網債券的收益來自于底層ETH產生的質押收益和做空ETH產生的資金費用。

類似的通過對底層資產進行Delta對沖來發行穩定幣的想法并非沒有實施案例,Solana上的UXD Protocol正是一個這樣的項目。用戶通過SOL以市場價鑄造等值的穩定幣UXD,UXD Protocol通過做空對沖掉SOL的價格波動。任意時刻,UXD的持有者都可以將UXD贖回為抵押品中等值的SOL。

但該方案并沒能大規模應用,其中一點就在于UXD完全在鏈上進行對沖,而當穩定幣的發行量達到一定規模后,該項目需要進行大量的做空操作,導致資金費率為負,產生了額外的成本。

另外一點,UXD使用Solana上的杠桿協議Mango進行做空,但Mango在鏈上被攻擊。

相比Ethena的方案,UXD顯然更加去中心化。可能該例子的失敗讓Ethena更加愿意選擇相對中心化的方案,可見去中心化也并不總是比中心化更加安全,且目前鏈上的流動性不足以讓這類方案展現出足夠的可擴展性,即鏈上無法提供足夠多和足夠便宜的空頭頭寸。

Ethena的方案也有其局限性,近期最大的中心化交易所幣安中的ETH/USDT永續合約的持倉量也只有15億美元左右,并不足以提供媲美USDT和USDC的可擴展性,且額外的做空需求可能會導致資金費率為負,增加做空成本。這種機制也帶來了中心化問題,按照Ethana的規劃,未來會通過審計和零知識證明等方案來增強數據透明度。

Ethena受Hayes想法的啟發,計劃推出一種不依賴于銀行系統,且抗審查和可擴展的原生加密穩定幣,但可能需要犧牲一定程度的去中心化。

在此基礎上,Ethena還提供一種互聯網債券,結合了以太坊的質押收益和做空期貨的資金費用,為穩定幣持有人提供以美元計價的回報。

蔣海波

個人專欄

閱讀更多

Foresight News

金色財經 Jason.

白話區塊鏈

金色早8點

LD Capital

-R3PO

MarsBit

深潮TechFlow

引言 新加坡和香港,颯姐都不陌生,甚至非常熟悉,分別有我的親人和師友。Web3.0這波操作,雙方有些針尖對麥芒.

1900/1/1 0:00:00作者 | Darren Aiello, Scott R. Baker, Tetyana Balyuk, Marco Di Maggio, Mark J. Johnson.

1900/1/1 0:00:00作者:加密終局 GM anon! 你可能已經聽了很多關于 L2 和 zkEVM 的討論。但它們到底是什么,你為什么應該關注?讓我們一起探索 L2 和 zkEVM 的加密終局.

1900/1/1 0:00:00作者:Jaran Mellerud / Erick Vera;編譯:吳說阿聯酋(UAE)以其穩定、友好的商業環境、強大的資本市場和豐富的能源資源.

1900/1/1 0:00:00虛擬貨幣離我們的日常生活不再遙遠,越來越多的人從各種渠道了解并利用它。由于虛擬貨幣具有虛擬性、去中心化、匿名性等特征,它成為了洗錢、非法集資等許多犯罪的“秘密武器”.

1900/1/1 0:00:00▌美媒:美司法部考慮對幣安提起欺詐指控,但擔心擠兌風險據美國財經媒體Semafor報道,美國司法部官員正在考慮對Binance提起欺詐指控,但擔心交易所或銀行的擠兌風險.

1900/1/1 0:00:00