BTC/HKD+4.31%

BTC/HKD+4.31% ETH/HKD+4.21%

ETH/HKD+4.21% LTC/HKD+6.58%

LTC/HKD+6.58% ADA/HKD+5.62%

ADA/HKD+5.62% SOL/HKD+7.82%

SOL/HKD+7.82% XRP/HKD+3.57%

XRP/HKD+3.57%編譯:吳說區塊鏈

看點速覽

●對于投資者來說,他們非常期待比特幣現貨 ETF,我們來看一下這個產品的機會和影響會是什么樣的。

●全球已經有近 290 億美元投資于現有的比特幣基金,但在美國的許多比特幣基金存在缺陷,這些缺陷可能通過現貨 ETF 得到解決。

●我們并不知道這樣一個產品最終的成功率,但我們希望我們所做的分析能為尋求框架和更多信息的投資者提供指導。

評估潛在現貨 ETF 的規模

自 BlackRock 于 6 月 15 日出人意料地提交了比特幣現貨 ETF 的申請以來,比特幣的價格已經上漲了 20% 以上。考慮到投資者對美國可能終于批準現貨 ETF 的激動情緒,尤其是自從此類產品首次提交注冊聲明已經過去 10 年,我們想要探討這種金融產品可能對投資界和比特幣的價格意味著什么。批準并不是肯定的,所以我們鼓勵投資者根據可能的基金流動的可能性進行概率加權。

比特幣基金已經有相當大的資產管理規模

NYDFS提醒加密貨幣保管人注意禁止混合資金的法律:金色財經報道,紐約金融服務部 (NYDFS) 主管Adrienne Harris提醒處于受托狀態的持牌加密貨幣托管人,他們有責任確保客戶資金不與自己的資產混在一起。Harris是該州 BitLicense 制度的支持者,他在周一發布的監管指導聲明中發出了這一提醒。該指南涵蓋了該州持牌加密貨幣托管人破產時的消費者保護問題。周一的監管說明重申了 NYDFS 反對加密貨幣托管公司混合資金的立場。

混合是指受托人不將自己的資產與其代表客戶持有的資金分開。混合是對金融市場信任的破壞,并與 FTX 崩潰有關。FTX 首席執行官 John Ray此前在美國國會作證說,FTX 及其姊妹交易公司 Alameda Research 經營混合賬戶。[2023/1/24 11:28:17]

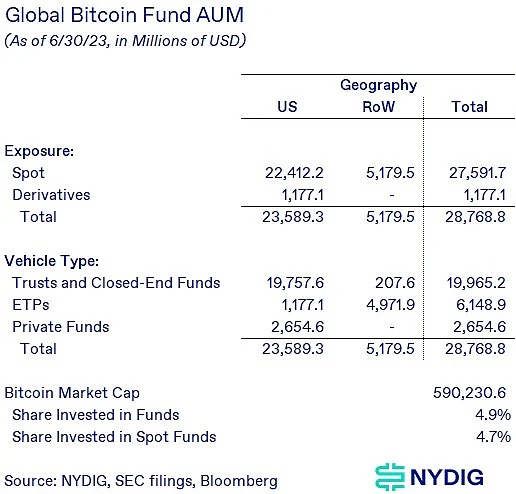

首先要理解的是,雖然美國從未有過比特幣現貨 ETF,但已經有大量的投資投入到現有的結構中,包括信托,例如 Grayscale 比特幣信托(GBTC)、美國的基于期貨的 ETF、美國以外的基于現貨的 ETF 和私人基金。我們的分析顯示,這些產品的資產管理規模為 288 億美元,其中 276 億美元投資于現貨產品。注意:我們的測量并未包含美國以外可能存在的私人基金,這些基金更難以整合。

HubSpot數據泄露事件已波及到NYDIG、BlockFi、Pantera Capital和Circle等加密公司:3月22日消息,HubSpot 數據泄露事件已波及到 NYDIG、BlockFi、Pantera、Circle 和 Swan Bitcoin,不過這些受影響的加密公司表示客戶資金依然安全,盡管用戶信息遭到泄露,但密碼和其他敏感的個人信息卻沒有。其中,美元 Stablecoin USDC 發行方 Circle 透露已經與受影響的各方進行了溝通,后續會繼續監控和調查事件后續發展;Pantera Capital 也已經向客戶發送了電子郵件,向他們保證資金仍然安全。到目前為止,HubSpot 黑客攻擊的全部范圍仍不清楚,相關調查也仍在繼續。

此前報道,加密貨幣金融機構 BlockFi 第三方供應商之一 HubSpot 被黑客攻擊,導致發生數據泄露。Hubspot 存儲的用戶數據包括姓名、電子郵件地址和電話號碼。(blockworks)[2022/3/22 14:11:48]

NYDIG已出售近1.4億美元的比特幣基金:紐約數字投資集團(NYDIG)透露,它已經售出了近1.4億美元的比特幣基金。據悉,這家紐約公司于2018年獲得了該州的比特幣許可證(BitLicense)。并于昨日向美國證券交易委員會(SEC)提交了一份豁免表,披露了該基金。根據文件顯示,該基金正式稱為NYDIG比特幣收益增強基金LP,5月5日剛開始出售。(福布斯)[2020/5/13]

樂觀來看是現有選項存在缺陷

對現貨 ETF 的樂觀論點是,盡管已經有大量的資金投資在比特幣基金中,但投資者的現有選擇有幾個缺點,現貨 ETF 可以緩解這些缺點。除了交易所交易產品所提供的投資者保護、BlackRock 和 iShares 品牌的知名度、通過證券經紀人熟悉的購買和銷售方法,以及簡化的持倉報告、風險測量和稅務報告外,現貨 ETF 相比于現有的替代品可能會帶來一些顯著的好處——相比私募基金有更好的流動性,相比信托/封閉式基金(CEFs)有更低的跟蹤誤差,以及可能的更低成本(肯定比 GBTC 低),盡管費用還沒有公開。

動態 | 紐約州州長希望加密公司承擔NYDFS監督費用:金色財經報道,紐約州州長Andrew Cuomo認為,根據《紐約金融服務法》(FSL)獲得許可的加密貨幣實體應承擔由紐約州金融服務部(NYDFS)檢查和監督的費用。據報道,州長希望州當局修改FSL,以要求FSL管轄范圍內與虛擬貨幣相關的實體承擔費用。[2020/1/10]

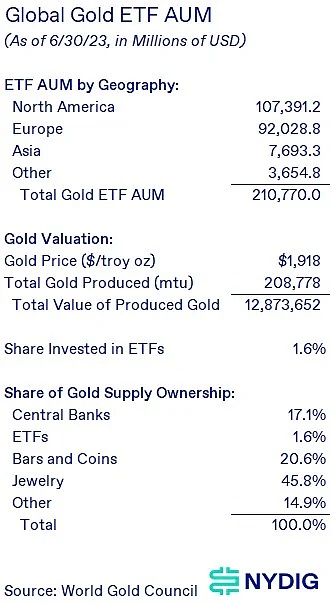

通過黃金市場尋找類比

考慮到比特幣常常與黃金進行比較(我們更愿意將比特幣視為黃金的升級版),我們認為觀察現有的黃金供應和持有方式是有幫助的。截至 6 月底,全球黃金 ETF 的資產管理規模超過 2100 億美元。其中近一半,1073 億美元在北美。令人驚訝的是,全球 ETF 只持有存在的黃金總供應的 1.6%,而央行(17.1%)、金條和硬幣(20.6%)、珠寶(45.8%)和其他(14.9%)占據了更大的黃金持有份額。盡管比特幣并未被央行(薩爾瓦多除外)持有,也未像黃金那樣用作其他成品的輸入,但與黃金(1.6%)相比,比特幣供應中已有更大的部分被各種基金格式持有(4.9%)。如果我們只看兩種資產的私人持有情況,基本上所有的比特幣,相比于黃金的 ETFs 和金條、金幣,比例更為有利。黃金 ETFs 的私人投資份額是 7.4%,相比之下,各種比特幣基金的份額是 4.9%。黃金的私人投資仍主要持有金幣和金條(占私人投資的 92.6%)。

動態 | NYDFS授權一家銀行提供基于區塊鏈的數字支付平臺:據消息報道,紐約金融服務管理局(NYDFS) 發布的一份官方新聞稿稱,該局已授權當地一家銀行提供基于區塊鏈的數字支付平臺。紐約市金融管理局局長MariaT.Vullo今天宣布,該局授權總部位于紐約的Signature 銀行在紐約州運行其數字支付平臺Signet。這家銀行系統運用區塊鏈技術,讓客戶通過交易“Signet”實現實時轉賬,不會產生任何手續費,而且不受時間、地點的限制。[2018/12/5]

從美元的絕對數量上看,這些數字令人震驚——黃金基金的投資超過 2100 億美元,而比特幣基金的投資只有 288 億美元。比特幣的波動性約為黃金的 3.6 倍,這意味著在波動性等價的基礎上,投資者需要的比特幣數量將比黃金少 3.6 倍,以獲取同樣多的風險暴露。盡管如此,這仍會導致比特幣 ETF 的需求增加近 300 億美元。

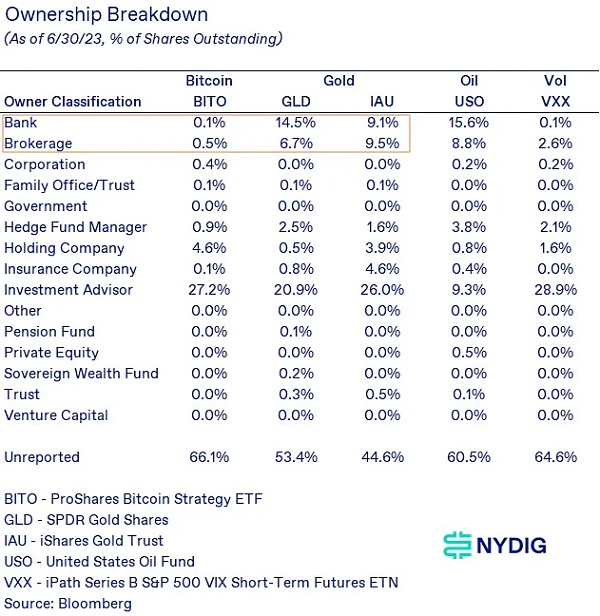

銀行和經紀商對比特幣期貨 ETF 的敞口較小

通過比較擁有黃金 ETF 以及其他 ETF(如石油和波動性)的投資者類型,我們可以更好地了解比特幣現貨 ETF 的需求可能來自哪里。首先,現有的主要期貨 ETF,ProShares 比特幣策略 ETF(BITO),已經得到了投資顧問的大力支持。如果說有什么的話,投資顧問在他們的比特幣所有權上比黃金 ETF 過度指數化。然而,大的機會是來自銀行和經紀商的所有權,他們對 BITO ETF 的所有權遠低于黃金 ETF。我們認為有兩個原因——基金結構和推薦。在基金結構方面,基于期貨的 ETF 不太可能被這些投資者類型所擁有,因為滾動期貨的成本比持有現貨要高(我們在 BITO 發布前為比特幣期貨測量了 6% 的年化率)。對于那些實際上沒有辦法接觸現貨市場的投資,如石油市場,銀行和經紀商已經顯示出愿意擁有基于期貨的產品,如 USO。我們認為更大的問題是,許多銀行和經紀商并未在客戶投資組合中推薦對比特幣的戰略配置。因此,他們的顧問和內部基金沒有將比特幣作為一種資產類別。雖然現貨 ETF 可能有助于機構克服擁有基于期貨的 ETF 的障礙,但它可能不影響戰略配置的一面。要改變這種情況,銀行和經紀商可能需要認識到比特幣能夠為投資組合帶來的收益增強和風險降低(多元化)的性質。

場景價格敏感性

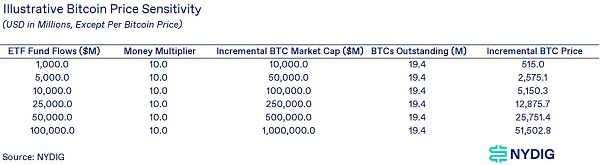

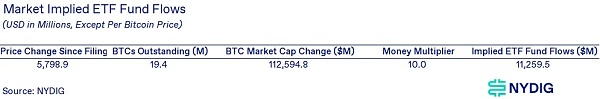

雖然只是為了說明目的,但我們認為可能對投資者有所幫助,了解潛在的現貨 ETF 可能如何影響比特幣價格。這些當然只是場景分析,現實可能與預期不同。這些場景沒有嵌入任何折現,依賴于 10.0 倍的貨幣乘數(2018年觀察到的是 11.36 倍),每流入 ETF 的 1 美元 AUM 都會影響比特幣的價值(市值)10 美元。

最壞情況,10 億美元的 ETF AUM 將與現有的基于期貨的 BITO ETF 相當。最好情況,1000 億美元將超過 GLD 和 IAU 的合并資產管理規模 850 億美元。雖然我們不知道現貨比特幣 ETF 的最終成功,但這些似乎是對分析進行界定的有用方式。我們鼓勵讀者做出自己的假設,并提醒他們數字資產市場并不總是理性的。

比特幣的價格自 BlackRock 提交申請以來已經大幅上漲。我們可以反向使用同樣的框架,基于價格變動來獲取市場隱含的 ETF AUM。這種分析暗示,自提交申請以來的所有價格變動都是由于對 ETF 的炒作,而忽視了任何其他可能的價格影響,如最近的 SEC 對 Ripple Labs 的判決。

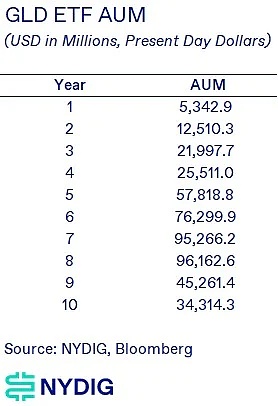

回顧 GLD ETF 的成功

2004 年 11 月 18 日發布的 GLD ETF,至今仍是 ETF 成功的高標準。它的發布、新穎性、后續增長和成功,即使在近 20 年后仍令人驚嘆。因此,當我們思考現貨比特幣 ETF 的成功和增長時,我們覺得有必要強調這個產品的發展路徑。它的成功并非一帆風順,因為在全球金融危機后,對黃金的興趣減弱了,但是對于那些正在思考現貨比特幣 ETF 可能如何發展的人來說,這可能會有所幫助。

最后的想法

自從首次為現貨比特幣 ETF 提交注冊申請已經過去了 10 年,投資者再次對現有申請獲得批準的前景感到興奮。雖然我們不知道這樣一個產品的最終成功,或者是否會最終進入市場,但是我們所做的分析希望能在思考未來的路線圖時提供幫助。現貨 ETF 仍然沒有保證,所以我們鼓勵參與者根據最終批準的可能性來權衡他們的決定。如果過去比特幣 ETF 的流程有任何指導意義,那么前路可能會非常曲折。可能會有許多起伏和轉折,我們致力于分析任何新的信息。

吳說區塊鏈

個人專欄

閱讀更多

金色財經

金色薦讀

區塊鏈騎士

金色財經 善歐巴

Block unicorn

Foresight News

深潮TechFlow

經歷了2021年的爆發式增長之后,如今NFT幾乎已經淡出了業內熱門話題范圍,但這并不代表著區塊鏈游戲的銷聲匿跡.

1900/1/1 0:00:00作者:Anderson Chen,ETHTaipei組織者 翻譯:金色財經0xxz我花了一些時間閱讀Uniswap新發布的UniswapX材料和代碼庫(https://github.com/Un.

1900/1/1 0:00:00作者:dLux,DeFi KOL;翻譯:金色財經xiaozouPolychain Capital是一家能讓項目發揮潛能、夢想成真的風險投資公司.

1900/1/1 0:00:00目錄 01. 代幣經濟學中的激勵相容 02. 不同的經濟模型分類、目標與設計03. 從激勵模式看 DeFi 經濟模型04.

1900/1/1 0:00:00原文作者:TylerD 原文編譯:深潮 TechFlow2021 年的時候,一切都是如此簡單。人們真的會購買 NFT,購買他們喜歡的作品,購買擁有稀有特征的 NFT.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:498.85億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量39.

1900/1/1 0:00:00