BTC/HKD-0.16%

BTC/HKD-0.16% ETH/HKD-0.44%

ETH/HKD-0.44% LTC/HKD-0.3%

LTC/HKD-0.3% ADA/HKD-0.2%

ADA/HKD-0.2% SOL/HKD+1.15%

SOL/HKD+1.15% XRP/HKD-0.36%

XRP/HKD-0.36%作者:flowie ,ChainCatcher

LSD 穩定幣協議或正掀起 LSDFi 新一輪戰事。

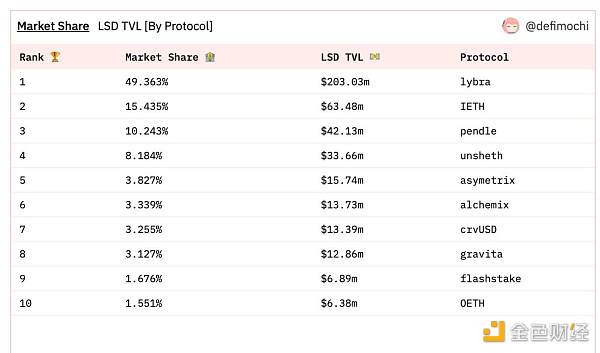

近日,以 LST 為抵押品鑄造生息穩定幣的協議 Lybra Finance 風頭正盛,于 4 月 22 日開啟 IDO 后正式上線,僅一個月多的時間,其原生代幣 LRB 最高暴漲 40 倍。而 TVL 一度超 2 億美元,市場占有率近 50% 。

Lybra Finance 也并非第一個吃螃蟹的協議,不少支持 LSD 穩定幣的協議正嶄露頭角。LSD 無息借貸穩定幣協議 Gravita 的 TVL 也在迅速上漲至 2100 萬美元。而 6 月 1 日 ,LSD 穩定幣協議 Prisma Finance 已宣布完成新一輪融資,其中不乏 Curve Finance 創始人 Michael Egorov、CoinGecko 創始人、OKX Ventures、The Block 的 Eden 研究總監 Adam Cochran、Ankr 創始人等知名項目方或創始人參投。

Gate.io開放ORDI提現功能:5月20日消息,Gate.io近日開放了Ordinals(ORDI)BRC20代幣的提現服務,但部分用戶反映遇到了手續費異常的問題。Gate.io技術團隊表示,這是由于開放提現的最初30分鐘左右,ORDI的網絡狀況不穩定導致的,并已及時進行了調整,恢復了正常的手續費水平。[2023/5/20 15:16:02]

此外,Curve 近日也發起支持 wstETH 為抵押品鑄造超額抵押穩定幣 crvUSD 的社區投票。流動性質押 Layer 1 區塊鏈 Tenet Protocol,LSD 協議 Agility、Raft 等陸續上線 LSD 支持的穩定幣。LSD 支持的穩定幣或正成為 DeFi 不可忽視的新趨勢。本文對其中代表的 DeFi 協議進行盤點,試圖了解其中機制和趨勢爆發背后的驅動原因。

在了解支持 LSD 穩定幣的 DeFi 協議前,我們先簡單回顧穩定幣的幾大類型。

一是以美元等法定貨幣為抵押品的中心化穩定幣,如 USDT、USDC。這些穩定幣通常由中央機構發行和管理,一般保持 1: 1 的抵押比率。二是以比特幣、以太坊加密貨幣為抵押品的去中心化超額抵押穩定幣,如 DAI、 BitUSD 和 sUSD,抵押率通常為 1: 1.5 或 1: 2 ,這意味著要發行 1 美元的穩定幣,需要以價值 1.5 或 2 美元對應的加密貨幣作為抵押品。三是使用算法來維持穩定幣價格的算法穩定幣,例如 Frax 以及崩盤的 UST。這些穩定幣通常會引入彈性供給機制和激勵機制來調節供需,維持價格穩定,機制較為復雜。

加密貨幣機構Revolut在澳尋求銀行牌照用以多幣種支付業務:金色財經報道,加密貨幣機構Revolut澳大利亞分部CEO Matt Baxby表示,Revolut主要目標是提供一個應用程序或平臺,讓人們可以在一個地方管理他們的整個財務生活,銀行牌照仍然是我們計劃的重要組成部分。遵守該監管標準將使我們的消費者長期充滿信心,并使我們的客戶能夠提供所需的產品。我們正在努力解決這個問題,這是我們整體計劃的關鍵部分。Revolut多幣種商業賬戶于本周啟動,Revolut 使用戶每月可以進行高達 75,000 澳元(49,950 美元)的外幣兌換。這些賬戶帶有實體卡??和數字卡、實時支出報告,并允許多個用戶管理它們,除了提供傳統的金融服務和國際轉賬外,還提供加密貨幣、股票和商品投資。[2023/5/18 15:10:42]

這些我們熟知的穩定幣的作用在于,充當法定貨幣與主流數字貨幣的交易媒介以及規避主流數字貨幣價格波動風險。

而目前加密市場出現了一種新型的穩定幣形式,即通過 st ETH、cbETH、Sfrx ETH、rETH 等流動性質押衍生品(LSD)作為抵押品的去中心化穩定幣,這些主要通過超額抵押的方式 ,由去中心化協議發行。相比傳統的穩定幣,它更明顯的效用在于,一是釋放 LSD 代幣流動性;二是提供 LSD 代幣增值場景,比如質押、借貸、生息等等。

瑞士數字資產公司Damoon Technologies獲得監管運營許可:2月10日消息,新加坡投資者和前國會議員Calvin Cheng旗下瑞士公司Damoon Technologies已獲得瑞士金融服務標準協會(VQF)會員資格,并得到瑞士金融市場監督管理局(FINMA)的正式認可。

據悉,Damoon正在開發一個平臺,允許用戶進行加密貨幣與法幣的交易,并提供數字資產托管服務。[2023/2/10 11:59:09]

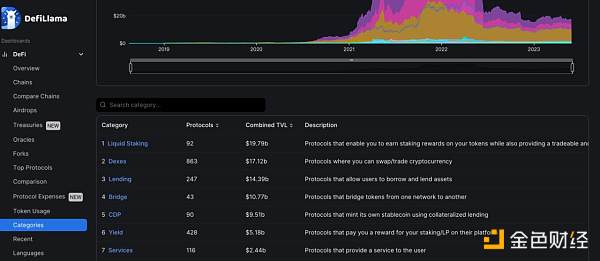

以太坊升級過后,LSD 市場增長迅速,目前其 TVL 市值超過 190 億美元,排在 DeFi 所有協議類別中的第一位。龐大的 LSD 資產成為 DeFi 最重要的戰地之一,以 LSD 支持的穩定幣協議正通過穩定幣、超額抵押、套利、清算等機制組合的形式,嘗試從中分一杯羹。從代表的項目來看,一種側重于 LSD 穩定幣生息,一種更側重于 LSD 穩定幣的無息借貸。

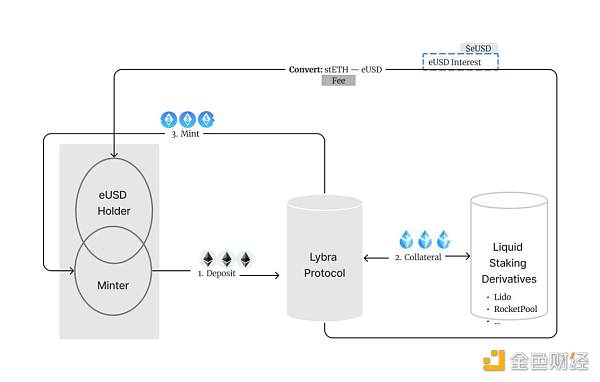

Lybra Finance 推出了可以生息的穩定幣 eUSD,eUSD 與美元 1: 1 掛鉤,持有 eUSD 可以獲得 7.2% 的 APY(年收益率)。獲取這種 eUSD 有兩種方式,一種通過去中心化交易所將所持有的 USDT、 USDC 或 FRAX 等主流穩定幣兌換成 eUSD。另一種是通過在 Lybra Finance 協議中存入 ETH 或者 stETH 作為抵押品零費用鑄造 eUSD,最低抵押率在 150% (低于則強制清算),最好保證在 200% 以上。

加密公司EGTPRO投入60萬美元為Elon Musk打造雕像:11月26日消息,加密公司EGTPRO投入60萬美元為Elon Musk打造一座雕像。該雕像將Elon Musk的頭像安放在一只DOGE(柴犬)身上,并讓這只DOGE騎在火箭雕像上。

EGTPRO表示打造這座雕像是一種商業營銷手段,是為了紀念Elon Musk,也為了引起加密社區對其加密貨幣Elon GOAT Token的關注。(Nerdbot)[2022/11/26 20:47:36]

而 Lybra Finance 支付用戶的利息以及獲取收益的機制在于,當用戶將 ETH 存入 Lybra 時,Lybra 會自動將其質押在 Lido 中轉化為 stETH,通過質押獲得收益。這部分收益 Lybra 需要抽成作為手續費,剩下的收益則用于 eUSD 持有者的利息。抽成是按照 eUSD 總流通量收取 1.5% 的年手續費。

這筆帳到底怎么算,Lybra 在白皮上舉了一個例子,假設 Alice 存入 135, 000, 000 美元的 ETH 并鑄造 80, 000, 000 eUSD,Bob 存入 15, 000, 000 美元的 ETH 并鑄造 7, 500, 000 枚 eUSD,那么當前 eUSD 流通量則為 80, 000, 000 枚加上 7, 500, 000 枚,共 87, 500, 000 枚,當前抵押品則為 135, 000, 000 美元加上 15, 000, 000 美元,共 150, 000, 000 美元 stETH。

Wirex將在其應用程序中增加對Stellar區塊鏈上USDC的支持:金色財經報道,加密支付初創公司Wirex將在其應用程序中增加對Stellar區塊鏈上主要穩定幣USDC的支持。通過這項創新,用戶將能夠使用Wirex加密借記卡在Stellar上使用USDC在現實生活中支付商品和服務。[2022/10/12 10:31:28]

那么 1 年后,Lybra 通過 LSD 產生 150, 000, 000 美元 * 5% 即 7, 500, 000 美元的 stETH,

假設 Bob 用他持有的 7, 500, 000 eUSD 購買增加的 stETH,近 1 年手續費則為 eUSD 流通量(即 87, 500, 000 )* 1.5% = 1, 312, 500 eUSD,股息 7, 500, 000 eUSD - 1, 312, 500 eUSD = 6, 187, 500 eUSD,那么將 6, 187, 500 eUSD 分配給所有 eUSD 持有者,年化利率在 7.2% 左右。而且對于 eUSD 持有者來說,相比一年內質押 ETH 資產帶來的波動,穩定幣存款收益要保險更多。

除收益機制外,eUSD 如何和美元維持掛鉤是關鍵一環。總體來說,Lybra Finance 采用超額抵押、清算機制和套利機會來確保 eUSD 的穩定性。

首先每一個 eUSD 都需要至少價值 1.5 美元的 stETH 作為抵押品,超額抵押來降低無力償債的風險。其次 Lybra 協議結合了清算機制,以保護系統免受抵押不足的影響。如果用戶的抵押率低于安全抵押率,任何用戶都可以自愿成為清算人并購買抵押的 stETH 的清算部分,支付相應的 eUSD。該機制確保了 eUSD 的升值壓力化穩定性。近日 Lybra Finance 還推出了抵押率監控功能,抵御波動市場中的清算風險。即當用戶的抵押率降至特定閾值以下時,它會自動償還部分用戶債務,一旦抵押率返回到預定水平,此自動還款功能將停止。

此外,Lybra 通過為用戶提供套利機會來保證 eUSD 價格不脫錨。如果 1 eUSD>1 USD,用戶可以通過存入 ETH 作為抵押來鑄造新的 eUSD,然后在 DEX 上出售新鑄造的 eUSD。隨著更多的 eUSD 售出,市場供應增加,將價格推回 1 美元。對于用戶來說,以較低的價格買回 eUSD 或用它來償還貸款,可以從差價中獲利。

當 1 eUSD 鏈捕手

媒體專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

通貨膨脹的危害: 物價上漲:通貨膨脹會導致物價上漲,這會增加生活成本,降低人們的購買力。經濟不穩定:通貨膨脹會導致經濟不穩定,增加投資風險,可能導致企業盈利下降.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:517.99億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量41.

1900/1/1 0:00:00作者:黃金瓊 ChatGPT爆火半年有多,在快速發展之余,除了解決技術問題,合規可能會是接下來的老大難——在國會傳訊Sam Altman后.

1900/1/1 0:00:00坎昆升級簡介 Cancun-Deneb(Dencun,以下簡稱為坎昆升級)是以太坊區塊鏈下一個重要的升級,將提高以太坊網絡的可擴展性、安全性和可用性.

1900/1/1 0:00:00作者:Brown Rudnick合伙人&數字商務部律師 Preston Byrne;編譯:比推BitpushNews Mary Liu我因懷疑在美國銷售加密貨幣的合法性曾被加密社區集體聲討.

1900/1/1 0:00:00盡管比特幣暫時創下了31,700美元的年度高點,但比特幣市場仍受制于一個狹窄的價格區間內。多項指標顯示資本正在緩慢地流入比特幣市場,其中部分指標與極度動蕩的 2016 年和 2019-2020年.

1900/1/1 0:00:00