BTC/HKD+0.11%

BTC/HKD+0.11% ETH/HKD+0.37%

ETH/HKD+0.37% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD-0.76%

ADA/HKD-0.76% SOL/HKD+0.46%

SOL/HKD+0.46% XRP/HKD+0.44%

XRP/HKD+0.44%原文作者:Beehive Validator 原文編譯:深潮 TechFlow

目前,質押(Staking)是 DeFi 市場中最大的領域之一,其中流動性質押協議 Lido 的質押總價值(TVL)居于榜首。它使 ETH 持有者獲得更多利潤,并提高了以太坊網絡的去中心化和安全性。

自以太坊轉為 PoS 以來,對 Staking ETH 的需求急劇增長,導致了流動性質押協議的發展。目前,包括以太坊、Near、BNB Chain、Avalanche、Cosmos、Sui、Aptos 等在內的大量區塊鏈平臺都使用 PoS 共識機制。因此,我們認為流動性質押市場的潛力巨大。

那么,為什么要使用流動性質押?

流動性質押解決了簡化質押、不束縛流動性和提高網絡去中心化的主要問題。在 DeFi 市場中,我們密切關注不鎖定流動性的問題,例如 Lido 協議允許用戶質押 ETH 并獲得相同價值的 stETH,具有將其轉移到其他交易所的能力,在 DeFi 市場中運營。

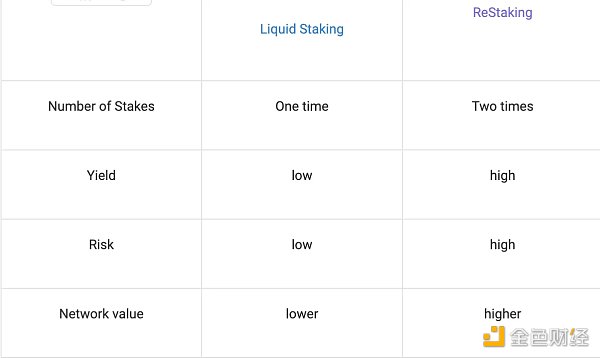

ReStake 是指涉及重復使用流動性質押代幣資產(例如 stETH)以質押到網絡或其他區塊鏈平臺的驗證器中的活動之一。這個概念最初由 EigenLayer 引入,它最大化了流動性質押流動性的利用,并為眾多其他應用程序的發展鋪平了道路。

ReStaking 是將流動性質押代幣資產用于在其他網絡和區塊鏈的驗證者進行質押,以獲得更多收益,同時仍有助于提高新網絡的安全性和去中心化的行為。

加拿大央行正在招聘深入了解數字貨幣的經濟學家:10月19日消息,加拿大央行正在招聘一位對金融技術和數字貨幣有深入了解的經濟學家,這可能是加拿大央行邁向數字貨幣(CBDC)一系列舉措的最新一步。根據官方頁面,經濟學家的職責將是監測和分析與電子資金和支付有關的最新發展,實施研究項目,編寫分析說明并致力于“ CBDC的潛在發展”。申請人必須滿足一系列要求,其中包括對比特幣、以太坊和其他主要加密貨幣平臺的深入了解,以及熟悉傳統支付系統。(Cointelegraph)[2020/10/19]

ReStaking 也可以理解為使用從質押獲得的一部分或全部獎勵繼續向該節點存款,以增加未來的利潤。然而,本文的主要重點是關于在其他網絡上質押 LSD 代幣的概念。

通過 ReStaking,投資者可以從原始網絡和 ReStaking 網絡兩方面獲得兩倍的收益。盡管 ReStaking 使質押者能夠獲得更大的收益,但它也存在智能合約風險和驗證者質押行為欺詐的風險。

除了接受原始資產外,ReStaking 網絡還接受其他資產,如 LSD 代幣、LP 代幣等,這增加了網絡的安全性。并且在仍為協議及其用戶產生實際收入的同時,釋放了 DeFi 市場的無限流動性來源。

ReStaking 網絡和標準網絡的收入都來自于安全租賃、驗證者和 dApp、協議和層所產生的費用。網絡上的質押參與者將獲得網絡收入的一部分,并且可能還會獲得網絡原生代幣的通脹獎勵。

ReStaking 網絡與其他網絡的相似,唯一的區別在于它接受更多低波動性、低風險和增加安全性的資產。當網絡的質押價值較高時,黑客需要獲取大部分質押權益,這需要大量資產。此外,ReStaking 協助持有者增加利潤。

聲音 | 東華軟件:未來將持續推動區塊鏈在醫療健康領域的深入應用:金色財經報道,東華軟件股份公司在其關于投資者交流會召開情況的公告中表示,公司醫療行業未來發展方向之一為,持續推動區塊鏈技術在醫療健康領域的深入應用,幫助用戶建立全生命周期的健康檔案,實現健康數據的記錄和安全共享。[2020/2/12]

每個 ReStaking 項目都會有不同的目標和運營機制,但它們之間的差異很小。

優點:

解鎖 LSD 和 LP 代幣的流動性:將 LSD 或 LP 代幣質押至驗證者,可以增加原始資產在原生網絡上的質押數量,并為 DeFi 行業提供更多流動性資產選擇。

收益增強:通過在兩個網絡上批準該資產,質押者可以獲得兩倍的收益。此外,在在第二個網絡中質押資產后,投資者可以繼續獲得可代表資產,可以用于抵押以鑄造穩定幣,并帶到 DeFi 市場創造利潤。

增加使用流動性質押的網絡的安全性:隨著更多資產被質押,網絡價值增加,使其更能抵抗攻擊,并成為其他去中心化應用程序、協議和平臺的可信位置。

減少拋售:ReStaking 使原始代幣更有用,從而避免了拋售,這會導致該項目及其投資者面臨重大價值損失。

提高原始資產持有者參與質押的動機:增加網絡的安全性和去中心化。

缺點:

資產損失風險:如果節點進行不當行為,則您的資產面臨被征用或罰款的風險,可能導致部分或全部資產的損失。

智能合約風險:如果網絡遭受黑客攻擊,您將冒失所有資產的風險。但理論上,使用流動性質押的項目的網絡極難受到攻擊。

聲音 | 瑞銀前負責人:DLT技術已深入金融機構設計核心:據AMBCrypto今日消息,瑞銀(UBS)前首席執行官Peter Wuffli認為DLT技術很強大。他表示,DLT技術深入到了金融機構設計的核心,即會計。在傳統會計中,具有三層或四層控制:銀行的內部會計部門,內部審計,外部審計和銀行主管;而DLT技術可確保所有內容都是可追溯和正確的,并且可以通過各方之間的共識建立控制。這比官僚控制的分層鏈更好。同時,Wuffli還建議對新技術持謹慎態度。他說人們不應該高估技術的作用,投資者在投資加密技術之前必須對風險和回報做出正確的判斷,就像對待其他任何資產類別一樣。[2019/9/26]

資產泡沫:通過新的 Wrap Tokens 或 Tokens 的價值倍增膨脹市場,導致市場價值不再反映其真實價值。除了平臺外,繼續使用代表鎖定在驗證者中的價值的資產來鑄造穩定幣,增加了風險,使原始資產易于流動性變得脆弱。

市場上的代幣過多:當市場上有太多代幣時,DeFi 新手很容易感到困惑,并容易受騙。特別是那些鑄造大量垃圾代幣的低質量項目將會充斥加密貨幣市場。

EigenLayer 是由加密貨幣市場上備受推崇和經驗豐富的團隊開發的。該項目獲得了高達 6450 萬美元的資金支持,包括 Blockchain Capital、Coinbase Ventures、Polychain Capital 和 Electric Capital 等知名支持者。

聲音 | 律師劉曄:法院可以更一步深入了解并思考比特幣SV的屬性:上海市海上律師事務所合伙人劉曄在微博表示:當法院進一步思考時,當知道,比特幣并非虛擬財產而是真實財產。當更一步深入了解并思考時,當知道,比特幣SV乃遵循比特幣白皮書的原始理念,乃真正比特幣,其不僅僅是真實財產,且以提供真實賬本空間服務的形式在實現真實商品屬性的同時(當下法律),也逐漸走向成為全球貨幣之路(未來法律)。據媒體報道,今日,首例比特幣財產侵權糾紛案在杭州互聯網法院開庭宣判。本次庭審法院確認了比特幣“虛擬財產”屬性。[2019/7/18]

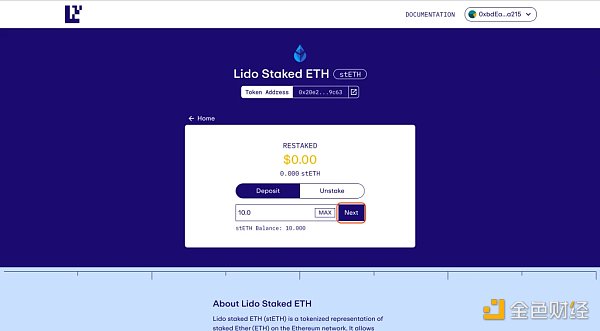

EigenLayer 是第一個開發并向社區引入 ReStake 模型的團隊。該項目利用 LSD ETH 和 LP ETH 進行驗證者質押。以太坊網絡節點繼續參與以太坊網絡驗證。

EigenLayer 的主要業務模式是安全租賃和驗證。客戶可以是 dApps、Layer 2 協議或跨鏈橋協議。他們可以使用高安全性或低安全性的身份驗證器,具體取決于他們的要求。單個驗證者可以為多個消費者進行身份驗證。

采用該網絡的協議會為 EigenLayer 產生收益。其中一部分資產將授予質押者。用戶在 EigenLayer 網絡上質押資產時不會獲得第二個代幣。此外,用戶必須選擇信譽良好的驗證器,以確保資產的安全性。如果驗證者出現不當行為,則網絡將對其執行罰款,可能導致部分或全部資產被沒收。因此,那些授權驗證者的人也將失去他們的資產。

EigenLayer 是許多其他 dApps、協議、Layer 2、Layer 3 和客戶端的基礎。

動態 | 金融時報:未來區塊鏈等技術與銀行業的融合一定會越來越深入:據金融時報今日刊文指出,銀行業“變革的思維”,還體現在科技與傳統銀行的結合上。未來,云計算、大數據、區塊鏈與銀行業的融合一定會越來越深入。數據和信息會成為未來銀行的生命線。擁有數據和信息,就能精準勾畫出消費者所需要的場景,從而提高銀行服務和產品的覆蓋范圍與個性化程度,進而滿足金融消費者的獲得感、幸福感和安全感。并且,數字技術與普惠金融、小微金融、消費金融相結合,可以產生事半功倍的效果,因為小微企業與消費者是最需要數字技術所帶來的金融服務便利性的客戶群體。[2018/9/8]

針對單個層級附加驗證器的結構,可以將網絡價值翻數倍。通過對不當行為的驗證器進行懲罰,最小化被黑客攻擊的風險。

以太坊節點可以通過參與 EigenLayer 網絡獲得額外收入。此外,單個驗證者可以驗證多個客戶端。

最大化持有 LSD ETH 和 LP ETH 資產及其適用性的利潤。

由于以太坊網絡的安全性增強和高收益率,質押 ETH 吸引了許多人。

智能合約風險,在網絡被黑客攻擊時,您有可能失去所有資產。但理論上,使用 ReStaking 的項目的網絡極難受到攻擊。

當節點表現不當時可能會受到懲罰,您的資產面臨被沒收或罰款的風險,可能導致部分或全部永久性損失。

當出現分支或問題時,可能會分裂以太坊社區。正如 Vitalik 最近所說,EigenLayer 重新使用了以太坊上的 ETH 資產和驗證者。

EigenLayer 必須發展足夠規模的生態系統和客戶基礎。如果以項目代幣形式發放激勵,或者沒有激勵,對于選擇質押的人來說,利潤不再具有吸引力。

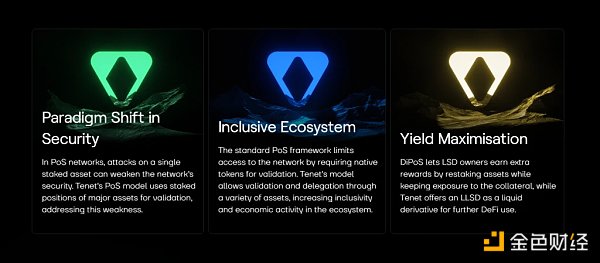

Tenet 是 Cosmos 生態的 L1,使用了 Cosmos SDK 工具包進行開發。該項目是由開發了 BNB Chain 生態系統和 Cosmos 生態系統中最大的流動性質押項目 ANKR 的同一團隊開發的。

Tenet 和其他區塊鏈平臺采用 PoS 共識機制,將項目治理 Stake Token 集成到驗證人中以確保網絡的安全性。相比于接受 LSD Token 資產的以太坊、BNB Chain、Cosmos、Cardano、Polygon、Avalanche 和 Polkadot 等網絡,Tenet 更加先進。

參與資產質押的投資者將被接受并發放 tLSDToken 代幣。這種資產可作為 Mint Stablecoin LSDC 的抵押品,以繼續從 DeFi 市場獲利。

Tenet 的商業模式包括對網絡收取費用并對驗證人進行補償。此外,網絡還提供 TENET 治理代幣作為每個生成的區塊的獎勵。獎勵將與質押份額成比例。TENET 的權重始終為 1 ,而 DAO 將決定其他資產的權重應該是多少,它們都將小于 1 。

借款 LSDC 時,借款人只需支付一次性費用,該費用計算為總資產的百分比,范圍為 0.5% 至 5% 。或在 TENET 上轉換 LSDC;用戶只需承擔一次性交換費,范圍為 0.5% 至 5% 。所有這些費用將取決于網絡上的轉換活動;如果活動較低,則費用便宜,反之亦然,以確保 LSDC 的價值保持 1 美元的錨定。

質押 TENET 將獲得 veTENET,可以參與項目治理、分享收益并獲得額外的獎勵。

Tenet 創建了一個足夠大的創收生態系統以吸引投資者,仍然是最重要的因素。如果網絡活動緩慢,沒有用戶使用 TENET 代幣作為每個新生成的區塊的獎勵,網絡將無法發展。

支持來自其他區塊鏈的多種原生代幣。

質押并獲得 tLSDToken 代幣作為抵押品,使 Mint Stablecoin LSDC 能夠參與 DeFi 市場并獲得更大的利潤。

提供無息 LSDC 貸款,基于網絡活動的 0.5% 至 5% 的 Mint 費用。

當轉換活動高時,費用也會高,反之亦然。這種機制有助于維持 LSDC 價格。

采用 TENET 治理代幣的 veToken 模型非常出色,當 veTENET 持有者既能參與指數又能分享收益時,可以預防 Token TENET 的傾銷。

在借用 Stablecoin LSDC 時,智能合約風險和原始資產清算風險存在。

每個新生成的區塊都會獎勵 TENET Tokens,導致通脹。

目前,DeFi 行業最大的市場是 Staking,總價值約為 200 億美元(TVL)。尤其是現在許多區塊鏈平臺正在開發中,加密貨幣市場的規模不斷擴大。因此,ReStaking 市場將擁有眾多增長機會。

隨著 Staking 和 ReStaking 對 DeFi 市場的擴張作出的貢獻,底層區塊鏈變得更加安全,投資者獲得更大的被動收入。此外,這兩個市場的發展將為其他市場的增長鋪平道路,如 AMM、Lending 和 Farming 等。

在當前市場下,ReStaking 有許多機會可以成長并成為 DeFi 中不可或缺的一部分。除了增加利潤之外,ReStake 還增加了參與者的風險敞口。

在 ReStaking 誕生大約半年后的 2022 年底,這個市場將快速擴張并成為一種趨勢。ReStaking 不是一個迅速消失的敘事,而是 DeFi 中最重要和最有前途的領域之一。

因為 ReStaking 不僅幫助用戶獲得利潤,還幫助平臺提高其安全性,特別是通過促進行業其他領域的增長,并推動市場擴張。

但是,這也伴隨著風險,如資產損失、智能合約風險、財產價值通貨膨脹和泡沫崩潰等。因此,在參與這個市場時,我們必須謹慎行事,容忍資本損失的風險。

深潮TechFlow

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:STASTAKINGAKITradeStarsStakeWiseKingCorgi ChainShakita Inu

作者:Azuma 6 月 28 日零點,頭部 NFT 項目 Azuki 的新系列作品 Azuki Elemental Beans 正式開始發售.

1900/1/1 0:00:00作者:@RileNFTs;編譯:白話區塊鏈永遠毀了 Web3 的名人?這些是有史以來最嚴重的加密騙局嗎? 今天給大家揭示一下那些名人是如何從他們的粉絲那里偷走1億美元的.

1900/1/1 0:00:00在過去的一個月內,加密行業在快速發展,OKX Ventures 見證了行業的快速發展:BTC 生態繼續快速發展,OKX 引入 BRC-30 的概念.

1900/1/1 0:00:00代理合約是智能合約開發者的重要工具。如今,合約系統里已有多種代理模式和對應的使用規則。我們之前已經概述了可升級的代理合約安全最佳實踐.

1900/1/1 0:00:00▌ARK Invest修改比特幣現貨ETF申請資料,或促使其先于貝萊德獲得審批機會彭博社高級ETF分析師Eric Balchunas發推稱.

1900/1/1 0:00:00作者:Nikhilesh De,CoinDesk;編譯:松雪,金色財經美國加密貨幣交易所 Coinbase 在針對監管機構訴訟的首次法律回應中聲稱.

1900/1/1 0:00:00