BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD+1.8%

LTC/HKD+1.8% ADA/HKD+0.39%

ADA/HKD+0.39% SOL/HKD+0.99%

SOL/HKD+0.99% XRP/HKD+0.32%

XRP/HKD+0.32%Maker 正從一個古典 DeFi 協議轉向 RWA(現實世界資產)方向,在將 DSR(DAI 存款利率)提高到 3.49% 后,終于讓普通用戶能夠通過頭部 DeFi 協議從美國國債中獲得收益。

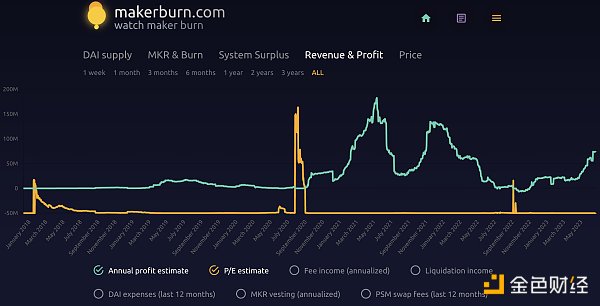

近期,MakerDAO 的各項數據表現優異。根據 makerburn.com 的數據,截至 6 月 29 日,Maker 每年產生的利潤預計為 7367 萬美元,創下了過去一年多時間來的最高值。當前的市盈率為 8.43 ,也創下了歷史最低值,在 DeFi 項目中具備較強的競爭力。

如下圖所示,MakerDAO 一年的凈利潤預計為 7367 萬美元。根據當前數據,Maker 一年的穩定費(包括 RWA)收入預計為 1.18 億美元,支出的 MKR 折合 426 萬美元,DSR 支出預計 658 萬美元,過去一年清算支出 93 萬美元,PSM 交易費用收入 15 萬美元,DAI 支出 3313 萬美元。

Maker 中 RWA 和加密抵押借貸產生的預期收益均在增加。一方面,最近一年來 Maker 在 RWA 上的投入不斷增加,在短期美債收益率超 5% 的情況下,Maker 將超過 20 億美元的穩定幣儲備金用于購買美債或以其它可產生收益的方式(Coinbase Custody 和 GUSD PSM)持有。

MakerDAO推出DeFi借貸協議Spark:金色財經報道,穩定幣發行商 MakerDAO 宣布推出 Spark,這是一種以 DAI 穩定幣為中心的 DeFi 借貸協議。DAI 是第四大穩定幣,市值為47 億美元,僅次于 USDT、USDC 和 BUSD。通過 Spark,用戶可以使用以太坊、質押以太坊 (stETH) 和 DAI 等資產獲得 DAI 貸款。Spark 獨立于 MakerDAO 的主要機制運行,該機制僅允許用戶生成新的 DAI 作為超額抵押債務。借款人最初可以使用加密資產作為抵押品以 1.1% 的年利率借入 DAI。該借貸平臺采用量身定制的利率模型,其中借貸利率由治理成員通過鏈上投票確定,而不是像 Aave 或其他借貸協議中那樣根據供需波動。

MakerDAO表示,“Spark Protocol 的第一個版本 Spark Lend 是一個專門為提供和借入加密貨幣而設計的借貸市場,重點是 DAI。”從周二開始,所有去中心化金融 (DeFi) 用戶都可以訪問 Spark 協議。[2023/5/9 14:50:27]

另一方面,美債收益率的升高也促使 Maker 在 6 月 19 日將 DSR 和 ETH、stETH 等加密資產抵押借貸的最低利率從 1% 同步提高到 3.49% ,因此 Maker 中通過加密資產超額抵押借 DAI 的預期收益也在近期提高。

另外,隨著Maker 終局計劃的推進,一系列降本增效的措施正在實施。截至 6 月 29 日,本月支出的 DAI 只有 190 萬美元,而今年 3-5 月每月的平均支出約為 500 萬美元。由于 DAI 支出部分參考的是過去一年的實際支出,因此該數據尚未體現在利潤的增加中。

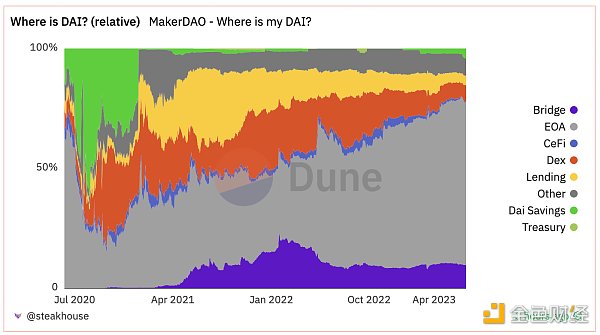

一年前,DAI 發行量的 51.7% 來自于 PSM 中的 USDC,Maker 因此被詬病既承擔了 USDC 的中心化風險,又不能捕獲這部分價值,USDC 的發行方 Circle 卻將發行穩定幣的美元儲備用于購買美債獲得收益。隨著 Maker 在 RWA 上的推進,這一局面發生了轉變,目前僅有 8.8% 的 DAI 抵押品為 PSM 中的 USDC。

以太坊側鏈SKALE與Web3社交平臺OIX達成合作:5月6日消息,以太坊側鏈SKALE與Web3社交平臺OIX達成合作。通過此次合作,OIX可以為用戶提供無成本、高性能的交易,從而提升用戶體驗和可擴展性。據悉,OIX支持來自圖像、視頻、音頻和3D的內容,包括增強現實和虛擬現實,并提供七種語言版本。通過其適合移動設備的社交信息源,用戶可以連接、社交、互動和交易所有類型的數字資產,而無需支付任何市場費用。[2023/5/6 14:46:58]

makerburn 的 RWA 頁面顯示,由 RWA 抵押品鑄造的 DAI 達到 14.2 億,每年產生約 5311 萬美元收入。除此之外,根據 RWA 014 存于 Coinbase Custody 處的 5 億 USDC,每年產生的收入約為 1300 萬美元;PSM 中的 5 億 GUSD 每年產生的收入約為 1000 萬美元。

目前,PSM 中未被利用的穩定幣包括 5 億 USDP 和 4.14 億 USDC。PSM 中的 USDP 和 GUSD 均已達到設置的 5 億上限,Maker PSM 的持有量分別占據這兩種穩定幣總發行量的 50.5% 與 88.5% 。

出于對中心化和安全問題的擔憂,Maker 已計劃降低 PSM 中的 USDP 和 GUSD 上限。USDP 將被用于 RWA 015 中,PSM 中GUSD 的上限可能會被降低至 1.1 億美元。

比特幣波動指數昨日回升至47.68,單日漲幅3.36%:1月6日消息,由金融指數公司 T3 Index 聯合比特幣期權交易平臺 LedgerX 推出的 BitVol(比特幣波動)指數昨日小幅回升至 47.68,相較于 1 月 4 日(46.13)單日漲幅 3.36%。據悉,BitVol 指數衡量從可交易的比特幣期權價格中得出的 30 天預期隱含波動率。

注:隱含波動率,是指實際期權價格所隱含的波動率。它是利用 B-S 期權定價公式,將期權實際價格以及除波動率σ以外的其他參數代入公式而反推出的波動率。期權的實際價格是由眾多期權交易者競爭而形成,因此,隱含波動率代表了市場參與者對于市場未來的看法和預期,從而被視為最接近當時的真實波動率。[2023/1/6 15:39:20]

Maker 在 RWA 的投資中會先將 PSM 中的 USDC 等穩定幣贖回為美元,再用于購買美債,這一過程也在過去一年里加速了 USDC 發行量的減少。由于 Maker PSM 已經是 USDP 和 GUSD 的主要持有者,對這兩種穩定幣的削減甚至停用會對兩者的發行商造成更大影響。

在短期美債收益率超過 5% 的時期,Maker 將 DSR 提高至 3.49% ,USDC 等穩定幣的持有者可將穩定幣通過 PSM 1: 1 地兌換為 DAI,Maker 再將這些穩定幣贖回為美元購買美債獲得更高的收益,可能形成雙贏的局面。

近期,Maker 治理代幣 MKR 的利好除了來自于業務的增長外,還有回購、銷毀規則的潛在調整。

MKR 在 MakerDAO 系統中除了有治理權外,也充當著維持系統穩定的工具。當系統的債務大于系統盈余時,需要出售新的 MKR 來彌補債務;當 Maker 協議的盈余資金超過一定上限時,也會用收益來回購銷毀 MKR。

美眾議員:穩定幣法案“不會在本屆國會通過”:金色財經報道,美國眾議院金融服務委員會成員、康涅狄格州民主黨眾議員Jim Himes在周二的一次金融會議上表示,穩定幣法案“不會在本屆國會通過”。

幾個月來,眾議院金融服務委員會的立法者一直在就穩定幣的新法規進行談判。Himes說,“這可能不會在2023年初發生。四年前,如果你在國會大廳里說比特幣、加密和DeFi,沒人會知道你在說什么,國會取得的進展非常顯著”。[2022/10/19 17:31:31]

Maker 中設置有一個“盈余緩沖”(Surplus Buffer),協議的盈利(穩定費用和清算罰款等收入減去所有支出的 DAI)會作為儲備保存在這里。按照現在的規則,當盈余緩沖中的資金達到 2.5 億 DAI 時,才會啟動 MKR 的回購銷毀。協議中目前已有的盈余為 7050 萬美元,還需要約 1.8 億美元的盈利才能進行下一次回購銷毀過程。

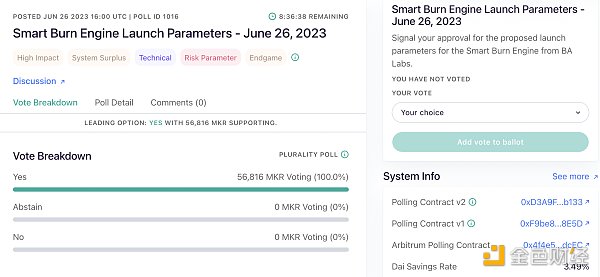

6 月 26 日,Maker 論壇中進行了“智能燃燒引擎(Smart Burn Engine)啟動參數”的名義調查投票,希望更改目前的回購銷毀規則。新的治理計劃將盈余緩沖的上限設置為 5000 萬 DAI,當超過該上限后,智能燃燒引擎會自動在 Uniswap V2的 DAI/MKR 交易對中用 DAI 購買 MKR,并將所得的 MKR 和 DAI 組成交易對在 Uniswap V2上提供流動性,LP 代幣將轉移到協議擁有的地址中。

截至 6 月 30 日,該名義調查投票已結束,贊成率為 100% 。若這項提案在后續的執行投票中通過并生效,由于現有的盈余已經超過新的上限,將直接開始用盈余購買 MKR。

英偉達:第二季度營收67億美元,市場預期為81億美元:8月8日消息,英偉達公布2023財年第二季度初步數據,營收67億美元,市場預期為81億美元。截至發稿,英偉達美股盤前跌超6%。[2022/8/8 12:10:20]

Maker 在 RWA 上的投入已消耗 PSM 中的大量資金,這讓 PSM 中剩余的穩定幣不多。這可能也是 Maker 大幅提高 DSR 的原因之一,希望能以更高的利率吸引更多資金。但 DSR 提高導致的加密抵押借貸利率提升也可能降低 Maker 在加密抵押借貸中的競爭力,限制 Maker 的未來發展。

根據 galssnode 的數據,DAI 的發行量在最近的一年多時間里一直處于減少的狀態,已從 2022 年 2 月的 103 億降至目前的 46.8 億,下降 54.6% 。DAI 的規模決定著 Maker 協議的上限,通過超額抵押方式鑄造的 DAI 為 Maker 提供持續的穩定費用收入,通過 PSM 鑄造的 DAI 中的大部分儲備金也已用于購買國債產生收入。DAI 發行量的下降對 Maker 產生不利影響。

除了可以鑄造穩定幣外,Maker 也通過 DSR 合約將協議的部分收入分享給穩定幣的持有者,這屬于 Maker 的支出部分。在 DSR 的利率從 1% 提高到 3.49% 之后,DSR 中的存款從 1.06 億 DAI 增加至目前的 1.88 億,也導致 Maker 的這部分支出增加。

根據 Dune@steakhouse 的數據,有 67.9% 的 DAI 由外部地址持有。Etherscan 數據顯示持有 DAI 最多的地址為 Pulsechain 團隊控制的 PulseX:Sacrifice 地址。如果這類 DAI 的持有者增加 DSR 中的存款,將使 Maker 的支出增加。

如前所述,由 USDC 通過 PSM 鑄造的 DAI 比例已從 51.7% 降低至 8.8% ,剩余部分也必須保障 DAI 的正常贖回有足夠的流動性。同時,PSM 中的 USDP 和 GUSD 也會在近期大幅下降,可用于投資 RWA 的資金已經不多。

隨著 DSR 的提高,Maker 在鏈上穩定幣存款中的競爭力提高,也可能吸引新的用戶將 USDC 通過 PSM 鑄造為 DAI 以獲得更高收益。Aave 上 DAI 的存款利率為 2.6% ,USDC 的存款利率為 2.83% ,USDT 的存款利率為 2.69% ,均低于 Maker 的 DSR 利率。若通過 PSM 用 USDC 鑄造 DAI 的資金增加,Maker 用于購買美債的資金也會增加,使協議的收入增加,形成雙贏的局面。

盡管 DAI 的發行量在下降,但某些抵押品鑄造的 DAI 仍在上升,如 wstETH。在過去 3 個月時間里 wstETH-B Vault 鑄造的 DAI 由 9087 萬增加至 2.61 億;wstETH-A Vault 鑄造的 DAI 由 1.81 億增加至 2.01 億。同一時期,ETH-C Vault 鑄造的 DAI 從 2.95 億減少至 2.9 億,并未出現明顯下降。這說明 wstETH Vault 中的新增抵押品并非來自于原來 ETH Vault 中的資金,確有新增資金進入。

MakerDAO 的首個 SubDAO Spark 已經上線,DeFiLlama 數據顯示目前 Spark 的 TVL 為 1504 萬美元,處于增長中。由于 Spark 帶來的特殊可組合性,存入 DSR 的 DAI(sDAI)也可作為抵押品,進一步提高資金利用率。

Maker 正從一個古典 DeFi 項目轉向 RWA,近期對 DSR 和 ETH、stETH 等加密抵押借貸利率的調整將進一步增強 Maker 在 RWA 中的競爭力,削弱其在加密抵押借貸中的競爭力。

在業務的轉變過程中,Circle 等穩定幣發行商面臨著重大競爭,可能不得不考慮將更多利潤分配給穩定幣的持有者。而對于 USDP 和 GUSD,Maker PSM 持有這兩種穩定幣超過 50% 的份額,對這兩種穩定幣 PSM 上限的調整將使兩者的發行商遭受重創。

由于可用于 RWA 的資金已經不多,這可能也是 Maker 近期提高 DSR 的重要原因。如果能借此吸引更多資金,未來在 RWA 上的投資金額也可能繼續增長。

MakerDAO 論壇正對更改回購銷毀規則的提案進行投票,目前的盈余已超過新規則的上限,若新的規則開始實施,將開始進行回購,對 MKR 形成利好。

PANews

媒體專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

前言 隨著傳統金融無風險利率上升和DeFi 收益率下降,投資者紛紛涌入美債市場。為了重新擴大擴大市場規模和為用戶提供更可持續穩定的收益,DeFi協議將RWA作為抵押品來源或新的投資機會.

1900/1/1 0:00:00游戲作為數字時代人們娛樂的最主要方式之一,正在創造極大的產值。在 Web3 的世界中,游戲也一直被視為潛在的重要應用領域.

1900/1/1 0:00:00作者:JESSE COGHLAN,COINTELEGRAPH;編譯:松雪,金色財經美國證券交易委員會的一位委員認為,美國的加密貨幣法律應該是“有所保留的”,而不是每次使用的時候都用作金融監管.

1900/1/1 0:00:00在過去的一周里,方舟投資(Ark Invest)減少了對特斯拉的持倉。與此同時,該公司轉而大舉投資加密行業,收購了Coinbase和Robinhood的大量股份.

1900/1/1 0:00:00作者:考拉財經 貝萊德集團,BlackRock,創立于1988年,總部位于美國紐約,2022年末資金管理規模為8.59萬億美元, 是全球規模最大的資產管理集團之一.

1900/1/1 0:00:00作者:Alex Xu,Mint Ventures 2023年是L2大年。 業務數據方面,在以太坊為代表的各條公鏈的TVL仍然保持低位的同時,L2的TVL在今年快速增長,連破新高.

1900/1/1 0:00:00