BTC/HKD+6.44%

BTC/HKD+6.44% ETH/HKD+10.39%

ETH/HKD+10.39% LTC/HKD+4.8%

LTC/HKD+4.8% ADA/HKD+9.15%

ADA/HKD+9.15% SOL/HKD+10.08%

SOL/HKD+10.08% XRP/HKD+10.13%

XRP/HKD+10.13%作者:Binance Research;翻譯:金色財經0xxz

LSDfi是指建立在流動抵押衍生品(LSD)之上的DeFi協議。通過提供額外的收益機會,LSDfi協議使LSD持有者能夠將其資產投入使用并最大化收益。

得益于流動抵押的采用,過去幾個月LSDfi協議的總鎖定價值(TVL)迅速增長。頂級LSDfi協議的累計TVL已經超過4億美元,比一個月前翻了一番以上。

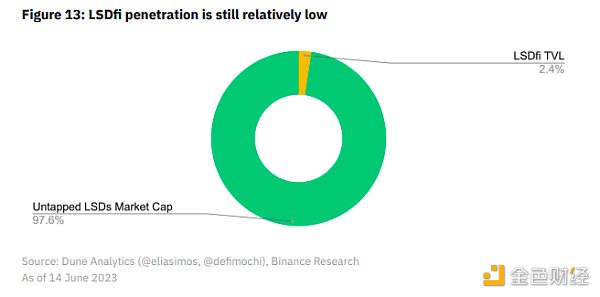

LSDfi增長的動力包括質押ETH的增長以及LSDfi的滲透率較低。目前,LSDfi協議的TVL僅占總市場的不到3%。

盡管LSDfi為LSD持有者提供了有吸引力的機會,但用戶應該注意相關風險,包括但不限于懲罰風險、LSD價格風險、智能合約風險和第三方風險。

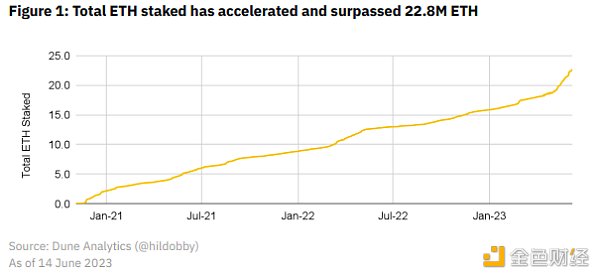

以太坊成功過渡到權益證明(PoS),隨后通過Shapella升級實現了可提取的質押ETH,從而促使質押市場大幅增長。

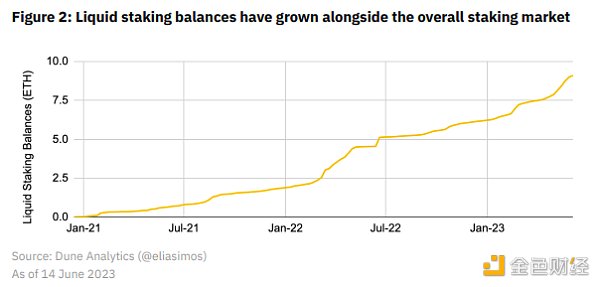

與此同時,流動抵押衍生品(LSD)也出現了顯著增長。回顧一下,LSD是由流動抵押平臺(如stETH、rETH、WBETH等)發行的代幣。獨立運行一個節點存在相當大的技術困難和資本要求,可能并不適合所有人。因此,流動抵押協議允許更多用戶以較低的準入門檻參與質押過程,并保持質押資產的流動性。通過發行流動抵押代幣,用戶可以參與加密生態系統中的更廣泛機會。

與此同時,流動抵押衍生品(LSD)也出現了顯著增長。回顧一下,LSD是由流動抵押平臺(如stETH、rETH、WBETH等)發行的代幣。獨立運行一個節點存在相當大的技術困難和資本要求,可能并不適合所有人。因此,流動抵押協議允許更多用戶以較低的準入門檻參與質押過程,并保持質押資產的流動性。通過發行流動抵押代幣,用戶可以參與加密生態系統中的更廣泛機會。

央視財經頻道報道“幣安及其CEO被美證交會起訴”:6月6日消息,央視財經頻道(CCTV-2)正點財經欄目今日早間對“幣安及其首席執行官被美證交會起訴”進行了報道。

此前昨日消息,美SEC起訴幣安與趙長鵬違反美國證券規則,SEC在周一提起的13項指控中,指控Binance對客戶資金處理不當,并就其運營向監管機構和投資者撒謊。幣安對此回應稱,美SEC起訴旨在單方面定義加密貨幣市場結構,將大力捍衛平臺。[2023/6/6 21:18:41]

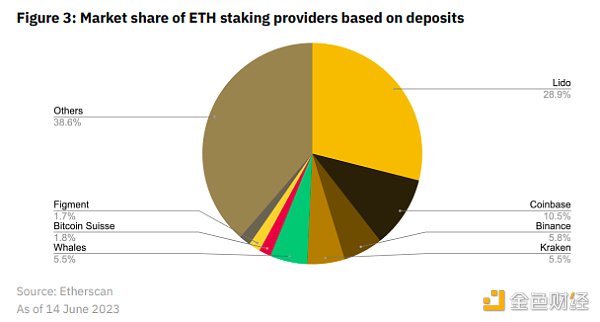

就整體以太坊質押格局而言,Lido是最大的參與者,占據28.9%的市場份額。其次是Coinbase、Binance和Kraken等中心化交易所。還有一些較小的流動抵押提供者,但其質押ETH數量較少。

就整體以太坊質押格局而言,Lido是最大的參與者,占據28.9%的市場份額。其次是Coinbase、Binance和Kraken等中心化交易所。還有一些較小的流動抵押提供者,但其質押ETH數量較少。

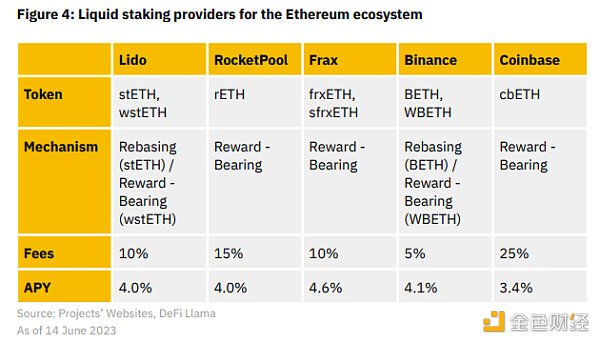

流動抵押提供者發行自己的LSD,從而提供流動性并使持有者能夠參與加密生態系統中的其他機會。LSD可以是重新平衡或帶獎勵的代幣。持有重新平衡代幣(如stETH)的人會隨著質押獎勵或懲罰的發生而感受到余額的變化。相反,帶獎勵的代幣通過代幣價值的變化來反映累計收益,而不是通過余額的變化。

流動抵押提供者發行自己的LSD,從而提供流動性并使持有者能夠參與加密生態系統中的其他機會。LSD可以是重新平衡或帶獎勵的代幣。持有重新平衡代幣(如stETH)的人會隨著質押獎勵或懲罰的發生而感受到余額的變化。相反,帶獎勵的代幣通過代幣價值的變化來反映累計收益,而不是通過余額的變化。

聲音 | 趙長鵬:幣安所有掛單的問題已經修復,充值掉單問題在陸續處理:幣安創始人趙長鵬剛剛在微博上發文稱,1.所有掛單的問題已經修復,不需要在余額同步了;2.歷史委托和歷史成交需要一定時間同步,耐心等待;3.充值掉單的問題在陸續處理,提幣恢復了。據悉,剛剛幣安頁面出現卡頓現象,掛撤單和余額同步也出現問題。[2019/5/23]

盡管本報告主要關注以太坊的流動抵押格局,但需要注意的是,流動抵押并不限于以太坊生態系統。

盡管本報告主要關注以太坊的流動抵押格局,但需要注意的是,流動抵押并不限于以太坊生態系統。

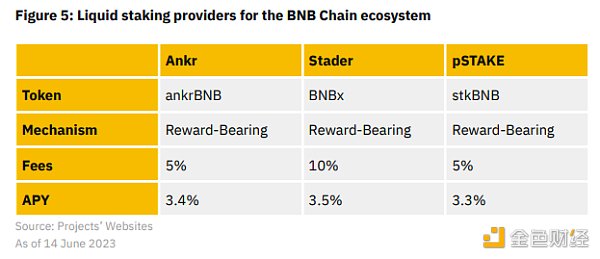

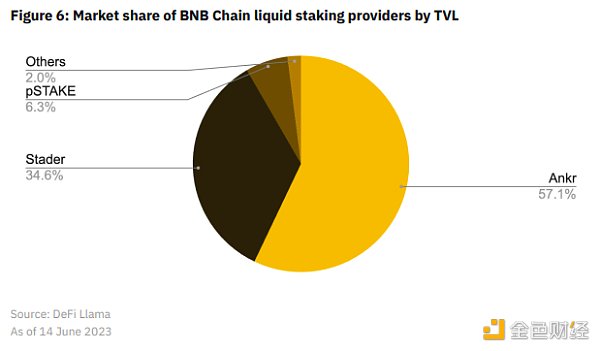

例如,在BNB生態系統中,也存在流動抵押領域,其TVL約為1.5億美元。與以太坊的流動抵押機制類似,BNB的質押者獲得流動性抵押的BNB,這提供了即時流動性,并可用于DeFi中的其他方面以產生額外收益。

在BNB生態系統中,Ankr是最大的流動抵押提供者,其協議質押了超過21.4萬個BNB。與之相伴的還有Stader和pSTAKE等幾個協議,它們是BNB生態系統中主要的流動抵押提供者。各個協議的費用通常相似且具有競爭力,但流動抵押代幣在DeFi的去中心化應用(dApps)中的可用性和流動性有所不同。

在BNB生態系統中,Ankr是最大的流動抵押提供者,其協議質押了超過21.4萬個BNB。與之相伴的還有Stader和pSTAKE等幾個協議,它們是BNB生態系統中主要的流動抵押提供者。各個協議的費用通常相似且具有競爭力,但流動抵押代幣在DeFi的去中心化應用(dApps)中的可用性和流動性有所不同。

分析 |幣安Launchpad“彩票”機制刺激BNB短時大漲13%。:幣安下午宣布Launchpad下一個項目將以彩票抽簽方式進行確定,不再是先到先得,項目方可以申請的票數取決于其在抽簽前20天內持有的BNB數量,這相當于對BNB進行提前鎖倉,并且會加劇項目方之間的持幣數量競爭,這種鎖倉機制刺激幣價短時拉漲至17美元上方,大漲13%并創下階段新高。從盤面上看,BNB4小時走勢多次回踩EMA100均線獲得支撐后,在利好消息刺激下放量突破上升楔形三角形上軌壓制,不過RSI指標已接近超買區域,短期有回抽確認三角上軌支撐的需求,日線上看,BNB近期多次回踩斐波那契回撤黃金指標161.8%支撐位不破后,在利好帶動下幣價再次放量上攻,下一目標位為0.005BTC(回撤261.8%位),下方支撐16.5美元。[2019/3/24]

假設你擁有LSD(流動抵押衍生品)并在持有期間獲得質押獎勵。這很不錯,但如果你可以更進一步,在基礎質押利率之上產生額外收益,該多好呢?

這就是LSDfi的世界。

LSDfi指的是建立在流動抵押衍生品之上的DeFi協議。通過提供額外的收益機會,LSDfi協議使LSD持有者能夠利用其資產并最大化收益。

動態 | 幣安臨時維護 市場傳言異常交易或與Syscoin漏洞有關:幣安交易所將進行臨時維護,隨后有市場傳言稱幣安可能遭受了攻擊。Syscoin的區塊鏈監測數據顯示,超過10億枚 Syscoin是在區塊87670挖掘出來的。這種情況十分異常,因為 syscoin的總供給量應該是8.88億,而這明顯低于87670區塊中的挖掘數量。

之前幣安平臺上曾出現以一枚SYS購買了96枚 BTC的交易。幣安上的高額訂單或是導致 Syscoin的價格暴漲的原因。

幣安創始人何一早間在‘幣安官方中文群’回應該傳言:“...不少平臺都遇到類似的問題,好處是至少幣安有自動風控。”[2018/7/4]

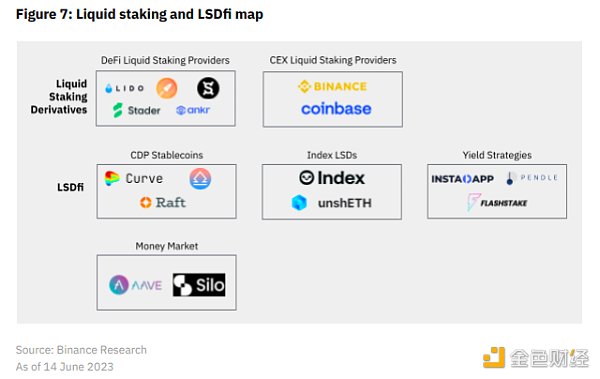

LSDfi生態系統包括一系列成熟的DeFi協議,它們已將LSD納入其多樣化的產品套件,以及更近期主要基于LSD的項目。

為了完整起見,我們還包括了主要的LSD協議和提供者。

DeFi流動性抵押提供者:允許用戶參與質押并獲得LSD的DeFi提供者

CEX流動性抵押提供者:提供流動性抵押服務的中心化交易所(CEX)

幣安何一回應“反分叉聯盟”,存在但并沒有實際行動:何一:1、所謂“反分叉聯盟”,確實有同行拉了群,就幾個人聊了幾句,但并沒有達成實際行動。2、幣安對分叉的態度一直中立,不會因為黑稿就什么垃圾都上交易對。3、對于糖果持中立態度,糖果是屬于大家的,必須得發,但需要通過審核才會上線交易。[2017/12/18]

CDP穩定幣:使用LSD作為抵押物的抵押債務頭寸(CDP)協議,允許用戶鑄造穩定幣

LSD指數:代表一籃子LSD指數

收益策略:使用戶能夠獲得額外收益機會的協議

貨幣市場:使用LSD促進借貸活動的協議

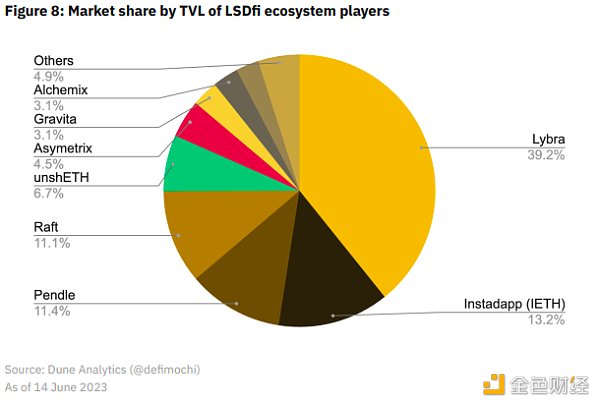

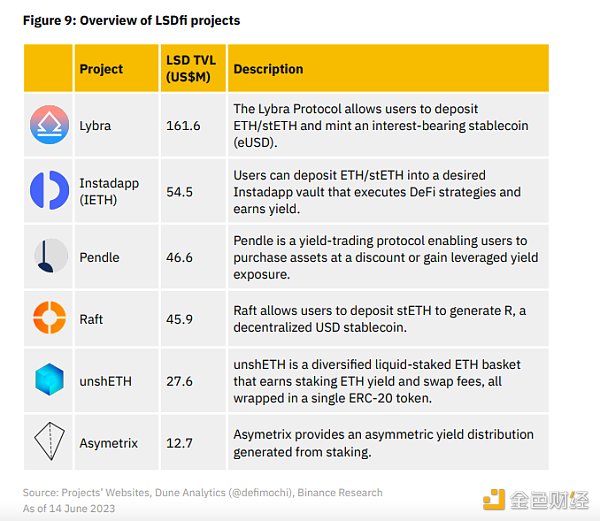

LSDfi領域相對集中,前五名參與者擁有超過81%的TVL。Lybra是市場領導者,考慮到該項目僅在4月份上線主網,它的崛起速度很快。

上表提供了幾個LSDfi項目的概述。從CDP穩定幣到自動化收益策略,項目類型多樣。隨著時間的推移,預計該領域將有更多創新,為LSD持有者提供更多產生收益的選擇。

上表提供了幾個LSDfi項目的概述。從CDP穩定幣到自動化收益策略,項目類型多樣。隨著時間的推移,預計該領域將有更多創新,為LSD持有者提供更多產生收益的選擇。

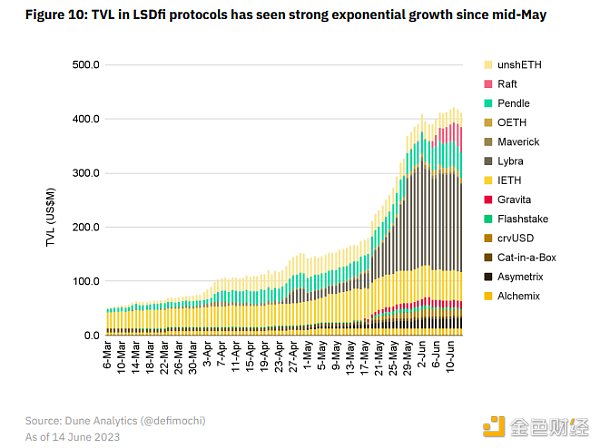

受益于流動抵押的采用,過去幾個月,LSDfi協議的TVL迅速增長。隨著這種趨勢的壯大,頂級LSDfi協議的累計TVL已經突破4億美元,相比一個月前增長了一倍以上。

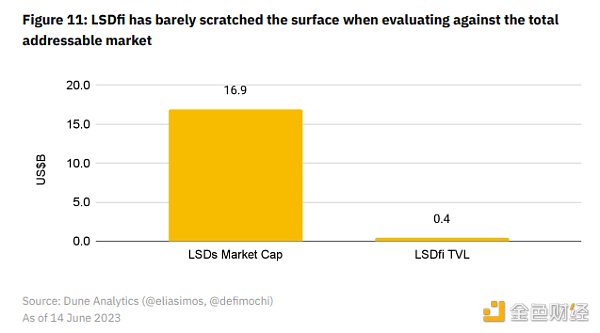

LSDfi協議的增長受益于Shapella升級后質押ETH的結構性助推。隨著更多人參與質押,流動抵押的采用也增加了。自然地,持有LSD的人也會尋求LSDfi協議以產生額外的收益。考慮到以太坊上超過169億美元的LSD和LSDfi協議約4.12億美元的TVL(約占總市場的2%),這樣的增長并不令人意外。

LSDfi協議的增長受益于Shapella升級后質押ETH的結構性助推。隨著更多人參與質押,流動抵押的采用也增加了。自然地,持有LSD的人也會尋求LSDfi協議以產生額外的收益。考慮到以太坊上超過169億美元的LSD和LSDfi協議約4.12億美元的TVL(約占總市場的2%),這樣的增長并不令人意外。

有利因素1:質押ETH的增長

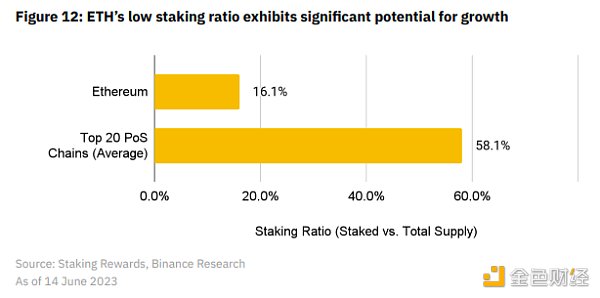

目前,ETH的質押比例為16.1%,遠低于前20個PoS鏈的平均值58.1%。隨著Shapella升級后提現功能的啟用,質押變得更具吸引力,質押者可以隨時退出質押。

因此,質押比例有望增加,質押ETH的增加將成為LSD和LSDfi協議的積極催化劑和結構性助推力。

根據鏈上數據,已經出現了對ETH質押的增強需求的跡象。質押比例從Shapella升級前的不到15%略微增加到今天的16%以上,自Shapella升級以來已經質押了超過460萬ETH。此外,從當前的驗證隊列時間46天也可以看出對質押的需求。(任何希望進入網絡并質押他們的ETH的新驗證者都必須等待46天。

有利因素2:LSDfi的滲透

雖然LSDfi協議的采用(以TVL衡量)有所增加,但它仍然是一個相對較小的行業。考慮到大多數項目是在過去幾個月內推出的,對于該行業來說,現在仍然是早期階段。盡管如此,隨著LSD的持續發展和更多持有者尋求產生收益,更多的創新和項目推出以應對不斷上升的需求并不足為奇。

從另一個角度來看,LSDfi協議中的TVL目前僅占總市場的不到3%(以LSD的市值作為代理)。盡管一些LSD持有者可能對使用LSDfi協議持保留態度,而實現100%的滲透幾乎不可能,但低個位數的滲透率代表著巨大的增長空間。

需要注意的是,LSDfi是一個相對年輕的市場,與所有新興技術一樣,使用者應該意識到與參與此類項目相關的風險。其中包括與流動抵押一般相關的風險。

懲罰風險:驗證者未能達到某些質押參數(例如離線)將面臨懲罰,持有LSD的人可能會面臨懲罰風險。

LSD價格風險:由于市場力量,流動抵押代幣的價格波動可能與其基礎代幣不同。這可能使用戶面臨價格波動和潛在的清算風險(如果作為抵押品)。

智能合約風險:用戶與每個智能合約交互都存在新的智能合約漏洞層。

第三方風險:某些項目可能在其正常運營中使用其他dApp(例如收益策略)。在這種情況下,用戶將面臨額外的交易對手風險。

此外,上述因素不包括各個項目之間不同的項目特定風險。用戶在參與之前應進行徹底的盡職調查。

LSDfi協議為尋求收益的LSD持有者開辟了新的機會。通過為流動抵押代幣提供額外的使用案例,LSDfi鼓勵質押參與,并有潛力加速流動抵押的增長。考慮到該領域目前處于早期發展階段,我們將興奮地觀察該領域的進一步創新,并監測LSDfi的采用情況。流動抵押是一個新興的生態系統,剛剛開始。請記住,在接下來的幾周里,我們將發布一份關于基于數據驅動的流動性抵押的深度報告,請拭目以待。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

作者:DeCir.io 非同質化代幣(NFT)近年來獲得了顯著的關注,徹底改變了數字藝術和收藏品市場。隨著這項技術的不斷發展,人工智能(AI)的采用為NFT的未來帶來了令人興奮的可能性.

1900/1/1 0:00:00作者:Hacash愛好者ZK-Rollups 已成為目前以太坊上最具前景的擴容技術解決方案之一.

1900/1/1 0:00:00作者:金色財經cryptonaitive2023年6月20日,Binance風險投資和孵化部門Binance Labs宣布投資其第五季孵化計劃中表現最好的五個項目:Bracket Labs、Da.

1900/1/1 0:00:00在智能合約領域,"以太坊虛擬機 EVM" 以及其算法和數據結構就是第一性原理。本文從合約為什么要分類出發,結合每個場景可能面對怎樣的惡意攻擊,最終給出一套達成相對安全的合約分類分析算法.

1900/1/1 0:00:00▌美國法官駁回美國SEC提出的凍結Binance.US資產請求負責監督美國證券交易委員會起訴Binance和Binance.US案件的聯邦法官拒絕下達臨時限制令,凍結美國交易平臺的資產.

1900/1/1 0:00:00作者:金色財經 Climber加密世界本沒有破產索賠交易平臺,虧的人多了,也便有了。作為世界上首個能夠進行加密債權和衍生品交易的公共市場,OPNX (Open Exchange)上線首.

1900/1/1 0:00:00