BTC/HKD-0.1%

BTC/HKD-0.1% ETH/HKD+1.92%

ETH/HKD+1.92% LTC/HKD+0.64%

LTC/HKD+0.64% ADA/HKD+1.99%

ADA/HKD+1.99% SOL/HKD+1.5%

SOL/HKD+1.5% XRP/HKD+0.89%

XRP/HKD+0.89%作者:John Paul Koning,博客Moneyness主理人;翻譯:金色財經xiaozou

早在2018年,我就描寫過關于美國證券交易委員會(SEC)不斷拒絕比特幣ETF上市申請相關的爭議性話題。我當時的結論是:“SEC很可能會繼續拒絕更多申請。”今年,我的結論還是不變。即使華爾街巨頭貝萊德對iShares比特幣ETF上市納斯達克進行提案,也沒有什么發生了改變:比特幣ETF很可能不會獲得批準。

《金融時報》稱,這一次較以往最大的不同是,Blackrock將與“美國某比特幣現貨交易平臺運營商簽訂監控共享協議”。很明顯,該運營商將是Coinbase——美國最大的加密貨幣市場。

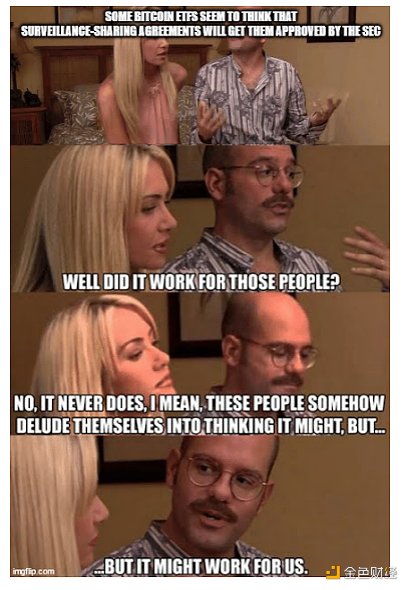

這聽起來似乎很有說服力,但Blackrock并不是是第一家欲與美國交易所簽訂監控共享協議的潛在比特幣ETF發行人。這是一種古老的策略,至今還沒有哪次奏效。

觀點:美國總統候選人Kennedy的計劃有助于將比特幣作為一種新的貨幣形式合法化:金色財經報道,比特幣雜志總經理Christian Keroles表示,比特幣在美國的稅收法規一直是其作為支付貨幣被采用的障礙,Kennedy的計劃有助于將比特幣作為一種新的貨幣形式合法化。

此前消息,美國總統候選人Robert F.Kennedy計劃包括減稅并開始用比特幣等資產支持美國債務。Kennedy表示,“我的計劃是從非常非常小的規模開始,也許發行的國債的1%將由硬通貨、黃金、白銀或比特幣支持。”[2023/7/21 15:50:26]

多年前,Winklevoss雙胞胎兄弟試圖在Bats BZX交易所上市他們的比特幣ETF,他們(修改后的)提案的部分內容就涉及到了BZX與美國加密貨幣交易所Gemini Exchange簽訂監控共享協議事宜。但SEC在2018年并不認為此舉可行,所以我不明白有什么理由現在會變得可行。

觀點:涉足比特幣挖礦領域可能會讓伊朗成為最富有的國家之一:巴基斯坦著名電視和視頻主持人Waqar Zaka在推特上表示,現在伊朗政府據說擁有超過45000臺比特幣礦機。這可能會幫助伊朗成為世界上最富有的國家之一,并避免美國施加的經濟制裁。此前有報道稱,伊朗已經解除了對加密貨幣的禁令,并涉足比特幣挖礦領域。政府宣布將購買當地礦工產出的所有比特幣。比特幣支持者Max Keiser認為,伊朗和委內瑞拉進入加密貨幣挖礦市場可能會獲利數萬億美元。(U.Today)[2021/2/8 19:14:45]

讓我們往回看。為什么要簽訂監控共享協議?

我在五年前就詳細地討論了這個問題,在這里我來進行一個簡短的闡述。當一家交易所上市一只ETF,尤其是商品類ETF時,該ETF通常以某種商品為基礎,比如木材或銅,這些商品在另一家交易所(或數家交易所)交易。SEC認為,相關交易所之間簽訂協議共享信息是防止欺詐和操縱行為的關鍵。例如,如果一家交易所交易香蕉,而另一家交易所想要上市香蕉ETF,那么SEC只會在這樣一個前提下批準該ETF:上市交易所表明它可以監控標的現貨香蕉交易所,發現操縱者,最終保護投資者。

觀點:投資者對MicroStrategy利用可轉換票據購買BTC不感興趣:12月9日,Skew數據顯示,MicroStrategy昨日收盤下跌14%,成交量幾乎創下紀錄。對此,Skew評論稱,可以肯定地說,一些投資者對可轉換票據的想法并不感興趣。12月8日消息,MicroStrategy表示,計劃通過可轉換票據籌集4億美元,為配置更多比特幣提供資金。[2020/12/9 14:41:39]

Winklevoss兄弟早前試圖通過與Gemini共享監控來防止操縱,但SEC認為這還不夠,原因有二個。Gemini既不夠重量級(相對于整體市場來說規模不大),也沒有作為全國性交易所受到監管。

讓我們快進到2023年。本次提案中,Blackrock實際上是將Gemini換為了Coinbase,讓iShares比特幣ETF的上市交易所納斯達克(Nasdaq)與Coinbase共享監控。但不幸的是,對Blackrock來說,一切都沒有改變。首先,Coinbase和Gemini很像,并不是一家受監管的交易所。其次,Coinbase在全球范圍內并沒有那么大,尤其是與全球離岸交易所巨頭幣安(Binance)相比。因此,與Coinbase的監控共享協議能否讓Blackrock的提案通過,我對此表示懷疑。

觀點:比特幣與標普500指數相關性處于歷史最高水平:數字資產管理公司Capriole Investments負責人Charles Edwards表示,“自6月10日以來,比特幣與標普500走勢重新關聯,相關性處于歷史最高水平。高度的恐懼和不確定性(例如VIX)=高度的相關性。”有觀點認為,越來越多的機構進入市場,為其投資組合交易系統添入加密貨幣,從而引發了數字貨幣與傳統市場之間日益緊密的聯系。(Bitcoinist)[2020/6/22]

Blackrock欲獲得SEC批準的第二個策略是,與一家提供比特幣合約的受監管期貨交易所簽訂另一份監控共享協議。正如我在2018年的一篇文章中所描述的那樣,這就是幾十年前大規模SPDR黃金ETF獲得批準的原因。當某種商品的交易是非正式的,比如通過場外交易市場(就像黃金一樣)交易時,并且當ETF上市交易所不可能簽署監控共享協議時,那么SEC可能會接受與期貨交易所達成的協議作為權宜之計,在SPDR一例中,就是紐約商品期貨交易所(NYMEX)。

就Blackrock的情況而言,它選擇讓其將上市的交易所Nasdaq與上市比特幣期貨的芝加哥商品交易所(CME)之間相互共享信息。

乍一看,Blackrock似乎正行走在正確的道路上。與Coinbase不同,CME符合“受監管”這一條。那么,是否足夠“重量級”呢?CME的未平倉合約約為15-20億美元,約為幣安30-40億美元期貨未平倉合約的一半(只是幣安和所有其他不受監管的離岸交易所合計100億美元的一小部分),所以我不確定CME的規模是否足夠大。換句話說,如果你想利用期貨操縱比特幣的價格,通過幣安的期貨市場可能會做得很好,所以Blackrock與CME的監控共享協議就不會那么有效了。

無論如何,這種策略以前已經嘗試過了,并沒有奏效。很多ETF都試圖利用與CME的監控共享協議作為獲得SEC批準的通行證,還有很多ETF使用深度數據分析來說明為什么CME符合“重量級”的條件,但沒有一個ETF能夠成功說服SEC,Blackrock又有什么明顯不同呢?

如果Blackrock的iShares比特幣ETF無法獲得批準,那么比特幣ETF需要怎樣才能獲得批準呢?

在我看來,不受監管的離岸市場需要消失。許多加密貨幣的價格發現(以及潛在的操縱)都發生在離岸市場,包括現貨市場和期貨市場。鑒于SEC的一貫邏輯,一個美國比特幣ETF想要獲得批準,在此之前幣安需得破產,因為只有到那時,大多數比特幣交易才會遷往符合SEC“受監管的”和“重量級”要求的場所。

金色財經

企業專欄

閱讀更多

金色早8點

Odaily星球日報

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:比特幣ETFSECKRO馬云購買200億比特幣現在怎樣CellETFSecretSky.financeakro幣漏洞

zkSync Era 主網 自3月24日上線以來,短短三個月,TVL便達到6.27 億美元,占整個Layer2板塊的6.48%,一躍成為第三大Layer2網絡,且每周增速將近 20%.

1900/1/1 0:00:006月28日消息,NFT項目Azuki新系列Elemental Beans完成預售,鏈上數據顯示共計5862個地址獲得,并沒有余量進行公售.

1900/1/1 0:00:00作者:Andrew Throuvalas,Decrypt;編譯:松雪,金色財經盡管美國證券交易委員會(SEC)正在加密貨幣領域發起法律戰.

1900/1/1 0:00:00北京時間6月28日凌晨,紅豆發起了新一輪NFT的銷售。然而這場預售迎來的卻是整個社區劈天蓋地的譴責:預售時間過短、體驗卡頓、價格偏高,更糟糕的是銷售的NFT竟然是紅豆的仿版,有些圖甚至就是紅豆的.

1900/1/1 0:00:00▌比特幣漲至近一年來新高,今年迄今漲幅超80%金色財經報道,盡管加密行業面臨一系列挑戰,但人們對數字資產的熱情重新燃起。比特幣漲破年內峰值31013美元,達到自2022年6月以來的最高水平.

1900/1/1 0:00:00作者: Michael J. Casey,Coindesk;編譯:Odaily星球日報 jk"金融顧問們只想要一個簡單的敘事.

1900/1/1 0:00:00