BTC/HKD-0.1%

BTC/HKD-0.1% ETH/HKD-0.84%

ETH/HKD-0.84% LTC/HKD-0.95%

LTC/HKD-0.95% ADA/HKD-1.76%

ADA/HKD-1.76% SOL/HKD-1.59%

SOL/HKD-1.59% XRP/HKD-1.42%

XRP/HKD-1.42%作者:Jeff Emmett,CuriousRabbit.eth & Jessica Zartler 編譯:Sissi

本文將比較 Bonding Curve 在代幣生態系統中的兩種不同應用,這些應用對代幣生態系統具有重要功能。同時,我們還將介紹 Bonding Curve 作為自動化做市商(AMMs)的核心機制,并探討一級自動化做市商 Primary Automated Market Makers(以下簡稱 “PAMMs”)和二級自動化做市商 Secondary Automated Market Makers(以下簡稱 “SAMMs”)的基本概念,以及它們之間的區別。本文的目標是更清晰地定義 Bonding Curve 的設計空間,以便能夠更負責任地應用這些關鍵的 DEFI 工具。

*注:SAMMs 和 PAMMs 這兩個術語最初由使用它們構建的算法穩定幣 Gyroscope的研究人員提出的。

近年來,在 Web3 領域,Bonding Curve 一直是一個引人關注的話題。它們在 DeFi 產品中的應用,如去中心化交易所,徹底改變了代幣的流動性,并促進了小市值代幣的大規模交易。可以說,沒有 Bonding Curve,加密生態系統的發展將無法取得今天的成就。盡管許多代幣生態系統都利用了這些工具的優勢,但是對于大多數用戶來說,Bonding Curve 的工作原理以及它們的重要性仍然是一個謎。

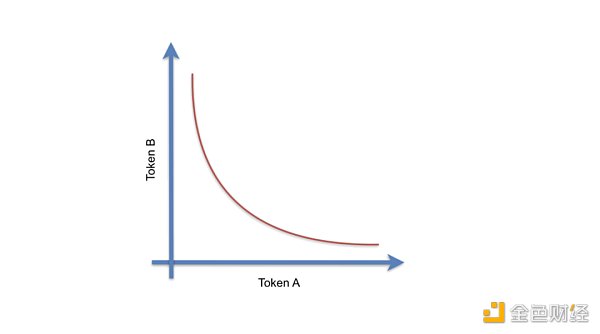

那么,什么是Bonding Curve呢?Bonding Curve是對兩個或多個代幣化資產之間關系進行數學編碼的方法。通過在區塊鏈上運行的智能合約來啟動,最初和最基本的Bonding Curve允許這些資產相互交易,并通過Bonding Curve定義它們的兌換比率。一個常見的Bonding Curve方程式是 “X * Y = K”,其中的“不變量K”定義了代幣X和代幣Y之間的兌換價格。這個“曲線”定義了隨著任一代幣的供應量增加或減少,價格如何變化。Bonding Curve可以應用于不同的情境和配置,為部署代幣經濟的項目提供關鍵的基礎設施。

國際帆船大獎賽SailGP與NEAR達成合作探索DAO治理:金色財經報道,據國際帆船大獎賽 SailGP 官方網站消息,他們已與NEAR達成合作,SailGP 將探索將在 NEAR協議上啟動 DAO,允許社區成員參與運動員選擇、團隊管理、商業化選項、運營和團隊戰略等決策。據悉,在遵守所有適用的法律和法規前提下,DAO 團隊最早可以在 2023 年第 4 賽季加入 SailGP。此外,NEAR 還將為 SailGP 提供票務、NFT、應用程序集成和游戲等服務,推動粉絲參與、數據交付和管理。[2022/9/19 7:06:47]

這是兩個代幣通過 Bonding Curve 相互關聯的圖表。Bonding Curve 曲線的不同 "形狀" 可以導致機制具有不同的特性,這對于不同的情境和使用場景可能是有幫助的。由于 Bonding Curve 本質上是一種數學函數,因此很難理解它們如何對代幣生態系統產生如此巨大的影響。然而,當這些數學關系被編碼到智能合約中時,它們為解決分布式經濟系統的一些主要挑戰奠定了經濟基礎,例如啟動小型經濟體、提供必要的交易流動性以及促進根據需求動態調整代幣供應。通過在智能合約中嵌入 Bonding Curve,我們可以創建出具有可定制設計空間的新穎而有意義的市場結構。

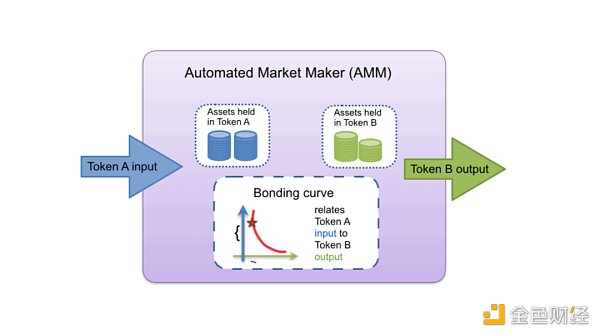

目前,大多數Bonding Curve被嵌入到像 Uniswap、Balancer 或 Curve 等 AMM 中,它們的主要功能是通過“流動性池”促進現有代幣的交換。這些機制可以被視為SAMMs,因為它們的目的是促進已經存在的代幣之間的二級市場交易。關于Bonding Curve 在這方面的應用已經有很多文章,也有許多不同的不變函數被用于各種不同的目的進行了實驗。

Dragonfly Capital合伙人Mia:看好BitWell發展方向,期待有更多CeFi+DeFi方向的探索:4月21日,衍生品交易平臺BitWell在金色財經舉辦主題為“我們,即未來”的新產品發布會。在主題為“數字資產衍生品交易所的賽道變革”的圓桌對話中,Dragonfly Capital合伙人Mia表示:期權對于整體數字資產交易還處于一個藍海市場,有很大的增長空間,非常看好BitWell發展方向。亞洲公司設計產品的理念是更融合式的,按用戶的訴求作為核心來設計產品,期待看到BitWell后期的一些產品往CeFi+DeFi這個方向探索。[2021/4/21 20:43:10]

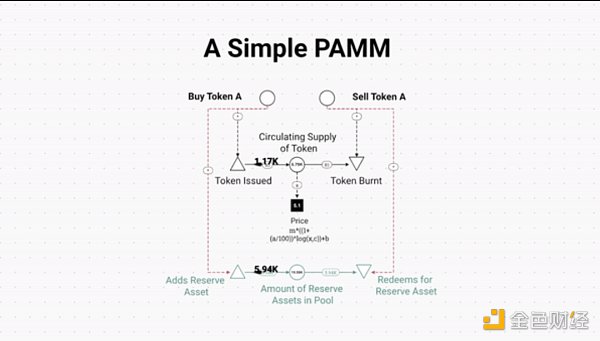

上圖展示了一個基本的AMM,作為一個交易者在兩種資產之間進行交換的過程。AMM 利用不同類型的 Bonding Curve 來確定代幣之間的價格關系。Bonding Curve 的另一個用例是代幣的直接發行(鑄造)和贖回(銷毀)。這些機制可以被稱為 PAMMs,因為它們在儲備資產存入時負責代幣的發行,而在儲備資產取出時負責代幣的兌換。PAMMs 可以實現動態供應的代幣生態系統,并可被視為一種“供應發現”機制,適用于使用這些工具部署的代幣。

PAMMs 解決了當前代幣設計面臨的一些關鍵挑戰,例如項目必須猜測整個生命周期內系統所需代幣的數量。通過根據市場需求允許動態調整代幣供應,PAMMs 不僅簡化了早期決策的過程,還可以作為一個持續的籌款工具,為有潛力的項目提供流動性,從而構建起協議的自有流動性。

聲音 | 央行金鵬輝:鼓勵金融機構和科技公司合作 持續探索區塊鏈等新技術在金融領域應用:據微信公眾號“中國金融雜志”8月8日消息,《中國金融》2019年第15期,中國人民銀行上海總部副主任、上海分行行長金鵬輝發文《提升上海國際金融中心能級》,文章表示,扎實推進上海承擔的國家戰略,其中包括大力推進科創中心建設。鼓勵金融機構和科技公司合作,吸引全球的金融機構在滬設立支付與應用研發中心,持續探索人工智能、云計算、大數據、生物識別、物聯網、區塊鏈等新技術在金融領域應用,探索金融科技在金融監管上的應用。[2019/8/8]

以下將簡要介紹這兩種Bonding Curve的應用案例,以了解它們為代幣生態系統帶來的好處,并簡要探討如何將它們結合起來,為各種規模的代幣生態系統提供重要的基礎設施。

DeFi 的興起催生了 Uniswap、Balancer 和 Curve 等 AMM 平臺,它們通過“流動性池”取代了傳統的訂單簿交易,實現了異步交換。這些流動性池允許代幣持有者充當“流動性提供者”,將選定的代幣存入智能合約,以便交易者根據 Bonding Curve設定的定價算法輕松進行資產交換。

新穎的市場結構在多個方面改進了訂單簿交易:它們是非托管的(因為無需交易所代持用戶資金),它們是異步的(因為買方和賣方的訂單無需直接匹配,而可以進入流動性池),而且最重要的是,交易者支付的費用不會流向中介交易所,而是返還給流動性提供者自己。

在 SAMMs 出現之前,只有比特幣、以太坊和少數幾種其他代幣具有持續的交易量(因此具備交易流動性)。大部分現有代幣幾乎無法交易,并且由于交易量少和深度不夠,存在很多價格發現問題。去中心化應用(如 Uniswap )為 SAMMs 的輕松部署提供了平臺,使得大量小市值代幣能夠獲得一定程度的交易流動性。SAMMs 是Bonding Curve 實現 PMF 的重要時刻,為大多數代幣提供了價格發現和交易流動性。相信未來還將有更多類似的發展。

聲音 | 新加坡總理李顯龍:探索區塊鏈的潛力須務實進行,不能被宣傳沖昏頭腦:新加坡總理李顯龍在其個人Facebook上發表意見稱:區塊鏈、比特幣、加密貨幣,這些流行語近年來風靡一時。就連Facebook也用其加密貨幣Libra參與了進來。這個領域存在很多炒作,是否真的是下一個大事件還有待觀察。區塊鏈開啟了有趣的可能性,但并不是每個問題都存在或需要區塊鏈解決方案。新加坡金融監管局(MAS)正在金融機構和科技公司試點區塊鏈的應用。當我們探索它的潛力時,我們必須務實地進行,而不是被天花亂墜的宣傳沖昏頭腦。(Fintechnews Singapore)[2019/7/9]

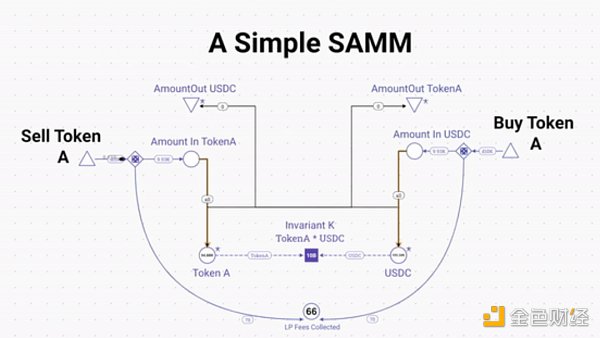

圖片來源: @Curious RabbitPart.4 PAMMs 作為供應發現機制:動態代幣發行的力量假設你想經營一個主題公園,但在開始運營之前,你需要確定在未來 15 年內滿足顧客需求所需的乘車票數量。聽起來幾乎不可能吧?然而,這與如今大多數代幣的發行方式相差無幾,開發團隊設定了預先定義的代幣發行計劃,有些甚至跨越數百年。然而,通過 PAMMs,代幣生態系統設計者不再需要猜測他們的生態系統將需要多少代幣以及增長速度如何。與 SAMMs不同,PAMMs 利用 Bonding Curve促進代幣的鑄造和銷毀,從而為代幣的動態供應提供自動化的發行和贖回機制。

PAMMs 是一種“供應發現”工具(相對于 SAMMs 的“價格發現”功能),它解決了代幣生態系統設計和啟動過程中可能存在的多個激勵不協調問題。通過根據需求調整代幣供應,并將存入的資產保存在自動化智能合約的儲備中,PAMMs 確保每個代幣都有與其贖回價值相對應的儲備資產支持。

動態 | 美國疾病控制和預防中心開始探索區塊鏈技術:近日,有消息稱,美國疾病控制和預防中心正在開發基于區塊鏈的系統,以共享威脅病原體的數據,分析疫情,并管理對公共衛生危機的應對措施。一些評論人士甚至提出,區塊鏈系統可能有助于追蹤阿片類藥物的使用和濫用。[2018/7/22]

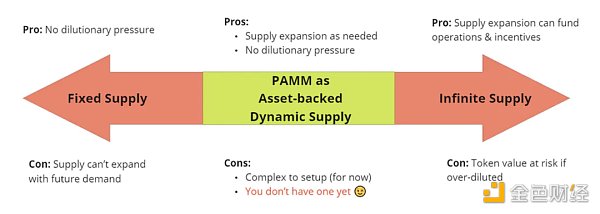

如今,大部分發布的代幣往往處于兩個極端:從固定供應量到無限供應量。這兩種發行模式都有各自的優點和缺點,并且基于不同的原因被用于不同的情況。固定供應量的代幣可以為持有者提供一定的保證,即代幣不會通過額外發行而稀釋價值,然而固定供應的剛性可能會限制生態系統在應對網絡新需求時的能力。另一方面,無限供應量的代幣可以通過提供代幣獎勵來激勵類似質押的行為,但不受限制的供應量增加可能會稀釋現有代幣持有者的權益,并隨著時間的推移降低對代幣的信任,特別是如果網絡的生產力(和代幣價格)沒有隨著供應的增長而增長。

PAMM Bonding Curve 處于這兩個極端之間的中間地帶,既利用了固定供應和無限供應的優點,又通過動態發行實現供應的靈活擴張,但同時限制了供應擴張,保持與儲備資產的存入相一致。這使得 PAMMs 能夠為項目提供靈活的代幣供應,以滿足不斷增長(或減少)的需求,同時保持代幣價值。

動態發行使得代幣供應能夠隨著對特定服務需求的增長而擴張,同時確保供應中的每個代幣都以一定比例與資產掛鉤,這是通過 Bonding Curve 不變量在 PAMMs 發行機制中內置的保證。

PAMMs 機制包括兩個基本部分:

充值鑄幣:參與者將儲備資產(如 $USDC 或 $ETH)存入 PAMMs 智能合約的儲備池,合約根據當前的 Bonding Curve不變量報告的價格,鑄造相應數量的代幣,并將其發送給參與者。

銷毀提取:參與者可以將部分代幣銷毀,通過將代幣賣給 PAMM 并兌換為儲備資產(如 $USDC 或 $ETH)。這個兌換價格由 Bonding Curve不變量確定。

圖片來源: @Curious Rabbit如今,在實際應用中已經存在著多個 PAMMs,盡管使用這些工具的群體之間的術語和定制方式可能存在顯著差異。為了更好地了解這些機制在實際部署中的優缺點,Bonding Curve 研究小組開始進行各種類似 PAMMs 工具的案例研究。研究的目標是擴大有關這些曲線設計和配置最佳實踐的討論,為其他人提供有用的指導。同時,還致力于建立用于分析建模和模擬這些新工具的數據結構,并在實際應用中分享所獲得的經驗教訓。

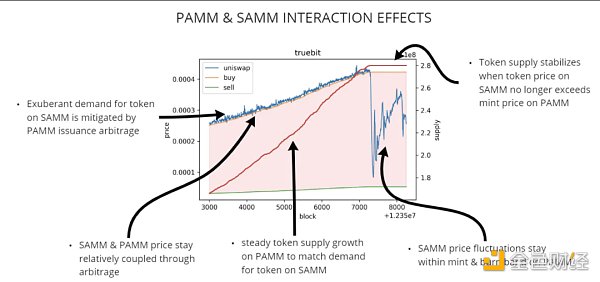

暫且不談 PAMMs 和 SAMMs 的具體機制,當它們在一個生態系統中相互結合時,這些工具可以為代幣經濟提供更多的好處。一級發行和二級交易市場同時存在時,每當這些市場的價值出現差異時,就會出現套利機會,如果設計得當,這對整個系統可能是有益的。

如果 SAMMs 上的代幣價格高于 PAMMs 上的鑄幣價格,任何參與者都可以通過存入儲備資產在 PAMMs上鑄造新的代幣,從而增加一級市場上的代幣供應和(價格)。然后,他們可以在 SAMMs 上以高于剛剛購買的價格出售這些代幣,從而降低二級市場上的代幣價格。這種行為有助于通過增加代幣供應量來調整兩個市場價格以相應需求,套利者因其增加代幣供應的糾正措施而獲得差額。

反過來也是一樣的,如果代幣在 SAMMs 上的交易價格低于 PAMMs 上的銷毀價格,任何人都可以在二級市場購買這些價格較低的代幣,然后將其銷毀并兌換為基礎儲備資產,再次獲得價格差異的收益。這也會使兩個市場的價格更加接近,并減少代幣供應,以應對對該代幣的需求不足。

雖然單獨看這些行為可能不太引人注目,但它們所帶來的系統效應應該引起代幣設計者的興趣。下面的代幣價格圖表展示了這種效應。

圖片來源: @banteg & @Jeff Emmett上述顯示了實時代幣生態系統中 PAMMs 與 SAMMs 的價格波動抑制效應。如上所述,當 SAMMs 上的代幣價格超過 PAMMs上的鑄幣價格時,市場參與者會將儲備資產(例如 $ETH )存入 PAMMs中,增加代幣供應,并以盈利的價格將這些增加的代幣銷售給 SAMMs上的需求方。這些行為不僅使一級市場和二級市場的價格保持一致,而且還平滑了可能本來會出現的投機性價格波動,使代幣價格更加平穩。(對于隨后的價格下降來說,情況并非如此,但這完全是不同的設計考慮)。

從本質上講,PAMMs 與 SAMMs 在代幣生態系統中的結合可以對代幣價格產生“波動抑制”作用。這一作用在模型和實時部署中都得到了觀察,盡管還需要進一步研究這些效應的限制和潛在缺點。

雖然進一步探索這些好處需要在后續的文章中進行,但諸如 PAMMs、SAMMs 等在解決加密代幣經濟中一些關鍵挑戰(如減少過度價格波動)方面具有巨大的潛力,值得進一步研究。

Bonding Curve 已經成為 Web3 領域中不可或缺的一部分,它們的重要性將繼續增長。PAMMs 和 SAMMs 已經證明了它們對不同規模經濟體的有用性。不論是啟動早期的代幣生態還是促進成熟生態的交易,Bonding Curve 以其不同的形式和功能將繼續在加密經濟中發揮關鍵作用。

對 Bonding Curve 的探索和研究仍處于早期階段。盡管在 SAMMs 領域已經有很多文獻和實際應用,但 PAMMs 仍相對年輕且未被充分研究。

TEDAO

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

據彭博社報道,Digital Currency Group(DCG)將于 5 月 31 日關閉旗下機構交易平臺 TradeBlock,該平臺為機構投資者提供交易執行、定價和大宗經紀服務.

1900/1/1 0:00:006月5日消息,國外媒體日前撰文指出,搶在蘋果發布傳聞已久的Reality Pro頭顯之前,Meta首席執行官馬克·扎克伯格(Mark Zuckerberg)官宣公司首款消費級MR頭顯Meta Q.

1900/1/1 0:00:00日前,曾血洗華爾街并備受美年輕人追捧的散戶證券線上交易平臺羅賓漢(“Robinhood”)決定從其平臺上移除一系列加密資產,包括Solana、Polygon(MATIC)以及Cardano等.

1900/1/1 0:00:00共識機制(Consensus Mechanism)是區塊鏈事務達成分布式共識的算法。區塊鏈節點共識過程中,所有節點都需要對整個區塊進行簽名,并將區塊數據、節點公鑰、簽名數據等數據存儲在區塊中.

1900/1/1 0:00:00據慢霧安全團隊情報,2023 年 6 月 1 日,Cellframe 遭到閃電貸攻擊,Cellframe ERC20 v2 價格下跌 41.2%.

1900/1/1 0:00:00Polkadot 是一個互連區塊鏈的平臺,在技術堆棧中將自己稱為元協議或“零層”。這個術語沒有被廣泛使用,也沒有被廣泛理解,尤其是那些沒有花時間研究 Polkadot 的人.

1900/1/1 0:00:00