BTC/HKD+1.96%

BTC/HKD+1.96% ETH/HKD+2.29%

ETH/HKD+2.29% LTC/HKD+3.69%

LTC/HKD+3.69% ADA/HKD-0.85%

ADA/HKD-0.85% SOL/HKD+2.23%

SOL/HKD+2.23% XRP/HKD-0.48%

XRP/HKD-0.48%作者:蔣海波

Balancer在DEX的發展中作出了多項創新,但卻經常被忽視。6月份,Balancer的流動性在DEX中位列第四,交易量位列第五。

Balancer在DEX的發展中作出了很多創新,但在Uniswap和Curve兩者的競爭下卻缺少存在感。根據DeFiLlama的數據,Balancer在DEX中的流動性僅次于Uniswap、Curve、PancakeSwap,位列第四;Dune聯合創始人整理的儀表板顯示,Balancer在今年6月的交易量也僅次于Uniswap、PancakeSwap、Curve、DODO,位列第五。

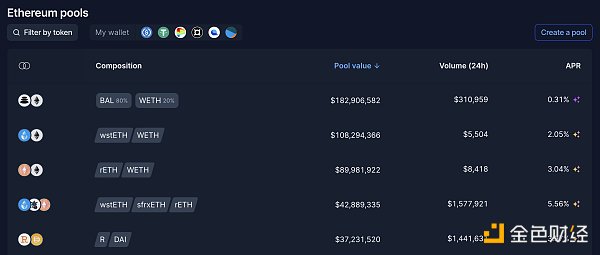

在LSD的發展中,Balancer也占據了不錯的市場,Balancer以太坊上流動性前五的池中,wstETH/WETH、rETH/WETH、wstETH/sfrxETH/rETH、R/DAI這四個流動性池均屬于LSD或LSDFi。

Balancer在2021年底和Aave合作推出了Boosted Pools(增強池),可以將閑置的流動性用于Aave等協議的流動性挖礦。在實際使用中,增強池通常只保留總流動性的20%甚至更低的比例用于交易,其余資金投入Aave、Morpho等借貸協議賺取額外收益。如由DAI、USDT、USDC三種穩定幣組成的Balancer Boosted Aave V3 USD池中的流動性提供者,可同時獲得DEX中的交易手續費、Aave中的存款利息和Balancer發放的$BAL挖礦獎勵。

廣東能源局聯合通信管理局全面整治“挖礦”:金色財經報道,6月13日至19日全國節能宣傳周,2022年廣東省節能宣傳周來臨之際,廣東省能源局、廣東省通信管理局聯合開展全面整治虛擬貨幣“挖礦”活動。廣東省能源局、廣東省通信管理局表示,將加大力度,將虛擬貨幣“挖礦”活動整治工作進行到底,堅決維護互聯網健康安全秩序,推動經濟社會高質量發展。

據悉,廣東省能源局、廣東省通信管理局聯合印制了全面整治虛擬貨幣“挖礦”活動的宣傳海報,并通過“一圖讀懂”揭露了虛擬貨幣“挖礦”的本質及其危害。尤為值得注意的是,虛擬貨幣“挖礦”活動已被列入《產業結構調整指導目錄》(2019年本)淘汰類,屬“落后生產工藝裝備”范疇。虛擬貨幣“挖礦”活動違反《中華人民共和國民法典》《中華人民共和國循環經濟促進法(2018修正)》《中華人民共和國節約能源法》等法律法規。[2022/6/16 4:32:07]

將Balancer的可組合性和借貸協議相結合,這種創新可以激勵更深度的流動性、更高效的交易路由、更高的資本效率和更高的收益。但也因為可組合性,當底層的借貸協議出現安全問題時,Boosted Pools中的流動性提供者也可能遭受損失。如今年3月的Euler攻擊,導致Balancer Boosted Euler USD池中的流動性提供者損失1190萬美元,所幸最后黑客歸還了資金。

NEM將與Digital Markets集成,為Symbol提供全面的托管和發行支持:NEM宣布將與Digital Markets (DIGTL)集成,以在Symbol本月啟動后,為其提供全面的托管和發行支持。Digital Markets的服可管理證券型代幣和其他數字資產的整個生命周期,包括代幣化和發行,合規性和報告。(CryptoNinjas)[2021/3/10 18:33:16]

2021年8月,Balancer宣布和Lido推出MetaStable(亞穩定)池,并推出流動性激勵措施。雖然此前Uniswap和Curve分別在非穩定幣和穩定幣交易中占據了主要市場,但一些新類型的高度相關、又不完全掛鉤的資產的出現也導致了新的需求,如Lido的wstETH和Compound的cDAI等收益代幣,它們的價值和底層資產接近,但又會隨著時間改變。如果用Curve的Stableswap機制提供流動性,隨著時間的推移,其中一種資產價值變化,資產的增值部分被套利者獲取。

Metastable池會考慮到資產間匯率的不斷變化,通過改變Stableswap曲線的斜率,將流動性集中到實際匯率周圍,使流動性提供者的資本效率和流動性更加精確。

Bitget合約全倉模式全面支持所有交易對:據官方消息,Bitget合約全倉模式現已全面支持所有合約交易對,共計14個。在跟單功能中,用戶也可自由切換全倉/逐倉模式。全倉模式下,合約賬戶中所有可用資金均可用作保證金,全倉浮盈可直接用于開倉,加強了賬戶抵御虧損的能力。APP需升級至當前最新版本體驗。[2020/8/24]

后來,Balancer將所有穩定類型的流動池(穩定池、亞穩定池等)統一升級為可組合的穩定池。可組合穩定池可以直接用自己的LP代幣進行交易,即“嵌套”交易,也可以用LP代幣在其它池中與WETH等資產組成交易對,從而減少加入和退出流動性池的Gas費。

如前所述,以太坊上Balancer流動性前五的池中,有四個都是LSD相關的,由于wstETH、rETH、sfrxETH均會將收益積累到代幣的價值中,更適合采用可組合穩定池的機制。

Uniswap的流行讓所有人都可以在發幣后提供流動性、讓他人交易,還開啟了2020年的IDO熱潮。一些項目在DEX上提供流動性后,代幣價格在短時間內上漲數十倍,前期收益被少數鯨魚或機器人通過腳本賺走。而團隊在這個過程中也并不能籌集到很多資金,且提供流動性也需要大量資金。

58COIN交易所與跟單王Pro達成戰略合作關系 合約實盤全面接入:據官方消息,58COIN交易所與智慧跟單平臺跟單王Pro達成戰略合作關系。跟單王Pro現已全面完成58COIN USDT合約、季度合約實盤賬戶的數據接入,其他合約后續將陸續接入,投資者可通過跟單王Pro接入58COIN合約賬戶實盤API,并能智能化跟單心儀分析師,及時獲取鏈上異動、爆倉單提醒、交易所凈流入等。這是58COIN交易所首次公開的戰略級合作。

跟單王Pro全球CEO Edmond表示:“我們在研發階段就向58拋出了橄欖枝,整個接洽過程持續了近兩個月,58非常注重風控,愿意面向我們開放包括USDT合約在內的全線合約產品,非常難得,接下來我們還會展開更多實質性的合作” 。[2020/8/17]

作為老牌DEX的Balancer在2020年3月就介紹了Liquidity Bootstrapping Pool(流動性引導池,LBPs),這是一種智能池,可以讓團隊發行代幣,同時建立深度流動性。

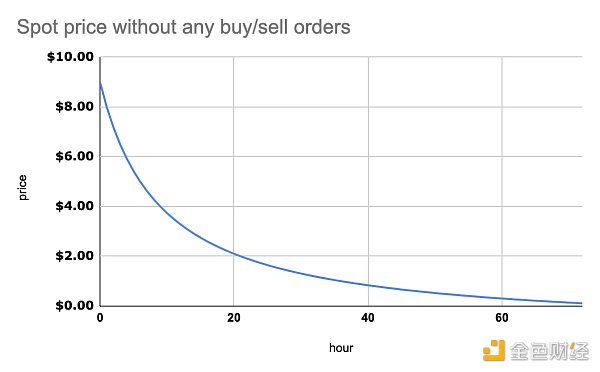

Balancer允許項目團隊資金他們代幣的資金池權重,并隨著時間的推移改變權重。如TKN代幣的拍賣,可創建一個TKN/USDC比例為90/10的流動性池,一開始90%的代幣為TKN,10%為儲備資產USDC。

動態 | 山東省壽光市農業園區已全面推廣區塊鏈追溯系統:據農民日報今日消息,山東省壽光市去年新規劃建設的18個重點農業園區,全面推廣智能管控技術和區塊鏈追溯系統,使每個大棚、每個園區都成為了“綠色車間”、“綠色工廠”。[2019/4/17]

隨著時間的推移,TKN的占比不斷減小,如根據編程,TKN/USDC的比例可達到50/50或10/90。在這個過程中,若沒有外部購買行為,TKN的價格將不斷下跌,如下圖所示。

這是一種更加公平的初始代幣銷售方式,由于一開始定價較高,機器人搶跑無利可圖,還很可能遭受損失。當價格下跌至預期值時,用戶自發進行交易。項目團隊初始無需提供大量資金,代幣又都以合理的價格銷售,對代幣發行者友好。

使用Balancer流動性引導池的前端網站Fjord Foundry(原Copper Launch)顯示,已為多條鏈上超過130個社區進行拍賣,拍賣價值7.5億美元(Balancer和Fjord Foundry分別收取銷售金額1%的費用)。如Xirtam西坦騙局項目就是在Fjord Foundry上籌集的資金。

Gitcoin獲贈的$AKITA代幣的銷售是Fjord Foundry的一個成功使用案例。Meme代幣$AKITA發行者將部分代幣發送到Vitalik錢包,Vitalik將該代幣捐贈給Gitcoin,出售代幣卻成了一個問題。之后Gitcoin將$AKITA通過Fjord Foundry出售,緩慢的銷售過程避免了大量滑點,并通過該池積累了部分手續費收入。

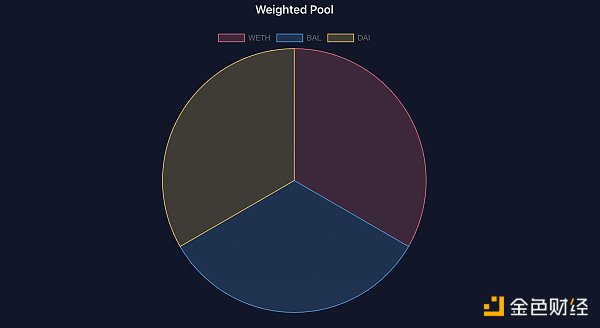

Weight Pool(加權池或權重池)是Balancer最主要的特色,這是對Uniswap提出的AMM公式x*y=k的延伸。在Uniswap中,只允許兩種代幣提供流動性,且在Uniswap V3之前,兩種代幣的價值必須相等。

但代幣之間的風險并不相同,50/50權重的流動性池并不適用于所有流動性提供者和所有資產,且有時候需要將多種資產存入同一個流動性池中。Balancer的誕生解決了這個問題,允許用戶構建兩種以上代幣且自定義權重的流動性池,如三種代幣的60/20/20權重池等。

Yearn在進行代幣分發的時候,就曾使用Balancer的80/20權重池作為YFI的流動性激勵池。

Managed Pools(托管池)是對權重池的衍生,它允許池創建者(Owner)更新代幣權重,讓創建者可以調整內部資產的分布以適應不同的策略。

托管池具有很高的靈活性,解鎖了復雜的投資組合策略,為基金經理提供了一個框架。基金經理可以創建各種各樣的池和策略,用戶可以參與到這些池中,基金經理可以收取一定比例的管理費,而Balancer也可以從管理費中收取一部分作為協議費用。

Linear Pool(線性池)是為了方便用戶在原始資產和收益型封裝資產之間的交易設計的,如DAI和Aave的aDAI。線性池引入了一個目標范圍,鼓勵將價格維持在范圍內。

線性池設置有費用和獎勵機制,激勵套利者將兩種代幣的兌換比例維持在理想比率。使價格離開目標范圍需付費,使價格回到范圍的交易可獲得獎勵。同時,線性池也經常作為增強池的組成部分。

協議池代表的是構建在Balancer基礎設施之上的整個DeFI協議。Balancer通過分離流動性池和記賬邏輯,為定制化的AMM提供了基礎設施。其它AMM邏輯都可以在Balancer Vault之上通過定制池實現,從而實現可編程流動性。

如穩定幣項目Gyrscope,通過定制的Balancer流動性池,將流動性集中在PAMM的價格范圍內。

2021年4月上線的Balancer v2率先將AMM邏輯、代幣管理和記賬分開,代幣管理和記賬由Vault完成,每個池的AMM邏輯獨立。在架構上,Balancer V2也由V1的每個Vault單獨保管資產,過渡到單個Vault保存所有資產。因為Balancer中有非常多的流動性池,如不同交易手續費比例、不同資產組成的池中都有同種資產,原有的架構導致用BAL、ETH等資產交易時需要跨多個Vault進行,手續費很高,新的架構具有更好的靈活性、資本效率和Gas效率。

Balancer在DEX中的發展中作出了很多原創性的更新,如對架構的調整用單個Vault管理所有資產;流動性引導池的拍賣機制;加權池和托管池的多代幣管理;允許其它開發者在Balancer之上自定義各種功能等。

但DEX的發展也越來越趨于同質化,Balancer最初的靈感可能來自Uniswap,而近期發布Uniswap V4也計劃實現單個Vault管理所有資金的架構,并允許開發者在Uniswap上開發各種功能,DEX的競爭越來越激烈。

蔣海波

個人專欄

閱讀更多

金色早8點

Odaily星球日報

金色財經

Block unicorn

DAOrayaki

曼昆區塊鏈法律

Tags:ANCBALNCECERChalice FinanceTribal CoinConcealExperiencer

Layer2依然是今年加密市場的主流敘事,尤其自去年五月份以來,在OP、Arbitrum等Token激勵的刺激下,ZkSync、StarkNet以及剛面世不久的Linea都獲得了極大關注.

1900/1/1 0:00:00作者:金色財經cryptonaitive2023年6月5日彭博社報道,如果趙長鵬因監管困境離職,Richard Teng 將會成為下一任幣安 CEO.

1900/1/1 0:00:00作者:Jacob Oliver,CryptoSlate;編譯:白澤研究院美國證券交易委員會 (SEC) 最近對幣安提起訴訟,震驚了加密行業.

1900/1/1 0:00:00香港區塊鏈協會共同主席方宏進在聽完Techub News的直播后,對于港元穩定幣表達了不同的看法,其撰文表示,并不認同港府以外匯儲備為抵押發行港元穩定幣的建議.

1900/1/1 0:00:00作者:zkvalidator;編譯:Kate,Marsbit在本文中,我們將探討新興的 ZK 用例.

1900/1/1 0:00:007 月 7 日, Vitalik Buterin 和比特幣支持者 Eric Wall 和 Udi Wertheimer 于一場 Twitter Space.

1900/1/1 0:00:00