BTC/HKD+1.12%

BTC/HKD+1.12% ETH/HKD+0.95%

ETH/HKD+0.95% LTC/HKD+2.58%

LTC/HKD+2.58% ADA/HKD-1.24%

ADA/HKD-1.24% SOL/HKD+3.05%

SOL/HKD+3.05% XRP/HKD-0.58%

XRP/HKD-0.58%即使作為現貨 DEX 的龍頭,Uniswap 護城河遠沒有想象的那么寬廣,盈利潛力堪憂。 為何會如此?本文將用詳細的案例和數據為你解析。

$UNI 因其作為“無意義的治理代幣”的代表而廣受批評。實際上,此事遠遠不是打開分成開關,然后將收入用于分配或者回購這么簡單。即使作為現貨 DEX 的龍頭,Uniswap 護城河遠沒有想象的那么寬廣,盈利潛力堪憂。 為何會如此?本文將用詳細的案例和數據為你解析。

本文將從以下幾點展開分析:

DEX 與用戶連接較弱,護城河較淺

UNI 沒有進一步開發附加價值

CEX 現貨交易免費潮,更難獲取定價權

UNI 若能成功開啟分成,樂觀情況下協議收入仍不多,估值不低且不足以覆蓋團隊費用

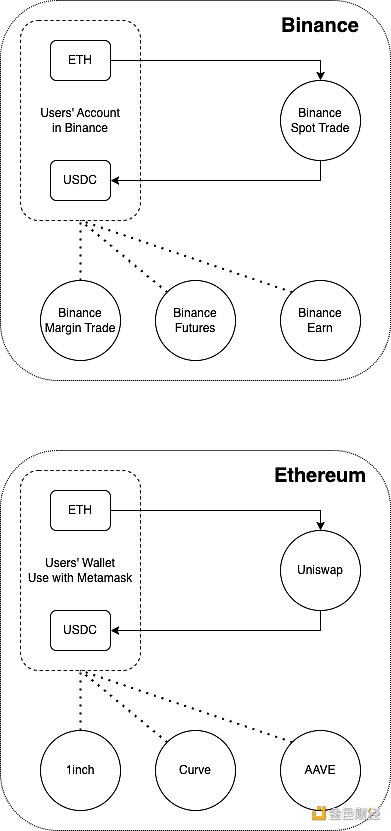

市場對于 DEX 的期許不少來源于 CEX 的平臺幣在過往表現優異,然而 DEX 和 CEX 兩者在諸多方面的差別造成其盈利能力上有重大差異。 參見下圖,使用幣安交易現貨,意味著你的幣存在了幣安,你在使用幣安的APP,資金在幣安的生態內流轉,你不斷與幣安生態產生連接與信任。 而 Uniswap 僅在交易部分起作用,資金并不在 Uniswap 停留,與幣安對應的是 Etherum 而非 Uniswap,連接與信任在 Ethereum 中積累。也就是說 CEX 和 L1 是一個層級的,現貨 DEX 僅可對標 CEX 中的一個模塊。

Xverse與UniSat達成合作:金色財經報道,Xverse表示,與UniSat達成合作,將實現在iOS、Android和Chrome上使用Xverse錢包訪問Unisat marketplace。[2023/6/4 11:56:39]

這使其無法像 CEX 一樣輕易橫向擴張,在 ETH 生態中也面臨著激烈的競爭:

用戶可以隨意切換到 Curve 等競品上

1inch 等聚合交易充分利用 DeFi 整體的流動性,價格必然更優

仿盤的高度同質化競爭,卷抽成卷費用,壓縮利潤空間

DEX 是 DeFi 中少數不用沉淀用戶(非LP)資金的,這使得其歷史信譽價值略低

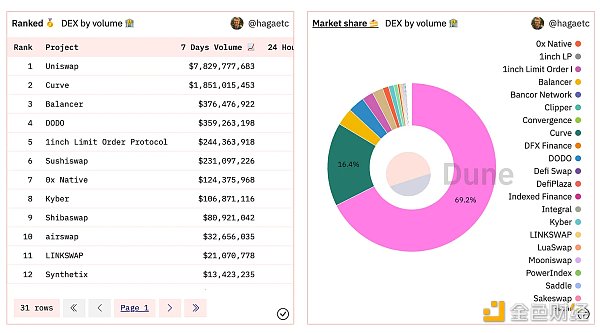

所以雖然從交易量上看 Uniswap 雖然獨占鰲頭,但是若其打開抽成開關,很有可能對其份額造成負面影響,此次 UNI 社區否決開關提議亦有這一重考量。

Gelato提案建議Aave的AMM市場添加Gelato的G-UNI ERC20 Uniswap v3頭寸作為抵押品:9月23日消息,Gelato在Aave社區發起提案,提議Aave的AMM市場添加Gelato的G-UNI ERC20 Uniswap v3頭寸作為抵押品,G-UNI是Gelato為Uniswap v3 LP提供的自動化流動性供應解決方案。[2021/9/23 16:59:50]

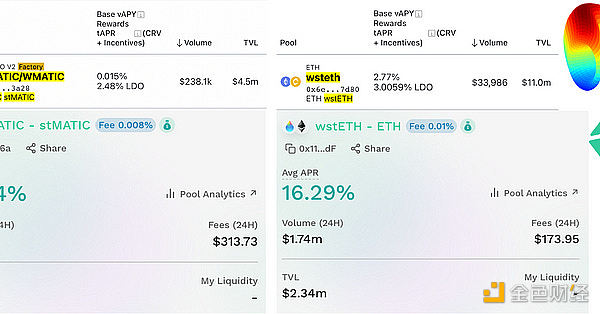

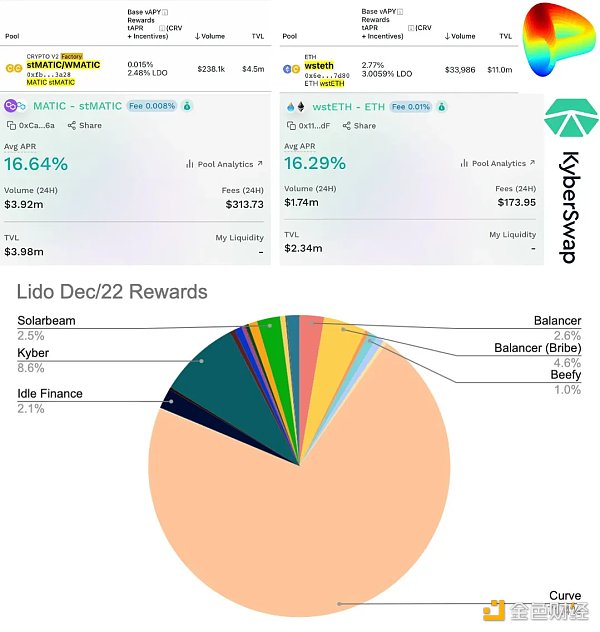

可能有人會說,Curve 抽成 50% 那為什么 Uni 不可以? Curve 之價值在于其在 DEX 上構建成的 Ponzi 平臺和流動性配置平臺 。Ponzi 不是 Curve 的缺點而是他的優點,構建起讓代幣持有人收益的 Ponzi 博弈機制受益正是 Curve 最大的優勢,一旁倒后一旁生,旁來旁往 CRV 皆受益。此外對于有流動性需求的項目而言 Curve 也是實在幫他們解決了問題,參考相關推文可見 Curve 在 LSD War 如何風生水起。

Uniswap創始人發推提及外匯做市:Uniswap創始人Hayden Adams發推表示:想象一下你銀行賬戶中的所有美元被用于外匯做市,并給你帶來真實的收益,同時這些資金完全在你的控制之下,收益率也不只0.002%這么低。[2021/7/10 0:41:20]

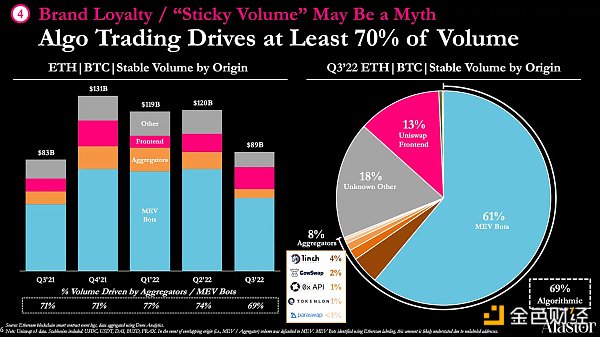

再看下面這張著名的流量分布圖,從悲觀的角度看大部分交易量都是 MEV Bot, 反映了其目前其相對于 CEX 的弱勢地位,交易量僅有 13% 來自于自有流量;但從樂觀角度看其自有流量13%遠高于聚合器流量 8% ,這已經使得仿盤難以望其項背了。品牌價值帶來的流量優勢是實實在在的,如果 Uniswap 能在其他附加價值上做好,那么自然也能夠有些利潤空間。

Uniswap V3近24小時Gas消耗排名第二,僅次于 Uniswap V2:據Etherscan數據,Uniswap V3近24小時Gas消耗排名第二,為1363.83ETH,占比網絡總消耗量的10.32%,僅次于Uniswap V2。[2021/5/9 21:40:06]

然而 UNI 團隊在這些提升附加價值的事上毫無作為,導致原本屬于其的地盤被仿盤分食。在 Alt-L1/L2 的 LSD 競爭中,Uniswap V3 的仿盤 Kyberswap 就因為做好了激勵著一塊,從 LDO 的激勵預算中分得了一塊僅次于 Curve 的蛋糕。試想一套有著和 Curve 一樣完整激勵、Bribe 體系 Uniswap 該會如何強大,然而 UNI 持有者現在卻只能在夢里想想。

UNI跌破32美元關口 日內跌幅為1.59%:火幣全球站數據顯示,UNI短線下跌,跌破32美元關口,現報31.9999美元,日內跌幅達到1.59%,行情波動較大,請做好風險控制。[2021/3/15 18:44:23]

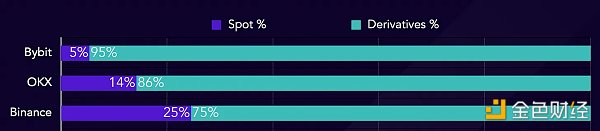

更糟糕的是,在22年中,頭部交易所中合約交易量遠超現貨交易量已是普遍現象,現貨交易也出現免費潮流,Binance 對 BTC/ETH 等主流幣種現貨免手續費,而 Bybit 更是現貨全線免手續費,就是說對于CEX而言現貨更多的變成了獲取和維持客戶活躍的手段,通過合約等衍生品交易來賺錢。這樣以來 Uniswap 更難獲取定價權,而如前文所述,其也沒有 CEX 一樣的橫向擴張能力,可以快速在衍生品賽道建立起優勢。

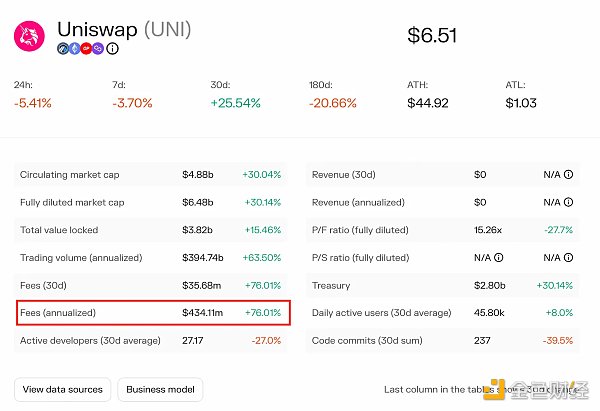

Uniswap 當前一年費用收入預計為 $434M 。即使按照最理想的情況,在對所有交易對收取10%的抽成,那么協議收入也僅有 $43M,全流通市值/年度收入(P/S) = 153,目前 GMX P/S=15, 相比之下Uniswap仍然貴10倍。

并且協議收入不等于可以分配給持幣者的利潤,畢竟養團隊可是要花錢的。UNI團隊一年要花多少錢?參考量級更小的 MakerDAO 是$34M ,Lido 是 $24M, Uniswap Linkedin 上的雇員人數比這兩家還要多不少,估摸著一年 $50M 是要花的。這么一算,樂觀來看 Uniswap 一年還要虧 50-43= $7M。

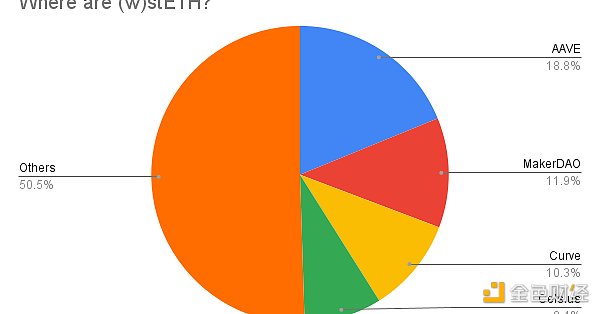

其實橫向對比一下 Lido/AAVE, 以 Uniswap 的龍頭溢價 PS = 150+ 的估值倒也不算太夸張。不過嘛,Lido 明確受惠于近期的上海升級,AAVE 在也逐步提升抽成比率的同時維持了市場份額,此外還可能受惠于上海升級(參見下方的推文),而 Uni 不但錯失 LSD 市場,現在可是連一個分成開關都還沒打開呢。

相關閱讀:《為什么說借貸協議才是LSD的最大隱藏贏家?》

綜上所述,DEX 與用戶連接較弱,加上團隊忽視附加價值的建設,Uniswap 開啟抽成可能會影響市場份額和成長性,即使成功開啟了當前估值也不低。實際上,若是日后 UNI 團隊愿意正視市場需求的話,利用其品牌優勢也不是不能重振雄風。But not today , not now。

CapitalismLab

個人專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

歐科云鏈

深潮TechFlow

MarsBit

BTCStudy

鏈得得

在這篇文章中,我們將簡要地解釋重入和跨函數重入之間的區別,以及圖靈不完備性如何能夠防止一些這樣的攻擊.

1900/1/1 0:00:00原文作者:Guy Wuollet,a16z Crypto原文編譯:angelilu,Foresight Newsa16z 的 Web3 初創者加速器計劃「Crypto Startup Schoo.

1900/1/1 0:00:00Elon Musk 啟發了加密貨幣 Floki,許多人認為它是下一個 Shiba Inu,而 Floki 認為中國將在 2023 年引領世界經濟增長,下一波大規模加密增長將來自中國.

1900/1/1 0:00:00原文:《Decentralized science (DeSci): Web3-mediated future of science》 編譯:十文 1 月 30 日.

1900/1/1 0:00:00一, 2023 年初的小牛市揭示的財富密碼2023 年 1 月 1 日,BTC 的價格還在 16500 U,截止撰寫本文的 2 月 6 日,BTC 的價格是在 23000 U 左右.

1900/1/1 0:00:00前言 NFT 作為一個2017年才出現的概念,在2018年至2020年一直處于生態發展的醞釀期,在2021年初開始迎來真正的爆發,一系列如CryptoPunk,The Sandbox.

1900/1/1 0:00:00