BTC/HKD+0.56%

BTC/HKD+0.56% ETH/HKD-0.86%

ETH/HKD-0.86% LTC/HKD-1.4%

LTC/HKD-1.4% ADA/HKD-0.49%

ADA/HKD-0.49% SOL/HKD-0.05%

SOL/HKD-0.05% XRP/HKD+0.37%

XRP/HKD+0.37%目前,市面上基于 GLP 的真實收益(Real Yield)而搭建的 DeFi 項目至少有 5-10 家,爭奪 GLP 的競爭格局逐漸豐富。其中,收益協議 JonesDAO 于 2023 年一月新推出的 jGLP 和 jUSDC 資金池自發布就表現優異。根據 @defimochi 發布的數據圖表,jGLP 在短短一周內占據了超 28% 的 GLP 市場份額,讓 Mugen 和 Plutus 等對手統統讓出一席。到底什么是 jGLP?為什么他能迅速吸收大量的 GLP ?本文將逐一講解 jGLP 和 jUSDC 池的原理,讓讀者理解其高收益來源的奧義。

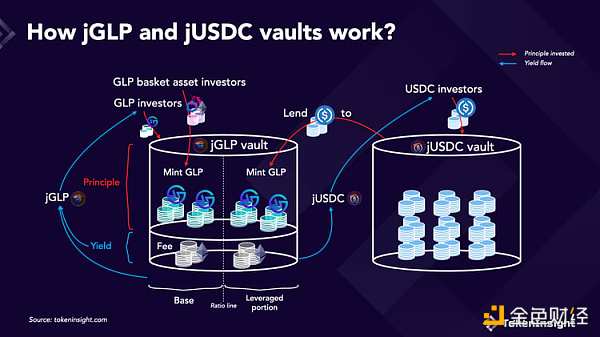

jGLP 和 jUSDC 是基于GMX流動性提供者的權益代幣 GLP 推出的收益策略資金池,由 Arbitrum 上收益策略協議JonesDAO創辦。

其原理類似于傳統的配資,jGLP 資金池通過從 jUSDC 穩定幣池中借$USDC并鑄造更多的 GLP(還是賺 GLP 的那點$ETH),從而給質押 GLP 的用戶更高的收益(白嫖了大部分來自 $USDC 用戶的收益)。

來自于 $USDC 池的額外收益按照一定比例分給兩個池子(jGLP 多)。

兩資金池的原理披露較為清晰,但杠桿率的計算并未給出細節。

JonesDAO 是一個搭建在以太坊主網和 Arbitrum 上的 DeFi 收益策略協議。

數據:YGG的價格在過去一周上漲了約232%:金色財經報道,據Lookonchain監測,YGG的價格在過去一周上漲了約232%。2位投資者在暴漲后向Binance存入了357萬YGG (206 萬美元)。[2023/8/7 21:28:33]

其主要是搭建類型多樣的資金池,針對不同風險偏好的用戶群,每個資金池執行不同的策略。目前其提供了三種類型的資金池:

OpFi 資金池:更多面向風險厭惡的投資者,存入的資金將用于 Dopex 和其他 Arbitrum 期權協議。

Metavaults:存入的資金將去提供各種流動性,資金池幫存款用戶持有 LP token。

高級收益策略池:這種更像是針對某新項目的定制化的配資池子,目前 JoneDAO 提供一個組合的策略池:jGLP + jUSDC 資金池,他們均是基于 GLP 池的收益策略。下文我們會詳細說明此部分。

GMX 是一個 Arbitrum 上的去中心化交易所,其特色的杠桿產品讓用戶有著中心化交易永續合約般的體驗。想成為 GMX 的做市商(LP)需要存款并鑄造 GLP token。GLP 本身是 GMX 的混合多資產資金池,為其他交易用戶提供流動性,GLP token 則是該池的權益份額代幣。

GLP 池里有一籃子資產,一半穩定幣,一半非穩定幣,這些資產成為了全部交易者們的對手方。GLP token 的持有人可以收取 70% 的交易手續費(每周發放,發 $ETH)。

近一周內共識層(原ETH2)合約地址質押新增3.65萬枚ETH:金色財經消息,根據Tokenview鏈上數據監測,當前共識層(原ETH2)合約地址余額達到13409672枚ETH,近一周新增36502枚ETH。[2022/8/31 12:59:47]

如果還不太熟悉 GMX,我們推薦閱讀這篇Thread。

注意,雖然GLP是 ERC20 格式的 token,但他不能在 GMX 之外的任何場所交易或轉賬,因為他合約里就沒有常規的 transfer 合約(Arbiscan 上的GLP 合約)。盡管如此,Staked GLP是可以像常規的其他 ERC20 token 一樣轉賬交易的。

從 GLP 池子的分配上看,50% 的穩定幣構成給了 GMX 市場一半的資金額度允許開空這些非穩定幣,也讓 LPs(GLP 持有人)的“倉位”更為安全,但可能會讓 LP 們望而卻步,因為對于 LP 來說,這些穩定幣都是機會成本,在牛市中他們本可以用這些資產輕松找到更高的收益。

Quantumzebra曾寫過一篇極好分析文章,論述在牛市中 GMX 會發生什么,正如他所述,如果沒有人開空,由穩定幣組成的一半池子將毫無用處。交易者只會從 GLP 池中借出 $BTC 和 $ETH 進行多頭押注。

為留住 LP 們,Jones DAO 于是創建了 jGLP + jUSDC 資金池。他們用了一個有創意的“場外”配資機制,加杠桿后提高 GLP 持有人的激勵,同時向 $USDC 持有人提供低風險的收益產品。

數據:最近一周,以太坊網絡新增84萬枚NFT資產:金色財經報道,NFTScan數據顯示,最近一周,以太坊網絡新增84萬枚NFT資產,平均每天新增鑄造12萬枚NFT資產。[2022/4/4 14:03:27]

jGLP 池通過從 jUSDC 池借入 $USDC 來鑄造更多的 GLP(這樣就算加了杠桿,賺到更多的 $ETH 費用),并拿走了絕大部分的新增收益,從而提高 GLP 的收益。

用戶將 GLP 或 GLP 籃子中的任何代幣($UNI、$LINK、$ETH、$WBTC)存入 jGLP 金庫。(所有的一籃子代幣都由 jGLP vault 的智能合約先在 GMX 中抵押鑄成 GLP)。

用戶可以在任何時候從 jGLP 池中提款 GLP 或任何 GLP 成分代幣($UNI、$ETH、$LINK 等),金庫會幫助用戶從 GMX 贖回,但用戶需要支付相應的費用。

jGLP 池將鑄造jGLP 票據代幣給質押人(只有當他們選擇了自動復利auto-compunding 時才會有)

存入的這些 GLP 產生的 GMX 費用收益將全部轉給 jGLP 持有人。到此步驟為止,持有 GLP 與將其存入 jGLP 金庫的回報還沒有任何區別。

TRON一周流入資金達8800萬美元:12月14日消息,據CoinShares數據顯示,TRON (TRX)在截至12月10日的一周內流入約1720萬美元。作為參考,本周的總流入量約為8800萬美元。(CoinShares)[2021/12/14 7:39:02]

那么額外收益從何而來?因為 jGLP 資金池的智能合約會從(并且只從) jUSDC 金庫借入 $USDC,用于鑄造更多的 GLP以實現加了的杠桿頭寸。

jGLP 會借多少美元去加杠桿?杠桿率有多大?杠桿率是否會變動?

目前,我們無法找到相關數據來展示確切的杠桿率,但 JonesDAO 表示其資金池采用的是一個動態杠桿率,方向與市場趨勢相反。當市場下跌時,它將會走高,反之亦然。

根據它的官方文件,它只說明里“在特定的風險參數內借入 $USDC,并錨住目標杠桿范圍”。

因此,jGLP 池里的 GLP 可以被分為兩部分:基礎部分(來自 jGLP 持有人的直接存款)+ 杠桿部分(從 jUSDC 資金池借來的錢 mint 的 GLP)。

杠桿部分的收益(也是 GMX 手續費)會被分配給三方:jGLP 持有者、jUSDC 持有者(30%-50%)和治理庫。

jUSDC 資金池是 jGLP 杠桿的流動資金來源。適用于風險偏好較低的用戶。該池子的穩定幣借貸收益要高于普通接待協議入 AAVE 和 Compound。

聲音 | 趙東:預計一周左右,多家交易所將同時上線LEO交易對:5月11日,Dgroup創始人趙東在微博平臺表示,“預計一周左右,會有多家交易所同時上線LEO交易對,Renrenbit將會在App內直連Bitfinex API,沒有Bitfinex賬戶的朋友可以在Renrenbit app內直接交易,不必擔心賬戶注冊難的問題。”[2019/5/12]

用戶將 $USDC 存入 jUSDC 資金池以獲得利息。收益率相對 GLP 當然是較低,但至少比其他借貸協議有利可圖。

jUSDC 池將鑄造jUSDC 票據代幣給質押人,也只有在他們選擇自動復利的時候。

注意,從 jUSDC 池中提幣需要提前發起申請,并在 24 小時后可以開放提幣。

存入的 $USDC 會被設定好“特定杠桿率”的 jGLP 合約直接借出,以去在 GMX 中鑄造更多的 GLP 實現杠桿加成(賺更多手續費)。

這些新鑄造的 GLP 將產生更多的 GMX 費用收益。這些收益按照我們之前提到的杠桿部分規則分配。jUSDC 持有人可以獲得 30% 到 50% 的杠桿部分收益,具體數值還會取決于 jUSC 池的利用率。

jGLP 持有人主要從三個方面獲得收益:

基礎部分。用戶們直接存入的 GLP,會源源不斷收到 GMX 的手續費(每周發 $ETH),全部分配給 jGLP 持有者(原始收益率?)。

杠桿部分。從 jUSDC 池借來的 $USDC 也被 mint 成了 GLP,每周收到 GMX 發的 $ETH,一大部分分給 jGLP 持有人。(更多的收益率 ?)

不撤出激勵 Reflexive incentives。一種防止退出流動性的激勵,來自于從 jGLP 池撤出提款的用戶,分給仍舊留在池里的 LP 們。

更多的激勵來源:自動復利的獎勵和提款懲罰

從 jGLP 提現需要支付總倉位的 3% 費用。其中 1/3 將作為“不撤出獎勵”分配給其他存款人。2/3 將分配給選擇了自動復利的用戶(jGLP 收據代幣的持有人)。

jUSDC 的用戶將主要從杠桿部分的收益率中獲得收益。從 jUSDC 提幣撤出,也需要向其他 jUSDC 用戶支付其倉位大小的 0.97%,作為留存的“不撤出獎勵”。

但是,留下來的 jUSDC stakers 實際收到的獎勵是和 0.97% 有差距的。真實是上述金額(0.97%)與 GMX 贖回 $USDC 的真實發生成本之間的差額。當成本高于 0.97% 的費用時,將不會有留存獎勵了。

請注意,當從 jUSDC 資金池提幣 $USDC 時,首先的流動性來源是池子里中未使用的閑置 $USDC。超出部分的提款都需要在 GMX 中銷毀 GLP 實現。

請大家注意,jGLP + jUSDC 并沒有消除 GLP 的任何機會成本或對手方風險,相反,它只是加杠桿的手段增加了直接持有 GLP 的收益率,讓它變得更有吸引力,而且是通過從其他規避風險的用戶手中借錢實現的。

這種模式服務于兩類用戶:

GLP 持有者可能因為各種原因(風險確實多,index 波動、對手方等)想增加風險溢價。通過這種方式,JonesDAO 可以通過提供有吸引力的收益率獲得更多的 GLP。

而也要有厭惡風險用戶不滿足于借貸協議的利息,想要更高收益。Jones DAO 也為規避風險的用戶提供相對高的收益率產品。

但對于后者(jUSDC 的存幣用戶),其實他們間接承擔了 GLP 的流動性風險,因為他們自己的錢也被拿去用于 mint GLP,卻沒有得到該風險應得的 100% 的回報(大部分被 jGLP 分走了)而只是一部分。如果 GMX 真的出現 $USDC 贖回的擠兌,jUSDC 池用戶將受到較大影響。至于額外收取的風險溢價是否能 cover 這些新增的風險,我們仍缺乏數據支持。其官方文件和白皮書中缺乏杠桿率數據和詳細的收費結構。因此,DYOR 并在做任何決策時都要謹慎,我們會持續跟進。

Understanding jUSDC and jGLP

jGLP & jUSDC Whitepaper

Definitive GLP vaults tracker

Twitter Threads from @quantumzebra123

GLP Rebalancing

原文:《JonesDAO 的 jGLP,高收益的 $GLP 從哪里來?》

作者:0xivecott

來源:panewslab

PANews

媒體專欄

閱讀更多

金色財經

金色早8點

Odaily星球日報

Arcane Labs

澎湃新聞

歐科云鏈

深潮TechFlow

MarsBit

BTCStudy

鏈得得

原文作者:twitter @0xTodd以太坊上海(shanghai)升級近在咫尺,以太坊(stETH、礦池 ETH...)終于快要可以從 beacon chain .

1900/1/1 0:00:00CZ:Binance 創始人兼首席執行官 多事之秋的采用率 CMC:在 2022 年,我們看到許多大公司的倒閉——3AC、Luna、Celsius、Voyager、FTX——這些倒閉對行業的用戶.

1900/1/1 0:00:00【1.29 - 2.04】周報概要:1、上周NFT總交易額:322,289,889(美元)2、上周NFT總交易筆數:989.

1900/1/1 0:00:00來源:notes.ethereum.org/@dankrad作者:Dankrad FeistEIP-4844將一個新的對象引入到以太坊:使用KZG承諾對額外的calldata進行承諾.

1900/1/1 0:00:00作者:CoinDesk 首席內容官Michael J. Casey編譯:比推BitpushNews Mary Liu美國新的經濟數據和其他指標,包括金融市場更加樂觀的情緒.

1900/1/1 0:00:00圖片來源:由 Maze AI 生成從商業模式的角度了解 DAO 還處于早期階段,仍需要不斷試驗,來確定組織和管理我們的最佳方式。其中最大的一個挑戰就是找到一個行得通的商業模式.

1900/1/1 0:00:00