BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+1.06%

ETH/HKD+1.06% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+2.08%

ADA/HKD+2.08% SOL/HKD+4.34%

SOL/HKD+4.34% XRP/HKD+1.28%

XRP/HKD+1.28%ETH鏈上數據繼續回暖

自以太坊大合并(Merge)以來,ETH總量非但沒有增加,反而通過燃燒減少了23,700多枚,目前年通脹率為-0.053%。

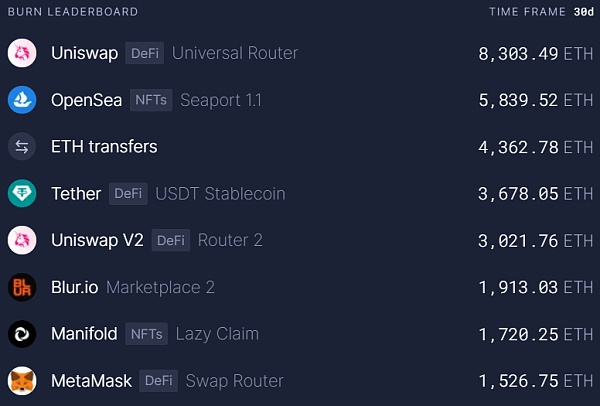

近30天的ETH銷毀貢獻應用除了常規的DEX、ETH轉賬、穩定幣、錢包之外,NFT應用也在Blu.io的帶動下開始活躍起來。自2020年11月以來,以太坊的Defi市場占比從約96%降至約60%。

NTF方面,Polygon和Solana長期來看已經成為以太坊的兩個潛在競爭者。Polygon正在努力將迪士尼和Meta等Web2巨頭吸引到NFT領域,而Solana在FTX事件后正在緩慢恢復,正在歡迎新用戶和藝術家嘗試NFT。當然,以太坊區塊鏈仍然是絕大多數NFT高級藏品的最佳選擇。

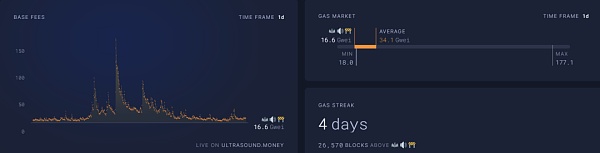

從gas費用的角度來看,去年整個下半年都處于低迷狀態,而最近gas費用出現小幅上漲,表明鏈上活躍度開始有所起色。

摩根士丹利報告:目前加密市場低迷期間ETH表現不及BTC,類似2018年熊市:6月14日消息,摩根士丹利(Morgan Stanley)周一在一份報告中表示,在目前的市場低迷期間,ETH的表現不及BTC,就像2018年加密熊市期間一樣。

報告稱,美元流動性正在從市場中撤出,而美聯儲加息的預期正在影響加密貨幣市場。以Sheena Shah為首的分析師寫道,ETH已經從去年11月的峰值下跌了約75%。“當ETH/BTC下跌時,這一跡象表明更廣泛的加密熱情正在減弱”,因為資金正從波動性更大的ETH中撤出。

雖然以美元計算,以太坊的價格周期與2018年類似,但分析師指出,這一次主要是機構投資者推動拋售。2018年,散戶交易活動占比更高。

該行表示,加密貨幣的“量化緊縮政策”仍在繼續,推動比特幣下滑至28000美元以下,這是一個重要的技術水平。報告補充說,去年買入比特幣的投資者現在都處于虧損狀態,在2017年高點1.95萬美元之前沒有明顯的技術水平可觀察。

報告稱,對于穩定幣來說,“發行量正在迅速收縮”,這導致自5月初以來“去中心化加密生態系統”中的杠桿率減半,并導致加密衍生品價格偏離其基礎資產,導致其不穩定。(CoinDesk)[2022/6/14 4:26:07]

V神:Eth 2.0將在2022年末擁有企業級應用程序所期望的可擴展性:以太坊創始人V神表示,我們原本認為進行PoS需要一年時間,但實際上需要六年時間。如果你正在做一件你認為需要一段時間的復雜事情,實際上很可能需要更多的時間。以太坊走到今天的過程中中,發生了許多內部團隊沖突。在項目中發現的最大問題之一不是技術問題,而是與人有關的問題。Eth 2.0或許將在2022年末才能夠擁有大型企業應用程序所期望的那種可擴展性。(Cointelegraph)[2021/6/2 23:04:23]

據加密分析公司Santiment的數據,儲存在交易所的ETH數量繼續下降。自2022年9月份以太坊合并以來,所有交易所的ETH數量減少了37%。交易所的供應持續下降通常被認為是看漲的標志。

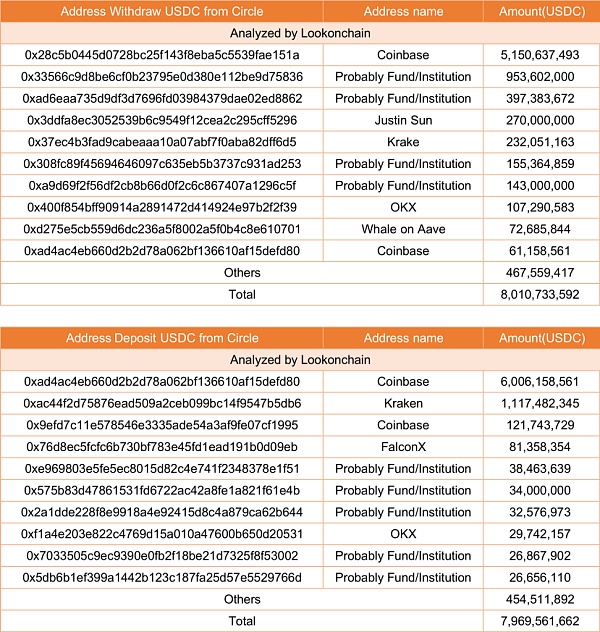

最近,鏈上數據分析網站Lookonchain指出,在過去一周中,機構一直在買入BTC和ETH。

自2月10日以來,多個基金和機構已向加密貨幣市場投入了近16億美元,這可能也是近期行情起色的重要原因之一。

ETH在2分鐘內跌幅超過1.00%:據火幣全球站數據顯示,ETH/USDT在2分鐘內出現劇烈波動,跌超1.00%,當前報價為235.46美元,行情波動較大,請注意風險控制。[2020/7/16]

質押者將如何應對上海升級?

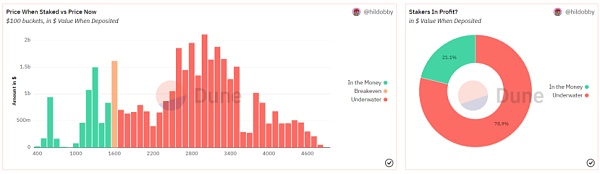

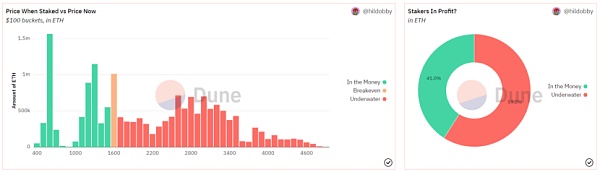

以質押時的價格對比,目前質押中的ETH僅有21.1%處于1600美元以下,而有78.9%的ETH質押時的價格是高于1600美元的,從上圖可見,大部分參與質押的ETH價格集中在2500-3500美元區間。

以本息的角度來看,即質押的ETH本金+質押獲得的獎勵,也仍有59%的質押者處于“水下”狀態。從質押者的角度來看,參與信標鏈質押的基本都長期看好以太坊網絡,在牛市周期參與質押的他們并沒有獲得豐厚利潤,因此上海升級后選擇撤出質押ETH的可能性不大。

Binance最新的上海升級研究報告也指出,大多數ETH質押者都處于虧損狀態,幾乎沒有以當前價格出售ETH的經濟動機。該報告還指出,約200萬枚的ETH質押時的價格在400-700美元區間——這代表了2020年12月最早的質押者,由于當時流動性質押鮮為人知,因此這部分ETH大多數是沒有流動性的。

動態 | 瑞士FINMA已向Crypto Capital的母公司委任調查代理人 或涉及Tether案件:瑞士金融市場監督管理局(FINMA)已于9月10日將一家名為Global Trade Solutions AG的公司列入了“Investigating agents entered in the Commercial Register”名單。FINMA官網解釋稱,名單所列對象為已委任調查代理人并已進行商業登記的公司及個人。所謂調查代理人,系指由FINMA委派的獨立專家,負責根據監管法澄清案件事實或執行其命令措施。 經查,Global Trade Solutions AG為Crypto Capital的母公司,而后者即為Tether及Bitfinex案件中所涉及的巴拿馬“影子銀行”。 不過,FINMA官網也解釋稱,在此名單上的個人和公司不一定違反了任何義務或存在違法行為。如果懷疑存在未經授權的活動,投資者應注意,FINMA會調查相關供應商是否需要獲得授權。一旦事實清楚并做出了必要的改動,就會從名單中刪除。[2019/9/18]

上海升級將消除鎖定期的流動性風險和不確定性,它最直接影響的群體是那些沖動型的短期投資者。而且,上海升級將ETH從“長期鎖定”轉變為“活期收益”,這可能會吸引一大批新的參與者,給ETH帶來一定數量的潛在購買壓力,尤其是在ETH對機構投資者具備長期吸引力的情況下。

動態 | 過去一小時推特討論量:BTC排名第一 ETH、XRP排名二三位:CoinTrendz.com數據顯示,過去一小時推特討論量排行中,BTC憑借117的討論量排名第一。ETH排名第二位,XRP排名第三位,其討論量分別為49和39。討論量排名四至十位的分別為:TRX(34)、LTC(29)、BCH(25)、EOS(23)、NEO(21)、XLM(20)、APL(18)。[2019/1/20]

強力監管Vs去中心化

2月9日,美國證券交易委員會(SEC)指控加密貨幣交易平臺Kraken質押服務不規范,違反了證券法,并命令其停止美國客戶的所有質押服務,Kraken被迫同意支付3000萬美元的罰款并遵循SEC的要求。此次監管雖然暫未波及Coinbase等其他中心化交易平臺,但交易所們可能不得不開始重新評估其質押服務的合規性。

在去年FTX、Celsius、Voyager、BlockFi等中心化機構暴雷之后,加密貨幣中心化平臺受到更嚴格監管的趨勢將不可避免,而DeFi協議具有去中心化和無國界的特性,它通過智能合約和其他自動化設計為用戶提供匿名服務,將成為潛在的受益者。

因此,加密社區認為,此次事件將對ETH質押數據分布產生長遠的影響,利好ETH等去中心化質押服務提供商,而且對以太坊共識層的去中心化也有著重要意義。

中心化質押和去中心化服務的利弊

通常,中心化交易平臺的質押服務具有門檻低、操作方便的優點,缺點是交易所截取了30-40%的質押利潤。

據Coinbase透露,其去年第三季度的質押服務收入為6200萬美元,占到其同期總收入的10%。此外,用戶將資金托管給交易所,也承擔了交易所潛在的“第三方”風險。

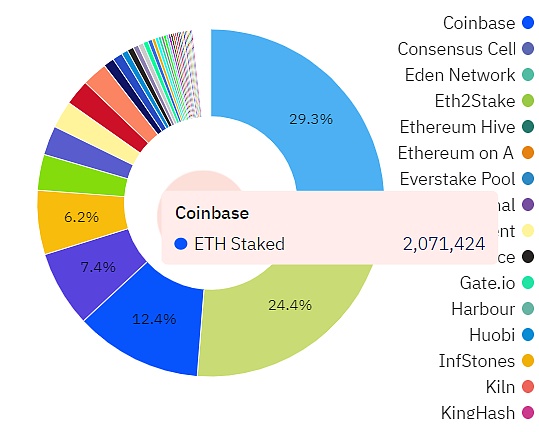

目前,Coinbase是ETH質押量最高的中心化交易平臺,目前質押著207萬枚ETH,占總質押量的12.4%。

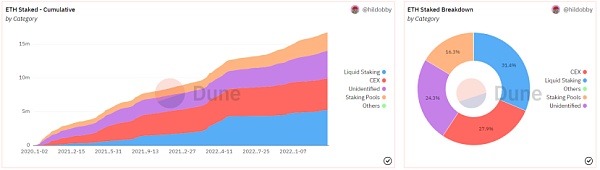

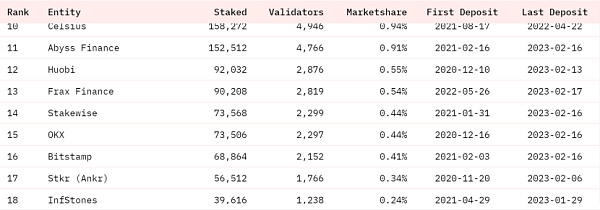

如圖所示,ETH質押大致可以分為4大類,分別是流動性質押(31.%)、中心化交易所質押(27.9%)、質押池(16.3%)和無法識別的個人或實體質押(24.3%)。

目前,中心化平臺的ETH質押量比較可觀,達到468萬枚,占總質押量的27.9%。若SEC后續繼續對中心化平臺的質押進行監管,可以預計的是,更多的ETH將從中心化交易所離開,轉向去中心化的流動性質押或質押池服務。

盡管去中心化平臺尚不完美,但是,用戶自住掌控資金而不是將資金托管給中心化交易所仍然是未來的發展趨勢,這將會鞏固以太坊的長期前景,也更符合區塊鏈本身的反脆弱性精神。

質押服務格局

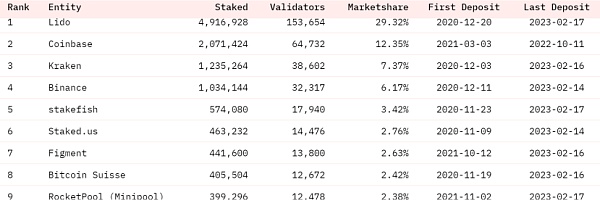

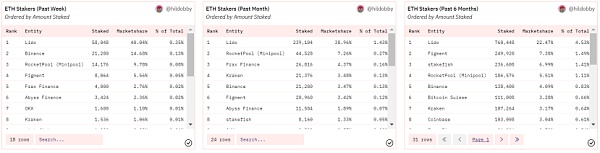

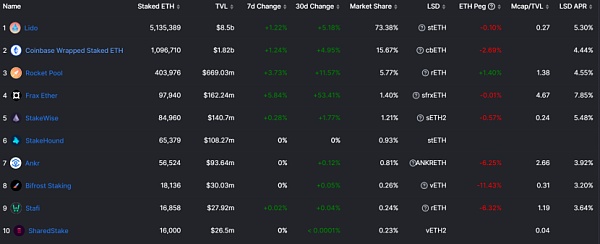

從質押數量排名來看,Lido以491萬枚領先,市場份額占比29.32%。除了Lido,其他流動性方案(LSD),包括RocketPool、Frax Finance和Ankr。

從近一周、近一個月、近半年的質押數量來看,Lido頭部效應持續性很強,RocketPool和Frax Finance的質押數量也保持著不錯的增長勢頭。

ETH質押數超過5萬枚的流動性質押服務項目目前有:Lido(491萬)、RocketPool(39.9萬)、Frax Finance(9萬)、Stakewise(7.3萬)、Ankr(5.6萬)。

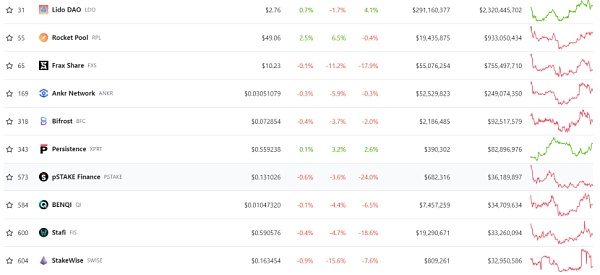

對比流動性質押治理token的市值排名可以發現,這些項目的市值和質押量基本成正比。

在上述幾個項目中,從token市值/TVL比值來看,Stake Wise數值為0.24,Lido為0.27,Rocket Pool為1.38,Ankr為2.66,Frax為4.67。這個數值越小,代表每一枚的Token背后擁有越大的TVL。

Frax的以太坊流動性質押數增長速度很快,從2022年10月21日推出至今,從0增長到約9萬枚,主要得益于其較高的收益率,目前年化收益率為7.85%(略高于其他協議4-5%的平均收益率),因此仍然在繼續吸引用戶投入ETH。

此外,Frax質押量遠少于Rocket Pool,但市值與其相當,其背后原因可能是Frax還有穩定幣等Defi產品矩陣作為支持,體現了其中一部分市值。

Stake Wise的市值/TVL最低(0.24),且5.48%的年化收益率高于市場均值,但近30日質押增長較為緩慢,其后續表現有待進一步觀察。反觀Lido,盡管它質押量最高,但仍然保持著5.3%的收益率和0.27的低市值/TVL比值,相比于市場上的其他競品,TVL穩定增長,因此短期仍然有足夠的實力保持質押龍頭的地位。

此外,還有一些非托管的Staking方案,包括Ebunker、P2P、Stakefish等Pools。由于是非托管的方案,因此它們無法提供類似stETH這樣的存折,但是它們卻允許用戶自我掌握提現私鑰,而不移交給第三方,這讓Staking的安全性提升到最高。

隨著上海升級的臨近,以太坊staking賽道的競爭帷幕,也正在緩緩拉開。

Ebunker,以太坊長期主義者,第一時間關注以太坊技術發展、提案升級和社區變化,分享關于Staking,L2,DeFi等以太坊重點賽道研究和觀點。

目前Ebunker包括Ebunker Pool(資金非托管以太坊Staking礦池)和Ebunker Venture(以太坊最大化風投)等業務。

金色早8點

金色財經

Odaily星球日報

歐科云鏈

Arcane Labs

深潮TechFlow

MarsBit

澎湃新聞

BTCStudy

鏈得得

Tags:ETH以太坊STAFINEthereumMax以太坊幣最高價格是多少人民幣MustangTokenAmara Finance

▌FTX Japan將于2月21日恢復加密貨幣和法定提款金色財經報道,FTX 的日本子公司FTX Japan將于 2 月 21 日恢復加密貨幣和法定提款.

1900/1/1 0:00:00原文:《CGV Research | The Road to One Billion Users of Web3 Applications》 作者:Shigeru 來源:CGV FoF 如今.

1900/1/1 0:00:00▌亞馬遜將在數字市場上推出首批15個NFT系列,可支持信用卡支付金色財經報道,亞馬遜即將上線的 NFT 平臺將在數字市場上推出首批 15 個 NFT 系列.

1900/1/1 0:00:00被喻為“以太坊殺手”的Solana(SOL)又雙叒叕宕機了。2 月 25 日,Solana主網測試版意外停止處理幾乎所有交易:交易處理速度瞬間下降近 99%.

1900/1/1 0:00:00Evmos 是 Cosmos 多鏈生態系統中一個兼容 EVM 的區塊鏈,專為跨鏈 dApp 開發而設計,使命是為未來跨鏈應用程序提供所需的基礎工具.

1900/1/1 0:00:00Web 3.0,也被稱為語義網(Semantic Web),是互聯網發展的下一個階段,Web 3.0的應用旨在通過建立分散的基礎設施,在分布式區塊鏈和云網絡上運行,消除對中央服務器的需求.

1900/1/1 0:00:00