BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.54%

ETH/HKD+0.54% LTC/HKD+0.68%

LTC/HKD+0.68% ADA/HKD+3.06%

ADA/HKD+3.06% SOL/HKD+1.23%

SOL/HKD+1.23% XRP/HKD+2.77%

XRP/HKD+2.77%機構:Mint Ventures

作者:Colin Li, Mint Ventures研究員

基于無風險利率的定價和衍生工具市場會成為市場中創新的重要方向。

本篇文章屬于Mint Ventures的#Mint Clips 系列。Mint Clips是我們對于行業事件,在內外部交流后的一些思考。相對于我們的#深度研報 和#賽道掃描 系列文章,Mint Clips并不討論特定的項目,主要呈現對于特定議題的“階段性洞察”。

那么,鏈上世界到底有沒有債券市場?加密原生crypto native的債券市場可能會有什么樣的發展模式?要回答這些問題,對于加密原生的無風險利率(risk free rate)的思考是一個重要切入點,這是決定債券市場發展方向的基石,因為這是加密原生資產的折現因子的重要組成部分。思考了“無風險利率”,我們才會知道在加密市場中什么樣的經濟活動可能達到風險與收益相匹配。

如何看待公鏈長期以來是很多投資機構和研究者思考的重要課題之一。來自USV的Joel Monegro在2016年提出了“胖協議”的概念深入人心,直到現在也被很多投資者認為是公鏈敘事的重要出發點。

2021年,Tascha提出了公鏈的“國家估值”邏輯,對當時市場中主流的利用股票估值模型對公鏈進行估值的方式提出了質疑,并認為貨幣匯率模型來估值公鏈更有用。2022年,Jake Brukhman也提出,區塊鏈技術是新的人類協作方式,更像是一種公共產品,只不過區塊鏈擁有獲得利潤的可能性。

美國前總統特朗普擁有一個價值25萬至50萬美元的加密錢包:金色財經報道,美國前總統唐納德·特朗普最近在提交給政府道德辦公室的修訂后的財務披露表格中透露了有關他參與NFT 的細節。在文件中,特朗普披露了他對CIC Digital LLC的所有權,該公司通過在NFT上使用特朗普的角色來獲得許可費用。據彭博社報道,該公司擁有一個價值25萬至50萬美元的加密錢包。[2023/7/14 10:55:48]

公鏈提供了一系列基礎服務,基于公鏈的任何項目都無法獨立存在,從這個角度來說,我個人也傾向于把公鏈的敘事從“公司”拔高到“國家”。既然把公鏈看成了國家,自然就需要討論“國家”的無風險利率,這是“國家”資產的定價基石。

當我們從一個“國家”敘事出發,下一步就是定義貨幣。一個國家的貨幣當然是本國“權威機構”發行。映射在區塊鏈世界中,一條公鏈的公鏈代幣才應該被當成這條鏈的貨幣。比如,以太坊的ETH,Solana的SOL,Fantom的FTM等。

無風險利率不包含信用風險、期限風險等,一般在傳統世界中,被認為是短期國債利率,或央行制定的基準利率水平。

如果我們將名義無風險利率拆開,可以看到一部分是價格預期(通脹),另一部分是經濟體本身的增長預期(實際利率),知名的央行基準利率定價模型泰勒法則中也表明了影響無風險利率的是這兩個因素。當然,這個利率仍然存在一些前提假設,比如國家相對穩定,監管機構沒有被破壞等等。所以無風險利率之下,不是絕對沒有風險。

Paypal添加App內加密貨幣錢包與外部錢包互轉功能:金色財經消息,PayPal 宣布其用戶現在可以將加密貨幣從他們的賬戶轉移到其他錢包和交易平臺地址。PayPal 高級副總裁兼區塊鏈、加密貨幣和數字貨幣總經理 Jose Fernandez da Ponte 表示:自從我們開始在我們的平臺上提供加密貨幣購買以來,我們的用戶最需要此功能。新功能將允許 PayPal 客戶將支持的加密貨幣轉移到 PayPal,或將其從 PayPa 轉移到外部加密地址,包括交易平臺和硬件錢包。(techcrunch)[2022/6/8 4:09:20]

現在來看看加密市場主要的幾個利率。

市場中的部分投資者把穩定幣的借貸利率作為加密市場的無風險利率。比如USDC、USDT在Aave、Compound中的借貸利率。

但如果我們認為,USDC/USDT等直接錨定美元價格,并不是公鏈的公鏈代幣,從這個角度講不能作為公鏈本身的無風險利率。

USDC這一類穩定幣與公鏈的公鏈代幣之間的價格關系,更像是外匯的匯率,兩類幣種的利率,也更像是一個離岸中心的美元與其他國家貨幣之間的不同利率水平。

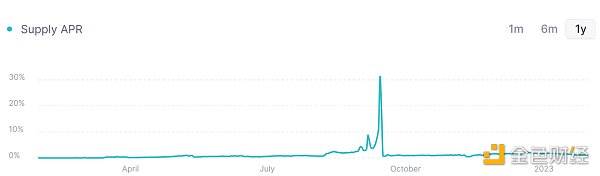

ETH、SOL等在借貸協議中也有相應借貸池,借貸利率大部分時間非常低。以存在Aave中的ETH為例,大部分時間ETH的利率水平在較低位置。

印度儲備銀行副行長:央行數字貨幣可能會扼殺加密貨幣:金色財經報道,據當地媒體周五報道,印度儲備銀行副行長 T. Rabi Sankar 在國際貨幣基金組織 (IMF) 組織的網絡研討會上談到了央行數字貨幣 (CBDC) 對比特幣和以太坊等加密貨幣的潛在影響。RBI認為,CBDC實際上能夠消滅私人加密貨幣可能存在的任何小情況。Sankar解釋:即不應“僅僅因為它們有高科技的支持”就允許加密貨幣。任何可以用于良好的工具也可以用于不受歡迎的用途。與此同時,印度政府仍在制定該國的加密貨幣政策。本周,經濟事務部長透露,政府正在敲定一份關于加密貨幣的咨詢文件。印度中央銀行目前正在開發自己的 CBDC。該銀行本周表示,將采取“分級方法”推出數字盧比。(news.bitcoin)[2022/6/4 4:02:31]

來源:https://app.aave.com/reserve-overview/?underlyingAsset=0xc02aaa39b223fe8d0a0e5c4f27ead9083c756cc2&marketName=proto_mainnet,圖中高企的利率發生在ETH2.0升級成功時刻。

Multicoin Capital將為第三個加密風險基金籌集2.5億美元:金色財經報道,專注于加密的對沖基金Multicoin Capital計劃為其第三個針對加密初創公司的風險基金籌集2.5億美元。Multicoin已在5月份為第二只基金籌集了1億美元,并計劃在2021年底前完成籌款。[2021/10/20 20:41:41]

不過,公鏈代幣的借貸存在違約風險,也面臨著流動性風險問題,前者是借貸的交易對手方導致的問題(counterparty risk),后者則是市場整體風險(market risk),而這一類風險并不在“無風險利率”之內,因此這一類的借貸利率也不能作為“無風險利率”的基準。

不論是POS還是POW機制,為了維持鏈的正常運行,都需要為礦工/validator提供一定的獎勵。這一部分收益率包含了公鏈代幣的新發放(激勵),即“國家貨幣”的通脹,也涉及到鏈上活動的活躍程度。

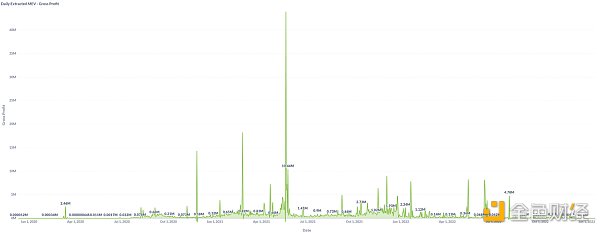

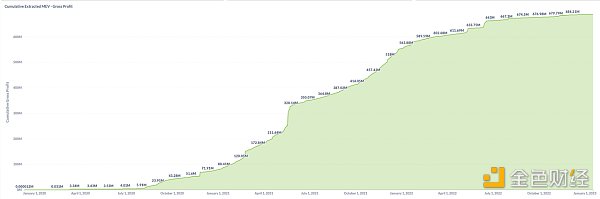

以POS機制為例,MEV的主要來源是:套利、清算、三明治攻擊,都與鏈上的活動劇烈程度息息相關。從以太坊MEV的每日利潤也可以看到,在牛市中MEV更多,而熊市MEV相對就減少很多。

動態 | 50%以上加密貨幣的現價低于2018年12月的價格:根據 Messari的OnChainFX的數據,2018 年投資回報率數據中列出的134種加密貨幣中,所有幣種都呈現了負投資回報率。而且不僅僅是輕微的負投資回報率。相較于去年,半數以上代幣的跌幅都在 90% 以上。雖然 2018 年加密貨幣的崩潰對社區的一些人來說無疑是不和諧和令人不快的,但也有一些人認為這是價格已經觸底的信號。經過 2019 年上半年,我們已經可以確認事實并非如此。超過50%的加密貨幣的價格甚至比 2018 年底更低。在一些比較有名的加密貨幣中,恒星幣、XRP 和 IOTA 都屬于在 2018 年和 2019 年持續走低的代幣—而這個名單還在擴大。(longhash)[2019/7/22]

來源:https://explore.flashbots.net/

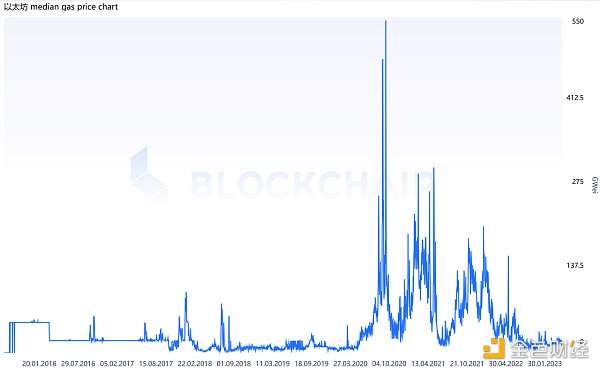

另一個相關的指標?—?— 鏈上gas fee也顯示出相應的特征。

來源:https://blockchair.com/zh/ethereum/charts/median-gas-price

不過,從風險角度看,POS收益率真的是完全沒有風險的嗎?也不是。

想要獲得這一筆收益,需要承擔硬件、軟件(客戶端)、網絡風險等,但這些風險是維持公鏈順利運行必須冒的風險。而且,POS收益率還包含了潛在的slashing罰金,不過這仍然是公鏈運行無法規避的風險。

總的來看,礦工/validator所獲得的收益,一方面包含了公鏈代幣的通脹,另一方面也有鏈上活躍程度的收益,優于前面兩種利率水平,Pos收益率更加貼合“國家”敘事層面下的“無風險利率”。

可能有一些朋友會有這樣的疑問:“我在鏈上的很多操作都是用類USDC這類型的穩定幣來執行的,為什么不能用穩定幣的利率作為無風險利率”?

首先,USDC的利率是因為用戶的借貸行為產生的,這其中包含了潛在的違約風險,期限風險,這些風險主要是因為用戶的鏈上活動產生的,包含了交易對手方可能的信用問題,這與“無風險利率”只反應貨幣供應量和經濟增長基本情況并不一致。

其次,在“國家”敘事下,公鏈幣作為了公鏈的本幣,其他的貨幣都應該看成“外匯”。與傳統意義上的國家不一樣的是,一般情況下一個國家在暴力機構的支持下只能使用本國貨幣進行日常的生產經營活動,而在加密貨幣市場中,沒有暴力機構和某種機制強制要求只能使用公鏈幣作為任何活動的支付幣種,所以公鏈看起來更像是一個極度開放的“國家”,接受任意幣種作為支付工具。所以,穩定幣等其他非公鏈幣種,都可以看成是“外匯”。

無風險利率是觀測“公鏈國家”整體狀況的一個視角,實際利率可以輔助判斷生態的成熟程度,對投資策略也有一定的指導意義。

現在來看看一些公鏈的POS收益率,我們在這里選取TVL在1億美元以上、有POS收益且持續通脹的公鏈項目。總體來看,呈現出與現實世界中非常類似的情況:經濟體越成熟,經濟體提供的利率水平相對越低。

數據來源:DeFi Llama, Staking Rewards

再來觀測實際利率水平。一個經濟體的實際利率水平主要與經濟體的潛在增速、人口結構、資產回報分化有關,健康的經濟體均呈現出正的實際利率。那么映射到公鏈領域,與“人口”可對應的有地址數、活躍地址數,“潛在增速”可對應的有交易數量、交易費用、部署的合約增長率等。

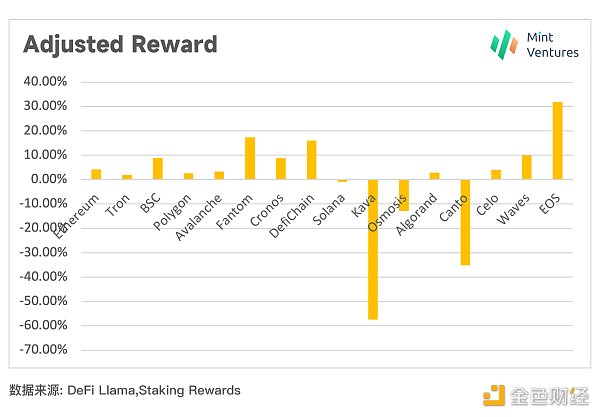

StakingRewards給出了調整后獎勵收益率(adjusted reward),通過調整網絡供應造成的通脹(the inflation of network supply)計算得出。adjusted reward可以用來代表實際利率。從下圖可以看到,大部分公鏈項目仍然處于增長態勢中。

通過簡單觀測POS收益率和TVL的排名,有利于部署不同的公鏈投資策略:對于穩健的投資者來說,應該尋找POS收益率偏低且實際POS收益率為正的公鏈項目作為標的庫;對于激進的投資來說,或許盈虧比更大的項目在POS收益率偏高且實際POS收益率為負的公鏈中。

在我們討論了公鏈的無風險利率之后,自然就會想將無風險利率用在市場的定價中。與利率水平直接相關的是借貸市場和債券市場。借貸市場大家很熟悉,但是債券市場卻一直不溫不火。下一篇,我們將討論債券市場現狀,以及對市場未來的發展方向進行討論。

參考文獻:

(1)Exploring the Opportunity for DeFi Interest Rate Markets, Multicoin Capital

(2)Fat Protocols, USV

(3)Price layer 1 blockchain tokens like countries, Tascha Labs

(4)Crypto Networks Are Monetizable Public Goods, Jake Brukhman

(5)Determinants of the real interest rate, European Central Bank

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

文:趙志東 蔡佳雯 2022年底,美國科技初創公司OpenAI發布的智能聊天工具ChatGPT一夜火爆.

1900/1/1 0:00:002 月 22 日晚間,百度發布 2022 年 Q4 及全年未經審計的財務報告。2022 年全年,百度實現營收 1236.75 億元,歸屬百度的凈利潤(非 GAAP)206.8 億元,同比增長 1.

1900/1/1 0:00:00原文:Substack 原文作者:Joel John & Siddharth,由 Odaily 星球日報譯者 Katie 辜編譯。市場和進化倫有很多共同點.

1900/1/1 0:00:00作者:7 O'Clock Capital 引言 2023 年初 BTC 重新啟航,市場開始蘇醒,各個板塊輪番上漲,其中以太坊上海升級作為今年敘事主線,熱度依舊持續著.

1900/1/1 0:00:00歷經多次推遲清算及數場官司,Mt. Gox被盜事件總算進入賠付階段,其債權人有望在今年3月獲得首批還款.

1900/1/1 0:00:00撰文:Bruce,DODO Research編輯:Yaoyao、Lisa 總結 以太坊質押率較低,增量空間巨大,LSD 市場增長可持續.

1900/1/1 0:00:00