BTC/HKD-0.42%

BTC/HKD-0.42% ETH/HKD-0.17%

ETH/HKD-0.17% LTC/HKD+0.15%

LTC/HKD+0.15% ADA/HKD-2.23%

ADA/HKD-2.23% SOL/HKD+0.09%

SOL/HKD+0.09% XRP/HKD+0.84%

XRP/HKD+0.84%當你持有的穩定幣面臨脫鉤風險,該如何操作?孫哥拿 USDC 換 DAI 這個咋一看無用的操作背后有何邏輯?

從主流去中心化穩定幣、中心化穩定幣再到持幣對沖等多種方案,本文將結合底層邏輯、實際數據和案例,為你帶來最全面的穩定幣脫鉤緊急逃生指南。

緊急逃生的核心目的在于以最低的成本降低風險,為接下來的操作和判斷提供時間窗口。所以除了要考慮長期邏輯外,更重要的是其短期要能掛鉤住,所以接下來我們將根據掛鉤機制的不同來分類說明。

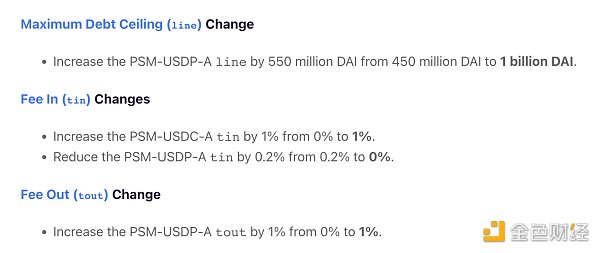

A. PSM 通過支持直接與其他穩定幣兌換來掛鉤,比如 DAI 支持 1: 1 兌 USDC/USDP

那么既然都是 1: 1 兌換,孫哥為什么把 USDC 換成 DAI?其實還是有好處的

PSM 額度是有上限的,到達上限后就變成了單向轉換,即只能 DAI → USDC,不能 USDC → DAI,單向轉換下就成了 DAI>= USDC

如果最終 USDC 是只能以 0.98 這種價格換回美元的話,makerDAO 為了 re-peg 可能把這部分債務吃掉

HV Bancorp參與MakerDAO Protocol和穩定幣DAI的首筆商業貸款:8月20日消息,納斯達克上市公司HV Bancorp(HVB)宣布與MakerDAO Protocol和穩定幣DAI之間進行了其首筆商業貸款業務,有效將數字貨幣轉換為現實世界資產,為MakerDAO的穩定幣DAI產生穩定的收益,同時也讓HVB有機會提供商業貸款資金。通過這項交易,作為美國受監管經紀交易服務提供商的HV Bancorp將會把DAI轉換為美元并存入特拉華州信托賬戶(DTA),MakerDAO將使用從DAI穩定幣轉換而來的1億美元預先為DTA提供資金,并將這些資金的余額提供給HVB貸方,旨在讓DAI得到來自美國監管金融機構的收益性商業資產支持。(FinTech Futures)[2022/8/20 12:37:37]

如果情況惡化出現了市場崩潰,觸發借款人大規模還款、清算,那么需要買回 DAI 來還債,從而推升 DAI 的價格

也就是說短期而言,這基本是個穩賺不賠的買賣,而且能夠容下大資金,所以自然得到了孫哥親睞。實際上 3/11 makerDAO 便通過了緊急提案增加 USDC→DAI 的費用,并且由于 PSM-USDC 達到上限,DAI 在短時間內也相對 USDC 有過約 2% 的溢價。此條逃生路線并不能完全脫離 USDC 的影響,主要好處在資金容量大,短期確定性強。

Curve將發行首個原生穩定幣:金色財經報道,加密交易流動性池Curve正在尋求推出首個原生穩定幣,該公司首席執行官邁克爾·埃戈羅夫(Michael Egorov)透露,該穩定幣將被超額抵押并擁有超過已發行穩定幣數量的加密貨幣代幣或其他資產儲備,但邁克爾·埃戈羅夫沒有詳細說明將作為新產品儲備的具體資產,也沒有具體說明發布日期。(Blockworks)[2022/7/22 2:30:31]

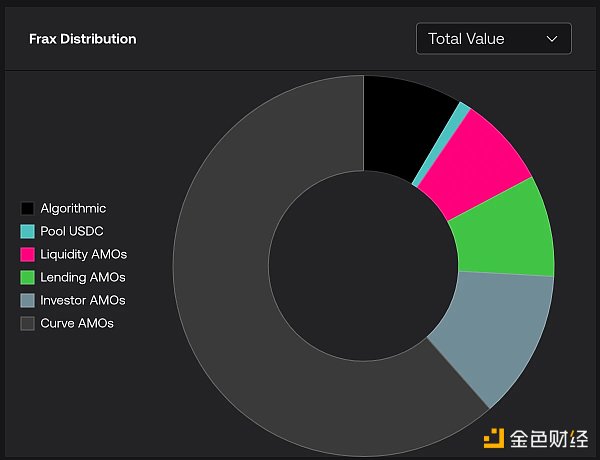

B. AMO:公開市場價格干預,比如 FRAX/ crvUSD 等

比如 FRAX 其底層資產大部分為 Curve AMO,即 Curve FRAX/USDC LP 等資產。在 FRAX 1 的時候增發 FRAX 注入,變相賣 FRAX 壓制幣價。

為什么這次 FRAX 也 de-peg 了? 因為說到底還是依賴外部資產來掛鉤,USDC de-peg 了,那作為儲備的 FRAX/USDC 又何來支撐。所以在 UST 出事的時候 FRAX 沒事,但如果 AMO 底層相關的 USDC/USDT/DAI 出問題了,那么 FRAX 就也免不了被影響。

美元穩定幣USDC發行量突破450億美元,創歷史新高:1 月 14 日,據最新數據顯示,美元穩定幣 USDC 發行量已突破 450 億美元,創下歷史新高,本文撰寫時為 45,000,647,965 美元。目前 USDC 按鏈上發行量排名情況如下:

1、以太坊鏈上發行量約為 39,848,772,866 美元;

2、Solana 鏈上發行量約為 4,032,483,433 美元;

3、波場鏈上發行量約為 537,506,775 美元;

4、Algorand 鏈上發行量約為 372,959,125 美元;

5、Stellar 鏈上發行量約為 143,204,824 美元;

6、Avalanche 鏈上發行量約為 55,478,312 美元;

7、Hedera 鏈上發行量約為 10,242,639 美元。

另據此前消息,今日 USDC 在以太坊上的流通量首次超過 USDT,成為以太坊上流通量最大的穩定幣。[2022/1/14 8:49:00]

所以使用 AMO 機制的穩定幣逃生,需要確定的是 AMO 底層資產有沒有問題,適合非常清楚該幣種內部情況的人。

報告:ETH和ETC4月回報率最高,可能與DeFi和穩定幣的興趣增加有關:加密貨幣交易商SFOX發布的加密市場5月報告顯示,目前加密市場的參與者正在等待減半事件,投資者將目光轉向傳統金融市場,截止5月4日,BTC仍與標普500 指數的相關性為0.40,依舊呈正相關性。ETH和ETC的4月回報率高于包括比特幣在內的其他主要加密貨幣,這可能與人們對DeFi和穩定幣的興趣增加有關。[2020/5/9]

C. 債務/抵押品定價兌換:Luna/UST 的雙向轉換, LUSD→ETH 的單向轉換

LUSD 是超額抵押穩定幣,抵押物僅支持 ETH,主打一個純字。

LUSD 從發布以來從未長期顯著

至于為什么經常大于 1 ,這是因為在 ETH 價格下跌時不少被迫買回 LUSD 還債推升價格。你可以說這時候有人借出 LUSD 然后賣掉是可以套利的,但什么時候 LUSD 價格會下去呢?這筆利潤落袋的時間可沒有定數,加上熊市清算風險大,自然也就成了長期溢價的情況。上限是多少?由于 LUSD 極限抵押率為 110% ,就是可以用價值 $ 110 的 ETH 借出 100 LUSD,如果 LUSD>$ 1.1 ,那么確定的即時套利機會就出現了,所以上限就是 $ 1.1 。

動態 | 首個基于 EOS 的穩定幣 CarbonUSD 發行:據 IMEOS 報道,Carbon 發文宣布推出首個基于 EOS 的穩定幣: CarbonUSD。 CarbonUSD是一種兼容,價格穩定的加密貨幣,在美國聯邦存款保險公司(FDIC)的保險賬戶中持有美元 1:1 支持。同時,它已經在以太坊網絡上運行了兩個月。這項技術背后的核心創新涉及一種新的機制,一旦 CarbonUSD 達到足夠的規模作為完全平坦支持的 token,就可以轉換為混合算法穩定幣模型。 Carbon 的互操作(interoperability)解決方案允許 CarbonUSD 的用戶將他們的 token 轉移到 EOS 區塊鏈上。在 EOS 上,用戶能夠以比以太坊更低的費用和更快的結算方式轉移CarbonUSD。[2018/11/12]

所以對于中小額資金而言,如果能以

D. 隨緣掛鉤:簡單來說就是有掛鉤邏輯但是不強

比如 MIM 等沒有 PSM 的超額抵押穩定幣,其原理就是價格低于$ 1 的時候借款人可以便宜買入 MIM 還款然后提取質押物實現套利。

是的,道理沒錯,但如果借款人覺得你這幣還會繼續跌或者暫時也不會漲上去呢?由于 MIM 抵押物支持許多復雜產品,比如 Curve LP / GLP 等,風險更大,熊市下信心不足自然也就處于長期脫鉤狀態了。

這條路之前 DAI 已經走過,被證明是無法掛鉤住的。 考慮到目前大多數此類產品為了和 DAI/ LUSD 做出差異化和增加應用場景,普遍增加了較多風險較高的抵押物,不太適合緊急逃生,容易跳到另一個坑里。

中心化穩定幣依賴美元儲備資產來掛鉤美元,因此應當從儲備資產上來著手分析。儲備資產安全性從高到低為:國債 = 國債逆回購 > 現金(銀行存款)> 低質量資產(商業票據/企業債等)。另外債券有到期時間的概念,簡單來講就是到期時間越短流動性越好。

根據下方兩條推文對 BUSD/USDC/USDT 底層資產的分析,可知綜合安全性和流動性來看 BUSD> USDC > USDT。不過 USDT 也有久經檢驗以及“不透明”帶來的好處,而 BUSD 則成了美國監管機構的眼中釘。

此外比較小眾的還有 USDP/ GUSD 等,原理也是一致的,這次他們在聲明對硅谷銀行沒有敞口后,風險自然就小些了。不過必須注意的是銀行大面積出問題必然影響中心化穩定幣,這次沒問題不代表下次沒問題。

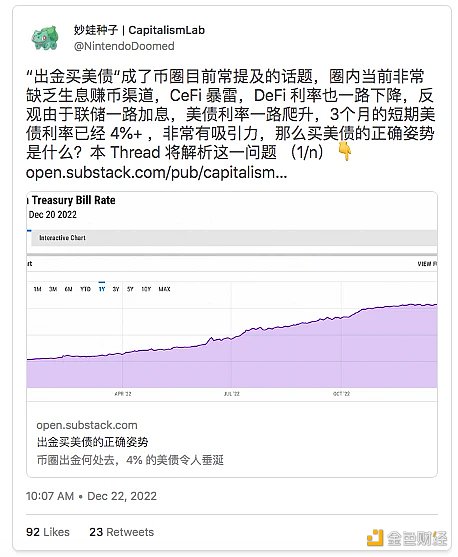

在現在的情況下,國債和逆回購占比更大的還是更靠譜些。如果還愿意持有美元資產的話,短期美債的風險建議不必過度考慮,因為這是美元資產中最高安全級的了,考慮這個話還是換回人民幣比較妥當。

推文鏈接:https://twitter.com/NintendoDoomed/status/1597583155946323968? s= 20

推文鏈接:https://twitter.com/NintendoDoomed/status/1625076182550208512? s= 20

買入 1 ETH 現貨然后合約開空 1 ETH,看上去很好但問題在于:

你需要信任這個交易所,交易所身家不少都在穩定幣上,Solana 上的 UXD 曾經就在 perp dex Mango 上持 sol 空 sol,結果 Mango 不幸遭遇黑客攻擊…

如果你空的是 ETH/USDT 交易對,那么本質上你就是持有 USDT,空 ETH/BUSD 就是持有 BUSD,最終又繞回來了。

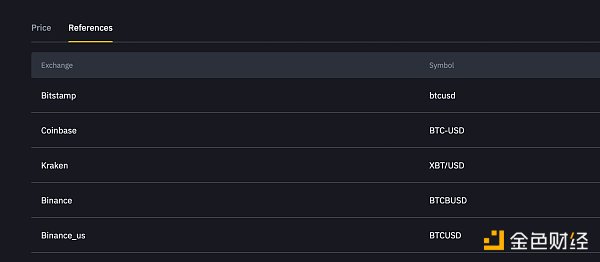

不過如果是幣本位合約的話,比如幣安這種 Index 是從真 USD 交易對中取的價格,看上去是個可行的方案。

需要注意的是幣本位合約面值為美元,就是說你沒法做空 1 BTC,只能做空價值 $ 10000 的 BTC,價格波動大的情況下無法保持完全對沖 。此外幣本位合約大家一般都不太熟悉,建議實操驗證后再大動作。

從本文上述列舉的方案中你可以結合自身情況找出最適合自己的逃生路徑,但是在幣圈內的任何間接持有美元都是承擔了額外風險的方案,最安全的持有美元資產的方式必然是買美債,正確姿勢是什么可以參見下方推文喵。如果你是錢比較多的合格投資者,也可以來找妙蛙種子,我的朋友皮卡丘可以給你提供幣圈專屬高質量美債服務喵。

推文鏈接:https://capitalismlab.substack.com/p/5 b 4? r= 1 ly 7 b 3&utm_campaign=post&utm_medium=web

CapitalismLab

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

深潮TechFlow

BTCStudy

澎湃新聞

來源:“峰瑞資本”(ID:freesvc),作者:陳石“ChatGPT”可能是從2022年底至今,最為出圈的科技熱詞之一.

1900/1/1 0:00:00一個多月前,想要探索比特幣 NFT 世界,需要下載安裝 Bitcoin Core,花費可能數日的時間等待同步比特幣誕生至今的所有區塊數據.

1900/1/1 0:00:00據媒體證實,華特迪士尼公司已撤銷開發元宇宙戰略的小型部門,這是該公司更廣泛重組計劃的一部分,預計此次重組將在未來兩個月內把公司人數減少約7000人.

1900/1/1 0:00:00文/Degg_GlobalMacroFin,來源:作者微博關于這次美聯儲“擴表”的幾個Q&A上周五以來,因為SVB事件發酵,美國一些地區性銀行遭遇了嚴重的擠兌.

1900/1/1 0:00:002023年3月15日Filecoin按照預期成功發布Filecoin虛擬機FVM。Filecoin官方博客發文介紹了FVM及其可能的用例,金色財經xiaozou編譯.

1900/1/1 0:00:002023開年以來,AIGC(AI Generated Content,人工智能創造內容)的戰爭已經達到白熱化.

1900/1/1 0:00:00