BTC/HKD+2.87%

BTC/HKD+2.87% ETH/HKD+5.75%

ETH/HKD+5.75% LTC/HKD+2.06%

LTC/HKD+2.06% ADA/HKD+5.76%

ADA/HKD+5.76% SOL/HKD+4%

SOL/HKD+4% XRP/HKD+3.24%

XRP/HKD+3.24%由于加密貨幣市場存在基于代幣的自動化做市商(AMM),他們設計的業務運營模式可能會造成流動性「黑洞」,這個「黑洞」能從四面八方吸收資產,比如中心化交易所、去中心化交易所、冷存儲庫等等,最終讓 AMM 賺得盆滿缽滿。下面,就讓我來給大家談談這個問題。

首先,我們需要了解加密貨幣市場流動性有一個反饋回路(feedback loops):

交易量?做市商利潤?專用于做市商的資本?流動性?點差收窄?重復

鏈聞注:點差是買入價(Bid)與賣出價(Ask)之間的差價。買入價和賣出價的價差越小,對于投資者來說意味著成本越小。

從這個反饋回路中,我們發現:流動性自己產生流動性。對于任何一個市場,這個反饋回路都是如此,包括中央限價訂單簿(CLOB)交易和集合流動性模型:

安全團隊:獲利約900萬美元,Moola協議遭受黑客攻擊事件簡析:10月19日消息,據Beosin EagleEye Web3安全預警與監控平臺監測顯示,Celo上的Moola協議遭受攻擊,黑客獲利約900萬美元。Beosin安全團隊第一時間對事件進行了分析,結果如下:

第一步:攻擊者進行了多筆交易,用CELO買入MOO,攻擊者起始資金(182000枚CELO).

第二步:攻擊者使用MOO作為抵押品借出CELO。根據抵押借貸的常見邏輯,攻擊者抵押了價值a的MOO,可借出價值b的CELO。

第三步:攻擊者用貸出的CELO購買MOO,從而繼續提高MOO的價格。每次交換之后,Moo對應CELO的價格變高。

第四步:由于抵押借貸合約在借出時會使用交易對中的實時價格進行判斷,導致用戶之前的借貸數量,并未達到價值b,所以用戶可以繼續借出CELO。通過不斷重復這個過程,攻擊者把MOO的價格從0.02 CELO提高到0.73 CELO。

第五步:攻擊者進行了累計4次抵押MOO,10次swap(CELO換MOO),28次借貸,達到獲利過程。

本次遭受攻擊的抵押借貸實現合約并未開源,根據攻擊特征可以猜測攻擊屬于價格操縱攻擊。截止發文時,通過Beosin Trace追蹤發現攻擊者將約93.1%的所得資金 返還給了Moola Market項目方,將50萬CELO 捐給了impact market。自己留下了總計65萬個CELO作為賞金。[2022/10/19 17:32:31]

慢霧:跨鏈互操作協議Nomad橋攻擊事件簡析:金色財經消息,據慢霧區消息,跨鏈互操作協議Nomad橋遭受黑客攻擊,導致資金被非預期的取出。慢霧安全團隊分析如下:

1. 在Nomad的Replica合約中,用戶可以通過send函數發起跨鏈交易,并在目標鏈上通過process函數進行執行。在進行process操作時會通過acceptableRoot檢查用戶提交的消息必須屬于是可接受的根,其會在prove中被設置。因此用戶必須提交有效的消息才可進行操作。

2. 項目方在進行Replica合約部署初始化時,先將可信根設置為0,隨后又通過update函數對可信根設置為正常非0數據。Replica合約中會通過confirmAt映射保存可信根開始生效的時間以便在acceptableRoot中檢查消息根是否有效。但在update新根時卻并未將舊的根的confirmAt設置為0,這將導致雖然合約中可信根改變了但舊的根仍然在生效狀態。

3. 因此攻擊者可以直接構造任意消息,由于未經過prove因此此消息映射返回的根是0,而項目方由于在初始化時將0設置為可信根且其并未隨著可信根的修改而失效,導致了攻擊者任意構造的消息可以正常執行,從而竊取Nomad橋的資產。

綜上,本次攻擊是由于Nomad橋Replica合約在初始化時可信根被設置為0x0,且在進行可信根修改時并未將舊根失效,導致了攻擊可以構造任意消息對橋進行資金竊取。[2022/8/2 2:52:59]

反饋回路:更多交易量?做市商獲得更多利潤?提供更多流動性?點差收窄?為交易者提供更好的定價?交易量會變得更多

慢霧:BSC項目Value DeFi vSwap 模塊被黑簡析:據慢霧區情報,幣安智能鏈項目 Value DeFi 的 vSwap 模塊被黑,慢霧安全團隊第一時間介入分析,并將結果以簡訊的形式分享,供大家參考:

1. 攻擊者首先使用 0.05 枚 WBNB 通過 vSwap 合約兌換出 vBSWAP 代幣;

2. 攻擊者在兌換的同時也進行閃電貸操作,因此 vSwap 合約會將兌換的 vBSWAP 代幣與閃電貸借出的 WBNB 轉給攻擊者;

3. 而在完成整個兌換流程并更新池子中代幣數量前,會根據池子的 tokenWeight0 參數是否為 50 來選擇不同的算法來檢查池子中的代幣數量是否符合預期;

4. 由于 vSwap 合約的 tokenWeight0 參數設置為 70,因此將會采用第二種算法對池子中的代幣數量進行檢查;

5. 而漏洞的關鍵點就在于采用第二種算法進行檢查時,可以通過特殊構造的數據來使檢查通過;

6. 第二種算法是通過調用 formula 合約的 ensureConstantValue 函數并傳入池子中緩存的代幣數量與實時的代幣數量進行檢查的;

7. 在通過對此算法進行具體分析調試后我們可以發現,在使用 WBNB 兌換最小單位(即 0.000000000000000001) vBSWAP 時,池子中緩存的 WBNB 值與實時的值之間允許有一個巨大的波動范圍,在此范圍內此算法檢查都將通過;

8. 因此攻擊者可以轉入 WBNB 進行最小單位的 vBSWAP 代幣兌換的同時,將池子中的大量 WBNB 代幣通過閃電貸的方式借出,由于算法問題,在不歸還閃電貸的情況下仍可以通過 vSwap 的檢查;

9. 攻擊者只需要在所有的 vSwap 池子中,不斷的重復此過程,即可將池子中的流動性盜走完成獲利。詳情見原文鏈接。[2021/5/8 21:37:37]

然而,對于那些剛剛創立的加密貨幣交易所而言,可能需要面臨一個「雞和蛋」的問題,因為交易所成立初期交易量和流動性都比較低。在起步階段,不少加密貨幣交易所都不得不面臨一段「反饋回路」艱難時期。不過,流動性挖礦(liquidity mining)提出了一種引導網絡效應的新穎機制。

Force DAO 代幣增發漏洞簡析:據慢霧區消息,DeFi 量化對沖基金 Force DAO 項目的 FORCE 代幣被大量增發。經慢霧安全團隊分析發現: 在用戶進行 deposit 操縱時,Force DAO 會為用戶鑄造 xFORCE 代幣,并通過 FORCE 代幣合約的 transferFrom 函數將 FORCE 代幣轉入 ForceProfitSharing 合約中。但 FORCE 代幣合約的 transferFrom 函數使用了 if-else 邏輯來檢查用戶的授權額度,當用戶的授權額度不足時 transferFrom 函數返回 false,而 ForceProfitSharing 合約并未對其返回值進行檢查。導致了 deposit 的邏輯正常執行,xFORCE 代幣被順利鑄造給用戶,但由于 transferFrom 函數執行失敗 FORCE 代幣并未被真正充值進 ForceProfitSharing 合約中。最終造成 FORCE 代幣被非預期的大量鑄造的問題。 此漏洞發生的主要原因在于 FORCE 代幣的 transferFrom 函數使用了`假充值`寫法,但外部合約在對其進行調用時并未嚴格的判斷其返回值,最終導致這一慘劇的發生。慢霧安全團隊建議在對接此類寫法的代幣時使用 require 對其返回值進行檢查,以避免此問題的發生。[2021/4/4 19:45:30]

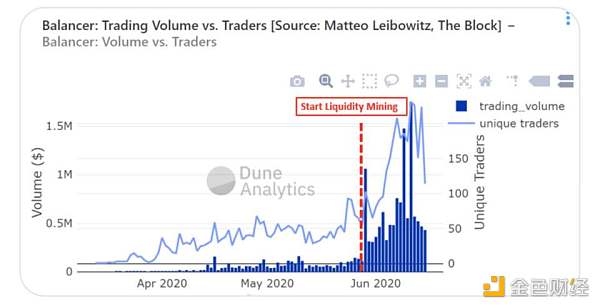

簡單來說,流動性挖礦通過代幣獎勵刺激流動性供應,這種方式可以促使流動性蓬勃發展并吸引更大交易量。這里我們列舉兩個成功實施流動性挖礦的例子,一個是 Synthetix,他們在實施流動性挖礦之后 sETH Pool 的流動性達到了 Uniswap 總流動性三分之一的水平;另一個例子是 Balancer,在實施流動性挖礦一周之后,其網絡總鎖定價值達到了 3000 萬美元。

現在我們再分析另一個情況下自動化做市商設計的流動性「黑洞」模式,即:如果在流動性池內的中心資產是網絡原生代幣,又會發生什么情況?

舉個例子,ETH 是所有 Uniswap 交易市場的中心資產,想象一下,如果 Uniswap 推出自己的網絡代幣并取代 ETH,會發生什么情況?

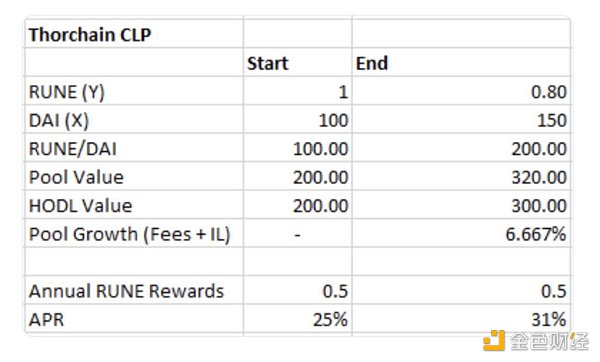

事實上,Bancor 和 Thorchain 已經開始采用這種運作模式了:在 Bancor,每個流動性池內的資產都是 ERC-20 代幣,但是需要擁有或抵押網絡原生代幣 BNT 才能獲得;在 Torchain,每個流動性池內的資產包括了比特幣(BTC)、以太坊(ETH)、以太坊經典(ETC)、ERC-20 代幣,但同樣需要擁有或抵押網絡原生代幣 RUNE 才能獲得。

在這種情況下,如果我們繼續套用流動性挖礦模式,事情可能會變得很瘋狂。因為如果對這些流動性池實施流動性挖礦策略,就必須首先擁有或抵押網絡原生代幣(比如 RUNE 或 BNT),而這些代幣價值占到每個流動性池資產規模的 50%。

一旦購入 RUNE 或 BNT,這些代幣的價格就會上漲,也意味著網絡資金池也會越來越深,流動性自然就變得越來越強,也會吸引更多交易者。

上圖是一個以 RUNE 代幣為例的反饋回路:流動性池越大?手續費用就會越低(貶值可能性也會降低)?交易量變得更高?流動性挖礦收益更大?推動網絡原生代幣 RUNE 價格更高?流動性池價值變得更大

需要說明一點的是,我所描述的是極端情況下的流動性反饋回路,那么隨著價格上漲,流動性挖礦還會帶來些什么呢?答案是:流動性挖礦收益。

當價格上漲、流動性池更深、收益率推高這種良性反饋回路形成之后,就會讓所有加密資產陷入到這個「黑洞」里。

現在,如果我們考慮市場反身性特點,就會發現這個「黑洞效應」影響巨大。因為只要人們希望原生代幣(如 BNT 或 RUNE)的流動性挖礦收益更大,就會購買更多原生代幣,繼而推動代幣價格上漲,就像創造了一個能「自我實現」的預言。而這,就是為什么 SNX 代幣在短短九個月時間價格上漲 50 倍的原因。

大多數人沒有意識到的是,Uniswap 和 Balancer 的大部分交易額都來自于套利交易,而不是流動性池,然而套利交易不會讓流動性池受益,只會讓礦工獲利。當然,由于費用較高,持續流動性池(CLP)也會使得流動性池從套利交易中獲得更多價值。

最后要說一點的是,市場反身性會在另一個方向上反轉,但其最終目標還是要讓流動性黑洞創造一個池,充當不可滲透的流動性護城河。

Tags:ORCFORSWAPFORCEOrcaXDplatform TokenCyberSwapWork Force Coin

我們剛剛在Chainalysis Reactor和KYT中啟動了對兩種加密貨幣Dash和Zcash的支持.

1900/1/1 0:00:00以太坊2.0主網的成功啟動必須有全網16384個驗證人節點加入,由于單個節點32ETH的要求,這也意味著總共需要52.4 ETH質押.

1900/1/1 0:00:002020年,CoinEx在部分地區的發展可以用“突飛猛進”四個字來形容,經過兩年多以來對海外市場的運營策略和產品服務不斷優化升級,目前CoinEx的海外用戶占比已高達全站總注冊用戶數的80%.

1900/1/1 0:00:00金色財經 區塊鏈6月16日訊 作為少數幾家上市的加密貨幣礦機制造商,嘉楠耘智最近表現又引起了人們的關注,其股價已經暴跌至2美元以下,創下自2019年11月上市以來的最低價.

1900/1/1 0:00:006月20日,“2020金融科技發展論壇”在北京通過直播方式成功舉辦。本次論壇云端連線來自經濟、科技和金融等領域的著名學者,共議“金融科技與經濟復蘇”等相關話題.

1900/1/1 0:00:00今年4月,央行數字貨幣在雄安、深圳、成都和蘇州四地正式開展試點工作。對此,有的人持積極態度,認為數字貨幣便捷靈活方便,人民幣將迎來史詩級變革;有的人則表示擔憂,認為數字貨幣存在較大風險,影響安全.

1900/1/1 0:00:00