BTC/HKD-0.34%

BTC/HKD-0.34% ETH/HKD+0.13%

ETH/HKD+0.13% LTC/HKD-1.41%

LTC/HKD-1.41% ADA/HKD-1.62%

ADA/HKD-1.62% SOL/HKD-1.12%

SOL/HKD-1.12% XRP/HKD-1.36%

XRP/HKD-1.36%原文:《RWA,風浪越大,魚越大》

作者:0xCousin,IOBC Capital

RWA,Real World Asset,真實世界資產。目前最流行的RWA主要有以下幾類:現金(美元)、金屬(金、銀等)、房地產、債券(美國國債居多)、保險、消費品、信用票據、特許權使用費等。

RWA的資產規模遠超Crypto Native Asset。例如,固定收益債券市場規模約為127萬億美元,全球房地產總價值約為362萬億美元,黃金的市值約為11萬億美元,目前Crypto Native Asset的市值為1.1萬億,僅為黃金市值的1/10。

如果把這些RWA的一小部分放進DeFi領域,DeFi的總規模將獲得大幅提升。

通常使用智能合約來創建代表RWA的Token,同時提供鏈下保證,即已發行的Token始終可贖回基礎資產。

RWA在DeFi中有以下幾種常見應用形式:

1、穩定幣:比如USDT、USDC、BUSD這些最頭部的穩定幣都屬于RWA,Tether、Circle、Paxos這些發行公司通過維持經過審計的美元資產儲備,鑄造穩定幣Token供區塊鏈及DeFi協議使用;

加密貨幣總市值為1.78萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值現在為1.78萬億美元,24小時交易量為1354.48億美元,當前比特幣市值占比為40.1%,以太坊市值占比為16.9%。[2022/1/29 9:20:49]

2、合成資產:合成資產也屬于RWA,比如通過合成資產的形式,將股票、商品等以掛鉤的衍生品的形式進行鏈上交易。目前在合成資產領域發展最好的是Synthetix,在2021年牛市巔峰期其協議中鎖定了價值超過30億美元的資產;

3、借貸協議:RWA在借貸協議中已經有較好的發展。借款人以RWA作為抵押品,DeFi平臺可以為借款人提供抵押借貸業務;也有一些并未抵押資產,僅憑借其品牌信譽的信用借貸業務。RWA在DeFi借貸協議中的使用,為DeFi借貸協議的可持續發展和營收規模帶來了非常重要的積極作用。

RWA Tokenization有助于擴大DeFi的市場規模,也有助于傳統金融機構探索新的業務模式。頭部的DeFi協議對RWA Tokenization有積極布局,一些傳統金融機構對RWA Tokenization也很感興趣。

當前加密貨幣總市值為2.37萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為2.37萬億美元,24小時交易量為1002.1億美元,當前比特幣市值占比為37.2%,以太坊市值占比為19.2%。[2022/1/5 8:26:50]

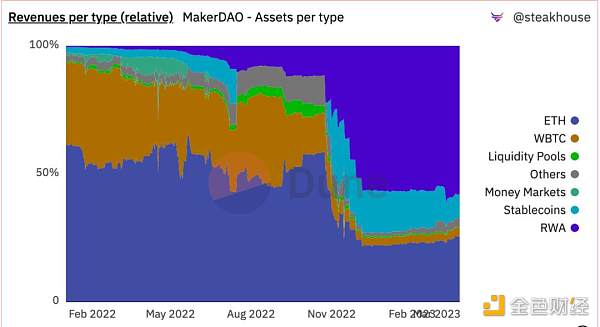

MakerDAO:RWA業務規模超過6.8億美元,貢獻超過58%的收入。

因為傳統金融系統的收益率現在比DeFi協議的收益率高,例如美國國債的收益率約為3.5%,而頭部DeFi抵押借貸協議的收益率約為2%,這給了DeFi協議獲得可持續收入的機會。

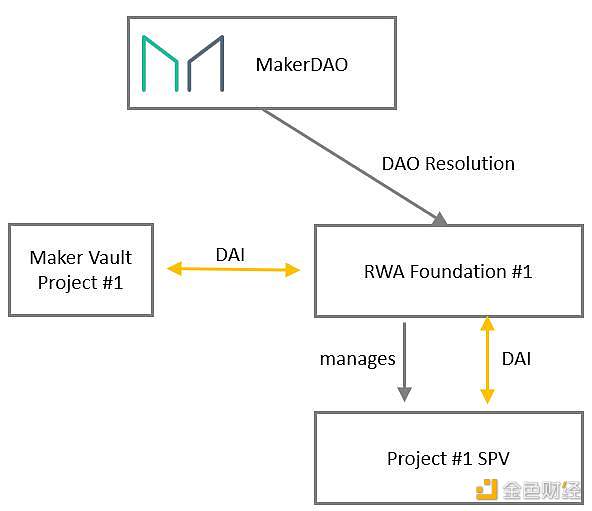

為了管理RWA業務,MakerDAO設立了RWA Foundation。根據抵押品類型的不同,可能設立不同的Foundation,而且每個SPV還可以根據業務需求選擇最合適的管理轄區/法律結構。其基本架構如下:

MakerDAO針對RWA的鏈下資產,在抵押借貸的業務邏輯上有些調整。主要是清算部分不是通過鏈上公開拍賣執行清算,而是由第三方在鏈下強制執行。實現新功能的智能合約主要包括:

加密貨幣總市值為2.49萬億美元:金色財經報道,據CoinGecko數據顯示,當前加密貨幣市值為2.49萬億美元,24小時交易量為875億美元,當前比特幣市值占比為38.4%,以太坊市值占比為19.4%。[2021/12/26 8:04:02]

RwaLiquidationOracle: 充當鏈下執行者的liquidation beacon;

RwaFlipper: 在注銷的情況下充當虛擬清算模塊;

RwaUrn: 這有助于借入DAI,交付到指定賬戶;

RwaOutputConduit和RwaInputConduit: 支付和償還DAI;

RwaSpell: 部署并激活新的抵押品類型;

RwaToken: 代表系統中的RWA抵押品;

TellSpell: 允許MakerDAO治理啟動清算程序;

CureSpell: 允許MakerDAO治理取消清算程序;

CullSpell:允許MakerDAO治理注銷正在清算的貸款。

MakerDAO在他們認為必要時,通過tell()調用RwaLiquidationOracle。這將開始倒計時,修復期結束后,預言機將開始報告該頭寸正在清算中。如果觸發清算的原因得到補救,則在補救之后MakerDAO治理可以通過調用Cure(),恢復正常狀態;如果MakerDAO治理已觸發清算且補救期已過且未被調用時,鏈下執行者(如受托人等)可以通過調用good()來報告該頭寸處于清算狀態。

滬深兩市成交額連續第4個交易日突破1萬億元:10月27日消息,滬深兩市成交額連續第4個交易日突破1萬億元。(金十)[2021/10/27 21:01:40]

如果在清算過程結束時頭寸上仍有債務剩余,并且MakerDAO認為債務不會被清償,它可以通過調用觸發注銷cull()。注銷通過將系統的抵押品價值設置為零來進行,這將導致頭寸通過bite()等進行鏈上清算。與現有抵押品類型的清算模塊不同,專門的清算模塊RwaFlipper不會嘗試出售標的抵押品,而只是通過允許創建系統債務來標記系統資產負債表上的損失。

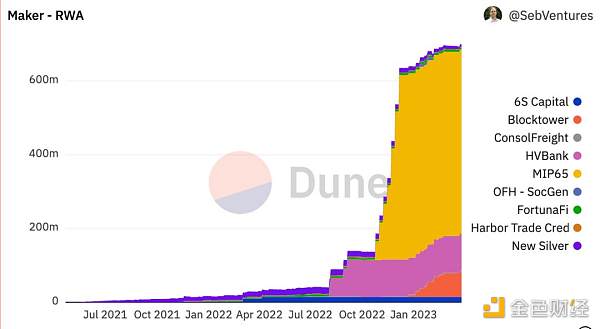

MakerDAO在采用RWA方面有很大進展。目前,MakerDAO擁有價值超過6.8億美元的RWA支持的去中心化穩定幣DAI。

MakerDAO在RWA方面,將其6.8億美元的RWA拆解分析,有三個具體案例:

1、MakerDAO的大部分RWA抵押品(約5億美元)是以由Monetalis管理的美國國債形式出現(MIP65)。這些資產為MakerDAO協議提供了閑置USDC抵押品的收益來源;

當前加密貨幣總市值約為1.76萬億美元:據金色財經數據顯示,全球加密貨幣總市值約為1.76萬億美元。加密貨幣市場中占比排名第一的是BTC,市值約合1.1萬億美元,當前市值占比為62.36%;

ETH排名第二,市值約合2380.67億美元,當前市值占比為13.50%;

BNB排名第三,市值約合514.65億美元,當前市值占比為2.92%。[2021/4/3 19:43:47]

2、MakerDAO還推出了一個由費城一家名為Huntingdon Walley Bank(HVB)的商業銀行提供價值1億美元貸款支持的金庫。HVB使用MakerDAO來支持其現有業務的增長以及圍繞房地產和其他相關垂直領域的投資,并成為美國監管金融機構與去中心化數字貨幣之間的首個商業貸款的案例;

3、在一個單獨的金庫中,法國興業銀行從MakerDAO借了700萬美元,其頭寸由價值4000萬歐元的AAA級債券作為OFH代幣的支持。

通過引入RWA作為抵押品,MakerDAO能夠顯著增加其協議收入。截至目前,MakerDAO的收入有超過58%來源于RWA業務。

Centrifuge:以NFT的形式將RWAs帶入Crypto生態,TVL超1.7億美元。

Centrifuge是通過NFT的形式將現實世界資產帶入Crypto生態系統。Centrifuge協議的dApp叫Tinlake,Tinlake的產品邏輯主要如下:

1、資產發起人使用Tinlake橋接現實世界的資產。該資產被轉換為NFT,其中包括相關的法律文件;

2、資產發起人可以使用代幣化的現實世界資產NFT作為基礎抵押品來創建資產池;

3、創建池時,會創建兩個Token——DROP Token和TIN Token;

4、投資者可以根據個人風險偏好決定向哪個池提供資金,購買DROP或TIN Token;

5、DROP Token持有者有保證收益,由費用函數決定,每個池有固定利息,每秒復利;

6、另一方面,TIN Token持有者沒有保證收益。他們收到基于池投資回報的可變收益率,這可能高于持有DROP Token的回報;

7、TIN Token持有人承擔更高的風險,因為如果借款人違約,他們將承擔第一筆損失。

除了MakerDAO和Centrifuge外,還有一些DeFi協議和傳統金融機構也在RWA方面有些探索:

RWA的信任假設:由于Tokenization的RWA畢竟是在鏈下,無法通過智能合約強制執行清算處理,還依賴于傳統金融機構的背書,這些RWA的信任屬性可能永遠無法與Crypto Native Asset達到同等級別。同時,由于RWA信任假設的存在,完全無許可的DeFi協議也很難支持RWA,所以目前的RWA Tokenization的項目,在RWA資產的處理上,一般還是有中心化主體的作用和影響。

RWA的潛在機會:STO(Security Token Offerings)歷來被視為RWA的有限實施。由于很多STO通常是僅在許可平臺上可用的利基證券,因此它們的采用尚未達到與公鏈上的RWA相同的水平。目前的STO是區塊鏈行業里為數不多被監管認可的資產代幣化方案,STO在擁抱監管方面的發展路徑,可能RWA也可以嘗試探索。

IOBC Capital

企業專欄

閱讀更多

金色財經 善歐巴

金色早8點

白話區塊鏈

歐科云鏈

Odaily星球日報

Arcane Labs

MarsBit

深潮TechFlow

BTCStudy

鏈得得

Tags:RWAMAKEMakerDAODAOPlay It Forward DAOmaker幣怎么挖makerdao白皮書Busy DAO

上周,dYdX DAO 一項旨在將交易獎勵減少約 45% 的治理提案 DIP 20 正式獲得通過。與此同時,DYDX 代幣價格應聲飆升 30% .

1900/1/1 0:00:001.金色觀察 | Nansen:Arbitrum空投鏈上分發模型詳解Arbitrum空投鏈上分發發模型依賴于Nansen鏈上數據和標簽,根據錢包的鏈上歷史活動為其分配資格積分.

1900/1/1 0:00:00近日,根據相關法庭文件披露,Mysten Labs 3月22日與FTX債務人達成協議,將以9630萬美元的現金回購 FTX 對Mysten Labs的股權投資和SUI代幣權證.

1900/1/1 0:00:002023年3月8日,硅谷銀行(SVB)的母公司 SVB Financial Group 宣布虧本出售價值 210 億美元的證券資產,以應對在美聯儲加息、科技股持續低迷背景下.

1900/1/1 0:00:002023年3月13日,Euler Finance資金池遭遇閃電貸攻擊,預計損失總計約1.95億美元。這一數字也是2023年迄今為止Web3領域所有其他安全事件資產損失總額的兩倍以上.

1900/1/1 0:00:00作者 :美聯儲副主席 Michael S. Barr編譯 :Carol 吳說區塊鏈 原文鏈接: https://www.federalreserve.

1900/1/1 0:00:00