BTC/HKD-0.22%

BTC/HKD-0.22% ETH/HKD-1.98%

ETH/HKD-1.98% LTC/HKD-2.42%

LTC/HKD-2.42% ADA/HKD-0.83%

ADA/HKD-0.83% SOL/HKD-2.15%

SOL/HKD-2.15% XRP/HKD+1.57%

XRP/HKD+1.57%撰文:Poopman

編譯:深潮 TechFlow

以下是最近六個月中最盈利的五個 DeFi 協議的列表,這些協議在去中心化金融行業中占據了重要的地位。這些協議的收益來自于各種收費模式,例如借貸、交易、做市等,以及通過代幣激勵來鼓勵用戶的參與和持有。讓我們一起來看看這些協議的特點和收益情況。

DeFi 的費用模式不同,但總體來說,DeFi 項目通過以下方式獲得利潤:

交易費

借貸費

穩定費(例如 LiquityProtocol)

流動性協議Tokemak即將推出V2,將引入動態流動性管理池:5月18日消息,流動性協議 Tokemak 宣布即將推出 Tokemak V2,將引入動態流動性管理池(LMP),審計計劃會于本月底開始。新系統包括兩個獨立的產品,第一個為動態池分配器 Autopilot,可優化不同池和 DEX 的 LP 的收益率,第二個為流動性訂單簿,使 DAO 能夠根據透明的市場利率租用流動性。Tokemak V2 將按次序啟動,Autopilot 是第一個產品,其次將推出 DAO 流動性市場。Tokemak V2 為 DAO 和 LP 提供流動性管理池,最初的重點是 ETH 流動性質押代幣,為 LP 提供 ETH 的動態敞口,并為 LST(Liquid Staking Token)協議提供新的流動性管理工具。之后,Tokemak V2 會將其產品范圍擴展到穩定幣、其他穩定池以及波動性資產對。[2023/5/18 15:11:43]

此外,DeFi 通過三個主要渠道分配利潤:

穩定幣聚合協議mStable發起被收購或停止運營的相關提案:金色財經報道,穩定幣聚合協議mStable社區發起MIP-30以決定其未來的發展路徑,選擇包括被dHE DGE或Origin Protocol收購、與SpoolDAO或Idle Finance合并、停止mStable產品運營。該提案將于3月20日進行投票,投票窗口期為5天。[2023/3/16 13:07:04]

協議庫

代幣持有人

LP(流動性提供者)

盡管前兩者可以歸為協議收入,但 LP 利潤是不同的。LP 利潤是「供應方收入」,意味著利潤被重新分配給在池中提供流動性的人。例如,Uniswap 每年產生超過 7 億美元的費用,但它只是盈利,因為這些收入的大部分都返還給 LP。

DeFi協議Elixir完成210萬美元種子輪融資:1月17日消息,DeFi 協議 Elixir 完成 210 萬美元的種子輪融資,FalconX、Commonwealth、OP Crypto、ChapterOne 和 Bitmex 創始人 Arthur Hayes 等參投。Elixir 旨在讓任何人都可以通過 DeFi 協議參與 CEX 和 DEX 的做市,并希望通過一項協議來解決做市商面臨的審查問題。該初創公司預計將在今年晚些時候推出其公共主網。[2023/1/17 11:17:17]

為了評估項目的盈利能力,「收入」將是更好的指標,因為它們代表了在向 LP 分配費用后的「純收入」。簡而言之,收入 = 費用收入 - 代幣激勵。現在我們已經定義了「盈利能力」是什么,讓我們深入了解。

Polygon鏈上DeFi協議總鎖倉量為42.9億美元:金色財經報道,據DefiLlama數據顯示,目前Polygon鏈上DeFi協議總鎖倉量為42.9億美元,24小時減少2.57%。鎖倉資產排名前五分別為AAVE(20.1億美元)、Quickswap(6.12億美元)、Curve(3.23億美元)、SushiSwap(2.22億美元)、Balancer(1.56億美元)。[2022/1/25 9:10:19]

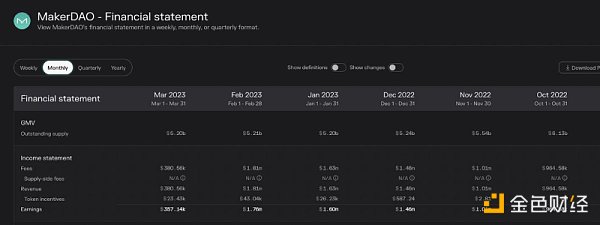

MakerDAO 允許用戶以 ETH/BTC/USDC/LINK 作為抵押品,并借出它的穩定幣 $DAI,該穩定幣與美元掛鉤。

以太坊第二層協議2key與Qtum達成合作:以太坊第二層協議2key宣布與開源公鏈平臺Qtum合作,Qtum成為其PPC SmartLinks發布合作伙伴。[2020/5/29]

費用模型

當有人通過 MakerDAO 借款時,他們必須支付穩定費,這些費用用于購買 $MKR 并隨后銷毀。

在過去的六個月中,MakerDAO 從費用中產生了 725 萬美元的收入。扣除 9.32 萬 美元的代幣激勵后,MakerDAO 的收益總額為 716 萬美元,穩居收益榜的第一。

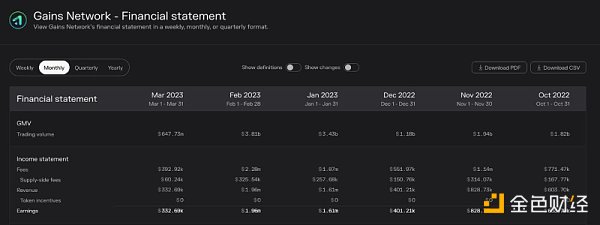

Gains Network 是一個建立在 Arbitrum 和 Polygon 上的衍生品交易平臺,為用戶提供加密貨幣和外匯交易選項,并提供杠桿交易。

費用模型

當用戶打開、關閉或更新交易時,Gains 會收取一定的交易費。此外,還有展期費、資金費和清算費。在過去的六個月中,Gains 從費用中獲得了 700 萬美元。然而,$GNS 沒有提供任何激勵,因此只需要支付 127 萬美元的供應方費用。

這意味著 GainsNetwork 獲得了大約 573 萬美元的收益,位列最高收入者列表的第二位。

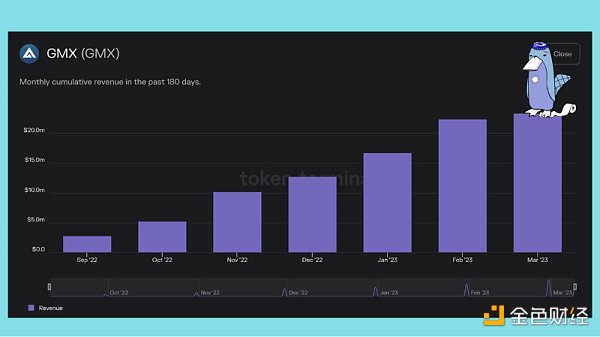

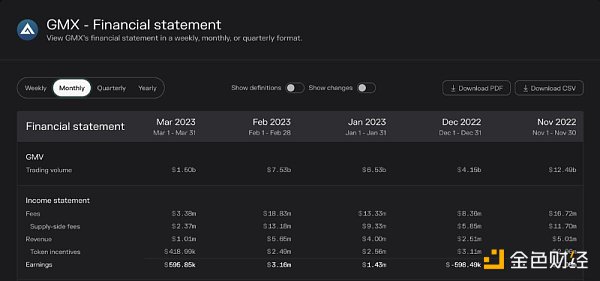

GMX 是一個熱門的永續合約交易平臺,在 Arbitrum 上實現了低交換費用和零價格影響交易。用戶可以在 GMX 上進行現貨交易和交易永久期貨,最高可杠桿達到 50 倍。

GMX 將從交換和杠桿交易中產生的費用分配給那些持有 $GMX 并為 $GLP 提供流動性的人。在過去的 6 個月中,GMX 賺取了 6754 萬美元的費用,其中 4727 萬美元(70%)用于 GLP 持有者的供應方費用。剩余的 2026 萬美元用作收入,但 1660 萬美元 (82%) 用于代幣激勵。

盡管在熊市期間表現良好,但由于代幣激勵的高成本,GMX 的利潤相對較小,僅在最賺錢的項目列表上獲得了第三。

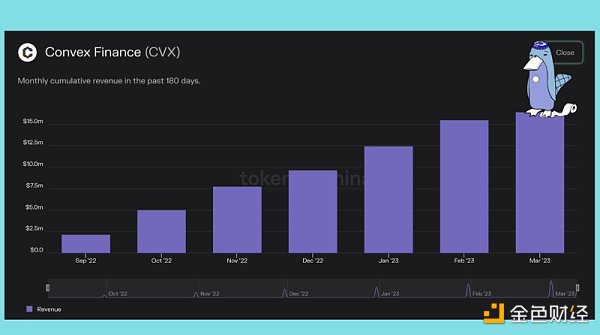

Convex 是建立在 CurveFinance 之上的收益增強器。通過控制超過 50%的 veCRV,Convex 利用其治理權力在 Curve 中增加 CRV 獎勵,從而增強收益。

Convex 從 3CRV 收益、$CRV 和其他流動性挖礦獎勵中獲得收入。在過去的六個月中,Convex 賺取了 7051 萬美元的費用,其中 80% 的收入(5631 萬美元)流向 Curve LP 做市商。

剩下的 1417 萬美元的收入主要用于代幣激勵 ($CVX),僅剩 157 萬美元的收益。

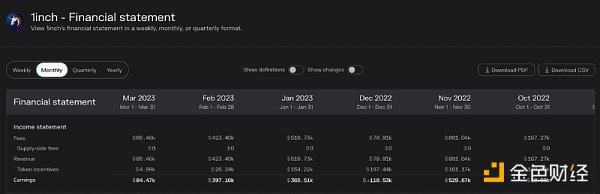

1inch 是一個基于 ETH 和 BSC 的非托管 DEX 聚合器。

在過去的六個月中,1inch 創造了 197 萬美元的收入。在扣除價值 69.3 萬美元的代幣激勵后,1inch 的收益達到 127 萬美元,穩居榜單第五名。

深潮TechFlow

個人專欄

閱讀更多

金色財經 善歐巴

金色早8點

Arcane Labs

MarsBit

Odaily星球日報

歐科云鏈

BTCStudy

澎湃新聞

Tags:EFIDEFIDEFDAOHEFIBearn Defi ProtocolPieDAO DEFI Small Capopendao幣最新價格

近日,知名比特幣最大主義者Jameson Lopp 轉發了基于比特幣網絡建立主權 rollup 的想法,隨后該想法在比特幣以及以太坊社區內引起了大量討論.

1900/1/1 0:00:00伴隨著美國證券交易委員會(SEC)對BUSD的證券指控,以及Binance上線去中心化穩定幣協議Liquity的“治理”代幣LQTY,去中心化穩定幣又一次成為了市場熱點.

1900/1/1 0:00:00作者:Mikko,文章來源:智堡同時市場對點陣圖中偏鷹派的中期利率路徑無動于衷,事實上聯儲并未在點陣圖中暗指將降息。鮑威爾亦在發布會強調按照當前的經濟路徑沒有降息的打算.

1900/1/1 0:00:00原文:《Volitions:在ZK-rollup和Validium之間做選擇的零知識證明方案》 作者:Chloe 目前以太坊基于零知識證明的擴容方案是ZK-rollup.

1900/1/1 0:00:00一場巨大的公關失誤。 昨夜,美國銀行股全線崩盤,KBW銀行指數收跌7.7%,創2020年6月以來最大日跌幅;硅谷第一大銀行SVB重挫60%,市值一夜蒸發96億美元,創1988年上市以來以來最大跌.

1900/1/1 0:00:00時至今日,數字藏品行業在國內已經略具規模,無論是新興企業亦或是老牌大廠都對此有所布局。但一直以來,數字藏品行業相關的判決都少之又少,公開判決更是屈指可數,以至于無論是從法律規范亦或是司法實踐的角.

1900/1/1 0:00:00