BTC/HKD+0.2%

BTC/HKD+0.2% ETH/HKD+0.14%

ETH/HKD+0.14% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+0.64%

ADA/HKD+0.64% SOL/HKD+0.62%

SOL/HKD+0.62% XRP/HKD+2.06%

XRP/HKD+2.06%Grayscale Ethereum Trust (ETHE) 作為最大的美股上市交易的以太坊產品,持倉量高達300萬個ETH,然而目前其二級市場交易價格對比凈值(NAV)存在近50%左右的折價,我們在上一篇報告中解析了該產品折溢價的成因,以及若干種折價可能收窄的情形,同時基于周期輪動的規律,我們認為假若押注潛在的牛市,則 ETHE 相比 ETH 現貨具有更好的彈性。然而我們也發現,歷史數據測算顯示 ETHE 的風險回報數值不佳,在風險調整收益、最大回撤、波動率等相較于 ETH/USD 表現較差。意味著如果準備長期持有ETHE可能要做一些針對性的收益增強策略,否則如果牛市不能快速到來的話其表現有弱于大盤的風險。

作為系列第二篇報告,我們將探討如何針對 ETHE 構建一個指數增強策略,獲取資產長期 Beta 回報價值的同時,進行適當主動管理獲取 Alpha 回報,提升投資者長期持有資產的體驗。

首先對本策略的核心標的 Grayscale ETHE的特點進行分析:

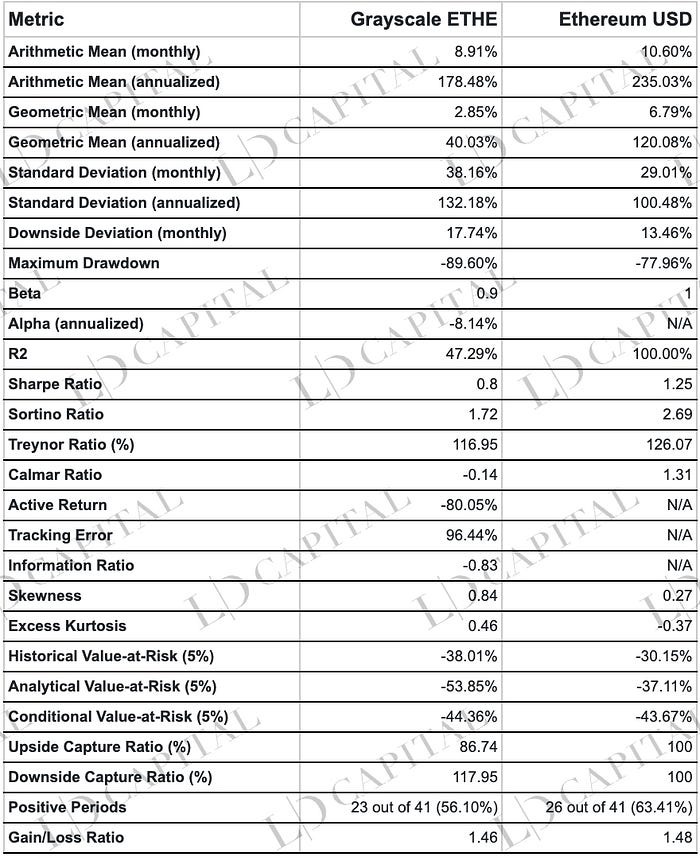

上述表格對01/01/2020–04/30/2023區間的ETHE和ETH-USD價格表現進行了統計,基于月度收益計算,從阿爾法系數、最大回撤、風險價值、風險調整收益等風險指標的表現均差于 ETH 現貨,但其收益呈現右偏肥尾分布意味著正向波動更具潛力:

收益表現:Grayscale ETHE的算術平均月收益率為8.91%,年化收益率為178.48%;而以太坊現貨的算術平均月收益率為10.60%,年化收益率為235.03%。從這個指標來看,以太坊現貨的收益表現要優于Grayscale ETHE。幾何平均收益率方面,Grayscale ETHE年化收益率為40.03%,而以太坊現貨年化收益率為120.08%,說明以太坊現貨的長期投資表現更佳。

風險表現:Grayscale ETHE的月度和年化標準差分別為38.16%和132.18%,高于以太坊現貨的29.01%和100.48%,說明Grayscale ETHE的價格波動較大,風險相對較高。此外,Grayscale ETHE的最大回撤為-89.60%,也高于以太坊現貨的-77.96%,進一步說明Grayscale ETHE的風險更高。

風險調整收益:夏普比率(Sharpe Ratio)和索提諾比率(Sortino Ratio)是用于評價投資的風險調整收益的指標。從表格中可以看出,Grayscale ETHE的夏普比率為0.8,而以太坊現貨的夏普比率為1.25;Grayscale ETHE的索提諾比率為1.72,以太坊現貨的索提諾比率為2.69。這表明在考慮風險的情況下,以太坊現貨的收益表現優于Grayscale ETHE。

Gitcoin已開啟Gitcoin Grants Beta Round捐贈:4月25日消息,Gitcoin 宣布開啟 Gitcoin Grants Beta Round 捐贈,本輪捐贈持續到 5 月 9 日。Gitcoin Grants Beta Round 中的 Core Round 中有 125 萬美元的匹配資金。本輪 Gitcoin Grants Beta Round 中的五個核心輪次包括 Climate Solutions、ZK Tech、OSS、Community & Ed 和以太坊基礎設施。[2023/4/25 14:25:58]

市場相關性:表格中的貝塔系數(Beta)顯示,Grayscale ETHE的貝塔系數為0.9,這意味著Grayscale ETHE的系統性風險(ETH)相對較高。然而,阿爾法系數(Alpha)顯示Grayscale ETHE的年化阿爾法為-8.14%,表明在剔除市場風險后,Grayscale ETHE的在統計區間內未能實現正向收益。

損益比:Grayscale ETHE的損益比為1.46,略低于以太坊現貨的1.48,這意味著兩者在盈利和虧損方面的表現相差不大。

盈虧周期:從正收益周期來看,Grayscale ETHE在41個周期中有23個正收益周期,占比56.10%,而以太坊現貨在41個周期中有26個正收益周期,占比63.41%。這說明以太坊現貨的盈利周期較多。

風險價值(Value-at-Risk,VaR):Grayscale ETHE的歷史VaR(5%)為-38.01%,分析VaR(5%)為-53.85%,而以太坊現貨的歷史VaR(5%)為-30.15%,分析VaR(5%)為-37.11%。這表明在相同置信度下,Grayscale ETHE潛在的最大損失要大于以太坊現貨。

條件風險價值(Conditional Value-at-Risk,CVaR):Grayscale ETHE的CVaR(5%)為-44.36%,而以太坊現貨的CVaR(5%)為-43.67%。這意味著在最糟糕的情況下,Grayscale ETHE的損失可能與以太坊現貨相近。

上行捕捉比率(Upside Capture Ratio)和下行捕捉比率(Downside Capture Ratio):Grayscale ETHE的上行捕捉比率為86.74%,下行捕捉比率為117.95%,這表明Grayscale ETHE在市場上漲時捕捉到的上行收益較低,而在市場下跌時損失的程度較高。

Wyre集成由 MoneyGram和Stellar提供支持的加密到現金服務:金色財經報道,加密貨幣基礎設施提供商 Wyre 今天宣布與數字 P2P 支付發展的全球領導者速匯金上個月推出的首創的全球數字錢包開/關服務集成,在恒星網絡。這項服務是在 Stellar Development Foundation (SDF) 的支持下推出的,這是一個支持 Stellar 發展和成長的非營利組織。(finextra)[2022/7/7 1:56:45]

收益分布形態:Grayscale ETHE的Excess Kurtosis為0.46,Skewness為0.84;ETH的Excess Kurtosis為-0.37,Skewness為0.27。這說明Grayscale ETHE收益分布相對于正態分布呈現出更陡峭的尖峰形態,表明其極端收益(正或負)出現的概率較高。同時,其偏度為正數,表示收益分布呈現右偏,正向收益的極值較大。這可能意味著Grayscale ETHE的投資風險較大,但在正向波動方面可能具有較高的收益潛力。

為什么同樣基于ETH現貨作為底層資產的ETHE表現會全面落后?

這主要是由于其特殊的產品、市場結構以及市場環境變化導致了其早期對比NAV出現溢價(2019–2021年中)后期出現折(2021至今),從溢價到折價的價格近90%的大幅回落拖累了整體風險回報指標。

產生負溢價/正溢價背后原因為Grayscale ETHE Trust 無法直接贖回的基金產品結構,產生正溢價的原因包括,產品可觸達性高于ETH現貨,相比自己保管私鑰的成本ETHE更適合傳統金融領域機構和小白散戶投資;資產負債表入賬處理、稅收優勢以及幫助投資者繞過合規相關問題;產生負溢價的原因包括無法直接申贖回的基金結構、套利機會的限制、機會成本的折現、競爭性產品的沖擊四大原因。

指數增強基金策略原理(Principles of Index Enhancement Fund Strategy)

指數增強策略是一種投資組合管理方法,它試圖放大基礎投資組合或指數的回報,并在收益率或風險指標上超越指數。

該策略需要以 ETHE 為基石倉位,將不低于60%的資金配置在ETHE現貨上,其余資金配置在現金、固定收益產品、美股區塊鏈及加密貨幣相關概念股票,以及這些股票的期權衍生品工具。

指數增強結合了主動管理和被動管理的要素。由于存在主動管理的因素,因此投資引入了策略管理人主觀判斷的風險,相比之下被動指數基金只需要擔心市場風險。

This Dot Labs獲Chainlink Grant資助,將創建開發者資源網站:據官方消息,Chainlink宣布,技術咨詢公司This Dot Labs獲得Chainlink Grant計劃資助,將為Chainlink開發者生態系統創建開源網站。具體包括創建托管或鏈接到一些重要生態資源的開源網站,如開發文檔、線上和線下活動、社交媒體渠道、社區討論板等;

為網站開發一個可以允許社區成員更新事項和資料優先級的程序;優化尋找資料的便捷程度,使得開發者能夠輕松、快速地找到所需的資料。[2021/8/13 1:53:49]

建立基于 ETHE 建立投資組合的核心超額收益來源是押注ETHE的二級市場價格與NAV收窄,但鑒于 ETHE 歷史回報統計數字較差,為了在持倉過程中提升持倉體驗,我們需要:

多元化配置。在投資組合中加入一些具有相關性不是特別高、穩定收益、較低波動性的資產,修正較差的風險回報比,例如現金、固定收益產品、美股區塊鏈及加密貨幣相關概念股票,以及這些股票的期權衍生品工具。

高倉位。前文數據可以看出,ETHE 在正向波動方面可能具有較高的收益潛力,所以為避免錯過極端上漲行情,ETHE 占整體倉位需要維持在高位,非特別重大風險情況下(例如以太坊信任危機,Grayscale 重大財務危機),不應低于80%的配置。

衍生品增強。在選股增強部分,同時采用期權策略相對于單純持有標的更具優勢。超額收益來源主要是獲取期權定價的波動率溢價,輔以復雜期權策略的構建形成更有針對性的投資策略。

融資融券。融資融券能夠帶來的指數增強效應一般源于兩方面:當看好后市時,可以用自有股票或 ETF 作為保證金融資,放大杠桿;通過轉融券業務借出自己的股票獲取收益。如過 ETHE 未來支持融資融券或選股增強部分的股票支持,則這也是備選策略之一

打新。隨著監管環境的改善,越來越多傳統券商切入加密資產交易業務,未來不排除在受監管的券商平臺上進行加密資產的首發,歷史上看在所謂ICO、IDO的回報十分可觀,屆時也可以用我們的持倉作為打新持倉配以少量現金參與。

由于4、5暫時難以開展,所以對1~3的操作展開來看,我們需要:

以 ETHE 單一資產為主要追蹤指數,輔以 ETH/USD 為參考指數。由于資產單一并非傳統的寬基指數增強,所以面對風險集中度較高的“窄基”指數,控波動、控回撤作為主動管理提供額外價值時更需要發力的目標。

行情 | Telegram社群用戶參與度上升:據FansIndex.com數據顯示,較之前相比,Telegram單日增加了341個社群,總群累計增加860,737人次,二者保證了較穩定的增長數,說明市場雖遭受大跌,但市場情緒仍在修復當中。此外,Telegram用戶發言數與主動進群人數也在增加,其中主動進群數較上一日增加了4,060人次。行情雖不穩定,但活躍人數增加,用戶的參與度在上升。[2018/9/6]

為投資組合表現不顯著偏離基準指數,需要維持至少60%的資金配比在 ETHE 上,正常情況下應維持80–90%的權重,收益增強的資金權重通脹在 10~20% 的比重。

由于 ETHE 份額目前在OTCQX市場交易,該市場為所謂的場外證券交易市場(OTC)這里的證券通常交易活躍度有限且沒有標準期權市場,所以無法用券商平臺的余額作為抵押物進行備兌期權賣出策略,或者融資融券操作。那么增強的首要重點是對區塊鏈及加密貨幣相關概念股票進行優選配置。

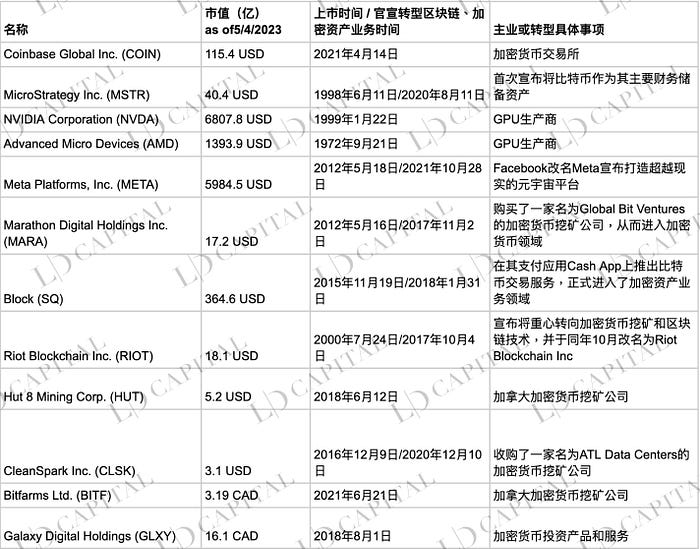

表1:在美加上市的主要區塊鏈或加密貨幣概念股

表2:在美加上市的主要區塊鏈或加密貨幣概念 ETF

投資標的選擇的標準是:

具有明確的加密生態系統的業務計劃或間接受益于加密貨幣行業發展的公司,包括加密挖礦公司、挖礦設備/芯片供應商、加密金融服務公司或其他主要為加密相關客戶提供服務的金融機構、元宇宙業務公司等;

或主要投資策略是專注于數字貨幣現貨或其衍生工具的基金產品;

或投資于上述兩者的基金產品份額。

為什么選擇加密股票:

基于加密股票與加密資產具適度的相關性,通過安全、便捷、合規的方式建立加密市場敞口。

加密股票和加密資產之間的相關性通常介于中等(0.40)和顯著(0.90)之間。此外,從歷史上看,許多加密公司的股價和加密貨幣的beta值大于1。這種放大的風險敞口可以使加密股票成為獲得加密市場價格波動敞口的有效工具。此外不止 ETHE,一些加密基金(如BITW)因類似結構性問題存在市值低于NAV的情況,亦可以押注折價回歸。

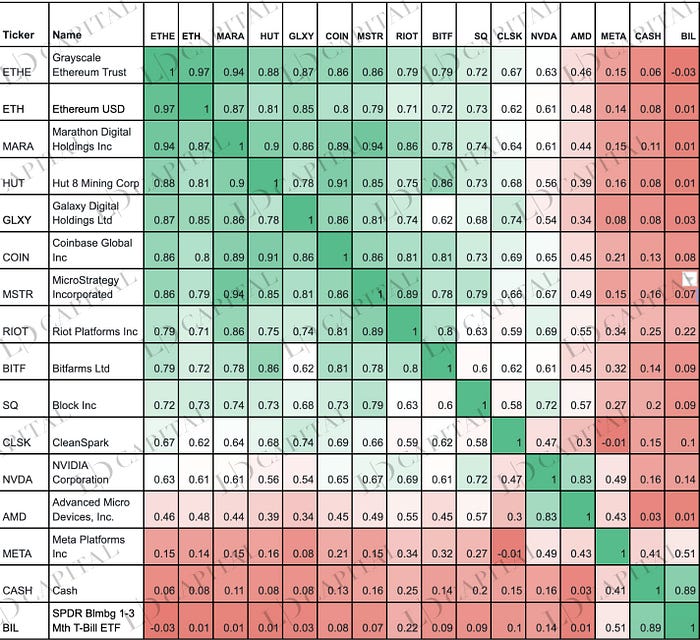

表:主要加密股票和ETH、ETHE的月度回報相關性(5/01/2021–05/04/2023):

伊朗總統Hassan Rouhani表示,伊朗將不會禁止Telegram的使用:據theblockisback報道,伊朗總統Hassan Rouhani表示,伊朗將不會禁止Telegram的使用。Rouhani在高級政府官員會議上表示,伊朗將會開發出本土信息社群軟件,旨在打破Telegram在伊朗信息社群領域的壟斷。4月4日晚間,伊朗政府高級官員曾討論禁止Telegram的可能性措施,稱擔心Telegram將發行的令牌可能會破壞本國貨幣。[2018/4/5]

注:統計周期受制于COIN股票2021年5月才上市交易;CASH代表現金

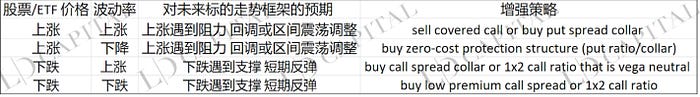

衍生品增強

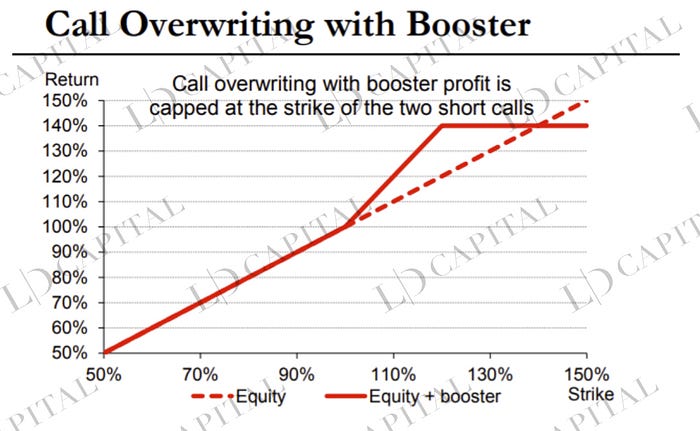

期權增強主要基于擁有的股票/ETF現貨頭寸進行備兌開倉策略為主,即賣出一定虛值程度的相同份數的Call,可以在市場下跌或平穩上漲時獲得相對于現貨的超額收益。

同時在結合宏觀,技術面和行業基本面因素判斷后,可以對備兌策略進行調整。比如用ratio call spread. 在期限結構合適的情況下做calendar spread。

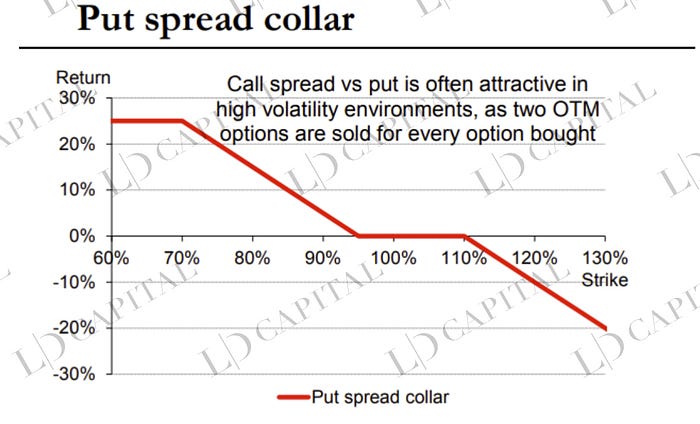

需要對portfolio進行保護的時候可以根據隱含波動率的level來制定期權結構。比如在implied volatility偏高并且wings相對于atm較高的時候可以選擇put spread collar結構

期權增強策略舉例

需要注意的事,波動率變化的細節,比如偏斜 (skew)和期限結構 (term structure),會影響具體的期權結構。這些指標需要系統性的實時追蹤。下面是一些期權結構的示范圖:

主觀擇時

宏觀面+技術面+行業基本面的分析進行部分現貨倉位擇時操作也是超額收益來源,但總體來說作為 ETHE 增強策略,應淡化倉位擇時。

具體來看:

宏觀擇時:通過在宏觀、政策、經濟周期等層面進行分析來綜合判斷數字貨幣市場整體未來走勢。

行業擇時:企業/項目調研、事件驅動、多因子選股等。

技術面擇時:利用圖形技術分析,研判趨勢持續性,在關鍵的阻力支撐位前后進行適當調倉。

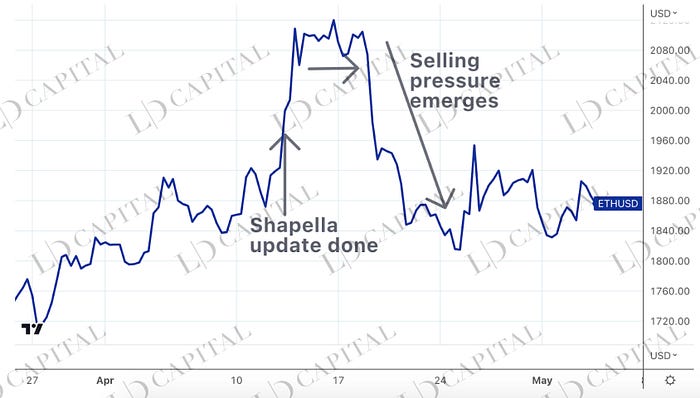

其中無法量化的宏觀研判和事件驅動部分是體現策略管理人水平差異的核心。例如,以太坊2.0 升級(Shapella)在 2023 年4 月13 日結束,然而很多人忽略的一點是,大量的 ETH 提現并不會立即出現,可能需要五天以上才會到賬,所以在升級利好完成后數日內如過價格上漲可以考量適當減倉,或采取賣出一些看漲期權的操作收獲波動價值。下圖是 ETH 現貨價格,可以看到在4月13日前后飆升,而后盤整了五日后快速下跌。

以上策略的目的主要出于:

長期持有加密市場核心資產 — — ETH 是主流Web 3應用的核心基礎設施,除了和BTC一樣可以承接法幣財富的流動性外溢、配置多樣化需求,還將額外擁有 Web 3生態應用帶來的α;

偏配不影響基石倉位 — — 做擇時操作不影響 ETHE 高倉位,,避免錯失尾部異常漲勢;

聚焦股票的阿爾法 — — 精選更多優秀的公司長期而言會獲取到高于市場平均收益的超額收益。

獲取波動性收益 — — 通過期權將黑天鵝風險、多空轉換的波動轉化為指數長期多頭的“阿爾法”

接下來,我們將基于歷史數據,對所提出的基于Grayscale ETHE的指數增強基金策略進行實證分析,評估策略的有效性和可行性。

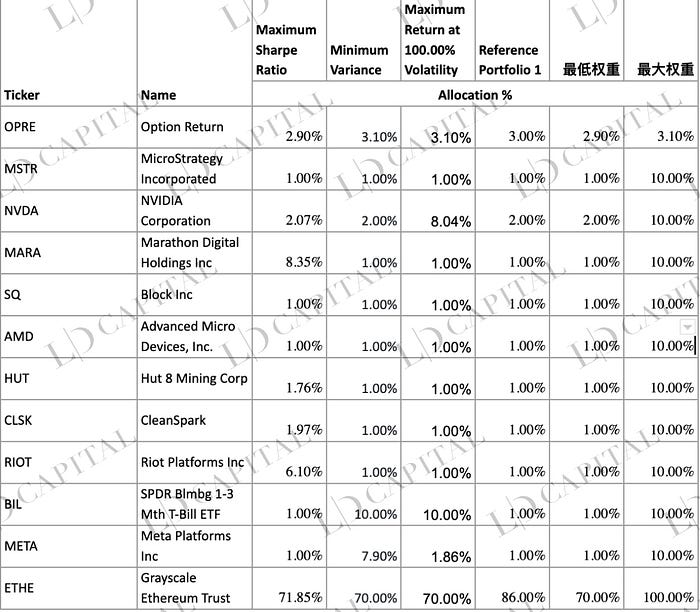

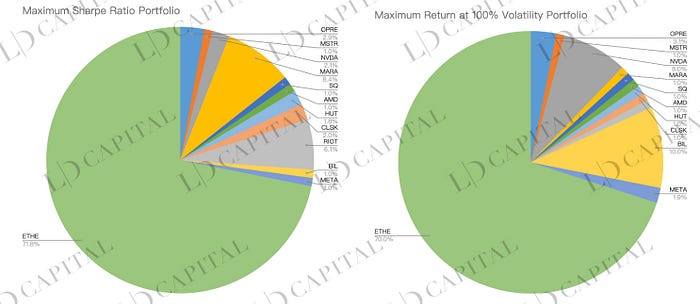

基于2020年1月~2023年4月的歷史行情,以及以下備選標的(其中OPRE用來模擬期權部分收益)進行月度回報統計,然后對每種資產的配置最高最低比例進行條件約束,并基于三種方法分別得到優化組合配置分別是:

最大夏普率優化 — — 基于均值方差找到位于效率邊界上的最優風險調整投資組合

最小方差 — — 在一組資產中,其組合風險(以方差或標準差衡量)最小

在給定年波動目標100%下最大化回報 — — 在給定風險水平下尋求最大化投資組合的預期收益

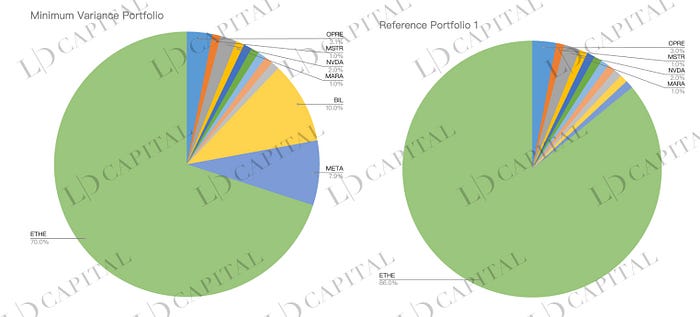

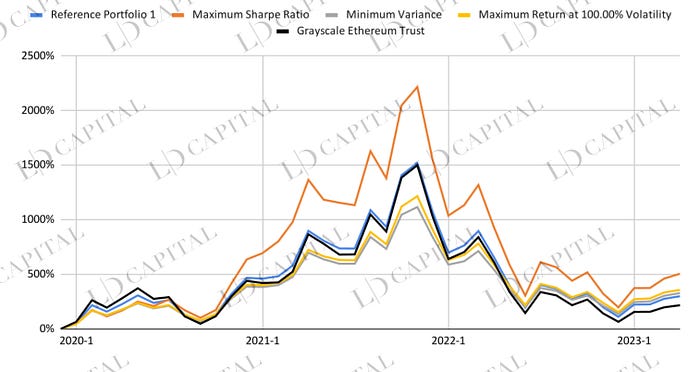

測試得到各個組合收益表現如下,其中黑色線的 ETHE 表現和未特別優化的參考組合1藍線可以作為參考對比:

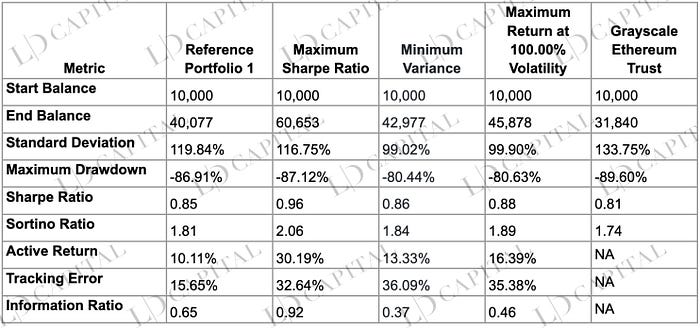

下表展示了四種優化過的投資組合,包括最大夏普比率、最小方差、在100%波動率下的最大回報組合與單一資產Grayscale Ethereum Trust(作為基準)的表現對比,可以看出優化過的組合幾乎在所有風險回報指標上擊敗了單純持有 ETHE,而其中最大夏普比率組合在收益、風險控制和風險調整后收益方面又均優于其他組合:

可以從以下幾個方面觀察這些數據:

收益:在給定期間內,最大夏普比率組合的最終余額為60,653,表現最好,明顯優于其他組合和基準資產。最小方差組合和在100%波動率下的最大回報組合的終值分別為42,977和45,878,也高于基準資產的31,840。這說明優化過的投資組合在收益上均優于單一資產。

風險:從標準差來看,最小方差組合的風險水平最低(99.02%),而基準資產的風險水平最高(133.75%)。在最大回撤方面,最小方差組合和在100%波動率下的最大回報組合的最大回撤較低(分別為-80.44%和-80.63%),而基準資產的最大回撤最高(-89.60%)。這表明優化后的投資組合在風險控制方面也表現得更好。

風險調整后收益:夏普比率和索提諾比率分別衡量了單位風險下的預期收益和單位下行風險下的預期收益。從這兩個指標來看,最大夏普比率組合的表現最好(夏普比率為0.96,索提諾比率為2.06),這意味著在風險調整后的收益方面,這個組合優于其他組合和基準資產。

相對收益與風險:主動收益、跟蹤誤差和信息比率分別衡量了優化組合相對于基準資產的超額收益、風險和風險調整后的超額收益。從這三個指標來看,最大夏普比率組合表現最好:主動收益為30.19%,信息比率為0.92(主動收益與跟蹤誤差的比值)。這表明,最大夏普比率組合在相對于基準資產的表現方面也具有優勢,該投資組合能在承擔適度風險的情況下實現一定的超額收益。

注意:優化基于給定時間段內所選投資組合資產的月度回報統計。優化結果并不能預測在給定時間段之外的配置將表現最佳,使用優化后的資產權重構建的投資組合的實際表現可能與給定的表現目標不同。

綜上所述,ETHE 本身較差的風險回報比,可以通過不同的配置方法進行增強,模擬組合在收益、風險控制和風險調整后收益方面均優于基準資產 ETHE。投資者可以根據自身的風險偏好和投資目標,選擇適合自己的投資方法,從而改善持倉體驗,在最大化收益和最小化風險之間取得平衡。

LD Capital

個人專欄

閱讀更多

金色薦讀

金色財經 善歐巴

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

MarsBit

Arcane Labs

深潮TechFlow

Tags:ETHTHEETHECALLSETH價格The CommissionEthereal詞匯ethical的中文諧音

原文:Bankless,由 Gwei Research 編譯。上周的 Shapella 升級對以太坊來說意義重大,但擴展網絡的工作才剛剛開始。今天,我們來看看以太坊在沙佩拉之后的發展方向.

1900/1/1 0:00:00過去4個月,皮查伊可能是美國科技界最慌亂的CEO。從2014年收購DeepMind算起,谷歌這十年都沒有拿出過真正顛覆性的AI產品.

1900/1/1 0:00:00作為一家技術創新驅動的公司,Higgs technology團隊致力于為全球用戶提供更加安全、可信、高效和可持續的解決方案,為客戶和合作伙伴創造更大的價值.

1900/1/1 0:00:002023年4月20日根據官方推特消息公告,公鏈項目Sui已經敲定將在5月3日上線主網,而事先通過加密貨幣交易所發售的原生代幣SUI也將在主網啟動期間被解鎖.

1900/1/1 0:00:00四月即將結束,在這一月中,耐克、阿迪和彪馬三大運動品牌在Web3領域里動作頻頻,下面就讓我們一起來梳理看看他們最近都在忙些什么吧。 首先,來看看耐克.

1900/1/1 0:00:00IPOR構建了DeFi的基準利率IPOR Index,并最高可實現500倍杠桿的利率交易。DeFi正在從CeFi的學習中完善自己的金融工具,并蠶食CeFi的市場.

1900/1/1 0:00:00