BTC/HKD-0.36%

BTC/HKD-0.36% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD-1.8%

LTC/HKD-1.8% ADA/HKD-1.47%

ADA/HKD-1.47% SOL/HKD-1.6%

SOL/HKD-1.6% XRP/HKD-1.2%

XRP/HKD-1.2%作者:Joel John,LedgerPrime風投負責人;翻譯:金色財經xiaozou

我們知道資產價格有兩個驅動因素:流動性和信念。流動性指的是買家進入市場和賣家撤出市場時可用的資本。信念則激勵買家或賣家采取行動,而敘事在塑造信念方面起著重要作用。當集體信念動搖時,人們往往急于拋售資產。

不久前的硅谷銀行(SVB)擠兌事件就是集體信念動搖的一個典型例子。但是,當人們對一種資產形成共識,并急于迅速交易時,會發生什么呢?會出現反向擠兌嗎?

我想探究一下這個問題。因此,本文將通過研究鏈上數據了解是誰在交易meme資產,回報如何,以及投入大量資金是否是明智之舉。

1、有趣的meme幣現象

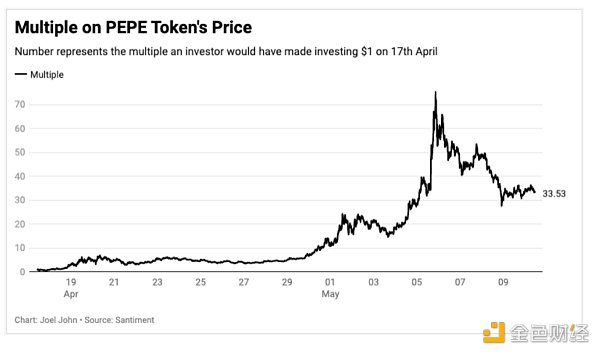

PEPE幣過去幾周上漲了N多倍。在撰寫本文時,PEPE幣的交易量已經超過了Solana、Avalanche、Polygon,甚至是Doge。新笑話是否會比老笑話更值錢?我必須坦承,我也不是很清楚。有一種方法可以檢驗這個問題的答案,那就是看代幣持有者都在做什么。

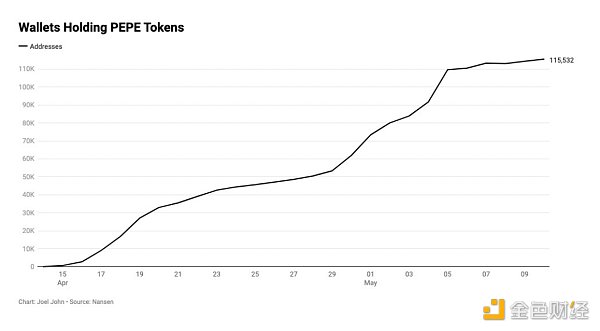

根據Nansen的數據,超過10萬個個人錢包持有這些meme資產。超過140萬個錢包持有像Shiba Inu(柴犬幣)這樣的老meme資產。而協議多年來都難以見到這樣的數字。考慮到可擴展性,Aave和Compound分別只有大約30萬個獨立錢包持有他們的代幣。之所以這個數字這么低有部分原因是因為很多用戶選擇在交易所持倉代幣。

所以,一開始,你會看到持有這些資產的錢包數量快速增加,因為去中心化交易所是唯一可以獲取它們的途徑。注意到下圖走勢在5月5日左右趨于平緩了嗎?這就是PEPE上架幣安的時間。因此,交易員有可能選擇通過中心化交易所購買這些代幣,而非通過去中心化交易所。

Meme資產是一個非常有趣的現象,因為它們同時向我們展示了任何人都可以創建自己的數字資產的能力,還有,隨之而來的風險。一方面,支持創建抗審查、可定制的數字工具是加密精神的核心。另一方面,這些也可能是大規模價值的毀滅性武器。

近30天有44074.75枚BTC流出交易所錢包:金色財經報道,數據顯示,近24小時有1109.56枚BTC流出交易所錢包,近7天有10732.93枚BTC流入交易所錢包,近30天有44074.75枚BTC流出交易所錢包。截至發稿時,交易所錢包余額合計為1,883,142.32枚BTC。[2023/7/31 16:07:44]

有種監管方式是要求交易所不要上架售賣它們。但這只會意味著,像Uniswap這樣的替代方案轉而會積累交易量。即使收取0.1%的手續費,交易所每天也能從代幣業務上賺取100萬美元。

但為什么會有人購買這些資產呢?部分原因是它們填補了彩票留下的空白。在PEPE幣上投入低至100美元將在其峰值時變為6000美元,幾乎接近新興市場國家的人均年收入。因此,投機者通常會將少量資金投入到多個meme資產中,希望能快速翻盤。問題在于,許多此類資產的交易缺少基本面,完全依賴發展勢頭和“氛圍”。所以,如果人們相信其他人也愿意購買這些資產,就會有足夠多的人出價買入,成為早期進入者。在某種程度上,這是博傻理論的一個經典例子。

早期進入者于我而言聽起來像是龐氏騙局。在持續通脹的環境下,很多事情看起來(感覺上)都像龐氏騙局。但要考慮這些工具當前表現如何。當一項meme資產發布時,去中心化的交易所將是其第一個交易地點。開發者建立了所謂的“流動性池”,即美元(或ETH)和代幣的混合組合。

· 假設有50美元和50個代幣,那么一枚代幣的價格就是1美元。

· 有人向池中發送10美元,并獲得價值10美元的代幣。那么現在池中有60美元和40個代幣。

· 鑒于有更多的美元在追逐更少的代幣,該幣的鏈上價格現在將變為1.5美元。

我在2020年寫過一篇長文,詳細介紹了此中的運作原理。Meme資產通常像龐氏騙局一樣進行交易,因為它們的運作原理相似。最開始,若干早期內部人士以非常低的價格購買代幣。他們向流動性池貢獻少量美元,并獲得很多“原生代幣”作為回報。基本上,他們只用幾美元就能獲得大量的代幣。

OPNX已上線測試版ios客戶端:7月16日消息,加密索賠和交易平臺Open Exchange(OPNX)在官推宣布,已在Testlight上推出平臺的測試版ios客戶端。[2023/7/16 10:57:49]

當人們開始討論該資產時,池中meme幣的供應量減少了,從而產生了一種此時價值“上漲”的感覺。當用戶親眼所見這些未實現的收益時,外部噪音更大了,從而吸引更多人購買該meme幣。所以就出現了這種場景:數百萬美元開始追逐憑空出現的東西。一旦達到了一定的流動性水平,像PEPE幣這樣的meme資產可能會持續多年,卻沒有任何得以存在的根本理由。

2、無效的林迪效應

我曾以為這些資產價值會趨向于零,然后死得很慘。但meme幣也有自己的林迪效應(譯者注:Lindy effect,意指某物的預期壽命和已經存在的時間成正比,即它每多生存一段時間,它的剩余預期壽命反會增加一點 )。一種資產在市場上交易的時間越長,只要它不聲稱具有某種用途,它就越有可能在市場上存留。Doge(狗狗幣)就完全符合這一描述。

如果某資產確實具有某種用途但未能達成目標,像幣安這樣的交易所會迅速指出,該資產承諾的“效用”并不存在,交易量如果不滿足上市要求,這項資產最終會下架。看看Mirror協議和Anchor協議,你就可以發現這一點。

這可能是有原因的。大多數由團隊發行的代幣都有幾個發起人,通常是創始人、風險投資人、基金會、協議、實驗室、早期員工,或者任何如今那些酷小孩(以及他們的律師)嘴里的那些時髦字眼。當發布一個meme幣時,早期發起人成為了早期采用者,他們會用美元購買代幣。這種可感知的公平性賦予了meme幣合法性。

想想比特幣是如何被發布到世界上一些最聰明的密碼學家的郵件列表中的。亦或在DeFi summer,發行代幣的慣常方式是進行流動性挖礦。即使是投資于真正的鏈上龐氏騙局,市場也在乎能否感知到公平性。很諷刺,不是嗎?

MakerDAO與GnosisDAO聯手組建DAO-to-DAO 戰略聯盟:12月15日消息,MakerDAO和GnosisDAO宣布聯手組建DAO-to-DAO 戰略聯盟。為了加強彼此生態,已達成的舉措包括MakerDAO將GNO列入Maker協議中的質押資產,GnosisDAO承諾從其持有的GNO生成DAI,并使用DAI推動Gnosis Chain生態發展等。[2022/12/15 21:46:25]

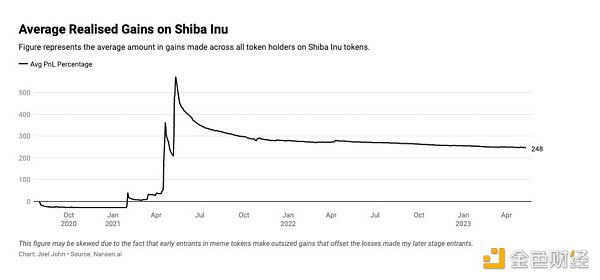

現在你可能認為林迪效應是我捏造出來的。但如果我們看向meme幣的鏈上歷史數據,你就會注意到并非如此。一般情況下,meme幣最終會為少數早期進入者帶來凈利潤。上圖是關于shib的。

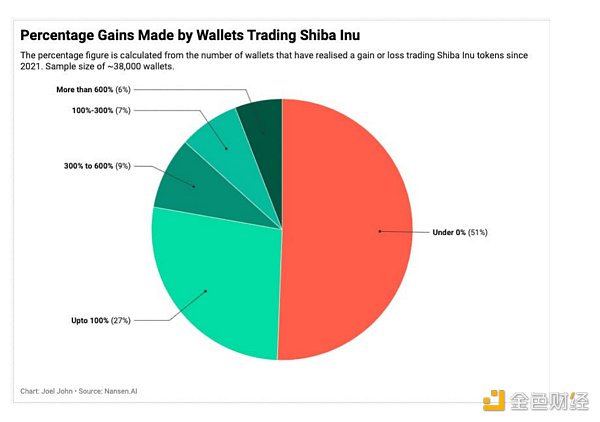

就像上周的PEPE幣一樣,它的敘事在2021年就創下新高。前幾周有的錢包從最初的1067美元投資中賺取了數百萬美元。來自Nansen的數據顯示,隨著時間的推移,該網絡上的平均實現盈虧(PnL)約為249%。看起來很好,是吧?但你若把賣家的凈PnL進行分類,就不會這么認為了。

上圖顯示了交易shib的錢包的收益分布。同一種代幣,可以讓投資1000美元的人成為百萬富翁,也可以讓一半的交易員虧損。仔細看下,只有6%的錢包產生了超過600%的超大回報率。這是在2021年——這一年比特幣從2萬美元的低點上漲到6.9萬美元(假設你是在2019年12月買入的)。

因此,對于投資早期meme幣的風險和付出,除非你考慮的是絕對的邊緣情況,否則回報是不合理的。這些邊緣情況是我們在推特上讀到的傳奇故事——meme幣造就了百萬富翁。

通常,當交易所上市某meme資產時,它會“跨越鴻溝”,實現林迪效應。例如,約23%的shib在交易所上市。對于像Doge這樣的代幣,該數值約為33%。交易所將meme資產轉化為金融產品,將其傳遞給數百萬個不知情的散戶,他們會向其投入幾百美元。

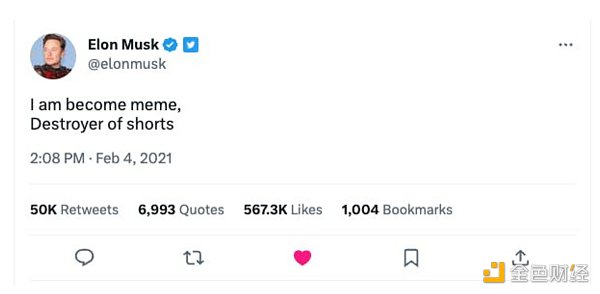

然后,meme幣會轉而具有比比特幣或以太坊更佳的表現,每次市場反彈時,流動性都會在市場繁榮期流向高風險資產。當一個meme幣漸漸遠離社區,更像是一種交易工具時,它就會存活下來。像埃隆·馬斯克這樣有魅力的首席執行官們就很清楚為自己和自家企業創建meme幣的重要性,正如下面這條標志性的推文所示。

法官批準Ripple動議,以驗證七名美SEC官員公開言論的視頻:金色財經消息,美國前聯邦檢察官James K.Filan發推特表示,在一份只有文本的命令(Text Only Order)中,法官Netburn批準了Ripple被告的動議,即送達兩份傳票,以驗證七名美國證券交易委員會(SEC)的公開言論視頻,并忽略SEC關于被告試圖重新開啟證據發現程序的指控。[2022/8/15 12:26:11]

我們有可信的理由來質疑meme資產是否是零和游戲。在傳統資產或盈利性協議中,資產以低于基數的價格交易是沒有意義的。如果是這樣,那就把自己看作一個價值投資者,進行資本分配。熊市意味著資產以大幅折扣價交易。例如,Uniswap僅上個月就產生了約2,800萬美元的費用。你可以圍繞這些數據創建一個樂觀的、稱心如意的估值模型,因為人們會利用這些數據進行投資決策。

假設價格將追隨采用情況,最終,采用將增長到一個點,恰好與資產價格對齊。人們進行傳統投資時,他們是在為承擔投資風險及投資上漲的可能性而買單。當你買入JPEG時,你購買的像素可能會根據擁有相同資產的其他人的社交圖譜找到相對價值。埃隆·馬斯克的一篇推文為Milady NFT帶來了凡勃倫效應(譯者注:凡勃倫效應是指消費者對一種商品需求的程度因其標價較高而不是較低而增加),其最近的交易量激增。

Meme幣不一樣,因為它的價值是由圍繞著它的氛圍決定的。當氣氛完美無瑕時,相關數字看起來就不錯。但信心最終會耗盡,人們會以極低的價格拋售代幣,或者一直持有到市場再次反彈。所以需要從更大的用戶群體中攫取資源,才能讓少數早期進入者變得富有。

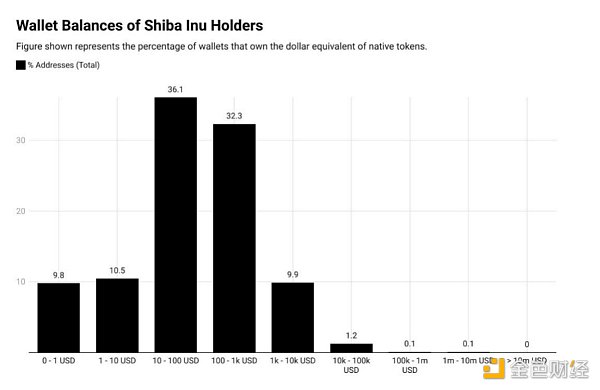

為了理解其中緣由,可以參考一下持有meme資產的錢包分布情況。以下是shib的數據。仔細看,你會發現大約78%的錢包持有者的持倉額在1000美元以下。大多數代幣經濟體都遵循類似的鐘形曲線,但仍能表明散戶資本普遍流向了meme資產,而代幣則集中在少數錢包中。例如,根據IntoTheBlock的數據,大約80%的shib被58個錢包所持有。

借貸協議Maple:Celsius和3AC從未通過Maple Finance借款:6月22日消息,借貸協議Maple Finance在社交媒體上發文表示,Babel Finance在該平臺上加拿大對沖基金Orthogonal Trading的USDC池種有1000萬USDC的借貸頭寸。自Babel停止提款后,Orthogonal一直與Babel管理層保持聯系,并專注于保護貸方的利益。同時,Celsius和3AC從未通過Maple Finance借款。Maple協議的管理機構仍致力于與所有借款人就其資產構成進行積極對話,并對他們在Cesius和3AC中的風險敞口充滿信心。

昨日報道,機構借貸協議Maple Finance在6月21日的公告中表示,本周協議資金池可能出現流動性問題,放貸用戶(Lenders)可能無法提款,必須等待借款用戶(Borrowers)還款。[2022/6/22 4:44:21]

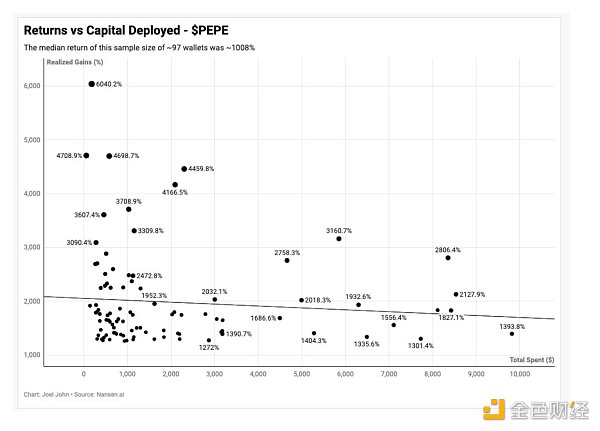

這里需要警告的是,新的meme項目很少能從小額資金投入中獲得大規模回報。在PEPE幣最近的上漲中,我看到的六位數投資中最大的一筆回報是10萬美元本金在三周內變成了100萬美元。

為了弄清如何有效投資如PEPE幣這樣的meme資產,我選取了實現收益最高的100個錢包作為樣本,然后繪制了它們的初始投資金額。在這100個錢包中,只有3個錢包的初始投資額超過了1萬美元。正如你所料,大多數獲得巨額回報的投資者都是那些投資金額較小的錢包。對于這些數據可以有兩種解釋。

· meme資產給小型投資者提供了一種賺取巨額回報的方式(通過早期投資)。

· 或者這些通常是內部人士的錢包,他們比其他人更早參與了龐氏騙局。

有個方法可以驗證這一假設,那就是研究這些錢包的歷史活動。不幸的是,這超出了本文范圍,可能是學術項目需要考慮的。

我應該遏制自己對這些資產進行更多鏈上分析的沖動。但如果要總結一下我們目前所看到的,那就是:

· 只要有大型交易所支持,meme資產就可以產生林迪效應,成為金融產品。

· 一小部分進行小額投資的早期進入者可以獲得豐厚的回報。關鍵是“要夠早”。

· 大多數投資者的投資金額都低于1000美元。

· 我們看到的大部分豐厚回報都來自于1萬美元以下的投資。

· Meme資產類似于龐氏騙局,因為如果買方的流動性停止流入,它們可能會迅速滅亡。而交易所在中間架起了橋梁。

3、偏見的季節

人們常常會樂觀地看待這個世界。相比槽糕的結局,人們更愿意相信好的結果。這種傾向通常被稱為Pollyanna原則,是一種積極偏向。樂觀是社會正常運轉的必要特性。但如果你是一個賭徒或投資者,樂觀可能會為你帶來不應有的傷害。賭徒可能會相信結果將對他們有利。投資者通常假定其他投資者已經進行了必要的盡職調查。

在市場中我們常見此類故事。Luna破產一年后,很少有人會談論400億美元的價值是如何消失不見的。反而,我們關心的是下一輪大幅反彈將從何而來。另一種偏見是近期偏見(recency bias)。最近關于物價上漲的消息讓我們相信這將是一個持久趨勢。

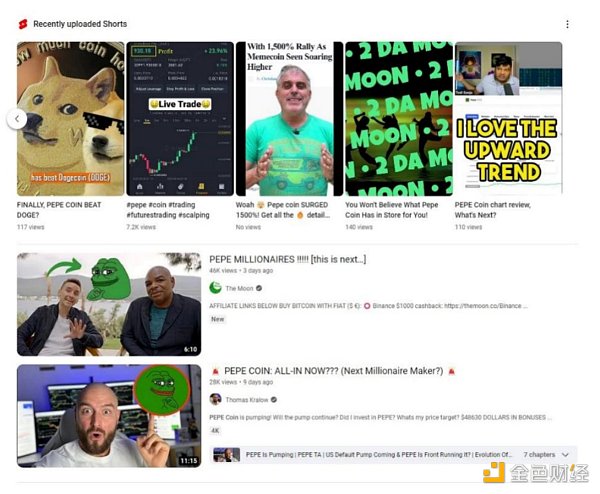

還有因在社交媒體上看到他人大賺一筆的消息而產生的meme欲望。如果看看YouTube或Instagram,你就會發現這些社交媒體上不斷在兜售人們應該“掌控”自己財務的想法。確實,一個人應該掌控自己的財務,就像掌控自己的健康一樣。但“掌控”并不意味著要把自己的畢生積蓄投入到一個滑稽的代幣上。通常情況下,如果投資者對加密貨幣等資產類型有主題敞口( thematic exposure,金融術語),那么他們最好什么都不要做。

第三個原因更有可能:與波動性有關。許多加密原生用戶用比特幣或以太坊來衡量他們的財富。要想在市場上超越其他人,就需要承擔更多的風險。在波動性較小的時期,即使是杠桿交易也不一定能創造出交易員所追求的回報。因此,他們在可疑資產上承擔越來越高的風險,他們認為這些資產中多數價值將歸零,而有些將幫助他們創造巨額回報。

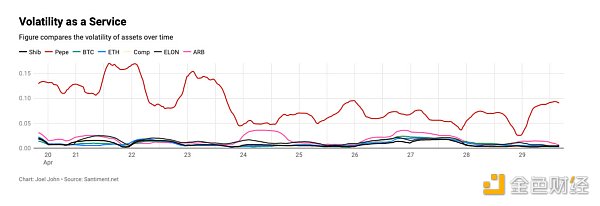

隨著meme幣在公共領域的影響力越來越小,其波動曲線開始模仿其他代幣。上圖可見,Doge和Shib這兩個早期meme資產開始表現出與比特幣類似的波動。

夠諷刺的是,大型基金經理也有這種傾向,即進行風險更高的押注,并一直持有,直到為時已晚。最近的一篇名為“加密貨幣的競爭和投機”的文章對2016年至2022年間進行加密貨幣投資的共同基金經理進行研究。文章指出,較早進入的基金經理,將資金投入到基金中,其表現優于較晚進入、模仿他們的同行。

在牛市和熊市周期中,進行早期投資的經理也更善于對沖和退出加密貨幣。這與散戶朋友們沒有太大的不同,他們只是想盡早參與一場meme幣熱潮而已。

事實是,無論我們采取何種道德立場,meme資產都將繼續存在。只需幾次點擊,就可以找到發行和交易meme資產的工具。只要社區愿意團結在它們周圍,我們就會看到圍繞這些資產的投機活動激增。事實上,監管機構可以發揮作用,要求交易所建立一個框架,規定哪些meme資產是可以上市的,哪些不可以。

我不太清楚幣安團隊在對PEPE幣進行盡職調查時掩飾了哪些“基本面”而不顧數百個團隊為自己實打實的產品尋求上市的努力。但是,如果流動性轉移到去中心化交易所,監管機構的任何框架都不太可能有任何意義。最極端的情況可能就是像Tornado Cash一樣被制裁。

我們這個行業面臨的問題是,那些(假裝)在制造很酷的東西的人(通常)也在兜售這些垃圾工具。當一個人高歌贊頌墮落行為的同時又要求監管,那么他幾乎不會認真對待任何一個人。想象一下,如果喬布斯或扎克伯格整日忙于談論他們的股票投資組合,而不是癡迷于用戶的需求會怎么樣。

結果就是,這個行業就像是站在可以改變世界的技術之巔進行金融欺詐的青少年一樣。當然還有無數的建設者和研究人員,他們日復一日地努力工作,讓資產和技術具有實際效用。

在我們生活的這個時代,金錢就如同meme幣。我們這一代人正面臨著通貨膨脹和失業率上升帶來的經濟危機。這是一個緩慢的流血過程,以Instagram可愛的濾鏡和Tiktok朗朗上口的曲調為標志。我們甚至使用生成式AI來進行藝術和文章創作——太有趣了。人們會想盡一切辦法多賺點錢。有時會涉及到meme資產和NFT投資。

我們這個行業所能做的就是對meme資產的投資風險發出更響亮的警告。人們總是可以展示去中心化(一個理念)和區塊鏈(一種技術)可以帶來什么好處,而不需要用戶把自己的畢生積蓄投入到鏈上龐氏騙局中。也許還能讓我們了解到,是誰創造了人們可以隨時隨地使用的有用工具。每次在我們贊美賭徒之時,我們完全忽略了建設者。

建立一個可持續的生態系統需要兩者兼而有之。

金色薦讀

金色財經 善歐巴

迪新財訊

Chainlink預言機

區塊律動BlockBeats

白話區塊鏈

金色早8點

Odaily星球日報

MarsBit

Arcane Labs

在美國聯邦儲備銀行亞特蘭大分行昨天舉辦的第 27 屆年度金融市場大會的一個問答環節中,當被問及 SEC 與 Coinbase 的爭議以及對加密貨幣的一般性監管時.

1900/1/1 0:00:00$PEPE 的成功引發了新一波的 meme 幣浪潮,但是相比于一路暴漲,RUG 和垃圾幣才是常態。如何在投資 meme 幣時避免這樣的情況呢?今天這篇指南可能會對你有幫助.

1900/1/1 0:00:00原文作者:MooMs NEX Protocol 建設者 MooMs 長期追蹤 Web3“聰明錢”的流向,并試圖提前發現下個行業趨勢.

1900/1/1 0:00:00“The Times 03/Jan/2009 Chancellor on brink of second bailout for banks.

1900/1/1 0:00:00出品|歐科云鏈研究院 作者|畢良寰 前言 在未來5年中,如果五分之四的人突然失去工作,這將給社會帶來何種影響?在這場科技變革中,美國因其“任性”的監管態度可能會落后于其他國家.

1900/1/1 0:00:00電子游戲,科技發展的隱藏發動機估計很多瓜友一看到這個標題,就咧嘴一笑:瓜哥,你不能因為自己喜歡玩游戲,就把電子游戲拔高到這個高度啊.

1900/1/1 0:00:00