BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+3.18%

ETH/HKD+3.18% LTC/HKD+2.2%

LTC/HKD+2.2% ADA/HKD+2.84%

ADA/HKD+2.84% SOL/HKD+1.74%

SOL/HKD+1.74% XRP/HKD+0.22%

XRP/HKD+0.22%原文作者:Ren & Heinrich原文編譯:深潮 TechFlow

在這篇文章中,我將會分享在分析 200 個頂級 DeFi 項目后所得到的見解。這不是一項學術研究,但這些發現對加密貨幣投資者來說是有價值的。

讓我們開始吧!

數據集

我使用了 DefiLlama 的公共數據來進行分析。在我的分析中,我納入了 2022 年 10 月末鎖定總價值 (TVL) 排名前 200 的 DeFi 項目。

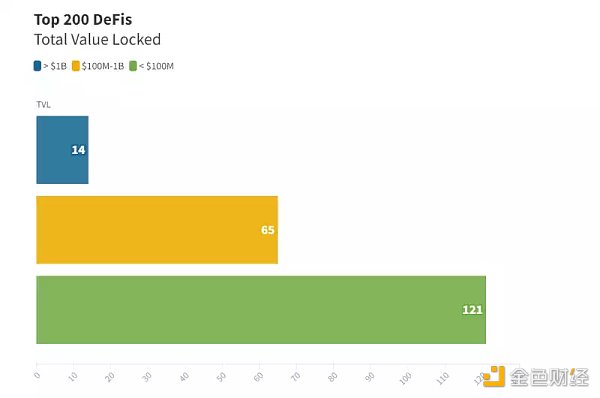

下圖顯示了各平臺鎖定的總價值分布。

分析師:自7月中旬以來,加密鯨魚已購買高達88億美元的比特幣:9月20日消息,鏈上分析師Will Clemente表示,近幾個月來,加密鯨魚一直在以驚人的速度購買比特幣。根據Glassnode的數據,Clemente告訴比特幣多頭Anthony Pompliano,盡管擁有至少1000枚比特幣的鯨魚或實體在5月份拋售了比特幣,但僅僅兩個月后,他們就又開始“積極購買”BTC。他在推特上稱:“自7月17日以來,也就是兩個月前,鯨魚用戶增持了184699枚比特幣,大約是88億美元。”Clemente同時還表示,散戶或持有少于10枚比特幣的實體也在購買比特幣,認為“宏觀上散戶持有量增加,類似于牛市中期。”(The Daily Hodl)[2021/9/20 23:38:45]

14 個平臺的 TVL 超過 10 億美元。65 個平臺的 TVL 在 1 億至 10 億美元之間。其余 121 個平臺的 TVL 低于 1 億美元,最少的為 2300 萬美元。

Messari分析師:沒有直接原因可以解釋當DeFi代幣飆升時ETH必須上漲:Messari分析師Ryan Watkins近期表示,沒有“直接原因”可以解釋為什么當DeFi代幣飆升時ETH必須上漲。Watkins援引Wang的話稱:“DeFi正在‘To the Moon’。ETH為何沒動靜?簡單來說就是,沒有直接的理由說明為什么ETH必須與DeFi一起上漲。去年,Qiao Wang是第一個提出原因的人之一,他認為穩定幣(加密美元)允許投資者出于投機意圖繞過像ETH這樣的原生加密資產。”

Watkins指出,一些DeFi代幣,如Compound或Balancer,可以直接從Coinbase或Uniswap以美元購買,從而消除了2017年需要的“以太坊橋梁”。他補充道:“在過去的兩年里,以太坊已經從IC0項目的存錢罐轉變為一個迅速發展的數字經濟。”Watkins還表示,效用(utility)是任何貨幣的核心驅動力。例如,美元為何比委內瑞拉玻利瓦爾更有價值,其原因就包括整體效用、全球可接受性和基礎價值。隨著像ETH 2.0這樣的關鍵事件即將到來,以太坊的效用看起來不會很快被取而代之。(CryptoSlate)[2020/6/26]

TVL 的分布遵循 Pareto 分布。該名單中的前 40 名(20%)DeFi 占所有 TVL 的 80%。

分析 | BTC鏈上活躍度大幅上漲,市場新增流量增速穩定:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間04月06日8時報486.34點,較昨日同期上漲17.19點,漲幅為3.66%。此外,在TokenInsight密切關注的28個細分行業中,24小時內漲幅最高的為能源與采礦應用行業,漲幅為13.83%;24小時內跌幅最高的為娛樂與游戲平臺行業,跌幅為0.75%。

據監測顯示,BTC活躍地址數和轉賬數分別較前日上升16.07%和12.94%。BCtrend分析師Jeffrey認為,市場新增流量增速穩定,短期延續蓄力上行。

另據BitUniverse量化分析,BSV在80$-96$,XRP在0.32$-0.38$寬幅震蕩,適用網格自動低吸高拋獲利。[2019/4/6]

分析 | 金色盤面:ETH 小幅上漲 走勢稍弱:金色盤面綜合分析:ETH在上升通道內,聯動BTC向上拉升,但BTC突破了昨晚高點,而ETH并未超過昨晚的高點,說明短期內走勢相比BTC稍弱,上方壓力位306。[2018/8/20]

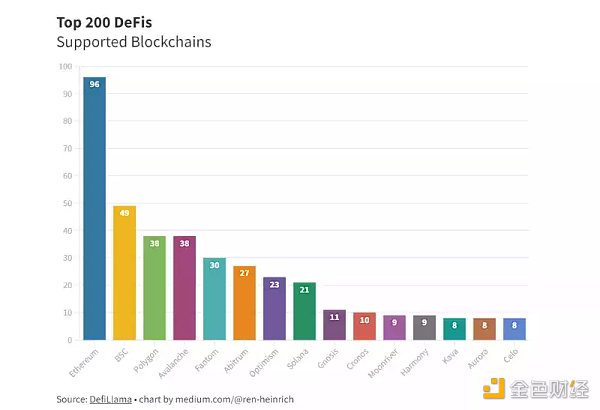

談到 DeFi,以太坊無疑是領導者。所檢查的項目中有 96 個只在或也在以太坊上提供服務。

BSC、Polygon 和 Avalanche 以一定距離緊隨其后。

有 5 個平臺使用了 10 多個不同的區塊鏈。36 個使用了 2 到 10 個之間。剩下的 159 個只使用了 1 個區塊鏈。

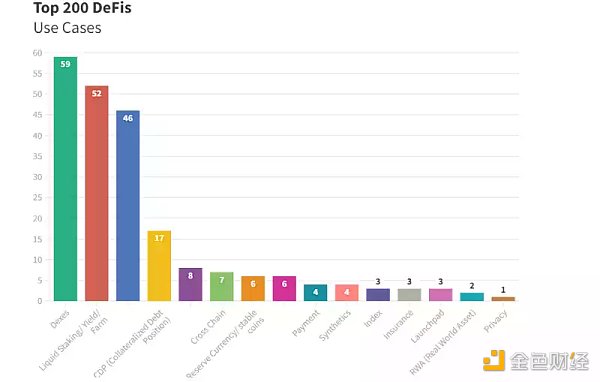

下圖說明了所考察的平臺最常見的使用案例。DEX、流動性質押、收益農場和借貸是每個 DeFi 平臺最常見的功能。

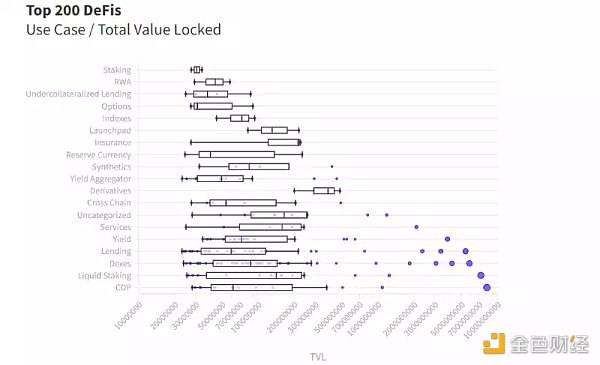

以上哪個用例涉及的資金最多?下面的圖表解釋了這一點。「抵押債務頭寸、流動性抵押、指數和借貸」與最高 TVL 相關。

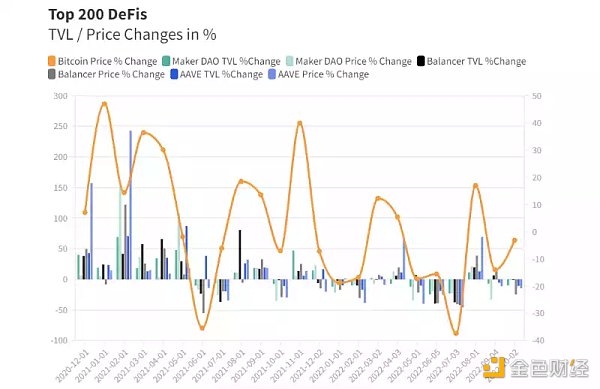

我比較了三個具有高 TVL 的平臺(Maker DAO、Balancer、AAVE)。這些說明了 TVL 和平臺Token價格的每月百分比變化。線條表示比特幣價格的每月百分比變化。

引人注目的是,每個平臺都有相似的市場走勢。

這可能是因為存入各種 DeFi 產品的大部分資金是加密貨幣。由于個別貨幣與比特幣的走勢高度相關,因此各個平臺的走勢似乎一致也就不足為奇了。

這項分析表明,DeFi 平臺最經常提供的服務(去中心化交易平臺、流動性質押、收益農場和借貸)也與平均鎖定的最高總價值有關。

雖然有些項目只在一個或兩個公共區塊鏈上運行,但有些項目存在于 15 或 20 條鏈上。

然而,分析表明,一個項目運行的區塊鏈數量與項目的成功沒有關系。很難對某些用例是否處于上升期得出結論。

一般來說,整個 DeFi 市場的表現受比特幣價格的影響非常大。

此外,也有跡象表明,TVL 似乎是 DeFi 平臺成功和質量的一個很好的指標。TVL 較高的平臺似乎在其價格表現方面做得更好。意味著平均而言,它們在較長時期內是更好的投資,因為與 TVL 較低的 DeFi 項目相比,它們價格上漲較多或損失的價值更少。

區塊律動BlockBeats

媒體專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

來源:NGC Ventures編譯:王爾玉,PANews自DeFi盛夏帶來2020年的牛市以來,所有人都預料到機構即將采用DeFi.

1900/1/1 0:00:00出品:DODO Research 編輯:Daidai 作者:Yaoyao FTX 爆雷,帝國坍塌,一系列頭部平臺遭受重創.

1900/1/1 0:00:002022年12月 CoinGecko 與 Footprint Analytics 聯合報告Data Source:Footprint Analytics 市場上有一種說法是.

1900/1/1 0:00:00Web3 讓傳統互聯網進行了一場徹底的升級,用去中心化的協議和社區所有權替代了中心化的“看門人”和中介。Web3的底層邏輯對于信仰加密技術的人來說極具吸引力.

1900/1/1 0:00:00撰文:火火 11 月 23 日,ConsenSys 更新關于收集用戶 IP 的聲明。聲明說當用戶在 MetaMask 中使用 Infura 作為默認 RPC (遠程過程調用協議 Remote P.

1900/1/1 0:00:00原文:《A Framework for DAO Token Valuation》by Kristof Lommers 編譯:DAOctor 在本文中.

1900/1/1 0:00:00