BTC/HKD+0.8%

BTC/HKD+0.8% ETH/HKD+0.8%

ETH/HKD+0.8% LTC/HKD+1.21%

LTC/HKD+1.21% ADA/HKD+3.73%

ADA/HKD+3.73% SOL/HKD+1.49%

SOL/HKD+1.49% XRP/HKD+4.05%

XRP/HKD+4.05%本文來自 Bloomberg Intelligence,

原文作者:Mike McGlone、Jamie Douglas、Eric Balchunas 和 James Seyffart

Odaily 星球日報譯者 | Moni

我們即將進入 2023 年,加密貨幣市場或許都在尋找這一問題的答案,對于 Bloomberg Intelligence 而言,答案更傾向于前者,作為全球資產組合的一部分,加密貨幣市場復蘇的時機已經成熟。一年后,美聯儲很可能會轉向寬松政策,而加密貨幣似乎已準備好跑贏大多數傳統資產。

如果加密貨幣真的走向消亡,那么期貨市場應該最先收到“警報”(至少做市商會收到芝商所的通知)。但實際上恰恰相反,數據分析顯示加密市場可能正在醞釀反彈,芝商所的比特幣期貨持倉量正在上升,相比之下原油期貨持倉量卻在下降,要知道,相比于成熟的原油市場,加密貨幣應該還處于嬰兒期。

不斷增長的比特幣期貨未平倉量

一方面,比特幣正在逐步成為全世界投資者的數字黃金,而以太坊可能扮演傳統金融市場里的期貨和 ETF 的角色。

需要注意的是,比特幣現在處于低谷,在剛剛過去的 11 月里,加密市場從未如此寒冷。FTX 和一系列加密貨幣公司倒閉將牛市的利潤燒成灰燼。

彭博社:美國銀行將更加審慎考量為加密客戶提供服務:金色財經報道,美國銀行在一系列區域性銀行倒閉和監管機構加強審查之后更加謹慎地對加密行業提供服務,據行業參與者、投資者和銀行高管稱,雖然沒有全面禁止為加密客戶提供服務,但金融公司正在實施冗長的申請程序,拒絕小型公司和一些零售平臺,在某些情況下甚至完全關閉加密業務的大門。[2023/3/30 13:36:03]

持續下跌?還是為下一次上漲做準備?

比特幣價格可能會來到 10, 000-12, 000 美元支撐位,整個加密市場可能正在面臨歷史上最嚴重的縮水之一。

新興資產/技術起起落落

2023 年的加密貨幣趨勢將如何變化?截至 2022 年 12 月 2 日,整個加密貨幣市場價值下跌了約 1.3 萬美元美元——大致相當于亞馬遜和谷歌股票市值跌幅總和,這種下跌也表明加密貨幣依然處于初期階段。美聯儲 40 年來最激進的緊縮政策無疑是導致加密貨幣市值縮水的原因之一,不過美聯儲很可能會在接下來的時間里考慮政策轉向——畢竟,如果他們不轉向寬松政策,世界可能會更深地陷入衰退,所有風險資產都會受到影響。在這種情況下,加密貨幣很可能會跑贏大多數傳統資產。

當美聯儲在 2023 年轉向時,比特幣會有何表現呢?

彭博社:自2021年初以來,比特幣ATM機的美元收款金額下降28%:12月24日消息,據彭博社報道,由于加密貨幣的暴跌,自2021年初以來,比特幣ATM機的美元收款金額下降了28%,盡管增速放緩,但一些行業高管仍持樂觀態度。[2022/12/24 22:05:29]

宏觀經濟熊市可能將比特幣推向 10, 000 美元、以太坊 1, 000 美元的支撐位,這意味著這兩大加密貨幣很可能出現進一步下跌。但隨著美聯儲轉向寬松政策,這兩大加密貨幣勢必會出現恢復性反彈。

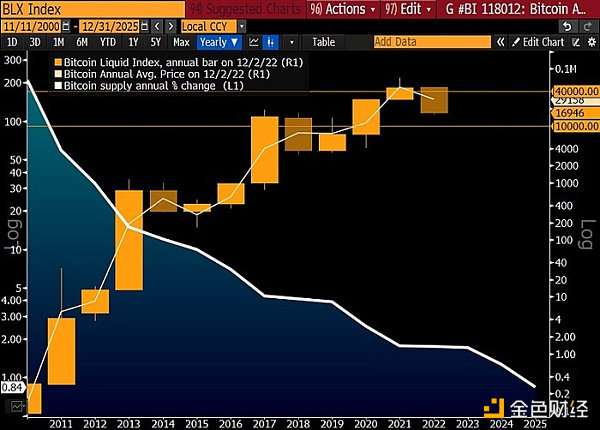

2023 年,比特幣的關鍵支撐位在 10, 000 美元,阻力位在 40, 000 美元。如果經濟規則奏效的話,比特幣供應量“減半”的確定性、以及需求和采用的不斷上升,應該會推動其價格隨著時間的推移而上漲。 在比特幣的漫長發展軌跡中, 2022 年的確遇到一些顛簸,甚至可能會跌到 10, 000 美元左右,但比特幣依然處于上升軌跡內,也能會重新回到 40, 000 美元的阻力位。

比特幣供應量減少,采用和價格上升

2023 年,以太坊支撐位可能會在 1, 000 美元區間。以太坊在 2021 年完成升級, 2022 年又成功轉向權益證明(PoS)共識機制,這些里程碑事件都對其價格表現產生影響。 在全球市場低迷的情況下,我們看到作為市值第二大的加密貨幣價格出現大幅度下挫。但即便如此, 2023 年以太坊依然有望繼續跑贏比特幣和股票。 從 12 月開始,以太坊的關鍵支撐位將會來到 1, 000 美元區間。如果該支撐位被突破,可能會帶來更多的止損賣盤,以太坊或許會再次經歷一段痛苦時間。

彭博社:加密基金Protocol Ventures或將關閉,過去一年可能已損失90%的資金:11月3日消息,據知情人士透露,在數字資產市場下滑后,加密基金Protocol Ventures LP將關閉并返還現金,有關此舉的通知已于10月底發送給投資者。其中一名知情人士表示,關閉工作可能會在年底或2023年第一季度完成,Protocol Ventures在過去一年中可能損失了高達90%的資金。Protocol拒絕就該公司的事態發展置評。

據悉,Protocol Ventures是專注于投資加密對沖基金的加密基金,曾投資于BlockTower Capital、Multicoin Capital、Pantera和Electric Capital等公司。(彭博社)[2022/11/3 12:13:07]

2023 年的以太坊關鍵區間可能是 1, 000-3, 000 美元

新技術可能會出現很多問題,但以太坊增量供應已經開始持續下降,如果按照經濟學規則,這一趨勢對以太坊價格發展是有利的。

以太坊和美元穩定幣,代幣化趨勢已經無法阻止了嗎? 如果看下 CoinGecko 上的加密資產排序,你會發現交易量前五的加密貨幣中有三個都是美元穩定幣。得益于以太坊底層技術,使得以近乎即時的結算方式和低成本的 24/7 全天候交易美元穩定幣成為可能。從長遠來看,幾乎沒有什么可以阻止這種先進技術應用于期貨和交易所交易基金市場等金融服務領域。此外,NFT 和和去中心化交易所也在推動以太坊不斷發展。

彭博社:馬斯克可能為推特帶來更多的加密貨幣:金色財經報道,彭博社今天提出幾個看法,馬斯克與加密貨幣的關系一直很復雜,他可能會將更多的加密貨幣引入推特,包括使用區塊鏈來減少機器人的存在,這一主題曾引發馬斯克和威脅收購的公司之間的法律大戰。

彭博社指出,馬斯克可以說是言論自由的捍衛者,他可能會解除推特對一些用戶的禁令。這一立場可能會讓他與區塊鏈去中心化的許多加密信徒保持一致,馬斯克曾多次討論使用區塊鏈去中心化來減少垃圾郵件和促進言論自由,盡管他也宣稱“區塊鏈Twitter是不可能的”。馬斯克可能會推出一款“超級應用”,將Twitter擴展到即時通訊、游戲、支付等領域,而數字資產可能會在其中發揮作用。盡管馬斯克過去一直回避NFT,但NFT也有可能進入市場。(the block)[2022/10/30 11:57:17]

在加密貨幣交易量排名中,美元穩定幣已占據“統治地位”

雖然是時間問題,但任何新技術都需要適應市場。在代幣化發展過程中,也可能會涉及監管障礙,期貨和 ETF 也經歷過類似的發展階段。

現在市場正處于暴風雨前的平靜,但前方波濤洶涌。事實上,市場波動算是一種均值回歸的方式,傳統股票市場可能處于早期恢復階段,這一趨勢對加密貨幣和大多數風險資產都有影響,圖表數據顯示這種情況正在快速變化。通常,當該風險指標觸底時,基本上標志著加密指數恢復跑贏股票。但從 11 月 8 日開始,加密資產的急劇下跌似乎更像是一個指標,也觸發并推動大多數其他風險資產(尤其是股票和大宗商品)賣單,因為投資者可能希望及時止損。

聲音 | 彭博社前記者:DeFi成為以太坊主要用例是因為傳統經濟價值運轉存在很多障礙:彭博社前記者Camila Russo近期在一次播客中表示,去中心化金融(DeFi)已成為以太坊主要用例的原因是,這是非區塊鏈傳統經濟中的一個主要方面,傳統經濟是如此古老且已經到了可以被破壞的程度。我們仍然依賴許多中介機構,我們仍然必須支付如此高的費用,我們仍然局限于出生地獲得的金融服務。價值和金錢如何運轉存在許多障礙。(AMBCrypto )[2020/2/10]

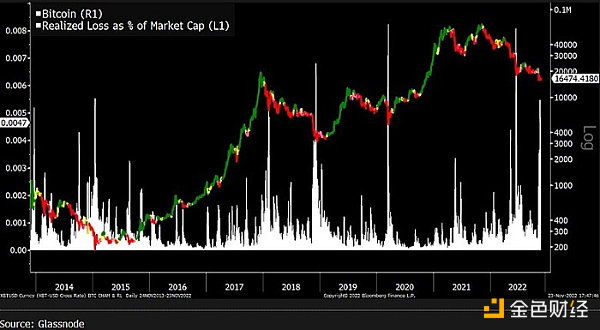

Bloomberg Intelligence 的中期指標在 11 月初發出短暫的看漲信號之后,目前趨勢指標仍然堅定看跌,這意味著短期內可能會有更多下行空間。不過,該分析未考慮宏觀環境的影響,宏觀環境在過去幾周有所改善,所以盡管市場情緒處于投降水平,但比特幣等加密貨幣的價格出現了一些復蘇跡象。。

隨著已實現虧損指標達到歷史地位,比特幣仍處于下跌趨勢中

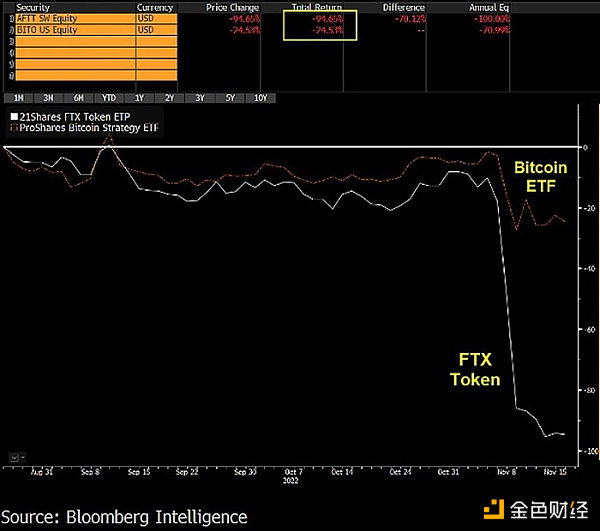

美國證券交易委員會主席 Gary Gensler 拒絕現貨比特幣 ETF 在美國上市可能會使投資者損失數十億美元。如果沒有安全的交易所交易基金,許多人只能通過風險更高的選擇來接觸加密貨幣,例如不受監管的離岸交易所,就像 FTX 或是已經高度折價的灰度比特幣信托基金 GBTC。

由于沒有合規的現貨比特幣 ETF,FTX 破產影響會進一步惡化。FTX 的破產凸顯出美國迫切需要擁有經批準的現貨比特幣 ETF,這些 ETF 將根據 1933 年證券法案受到監管,并將比特幣存放在富達等合規托管機構。 雖然 ETF 不會避開比特幣的價格下跌,但肯定不會阻止投資者提款。即便遇到一家大型加密貨幣交易所倒閉,考慮到美國做市商的能力,ETF 的價格可能不會受到影響,因此也會繼續密切跟蹤比特幣的價格。

Bitcoin ETF 可能會避免 FTX 危機再次出現

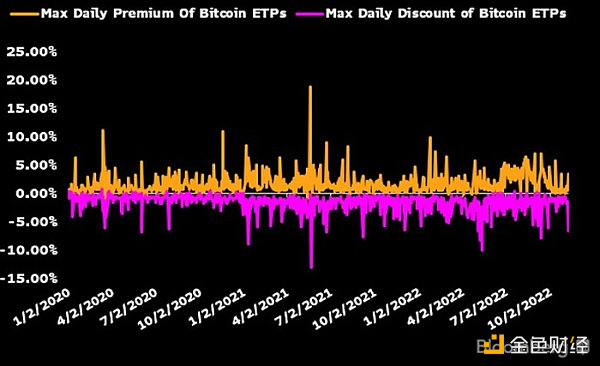

數據顯示,在市場波動加劇的情況下,美國市場以外的現貨比特幣 ETF 的溢價和折價都能維持在相當低的水平。

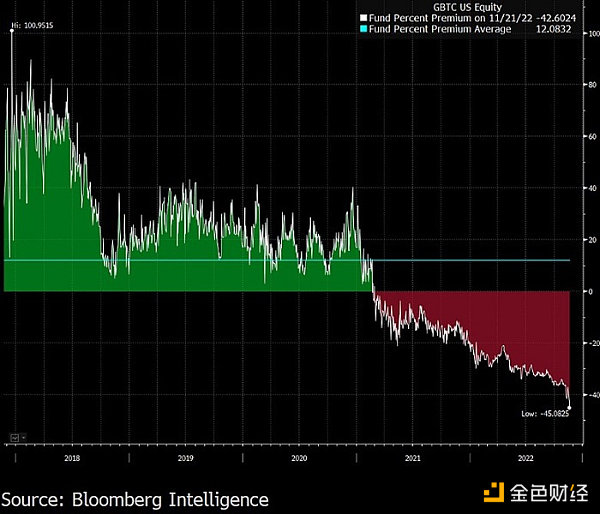

GBTC 與比特幣的背離與 ETF 形成羨慕對比。 批準現貨比特幣 ETF 還可以使投資者免于使用場外交易的私人信托 Grayscale Bitcoin Trust (GBTC)大幅波動的影響。 與 ETF 不同,GBTC 的份額無法創建或銷毀,因此無法通過比特幣價格套利,這導致其價格獨立于比特幣的價格變動,繼而發生大幅溢價和折扣。數據顯示,GBTC 已從 100% 溢價轉變為 50% 折價,這可能會嚴重損害投資者的回報。 例如,五年前購買的 GBTC 股票如今已下跌了 21% ,而比特幣價格卻翻了一番。

GBTC 已從 100% 溢價轉變為 50% 折價,美國證券交易委員會批準了比特幣期貨 ETF,但仍未批準現貨 ETF

其他國家/地區的現貨比特幣 ETF 表現平穩。 在 FTX 破產的消息傳出后,最差的比特幣 ETP 折價只有凈值的 6% 。 隨著波動性的增加,最高溢價和折價之間的價差略有增加,基本沒有受到太大影響,相比之下,灰度比特幣信托 (GBTC) 的凈值折價已高達 40% 。

現貨比特幣 ETF 的每日凈值波動范圍

Bloomberg Intelligence 認為,美國上市的比特幣現貨 ETF 在市場波動期間的凈值差距將比歐洲或加拿大的同類產品更小,因為美國市場的流動性要高得多。

11 月 21 日,由于市場對 Genesis 破產的擔憂不斷增大,Grayscale Bitcoin Trust 折價擴大至創紀錄的 50% ,這意味著投資者能夠以市場價格的一半購買比特幣。 加密貨幣交易所 FTX 破產可能會進一步阻礙美國證券交易委員會近期批準 GBTC 轉換為比特幣現貨 ETF,但可能會刺激加大對加密貨幣市場的監管力度。

由于灰度申請比特幣現貨 ETF 遲遲未被批復,導致 GBTC 折價不斷擴大。根據美國證券交易委員會主席 Gary Gensler 的聲明,短期內 GBTC 轉換為現貨比特幣 ETF 的可能性已經不大,不僅如此,由于 FTX 的崩潰,快速批準其他現貨 ETF 的可能性也進一步降低。基于期貨的比特幣 ETF、以及全球范圍內的其他替代品都在不斷蠶食 GBTC 的市場需求,不僅如此,GBTC 的折價幅度擴大,也表明市場對其轉向現貨比特幣 ETF 的可能性預期降低。不過,FTX 的失敗也可能會讓美國證券交易委員會 (SEC) 重新審視監管并調整批準 ETF 條件的法規。

GBTC 的折價幅度以及達到 50%

GBTC 于 2013 年 9 月推出,其結構類似于 GLD 等黃金 ETF。雖然灰度比特幣信托持有價值約 105 億美元的比特幣,但由于折價,目前其市值僅為 55 億美元,而在鼎盛時期,該基金持有價值約 435 億美元的加密資產。

購入折價 GBTC 的潛在回報

最后,有一個許多人都想知道答案的問題,即:現在可以買入折價 GBTC 嗎? 折價 GBTC 為投資者提供了低于市場價格的比特幣敞口。 當 GBTC 在溢價情況下被交易時,投資者需要支付高達市場價格兩倍的費用才能通過該基金獲得加密貨幣。 11 月 21 日,GBTC 盤中跌至 50% ——相當于以 7, 900 美元的價格購買比特幣,而當日比特幣的交易價格約為 15, 800 美元。

如果美國證券交易委員會批準 Grayscale 將 GBTC 轉換為 ETF,折扣優勢將會消失,但預計最早要到 2023 年年中才會發生,甚至可能會更晚。這對現有的 GBTC 持有者有利,因為他們可以高價出售自己的持股。

Odaily星球日報

媒體專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

騰訊研究院

吳說作者 | defioasis本期編輯 | Colin Wu早先,Arweave 團隊發推宣布.

1900/1/1 0:00:00原文:《ZK rollups on Ethereum vs. ZK rollups on Bitcoin》比特幣和以太坊存儲用戶數據(或 "狀態")的方式.

1900/1/1 0:00:00作者:Zwi@ICG Research在過去的幾年中,區塊鏈游戲正在以前所未有的速度發展。盡管這一類游戲項目將當時的市場炒得火熱,但是隨著時間的推移和市場行情的下行,GameFi 行業發展開始減.

1900/1/1 0:00:00如果你初來乍到 Web3 的世界,你要學習的第一件事是:保持懷疑,保持敬畏,保持對求知欲;路途自由美好,但路邊也險象環生.

1900/1/1 0:00:00SBF把所有的問題都推得一干二凈,一問三不知。11月30日,頂著“頂級商業領袖”的頭銜出席《紐約時報》商業峰會(DealBook Summit)的“幣圈罪人”——Sam Bankman-Frie.

1900/1/1 0:00:00原文標題:《預警!下一個 FTX 級別的地震可能要來!》原文:Small Cap Scientist 編譯:Crush 在過去的 24 小時里,我一直在研究 wBTC.

1900/1/1 0:00:00