BTC/HKD+1.22%

BTC/HKD+1.22% ETH/HKD+1.57%

ETH/HKD+1.57% LTC/HKD+0.2%

LTC/HKD+0.2% ADA/HKD+1.43%

ADA/HKD+1.43% SOL/HKD+5.19%

SOL/HKD+5.19% XRP/HKD+1.27%

XRP/HKD+1.27%原文:《2022 The Year On-chain》by Checkmate, Glassnode

編譯:DeFi 之道

隨著 2022 年混亂、動蕩和殘酷的一年即將結束,我們探索了比特幣、以太坊以及穩定幣市場的狀態。 這篇回顧性分析文章將是今年的最后一版,我們期待著在激動人心的 2023 年回歸。

2022 年是最混亂、動蕩以及殘酷的年份之一,這不僅對數字資產行業如此,對更廣泛的金融市場也是如此。 隨著央行貨幣政策發生 180 度大轉彎,在經歷了數十年極其寬松的信貸環境之后,緊縮環境已導致大多數資產類別出現嚴重而迅速的縮水。

這一期的鏈上分析文章,將是我們今年的最后一期(除非有重大的行業動態事件激發我們)。 在這篇文章中,我們將介紹:

波動率、衍生品以及期貨杠桿。

去年已實現虧損的嚴重程度。

比特幣鏈上的供應結構和集中度。

比特幣挖礦行業降溫。

以太坊合并后的供應動態。

以太坊 gas 消費主導地位的演變趨勢。

穩定幣市場的變化趨勢和主導地位。

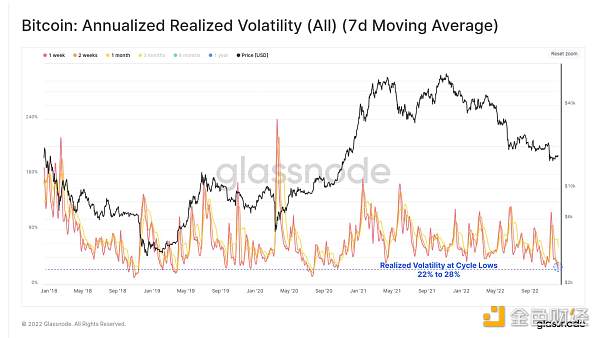

在經歷了真正混亂的一年之后,比特幣市場在進入 12 月后變得非常安靜。BTC 的短期已實現波動率目前處于 22%(1 周)和 28%(2 周)的多年低點,創下 2020 年 10 月以來的最低波動率。

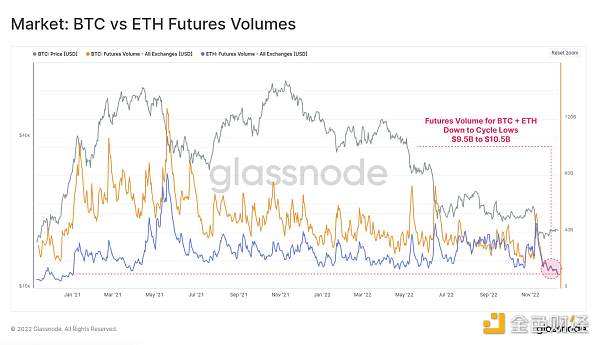

期貨交易量同樣低迷,目前正逼近多年來的低點。 BTC 和 ETH 市場目前的交易量相似,每天在 95 億美元 到 105 億美元之間。 這顯示了流動性收緊、廣泛去杠桿化以及該領域許多貸款和交易部門受損的巨大影響。

三箭資本聯創預測2023年加密行業事件:SBF將認罪;Genesis和Grayscale或將面臨集體訴訟等:12月26日消息,三箭資本聯合創始人Kyle Davies預測2023年加密行業事件:SBF將認罪,約100人被起訴,但SBF 2023年不會在監獄服刑;Genesis和Grayscale或將面臨集體訴訟,SEC將以關聯子公司之間的不當行為對DCG提起刑事訴訟;幣安將繼續獲得市場份額;Tether將保持錨定;迪拜和新加坡仍是全球加密中心;BTC和ETH生產區塊,加密沒有死。[2022/12/26 22:08:25]

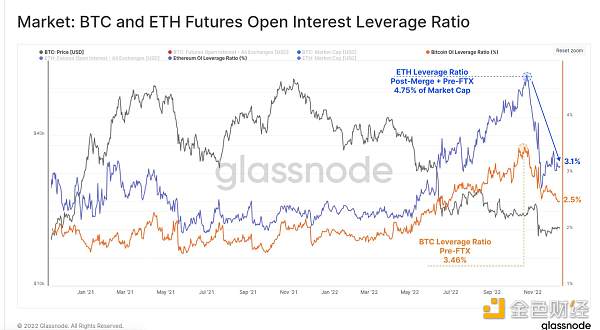

在 FTX 崩盤后,期貨市場的未平倉頭寸已大幅減少。下圖顯示了杠桿率,計算為期貨未平倉權益與相應資產市值之間的比率。

對于 ETH 來說,11 月期貨杠桿的建立和解除明顯更為嚴重,可能是剩余的“合并交易”被平倉的結果。ETH 未平倉合約占市值的比例從 4.75 %下降到市值的 3.10 %。BTC 杠桿率在 ETH 市場前一周達到峰值,并在過去一個月從市值的 3.46 % 下降到 2.50 %。

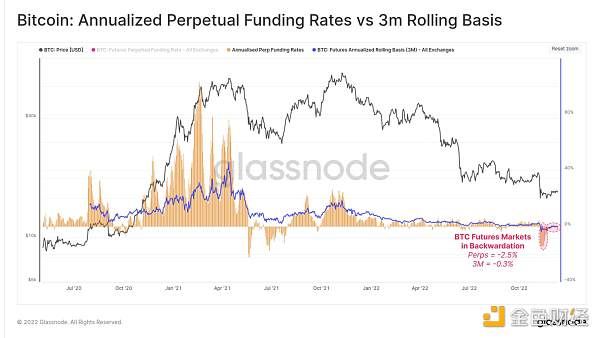

比特幣期貨和永續合約都處于現貨溢價狀態,年化基礎分別為-0.3%和-2.5%。持續的現貨溢價期并不常見,唯一類似的時期是 2021 年 5 月至 7 月之間的盤整期。這表明市場相對“對沖”了進一步的下行風險,并且/或有更多的空頭投機者。

分析師:BlockFi或將在2022年底發生流動性危機:6月17日消息,DeFi分析師otteroooo發推表示,BlockFi或將在2022年底發生流動性危機,并表示目前因為Celsius以及三箭資本事件BlockFi已經損失了大量資金。[2022/6/17 4:33:55]

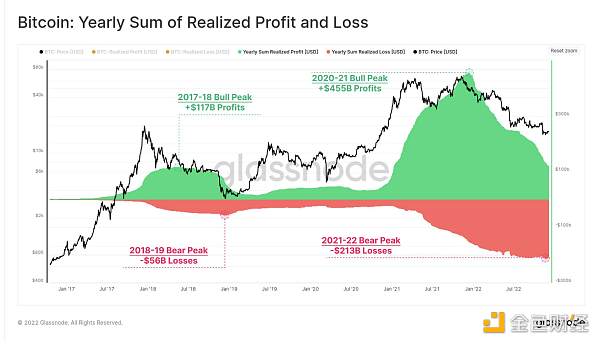

2020-21 年寬松貨幣政策時代的過剩流動性泡沫,創造了創紀錄的年度總實現鏈上利潤。比特幣投資者將資金轉移到鏈上,獲得了超過 4550 億美元的年利潤,在 2021 年 11 月 ATH 之后不久就達到了峰值。

從那以后,市場開始由熊主導,市場已經回吐了超過 2130 億美元的已實現損失。這相當于 2020-21 年牛市利潤的 46.8% ,這與 2018 年熊市的相對規模非常相似,當時市場回吐了 47.9%。

值得注意的是長期持有者(LTH)的貢獻,他們在這個周期中實現了歷史上兩個最大的相對損失峰值。 到 11 月,LTH 虧損的峰值為每天市值的 -0.10% ,規模僅與 2015 年和 2018 年的周期低點相當。 6 月份的拋售同樣令人印象深刻,當時達到了每天市值的 -0.09%,LTH 的主導地位鎖定了 -50% 至 -80% 的損失。

盡管出現了這些驚人的巨大損失,但幣供應的年齡以及那些留下來的人的 HODL 傾向仍在繼續上升。 長期持有者供應完全扭轉了 FTX 慘敗后的恐慌性支出,創下了 1390.8 萬 BTC 的新 ATH(占流通供應的 72.3%)。

2022 CNBC變革者50強榜單發布,Dapper Labs等上榜:5月18日消息,CNBC發布2022 CNBC變革者50強榜單,其中Blockchain.com、Dapper Labs、MoonPay上榜,且Blockchain.com、Dapper Labs名列前十。[2022/5/18 3:24:25]

該指標近乎線性的上升趨勢,反映了 2022 年 6 月和 2022 年 7 月發生的大量 BTC 增持,這是在 3AC 以及該領域失敗的貸方引發的去杠桿化事件之后立即發生的。

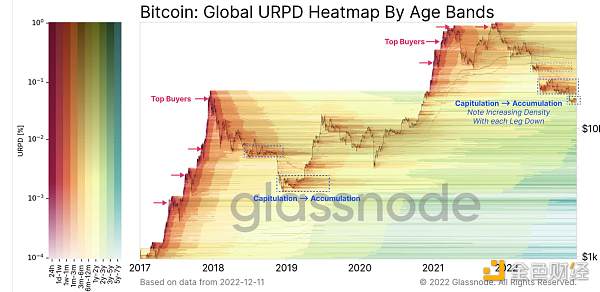

下圖提供了按幣齡段著色的幣供應密度和分布的視圖。

注:

暖色表示舊幣的大量分布,通常在市場頂部和投降底部會出現。

較冷的顏色表示成熟,因為投資者積累并留下未使用的 BTC。

較深的條形表示較重的幣密度(反之亦然)。

在 2022 年每次市場下跌后,我們可以看到 BTC 再分配密度(因此再積累)有所增加。 特別是,2022 年 6 月至 2022 年 10 月的區域尤為突出,很多 BTC 在 18,000 美元- 24,000 美元之間被收購,并且它們現在已老化到 6 個月以上的區間(因此上面的 LTH 供應量增加了)。

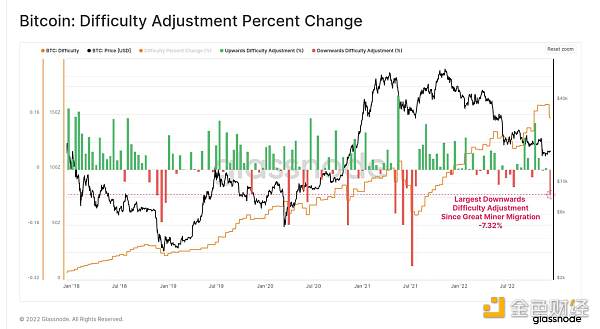

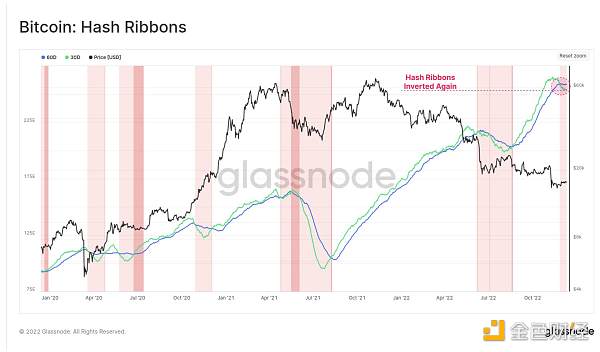

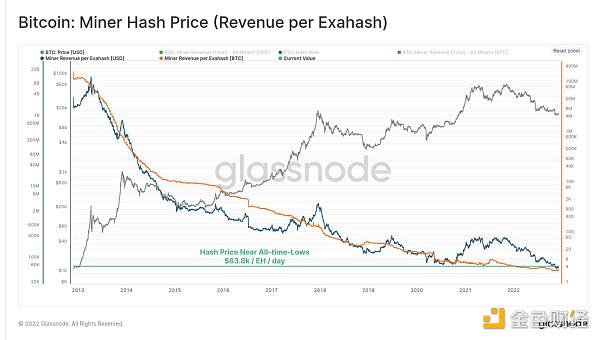

上周出現了自 2021 年 7 月礦業大遷移以來最大的挖礦難度下調。難度下降了 7.32%,這意味著相當大一部分的活躍算力被關閉了,這可能是持續的收入壓力造成的。

數據:加密對沖基金在2021年的平均回報率為214%:1月12日消息,Hedge Fund Research整理的數據顯示,加密對沖基金在2021年的平均回報率為214%,優于傳統對沖基金。傳統對沖基金2021年的回報率略高于10%,低于標準普爾500指數26.9%的回報率以及對沖基金2020年的整體表現。

此外,比特幣在2021年期間的回報率為48.5%。與此同時,彭博銀河加密指數(Bloomberg Galaxy Crypto Index)的回報率為153.39%。利用預言機追蹤整個市場的加密貨幣TCAP在2021年上漲185%。以太坊在2021年的回報率超過400%。(The Block)[2022/1/12 8:42:58]

這導致算力帶再次反轉,交叉發生在 11 月下旬。 這表明挖礦業面臨著足夠大的壓力,一些運營商正在關閉 ASIC 礦機。 這通常與礦工收入流低于其 OPEX 支出有關,從而使 ASIC 礦機無利可圖。

然而,考慮到算力價格僅略高于歷史低點,這并不令人感到意外。 盡管現貨價格(約 17,000 美元)比 2020 年 10 月(約 10,000 美元)高出了 70%,但競爭尋找下一個比特幣區塊的算力數量現在高出了 70%。

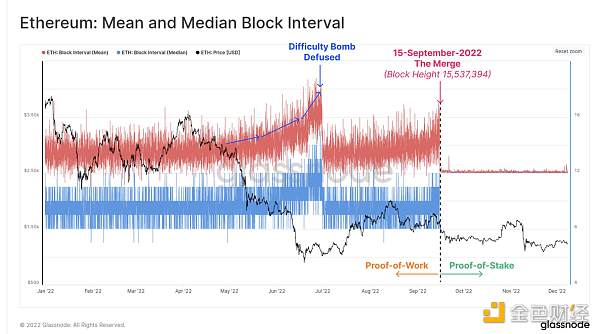

以太坊合并于 9 月 15 日完成,可以說這是今年最令人印象深刻的工程壯舉。 為了直觀地顯示事件的即時性,下圖顯示了 2022 年期間的平均和中位數區塊間隔。很明顯,我們能觀察到工作量證明(PoW)的自然和概率可變性在哪里結束,以及精確、預先確定的權益證明(PoS)的 12 秒區塊時間何時開始生效。

雪崩協議Avalanche發布2021 Q1報告并提及TUSD對其生態發展的意義:據最新消息,雪崩協議Avalanche官方昨日發布了2021 Q1季度報告,報告披露了其生態建設狀況及社區增長數據并強調了穩定幣TUSD對其生態發展的重大意義。穩定幣TUSD作為首個在雪崩協議Avalanche上發行的美元穩定幣,其提供的美元流動性將極大地繁榮在其網絡上部署的DeFi生態。除此之外,報告還公布了雪崩協議Avalanche在接下來的一年中將重點關注的領域,包括DeFi、NFTs、數字貨幣錢包、區塊鏈基礎設施等。[2021/3/10 18:31:44]

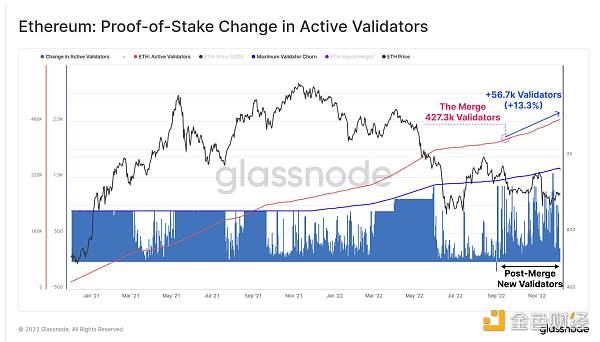

自合并以來,以太坊活躍驗證器的數量增加了 13.3%,現在有超過 484,000 個驗證器在運行。 這使得質押的以太幣總量達到了 1561.8 萬 ETH,相當于流通供應量的 12.89 %。

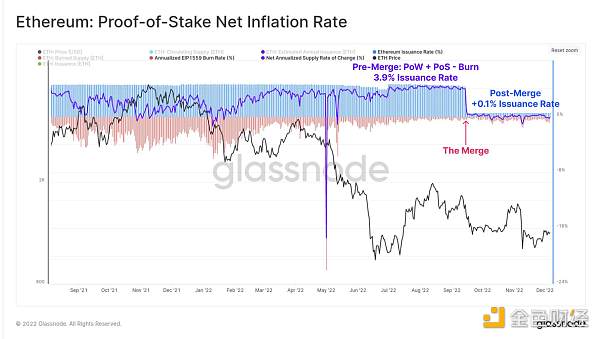

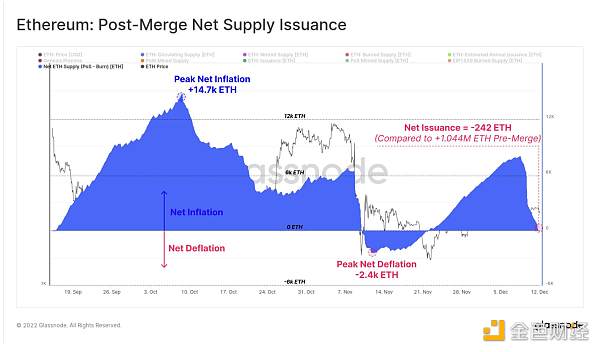

隨著向權益證明(PoS)的過渡,以太坊貨幣政策被調整為顯著降低的排放計劃。 名義發行率(藍色)約為 +0.5%,但考慮到 EIP1559 燃燒機制(紅色)后,這幾乎完全抵消了發行。 相比之下,合并前的凈通貨膨脹率為 +3.9%,這表明發行量的變化有多么巨大。

在撰寫本文時,自合并以來的 ETH 供應量變化剛剛轉為凈緊縮,目前的 ETH 供應量比合并時低 242 ETH。 相比之下,根據之前的發行計劃,本應新增的以太幣估計為 104.4 萬 ETH。

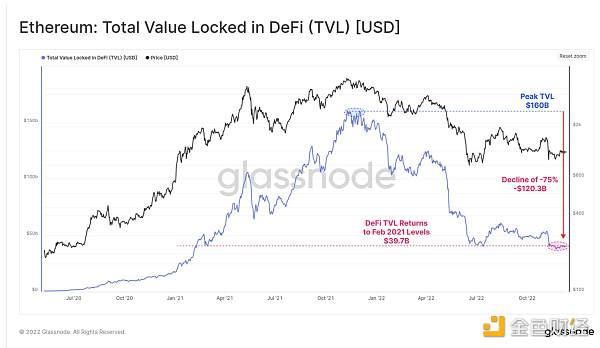

由于代幣價格大幅下跌,流動性嚴重收縮,鎖定在 DeFi 中的總價值急劇下降。 在 2021 年 11 月 市場達到 1600 億美元的峰值后,DeFi TVL 下降了超過 1203 億美元(-75%)。 這使 DeFi 抵押品價值降至 397 億美元,回到了 2021 年 2 月份的水平。

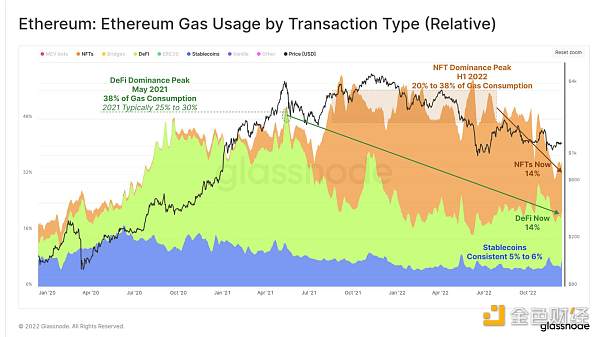

按交易類型劃分的 gas 消費的主導地位,也表明在過去兩年中市場偏好發生了變化。 從 2020 年 7 月到 2021 年 5 月,DeFi 協議占所有 gas 消耗量的 25% 至 30%,但此后已降至僅 14%。

在類似的繁榮-蕭條周期中,到 2022 年上半年,與 NFT 相關的交易占 gas 使用量的 20% 至 38%,但現在也已降至 14% 的主導地位。 穩定幣在今年全年保持穩定的 5% - 6% 的主導地位。

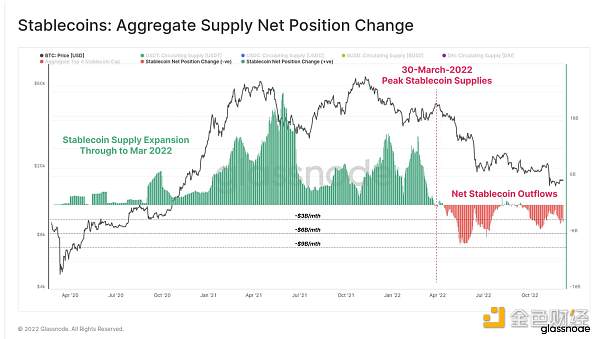

自 2020 年以來,穩定幣已成為行業的基石資產,目前市值排名前 6 的資產當中有 3 種是穩定幣。 穩定幣總供應量在 2022 年 3 月達到 1615 億美元的峰值,但此后出現了超過 143 億美元的大規模贖回。

總體而言,這反映出市場每月資本凈流出 40 億至 80 億美元。 然而,同樣值得注意的是,這只反映了峰值穩定幣供應的 8%,這表明大部分資金仍保留在這種新的數字美元當中。

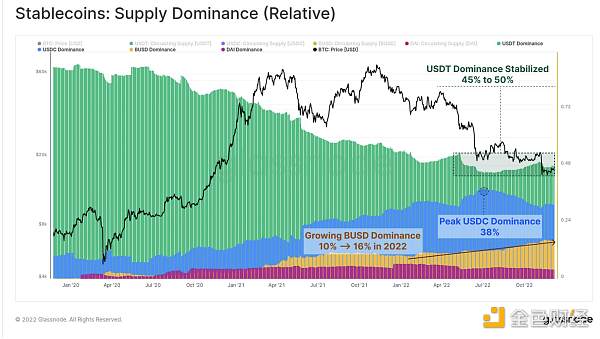

相對穩定幣供應主導地位也發生了顯著變化。

BUSD 脫穎而出,其市場份額在 2022 年從 10% 增加到 16%,目前總資產價值為 220 億美元。

盡管自 5 月以來, USDT 贖回總額為 184.2 億美元,但 Tether 一直保持著相對穩定的 45% 至 50% 的市場份額。

USDC 的主導地位在 6 月達到 38% 的峰值,但此后下降至 31.3%,目前市場價值 447.5 億美元。

雖然穩定幣目前正在經歷贖回和凈資本外流,但穩定幣在以太坊的轉賬量在整個 2022 年下半年繼續攀升。在 2021-22 年的大部分時間里,穩定幣的總轉賬量穩定在每天 160 億美元左右,而自 7 月以來,每天的轉賬量繼續攀升至 200 億至 300 億美元之間。

在 5 月、6 月以及 11 月的高波動性拋售事件期間,穩定幣總轉賬量在 370 億美元 和 510 億美元之間達到峰值,這表明在去杠桿化事件期間對美元流動性的極端需求。

今年,BTC 和 ETH 距歷史高點均下跌了 75% 以上。 自 5 月以來,大規模的去杠桿化事件頻頻出現,這引發了嚴重的信貸緊縮、大量企業破產、數十億美元的龐氏項目 (LUNA-UST) 不幸崩潰,以及令人遺憾的 FTX 欺詐事件 。

2022 年是殘酷的一年,隨著流動性和投機活動枯竭,整個市場的波動性和交易量降至多年來的低點。 隨著投機者的離去,比特幣長期持有者的 BTC 供應量已推高至另一個 ATH,投資者似乎在每一個價格下跌的階段都在增持 BTC。 以太坊合并也在 9 月成功執行,穩定幣繼續展示出有意義的產品市場契合度。

去中心化系統的彈性是通過多年的試驗和戰斗傷痕建立起來的,這些事件最終造就了 HODLer 群體,即最后的買家。 經歷了 2022 年的所有挑戰,數字資產行業依然屹立不倒,它吸取了教訓,并且比特幣區塊不斷在被發現。

無論 2023 年會發生什么,我們相信這個行業將經受住時間的考驗,我們將繼續構建分析、研究和理解原因所需的工具和數據。

滴答滴答,下一個區塊,我們 2023 年再見。

DeFi之道

個人專欄

閱讀更多

金色早8點

金色財經

去中心化金融社區

CertiK中文社區

虎嗅科技

區塊律動BlockBeats

念青

深潮TechFlow

Odaily星球日報

騰訊研究院

應用層需要本質上的創新,不是在本來已經有的模式上做增量,而是全新的,不同的,乍一看非常nerd的東西。Defi和NFT是在L1孱弱的處理能力的限制下,發展出的低計算量,高價值的應用.

1900/1/1 0:00:00作者:Quantum Temple 創始人兼CEO Linda Adami編譯:比推BitpushNews Mary Liu經濟學家 John Fullerton 創造的“ReFi”是利用市場解.

1900/1/1 0:00:00BunnySwap全球首個WEB3DEX,生態基于DEFI,Earn,NFT鑄造交易,鏈上征信系統為一體的綜合生態.

1900/1/1 0:00:00撰寫:Edgy 編譯:深潮 TechFow1.鎖定代幣是不值得的。在 DeFi 中,ve 經濟學的鎖定機制曾幾何時變得很流行.

1900/1/1 0:00:00作者 I 楊文靜 陳曉報道 I 投資界PEdaily綠茵場上,梅西率領著阿根廷國家隊留下載入史冊的一夜——世界杯決賽,阿根廷VS法國,一波三折,跌宕起伏,最終阿根廷抱走了大力神杯.

1900/1/1 0:00:00如今 NFT 市場雖正處熊市,但依舊呈火爆階段,NFT 作為新風向,大量的新項目層見迭出。根據 NFTScan 數據顯示,截止 12.13 日過去三十天內以太坊新增 3,905,374 枚 NF.

1900/1/1 0:00:00