BTC/HKD+1.36%

BTC/HKD+1.36% ETH/HKD+1.23%

ETH/HKD+1.23% LTC/HKD+2.32%

LTC/HKD+2.32% ADA/HKD+3.92%

ADA/HKD+3.92% SOL/HKD+2.16%

SOL/HKD+2.16% XRP/HKD+3.07%

XRP/HKD+3.07%FTX 作為行業僅次于幣安的第二大加密生態,在短時間內遭遇擠兌,突然暴雷,震驚了整個加密貨幣世界。

我們應該重新審視 CEX 的風險。回歸 Crypto 本質,每個參與者都應該認真思考一個問題,中心化交易所做支撐的加密生態是否存在根本性問題?

FTX 的暴雷絕不是 Crypto 的失敗,它恰恰反映了中心化金融體系的脆弱性,FTX 把自己視為銀行,用部分儲備來應付平常的提現需求,挪用資金為強關聯方提供信用貸款,嚴重缺乏風控,說明一些適應傳統金融體系的資管平臺,CEX 和投機機構們在缺乏監管和依靠自律的環境中能夠做出多么離奇的操作。

加密貨幣世界第二大的交易所,以合規、安全和良好聲譽作為品牌形象的 FTX 在一周時間內轟然倒塌,沒有比這更能展現中心化所具備的根本性問題——你無法驗證中心化實體的真實情況,除了選擇相信。

Crypto 為所有人提供了去中心化,自由,開放,抗審查的環境和基礎設施,而很多中心化實體選擇利用這種環境作惡。去中心化系統賦予了每個人自由參與,自由交互和監督的權力,每個人對于去中心化系統都是重要的,正因為如此,每個人都應該努力避免類似事件再次發生,因為大的中心化實體暴雷對于整個 Crypto 生態來說是巨大的傷害。

FTX 不是第一個暴雷的中心化交易所,也不會是最后一個。在 Crypto 發展的短暫歷程中,前有 Mt.Gox,Flexcoin,Bitstamp 等等中心化交易所暴雷,近有 Celsius,BlockFi,FTX 等破產,為什么在經歷了這么多暴雷事件之后,用戶依舊選擇相信?

由于信任成本和樂觀偏差的存在,大眾會繼續尋找下一個讓自己相信的 CEX。本文定義信任成本為人們為了維持信任所需要支付的費用以及失信行為帶來的損失。

區塊鏈的最初設計目的就是解決信任問題,如何在沒有中心化實體提供背書的情況下達成共識。在現有的框架下達成信任本身是有成本的,因為運行一個去中心化的公鏈,需要激勵所有參與者持續為該系統提供達成信任所需要的資源,比如機器資源,網絡資源,這些成本就需要公鏈的使用者們來承擔,這是一個自洽的經濟體系,人們為了獲取足夠去中心化,匿名,安全的服務,為整個體系支付一定的費用。

公鏈經濟在信任問題上最大的貢獻就是將信任成本顯性化,它讓每個參與者都清楚地知道,信任是有成本的,而且使用者支付的費用可以支撐整個體系的運行,在這種作用機制下,人們清楚地知道在技術上產生失信行為(如更改鏈上合約,公鏈受到攻擊等)是極其困難的,體系是穩健的。

去中心化平臺SpaceFi將上線測試網2.0:2月28日消息,SpaceFi 團隊宣布正在將測試網 1.0 遷移到測試網 2.0。目前測試網 1.0 已關閉,測試過程中所有的貢獻記錄已被快照,新的測試 Token 將被自動分配。

此前報道,2 月 25 日,去中心化平臺 SpaceFi 宣布其測試版 2.0 將同時部署在 Evmos 和 Celo 上,并正在準備空投計劃。[2022/2/28 10:21:07]

但是托管式的 CEX,信任成本的分布是極不均勻的,并且只有當 CEX 暴雷時,用戶才會真正承受信任成本。其實每個中心化交易所,由于不透明性及無法驗證性,都存在信任成本,但是信任成本不會在其正常運行時顯現。中心化交易所可以不用提前支付信任成本,因為只要用戶選擇相信,那么維持信任所需要支付的費用是極少的,但是失信行為所帶來的損失是巨大的,損失是事后的,用戶不會立即體驗到自己正在承擔的信任成本。

人們普遍還存在樂觀偏差的現象,即個體傾向于認為自己更可能經歷好的事情,而他人更可能經歷壞的事情,大家普遍認為自己是更幸運的那一個,不愿相信自己選擇的交易所有可能會暴雷。

由于 CEX 擁有這種結構的信任成本,加之普遍存在的樂觀偏差現象,大眾在經歷了一次又一次交易所暴雷之后,依舊會做出自己的判斷,去選擇下一個自己認為沒有問題的中心化交易所。

中心化金融通過引入嚴格的監管來保證用戶的權益,但這只是權力的轉移,并不能解決問題,我們都清楚,SEC 和美聯儲對金融市場有超乎想象的控制力和影響力。

如果不想引入更具影響力的中心化實體,比如主權國家政府,全球性監管組織等,那么 DeFi 將是解決信任問題的唯一方案。讓公鏈承載金融活動,用密碼學來保證賬本的安全和透明,將選擇權讓渡給用戶,通過保管私鑰來保管自己的財富,去中心化金融活動將是整個金融體系的一個范式改變。

在上幾輪牛熊中,中心化交易所占據絕對的主導地位,人們在巨大的恐慌面前只能把資金提到冷錢包中,等到交易的熱度提高,還是只能選擇中心化的交易所。而這個循環應該被 DeFi 來打破。

上一輪牛市,DAPP 的體驗有了前所未有的提升,去中心化交易所的交易體驗與中心化交易所的交易體驗已經相差不大,在主流幣的交易深度上,Uniswap 的 WETH/USDC 池子的交易深度甚至超過中心化交易所。

最關鍵的是,DeFi 的信任成本更低,雖然網絡費用的存在使得摩擦成本上升,但信任問題由公鏈解決,整個體系的信任成本完全顯性化,無托管的服務使得短時間擠兌幾乎不可能發生,整個體系的不確定性會隨之下降。

Beam將進行FierceFermion硬分叉升級:官方消息,Beam 將于區塊高度 1280000 進行 Fierce Fermion 硬分叉升級。該版本的更新包括優化了地址邏輯使得發送和接收的操作更簡便,以及區塊同步與節點選擇的體驗更加友好。該版本將在 iOS 和 Android 的移動端版本錢包同步更新。Beam 表示,本次更新需要確定更新前最后一筆交易在 1 小時前完成,并且保證節點區塊同步已完成,否則更新需要額外的恢復程序。[2021/6/8 23:22:27]

DeFi Summer,也即 DeFi 1.0,市場上充斥著各種高 APY 項目,整個爆發的狀態也是由高收益驅動的,而我們認為真正的 DeFi 2.0 并不會由高收益驅動,而是會回歸到 Crypto 的本質上來,由 DeFi 本身無托管,鏈上透明,解決信任的特性驅動,這將是新的敘事:

CeFi 的信任危機將成為真正的 DeFi 2.0 起點。

DeFi 所帶來的范式轉變,遵循代碼即法律,這其中帶來很多用戶門檻上的問題,MEV,各種安全問題,這些問題的解決方案會被不斷優化,但新范式帶來的問題將會一直持續,DeFi 的發展將是漫長的道路。

在經濟學中,鴕鳥效應指投資者對負面信息進行選擇性忽視的現象。

FTX 暴雷深深沖擊了每一個人,在經歷了 FTX 暴雷之后,不要忽視中心化實體的風險,從掌控自己資產開始,削弱中心化實體的影響。當資產轉移到錢包,你就真正進入了 Crypto 的世界,就真正掌控了自己的資產。學習使用 DeFi 的門檻較高,但當你學會使用 DeFi 協議,比如用 DEX 交易代幣,使用借貸協議借出資產,你就擺脫了對中心化交易所的依賴。

在經歷了 FTX 暴雷之后,普通用戶也應該學會用至少一個 DEX 來做交易,消息滿天飛,與其在不透明的中心化交易所中來回轉移,不如一勞永逸地用 DEX 解決交易問題,同時你會發現在 DeFi 的世界中,不只有 DEX。

我們相信,第二大加密交易所的暴雷會深刻地影響市場,并將會深刻地提醒用戶,不是你的私鑰就不是你的錢。

DEX 在現階段是否可以替代 CEX 的功能?

回答是,完全可以,從交易到質押生息再到法幣出入金,都有相應的 DEX 或協議提供功能。法幣出入金方面有 Moonpay,Transak,Wyre,很多 DEX 都接入了他們的服務;有大量協議基于 DEX 提供質押生息服務,DEX 自帶質押生息也有很多。

Bitrue與OKEx將提供DeFi和CeFi選項的混合產品,以滿足不同的需求:Bitrue和OKEx分別宣布,計劃提供混合型服務,既迎合DeFi市場,也迎合更主流的CeFi市場。OKEx DeFi貸款市場匯集了主要的DeFi貸款產品,并允許用戶檢查和比較所有的DeFi和CeFi貸款利率。該交易所還將推出一站式的DeFi交易商店,承諾提供一站式的DeFi體驗,并消除在錢包之間轉移資金的需要。另一方面,交易所在一份聲明中說,Bitrue計劃在2021年第一季度推出自己的混合動力服務。它的DeFi發行將由一種名為Bitrue金融令牌或BFT的新令牌支持。Bitrue表示,它將首先允許貸款人向流動性池中加入硬幣,貸款人將獲得利息。BFT將于9月中旬上市。(cointelegrap)[2020/8/31]

而從產品功能上來看,主流 DEX 比如 Uniswap,Pancake,DODO 等都支持了圖表功能,前端內置 K 線工具。1inch,0x Protocol,DODO,Tokenlon,Paraswap 等都上線了限價單功能,類似于 CEX 的掛單,用戶可以預先設定交易成交價格。DEX 與 CEX 在產品功能上的差距已經很小了。

DEX 目前存在一定的用戶教育問題,比如私鑰管理,錢包交互,在用戶習慣上與 CEX 還是有一定的區別。并且 DEX 的流動性比之 CEX 尚有不足,然而這些隨著時間的推移,將不再是一個問題。DEX 正經歷著快速的迭代和進化,不管是產品體驗還是流動性,DEX 已經越來越成熟。

DEX 占現貨總交易量在 10% 到 30% 之間,DEX 仍在追趕 CEX。相較 10 月份的 11.79%,截止 15 號提升至 16.84 %,這與 FTX 暴雷有一定關聯。

過去三十天內,一些主流的 DeFi 協議,用戶數以及上鏈交易數量,均有著兩位數的增長 ,可以看出,受到 FTX 暴雷事件的影響,DeFi 應用迎來的顯著的用戶增長,同時也間接刺激了鏈上交易行為。

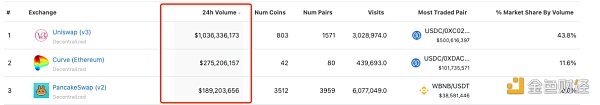

截止 11 月 16 號 2PM UTC+8, Uniswap V3 的 24h 交易量超過了 OKX,在 CEX 中可以排名第三,僅次于 Binance,Coinbase。

虎符聯合創始人魯炳銓:現階段Defi跟CeFi比較起來是相當早期的:2020年5月23日,由百團大戰、節點咨詢、金色財經主辦,萊比特、算力360聯合主辦的百團大戰礦業峰會·豐水期之戰在成都開幕。

在會上,虎符的聯合創始人魯炳銓表示,年初的時候我看了Defi,可以把Defi產品列成一個一個小銀行,在這些Defi銀行里邊當時存款的數據是10億美金,經過312市場那波大跌,現在所有Defi產品的質押資金應該是在7到8億美金左右,無論是從交易所交易資產規模還是鏈上轉帳數據來看,單純是“幣圈Cefi”里的三大任意一家都是超過現在Defi的行業的整個規模的,更不必說整個龐大傳統金融Cefi了。拿深圳證券交易所舉例,14-15年牛市中國股市有二億股民炒股,單純一個季度的手續費貢獻超過了現在的Defi的儲蓄資金。或許有人會說Defi比CeFi更透明,但很多中心化的商業金融機構也是可以做到這一點,它不去做的原因是考慮到自身的商業化才不去做,并不是說沒有這個方面技術解決能力。但長期來看,Defi產品可能會出現一套更自組織可編程的審計協議自下而上去改變現有金融的一些弊病,達成更高效的“自金融”的狀態。[2020/5/23]

我們長期追蹤 DEX 的產品動態和市場動態,通過 DEX weekly brief 的形式向市場公開。在長期的市場追蹤中,我們發現了 DEX 的一些重要的發展趨勢,接下來我們將深度分析這些長期趨勢,并從第一性原理出發,討論為什么會出現這些趨勢。

路由算法將會越來越高效,鏈上流動性的聚合程度正在并將不斷增加,鏈上交易將整合所有的流動性,鏈上流動性的潛力遠超中心化交易所,這將提高整個體系的交易效率。

鏈上流動性的最大優勢就是可以相互聚合,這也是 DeFi 的天然特性,任何合約或者個人都可以直接與流動性池進行交互,DeFi 的流動性是一體的。路由算法是將鏈上流動性聚合在一起的橋梁,每個 DEX 或者聚合器的路由算法可能有所區別,但核心原理都是一樣的,用戶在提出一筆交易請求時,路由算法會計算最優的交易路徑,通過與多個流動性池進行交互來實現更優的交易價格和更低的滑點。

由于鏈上流動性都是分散的,即使是在一個 DEX 中,一個交易對也可能存在多個相關的流動性池,因此 DEX 在追求最優交易價格和最低滑點的過程中,需要聚合其他的流動性來源,已提供更好的交易價格。這個趨勢將是長期的,因為接入聚合功能或者自研路由算法會帶來更優的價格,用戶對價格是敏感的,這種市場競爭將迫使越來越多的 DEX 使用路由來聚合鏈上流動性。

余半城:Defi和CeFi區別是一個機構托管交易,一個是自己控制私鑰做點對點的交易:2020年5月23日,由百團大戰、節點咨詢、金色財經主辦,萊比特、算力360聯合主辦的百團大戰礦業峰會·豐水期之戰在成都開幕。

在會上,比特幣老玩家余半城表示,Defi和CeFi區別是一個是支持機構托管的交易,一個是支持點對點的交易,這是兩個核心。包括去年和前年出了很多Defi的產品,它的核心是用戶掌握自己私鑰,是雙方信息充分情況下完成自主交易。CeFi是大部分用戶沒有自己掌管私鑰的能力,資金資產托管放在平臺上,在平臺的內部撮合下完成交易,這是CeFi和Defi的區別。[2020/5/23]

在長期對 DEX 市場的觀察中,我們發現,路由聚合的競爭越來越激烈,越來越多的 DEX,聚合器,錢包相互聚合,使得鏈上流動性的整合程度越來越高。而且聚合的方式有很多種,包括聚合器接入 DEX 的流動性,DEX 接入聚合器,DEX 聚合其他 DEX,錢包、DAPP 集成 DEX 或聚合器,跨鏈聚合。

從聚合器的角度來看,1inch,Matcha,0x Protocol 是頭部的聚合器協議,從年初以來,有許多 DEX 集成了他們的 API,比如 Woofi,Chainge Finance,Wirex,Aurora 等集成 1inch;Bancor,DODO 等集成 0x。聚合器也在不斷增加接入的 DEX,比如 1inch 接入 Babyswap,Elasticswap,Kyberswap 等;0x 接入 Balancer 等;RoketX 接入 Paraswap 等。許多較新的聚合器也表現不錯,比如主打跨鏈聚合交易的 Atlas DEX,以及聚合了中心化交易所的 RoketX。

使用聚合功能的 DEX 在增加,比如年初 Sushiswap 推出了 Trident,接入聚合器并聚合 DEX 的流動性,之后還升級了路由算法;Jupiter 聚合了整個 Solana 上的流動性;Canoe Finance 集成了 DODO 的路由聚合算法,實現聚合功能。

錢包和 DAPP 對 DEX 流動性的集成也在增加,路由聚合本質上是把鏈上分散的流動性整合到一起,最理想的情況將會是,不管在前端調用何種協議,都將與整個鏈上流動性進行交互。

CEX 的流動性很大一部分是由專業做市商提供的,而 DEX 通過 RFQ 功能向做市商詢價,讓專業做市商成為交易對手方,提供更大的流動性。

為什么為做市商提供服務是趨勢所在?專業做市商為市場提供了大量流動性,但是由于鏈上交易成本過高,專業做市商很難發揮自身優勢。因此,如果 DEX 想超過中心化交易所,那么如何給做市商提供更好的解決方案,吸引更多專業做市商做市就是重要一環。

對于專業做市商來說,鏈上做市主要是成本問題。假如說訂單簿是在無摩擦情況下最優的選擇,AMM 是在鏈上高成本下的最優選擇,那么 RFQ 功能介于兩者之間,大部分 RFQ 功能會通過私鑰簽名在鏈下完成詢價過程,雙方確認后再上鏈交易,通過鏈下簽名和輪詢的方式降低交易成本,提高交易效率,但是鏈下詢價過程的引入也不可避免的產生一定的信任問題,這也是 RFQ 功能設計的焦點所在。而專業做市商除了通過 RFQ 功能做市,也有相當一部分做市商積極適應鏈上流動性池的做市模式,比如 Wintermute,Wootrade 等。

對于用戶來說,RFQ 功能帶來的核心體驗是更少的 gas fee 或者無 gas 以及抗 MEV 攻擊。更少或沒有 gas 支付是因為做市商幫用戶支付了 gas fee,并沒有從整體上降低交易成本(因為與區塊鏈交互必然會有開銷)。結合限價單等功能可以給用戶提供良好的交易體驗,由于報價和撮合在鏈下完成,因此抗 MEV 攻擊,降低了鏈上 swap 的不確定性。

Cowswap,Hashflow,0x Protocol,Tokenlon,Matcha,DODO 都有 RFQ 功能。Cowswap 的 RFQ 功能在其自己的表述中叫做 Batch Auction,用戶授權一筆 token 轉賬,然后在鏈下簽名交易信息,Solver 在確認簽名信息后會根據收到的所有訂單來算出最優的解決策略,然后報給協議選擇,協議選擇最優方案上鏈執行,通過競爭機制保證 Solver 不會作惡。Hashflow 也是主打 RFQ 功能的交易所,通過準入審核機制來篩選做市商。0x,Matcha,Tokenlon 和 DODO 提供比較典型的 RFQ 功能,對于鏈下信任問題沒有特殊的設計。而在我們的市場觀察中,有越來越多的 DEX 引入 RFQ 功能,比如 Matcha 和 DODO 都是今年上線的 RFQ 功能,Sushiswap 也在今年上線了 Gasless 交易,實際上也是 RFQ 功能,而原本就主推 RFQ 功能的 DEX 接入了更多的做市商,比如 Hashflow 新接入了 GSR,Ledger Prime 和 Kronos。總之,有越來越多的 DEX 引入 RFQ 功能,也有越來越多的做市商加入進來。

流動性池是原生的鏈上解決方案,這里是 DEX 的主戰場,從 AMM 開始,各個主要的 DEX 都在持續不斷優化自己的做市算法,以提高做市的資本效率。

資本效率

AMM 的推出是顛覆性的創新,人人都可以做市提供流動性,提高了鏈上流動性的潛在上限,但 AMM 存在資本效率的問題。資本效率衡量的是如何用更少的 TVL 提供更高的交易量,也即如何用相同的 TVL 支撐更高的交易量,對于交易體驗來說就是更低的滑點和更高的市場深度。而核心做市算法決定了 DEX 的資本效率和與之伴隨的核心交易體驗,算法的迭代將會持續,如何用更少的 TVL 覆蓋更高的交易量,這將是 DEX 探索的永恒話題。

我們在前面論證了鏈上流動性的聚合性,在市場上的流動性趨于整合的趨勢下,DEX 的競爭直接而激烈,誰能更加高效的做市,誰能在聚合中占據更大的市場份額。

集中流動性是主流趨勢

AMM 的資本效率并不高,是因為恒定乘積做市曲線的流動性是均勻分布在曲線上的,為此,Curve 將恒定乘積曲線和恒定價格曲線混合,推出了 stableswap 曲線,V2 在此基礎上推出了根據內部預言機價格動態調整的做市曲線,將流動性集中在預言機價格附近。Uniswap V3 提出了范圍掛單的概念,用戶可以在選定價格范圍內提供流動性,提升了資本效率。DODO 通過 PMM 算法,引入外部做市商提供報價,將流動性集中在市場價格附近,DODO 通過 PMM 算法極大提高了資本效率,是目前市場上資本效率最高的 DEX。這三家頭部的 DEX 都采用了集中流動性的方式來提高資本效率,而我們也認為,集中流動性,主動做市將會是未來做市算法迭代創新的主流。

還有一些較新的交易所不斷在做市算法上做出創新和改進,比如 Maverick AMM,提供更低的滑點;3xcalibur 的 Tri-AMM,將借貸和交易結合起來;Trader Joe 的新 AMM;Elasticswap 為動態調整代幣供應的穩定幣設計的彈性 AMM 等。Delphi 在前段時間也提出了 SLAMM 的設計,來實現跨鏈流動性。也有一些交易所舍棄訂單簿和池模式,比如 Contango 既不采用 AMM 機制,也不使用訂單簿模式,而是通過固定利率市場實現代幣交換。

普通用戶缺乏持續追蹤市場信息的能力,做市效率低,如果跟不上市場變化,有可能遭受較大損失,雖然 AMM 等極大降低了用戶參與做市的門檻,但是做市本身需要較高的專業水平。因此,協議基于 DEX 的做市機制,為普通用戶提供輔助做市的功能,從需求上來說是成立的。頭部的 DEX 都改進了 AMM 機制,朝集中流動性和主動做市的方向發展,這進一步提升了用戶做市的難度。在長期的市場觀察中,我們也發現有協議基于 DEX 開發了流動性管理的功能,并且還有協議為做市資金提供借貸等服務,我們認為這些協議或者集成這些功能的 DEX 本身將會發展成去中心化的資管平臺,這將是 DEX 的一個發展趨勢。比如基于 Balancer 開發的 Aura Finance,Euler Finance 對 Uniswap 的集成。Visor Finance,Method Finance 等基于 Uniswap V3 提供主動流動性管理。

公鏈賽道競爭激烈,雖然無法預知誰將是下一個以太坊殺手,但是 DEX 正在廣泛部署和押注,以求得更大程度的擴張。

我們不討論未來是多鏈還是跨鏈還是超級公鏈的形態,僅從市場觀察的角度,我們發現,大部分 DEX 都選擇了通過多鏈部署實現擴張。多鏈部署雖然有額外的開發成本,但是好處也是顯而易見的,那就是穩定的交易體驗且無需擔心跨鏈的安全性問題。L2 是各家 DEX 部署的熱門,更低的交易費用使得 DEX 的交易體驗非常接近于 CEX,做市商也可以更好的提供報價和做市。

在市場進入熊市以來,不斷有人唱衰 DeFi,以下降的交易量和 TVL 來佐證 DeFi 已死,去中心化金融真的失敗了嗎?并不是,與大家的感知相反,DeFi 并沒有失敗,反而運行良好,DeFi 下降的交易量和 TVL 就如同 ETH 下降的市場價格一樣,這只是市場情況的變化,并不影響其背后的運轉。

從 Luna 事件以來,接連暴雷的都是中心化的金融實體,比如 Celsius,3AC,Voyager Digital,BlockFi,FTX 等,他們與傳統金融公司并沒有什么區別,杠桿化,缺乏透明,在波動中崩潰,使其客戶遭受重大損失。而去中心化金融協議,比如 Uniswap,DODO,Curve,AAVE,Compund,MakerDAO 等都運行良好。

盡管交易量和 TVL 下降,但比起中心化金融實體不透明的資產負債表,這些 DeFi 協議的運行狀況可以被清晰的看到,決定生死的是代碼而不是隨著環境變化的市場行情和資產價格。這恰恰證明了 DeFi 的優越,即為所有參與者提供一個公開透明穩定的金融系統。

FTX 將會使人們深刻認識到 DeFi 的真正價值,或許由信任和透明驅動的 DeFi 敘事將會成為真正驅動 DeFi 發展的引擎,真正的 DeFi 2.0 或許不久就會到來。

DODO研究院

個人專欄

閱讀更多

金色財經 Willis

道說區塊鏈

Zixi

金色早8點

鏈茶館

Dorahacks

PANews

老雅痞

比推 Bitpush News

Web3筆記

區塊律動BlockBeats

Tags:EFIDEXDEFDEFIRestaurant DeFiINDEX CHAINxDEF2Defiskeletons

隨著我國NFT數字藏品市場的發展,相關司法實踐也越來越多,颯姐團隊認為這一現狀對于加快我國NFT數藏立法立規不僅具有積極意義.

1900/1/1 0:00:00撰寫:miles jennings,a16z 加密總法律顧問編譯:深潮 TechFlow本周的事件又會讓更多的人將 Web3 當作是 "狂野的西部".

1900/1/1 0:00:00即使加密貨幣和其他數字資產越來越多地滲透到公眾意識中,加密監管問題在很大程度上仍未得到解決。 通常,金融行業的暴雷事件,如 FTX 的崩潰,會推動監管清晰度.

1900/1/1 0:00:00(SBF 去年在 FTX 的香港辦事處工作)編者按:僅僅幾天時間,FTX 創始人 Sam Bankman-Fried(簡稱 SBF)就從加密英雄變成了惡棍:估值百億美元的 F.

1900/1/1 0:00:00近年來,隨著虛擬貨幣的迅速發展,全球各地區相繼出臺了不同的監管政策,郭律師團隊為大家收集了相關新聞簡訊,整理了“全球對虛擬貨幣的政策”系列文章,帶大家了解全球各地區對虛擬貨幣的監管態度.

1900/1/1 0:00:00撰寫:The DeFi Investor編譯:深潮 TechFlowDeFi 中出現了一種新的敘事。即將到來的以太坊升級將對流動性質押協議產生巨大影響.

1900/1/1 0:00:00